铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者| 小债看市

来源| 小债看市(ID:little-bond)

新年伊始,建业集团因大幅裁员60%站上头条,去年受汛情和疫情影响,建业地产销售和回款明显下滑,公司面临资金链严峻考验。

近日,有媒体报道称,建业集团新年组织架构调整,裁员达到了60%。

对此,据河南商报,建业集团回应称网传内容不符合事实,其表示集团各中心架构及编制上报情况的方案,仅为五大集团总部的架构调整,并不涉及整个建业集团,且方案内容也非最终结果,最终结果还在谨慎制定当中。

2022年2月7日,建业集团发布公告称,宣布公司由之前的五级职能管理调整为三级职能管理,取消业务集团和大区的两个职能级别。

其中,九个业务中心编制为408-412人,较现在岗1063人优化超650个,优化比例达61.2%。

目前,建业集团涵盖建业地产集团、中原建业集团、建业新生活集团、筑友集团及其他专业公司五大集团总部,业务涵盖地产、智造、物业、科技、文旅、商业、酒店、农业、旅游、足球、金融等多个领域。

其实,早在去年下半年,“建业系”风险就已初步暴露。

去年9月,建业地产(00832.HK)的一封求助信流出,在市场中引发广泛关注。

求助信称,受汛情和疫情影响,建业地产销售和回款下滑,已累计产生各种经济损失逾50亿元,公司面临大批人员失业、银行失信等风险。

同时,建业地产美元债频繁波动,领跌中国高收益美元债。

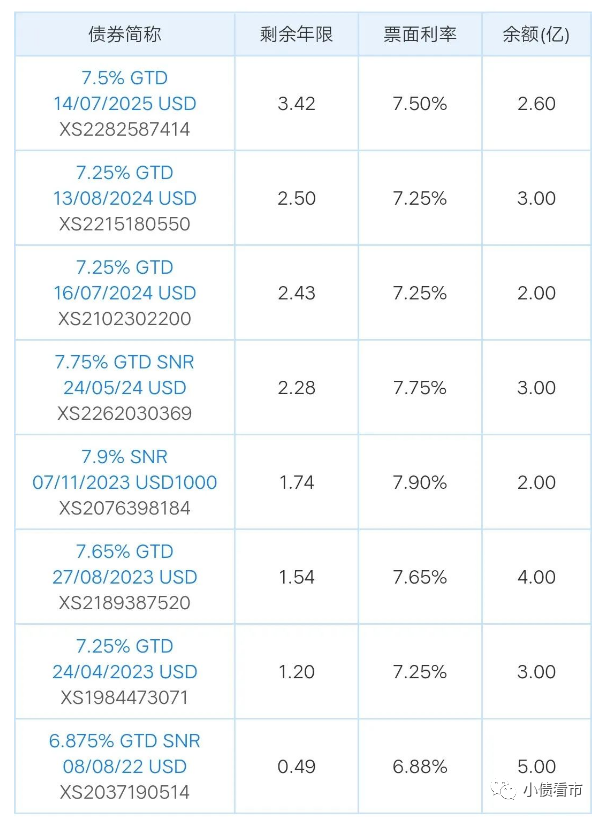

《小债看市》统计,目前建业地产存续美元债8只,存续规模24.46亿美元,其中将有5亿美元债于今年8月到期。

存续美元债

去年10月,由于融资渠道、营运和财务灵活性下降,穆迪和惠誉纷纷下调建业地产的信用评级,展望维持“负面”。

据官网介绍,建业地产成立于1992年,2008年6月在联交所主板上市,具有中国房地产开发企业一级资质。

目前,建业集团已拥有建业地产(00832.HK)、筑友智造科技(00726.HK)、中原建业(09982.HK)以及建业新生活(09983.HK)四家上市公司。

建业地产官网

从股权结构看,建业地产的控股股东为恩辉投资有限公司,持股比例为69.64%,公司实际控制人为胡葆森。

2021年,建业地产取得物业合同销售总额601.05亿元,同比减少12%,未完成700亿的销售目标。

从去年下半年开始,建业地产的销售日益疲软,其中7月份销售额同比下滑30%,10月合约销售更是骤降7成。

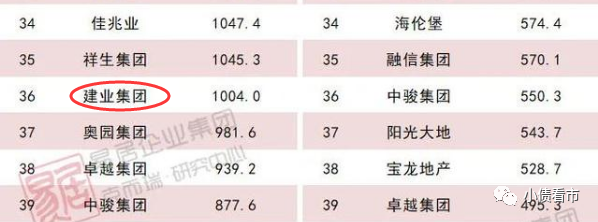

据克而瑞数据,2021年建业集团以1004亿操盘金额在房企中排第36位;以1429.2万平方米操盘面积位居第13位,属于区域中型房企。

克而瑞数据

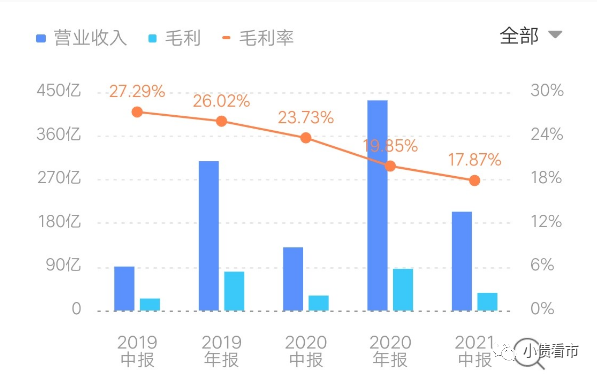

在业绩方面,2020年建业地产实现主营业务收入433.04亿元,同比增长40.75%;实现归母净利润18.02亿元,同比下滑10.6%,近五年来首次出现负增长。

2021年上半年,建业地产实现营业收入203.57亿元,同比增56.4%;实现归属股东净利润7.29亿元,同比微增0.3%。

值得注意的是,和大多数房企一样,建业地产的毛利率及净利润率均有所下滑,盈利水平有待加强。

2021年上半年,建业地产毛利率由23.73%下滑至17.87%,净利润率由6%下滑至5%。

毛利率水平

在土储方面,2021年上半年,建业地产通过招拍挂和股权合作获取土地约236.7万平方米,新增储备建筑面积约663.3万平方米,拿地力度有所加强。

截至2021年6月末,建业地产拥有土地储备建筑面积约5621万平方米,其中权益建筑面积约4082万平方米。

从区域结构来看,建业地产深耕大本营河南省,在一定程度上限制了运营的灵活性,使其容易暴露在区域经济和监管风险之下。

虽然两年前,建业地产就喊出要“走出中原”,但仍未改变业绩严重依赖河南市场的现状。

2021年初,建业地产宣布启动“大中原战略”,将企业业务涵盖以郑州为中心、半径500公里范围内的大中原区域。

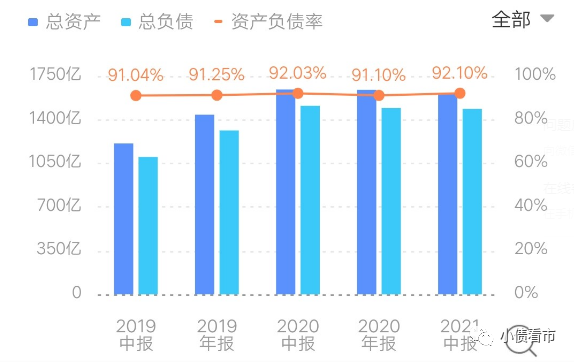

截至2021年6月末,建业地产总资产为1613亿元,总负债1486亿元,净资产127.5亿元,资产负债率高达92.1%。

值得注意的是,建业地产已经连续两年财务杠杆保持在90%以上的高位,存在较大杠杆风险。

财务杠杆水平

从房企融资新规“三道红线”看,建业地产净负债率92.6%,剔除预收款后的资产负债率为87.2%,非受限现金短债比为1.93,仍然踩中一道红线归为“黄档”,有息负债规模年增速不得超过10%。

《小债看市》分析负债结构发现,建业地产主要以流动负债为主,占总负债的85%。

截至2021年6月末,建业地产流动负债有1264亿元,主要为贸易及其他应付款项,其一年内到期的短期债务有85.26亿元。

流动负债

相较于短债压力,建业地产流动性尚可,其账上现金及现金等价物有108.7亿元,较2020年末规模腰斩,勉强可以覆盖短债,短期偿债压力趋紧。

除此之外,建业地产还有221.4亿非流动负债,主要为长期借贷,其长期有息负债合计197.7亿元。

整体来看,建业地产刚性债务有282.96亿元,主要以长期有息负债为主,带息债务比为19%。

有息负债规模上升,2020年和今年上半年建业地产融资成本分别为12.72亿和4.644亿元,对利润形成严重侵蚀。

高企的融资成本,如一把达摩克利斯之剑高悬于建业地产头顶。为了偿还债务,其多次海外发债“借新还旧”。

从融资渠道来看,建业地产渠道较为多元,主要通过借款、发债、股权等方式融资。

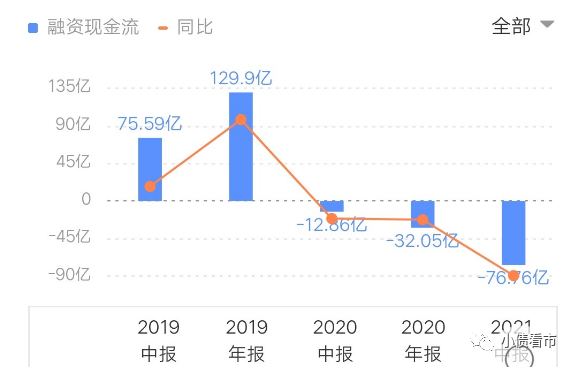

值得注意的是,2020年以来由于筹资资金流入锐减,偿债大量负债后,建业地产筹资性现金流净额转为净流出状态,可见其融资环境有恶化趋势。

筹资性现金流净额

另外,百瑞信托与建业地产间高频且短暂的交易往来,以及少数股东权益、损益增长不成正比,引发市场对其“明股实债”的质疑。

2017年至2019年,建业地产少数股东权益分别为7.78亿元、14.33亿元和28.84亿元,可以看出该指标每年都成倍增长,然而2019年其少数股东损益却只增长了53.8%。

总得来看,建业地产“增收不增利”迹象明显,毛利率、净利率连年下滑;持有现金大幅减少,融资成本高企;还存在“明股实债”嫌疑。

多年来扎根河南,且常年在河南市场占有率排名第一,建业地产在业内被称为 “河南地王”。

1979年,胡葆森大学毕业后就分配至中国纺织品进出口公司河南分公司,投身国际贸易,后因外派工作在香港待了10年。

1992年,胡葆森带着在香港炒楼花赚到的1000多万元回到河南,和建行合资成立建业房地产。

次年,胡葆森在郑州郊区买到第一块地,致力于开发超级大盘“金水花园”,还提出“永不妄称第一,永不甘居第二”的愿景。

之后,建业地产又相继打造了“燕乐小区”、“春晖小区”、“郑州期货城”、“建业城市花园”等多个项目,凭借着三四线城市去库存的热潮迎来了快速发展期。

2002年,当地产公司为实现规模扩张,纷纷涌向一二线城市,开始冒险激进的跑马圈地式发展时,胡葆森选择了固守河南。

2008年6月,建业地产在香港联合交易所主板上市,成为内地中原地区第一家直接在香港挂牌的地产企业。

随后,建业地产在百亿规模徘徊数年,直至2017年起销售规模才有了明显的增长。2019年建业地产销售额达1011.5亿元,首次迈入千亿门槛。

2021年5月,建业地产将中原建业分拆上市,轻资产业务开始独立发展,它也成为胡葆森商业帝国的第四家上市公司。

如今,面对行业寒冬,也许只有通过大刀阔斧的改革才有可能熬过去。(作者微信:littlebond1)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市