更多干货,请关注资产界研究中心

作者:谢海琳、袁媛

来源:中证鹏元评级(ID:cspengyuan)

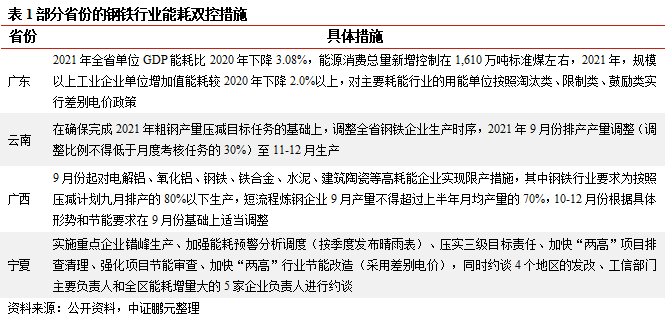

一、政策端:能耗双控加码导致供给紧张

能耗双控指的是能源消耗总量和强度双控制制度,按省、自治区、直辖市行政区域设定能源消费总量和强度控制目标,对各级地方政府进行监督考核。党的十八届五中全会上首次提出能耗双控行动,在“双碳”目标下,能耗双控加速推进。国家发改委对各省、市、自治区的能耗“双控”考核实施“红黄绿”灯预警机制。具体如下:红灯为一级警告,表示形势十分严峻,指未完成双控进度目标,且实际值与目标值差距大于目标值10%的地区;黄灯为二级预警,表示形势比较严峻,指未完成双控进度目标,且实际值与目标值差距在10%以内的地区;绿灯为三级预警,表示完成双控进度目标的地区,说明进展总体顺利。

2021年2月7日,国家发改委发布了各地区2019年能耗消费总量和强度双控目标考核结果,公告通报批评了内蒙古自治区(唯一)未完成双控任务。3月9日,内蒙古印发《关于确保完成“十四五”能耗双控目标任务若干保障措施》,明确提出先行确定2021年全区单位地区生产总值能耗降低3%,能耗增量控制在500万吨标准煤以内的目标,能耗总量增速控制在1.9%左右,单位工业增加值能耗(等价值)下降4%以上。同时提出要控制对部分高耗能行业实行能耗总量控制、提高准入标准、加快淘汰落后产能、加快节能技术改造步伐、实行绿色电价等多种举措。在一揽子双控措施下,内蒙古2021年上半年能耗双控绩效考核为双绿灯,而这也将给其他省份带来了较大的参考意义,限产是短期内达标最有效的办法。

在钢铁行业去产能“回头看”政策影响下,2021年7-8月粗钢产量急速压降,降幅创历史记录,结束了2020年4月以来粗钢产量增长趋势。在保供稳价和“双碳目标”两者之间,短期来看,政策层面选择了“双碳目标”,中央从上到下推动限产的决心可见一斑。2021年8月17日,国家发展改革委办公厅印发了《2021年上半年各地区能耗双控目标完成情况晴雨表》,能耗强度降低与总量双一级预警的省份有青海、宁夏、广西、广东、福建、云南、江苏等七个省份,对于能耗强度不降反升的9个省,2021年暂停“两高”项目节能审查,上述省份面临较大的能耗达标压力。考虑到限产是最直接、也是最有效的降能耗手段,能耗强度降低与总量双一级预警的广西、云南、江苏等省份陆续出台了限产限电的双控措施,在政绩考核之下,可合理预计广东省政府也将会推出具体的双控措施,钢铁行业作为高能耗行业将承担更多的压降任务,行业限产的落实力度空前。落实到具体钢企层面,当前我国钢企多为国企,对限产是一项政治任务已基本达成共识,行业限产政策传导力度强,钢企在政策性压产和追求利润之间的权衡下将检修计划安排在了旺季。根据我的钢铁网发布的不完全统计数据,宝钢股份(青山基地、梅山基地、湛江基地)、韶钢松山、沙钢集团、江苏永钢、中天钢铁等多家钢企把检修安排在了9月份,检修时间从3天、15天到3个月不等,旺季检修计划的落地必然造成钢铁产量的下降。而重钢等生产基地位于能耗双控绩效考核达标区域的钢企,可能受益于粗钢产量指标转移。

虽目前限产措施执行时间主要是在2021年9月,但到2021-2022年秋冬季限产除常规的采暖季限产之外新增重大赛事-2022年北京冬奥会环保限产主题,预计供给扰动会渐进式加码,10-12月限产措施执行力度将加码。考虑到今年1-8月粗钢产量大幅增加4,400万吨以上,而工信部要求确保2021年粗钢产量同比下降,预计9-12月粗钢产量将大幅下降12%。

二、需求端:下半年钢材整体需求走弱,板强长弱分化延续

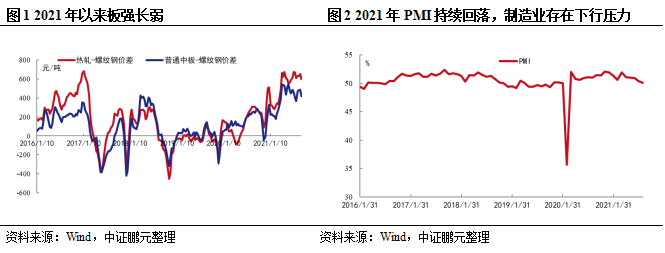

上半年,国内家电、汽车等行业复苏,产销量大幅增长,而房地产由于“房住不炒”等调控政策表现较弱,基建由于稳增长压力较小,财政支出也偏向“六稳”、“六保”等民生领域,基建领域支持力度较弱,钢材市场呈现“板强长弱”局面。

下半年需求仍有支撑,但走势弱化。在“三道红线”等政策抑制下,房企融资受限,2021年二季度以来开工数据呈疲态,地产需求增量放缓。而今年上半年专项债由于稳增长压力较小发行进度缓慢,730政治局会议的政策方向由逆周期调整为跨周期调节,同时提出合理把握预算内投资和地方政府债券发行进度,推动今年底明年初形成实物工作量,下半年基建投资更多表现为托而不举,且政策导向为新基建,对长材需求拉动有限,预计下半年基建领域支持力度较弱。而机械、汽车、家电等制造业需求也将回落,虽挖掘机上半年产量仍保持20%以上的增速,但产销量自5月以来均连续负增长,汽车由于缺芯限制供给、家电由于出口回落,而钢铁主要下游行业不属于“两高”行业,能耗双控政策其影响较弱,因此我们预计下半年钢材需求仍有支撑,但趋势走弱,板强长弱有望继续维持。

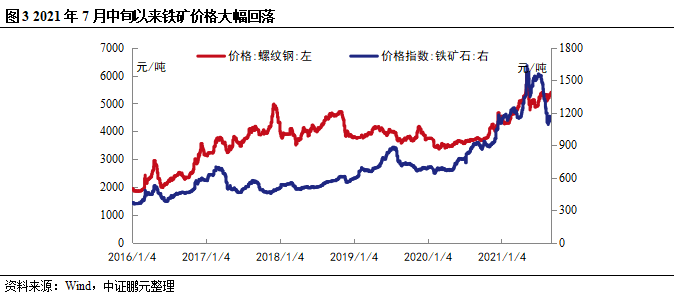

三、利润端:钢强矿弱,盈利能力回升,行业景气周期有望拉长

国内粗钢控产量政策落地导致铁矿价格大幅回落。当前对于粗钢产量平控已基本达成共识,若假设2021年粗钢产量不增长,在2021年1-8月粗钢产量高增长的基数下,预计下半年钢铁产量需减产4,400万吨以上,在不考虑港口库存变化的情况下,按照铁矿石:粗钢=1.6:1测算,则下半年铁矿石需求减少7,060万吨,则2021年下半年到港铁矿石将下降19%,中国作为全球铁矿石最大买家,铁矿需求下降对矿价造成较大冲击,铁矿价格自7月中旬以来已大幅回落,有利于钢企成本端改善。

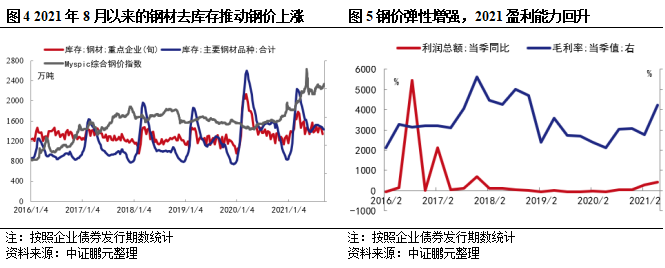

钢价有望维持高位,行业盈利能力回升。钢价方面,随着限产政策逐步落地,若下游需求没有出现超季节性特点,限产带来的供应溢价可能难以持续,因此下半年钢材将大概率维持供需两弱的局面,因而限产将继续出清库存,短期有利于钢价走势,叠加铁矿价格大幅回落,吨钢利润有望继续改善,行业景气周期拉长。

四、信用端:行业信用边际改善,流动性压力减弱

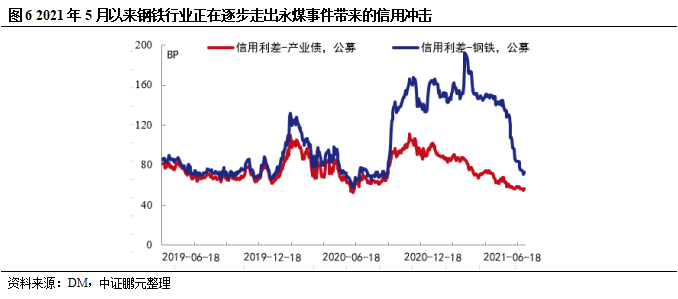

永煤事件后,弱资质钢企信用利差大幅飙升,带动行业信用利差走阔。受流动性宽裕影响,今年上半年大宗商品价格创历史新高,下游较为旺盛的需求支撑钢企产量大幅提升,带动行业现金流及盈利能力明显回升,鞍钢集团、重庆钢铁等多家钢企业绩创历史最佳记录,统计的23家发债样本企业2021年上半年经营活动现金流净额中位数同比增长1.16倍、销售净利率中位数上升3.42个百分点至6.64%,流动性压力下降,5月以来行业信用利差大幅回落,正在逐步走出永煤事件带来的冲击,信用风险下降。产量平控叠加能耗双控措施加码,行业景气周期拉长,有助于钢企继续维持较好的现金流和盈利能力。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 能耗双控加码,钢铁行业景气周期延长

中证鹏元评级

中证鹏元评级