更多干货,请关注资产界研究中心

作者:面包财经

来源:面包财经(ID:mianbaocaijing)

10月28日,华发股份布2021年度第一期超短期融资券发行情况公告。债券实际发行总额为3.5亿元,发行利率为3.72%,募集资金将全部用于偿还公司即将到期的债务融资工具本息。

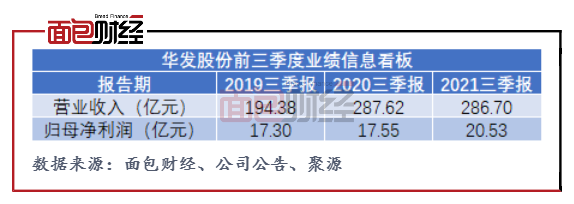

财报显示,2021年前三季度公司实现营收286.70亿元,同比下降0.32%;实现归母净利润20.53亿元,同比增长16.95%。

图1:华发股份前三季度业绩信息看板

截至2021年三季度末,华发股份净负债率为117.97%,剔除预收账款的资产负债率为78.98%,现金短债比为1.65。对比“三道红线”监管标准,仍踩中两道线,属橙档企业。

三季度营收同比下滑0.32% 拿地力度下降

据三季度经营情况简报显示,截至 2021 年 9 月 30 日,华发股份实现销售金额 817.86 亿元,较去年同期增长11.88%;销售面积 318.70 万平方米,较去年同期增长 4.84%。

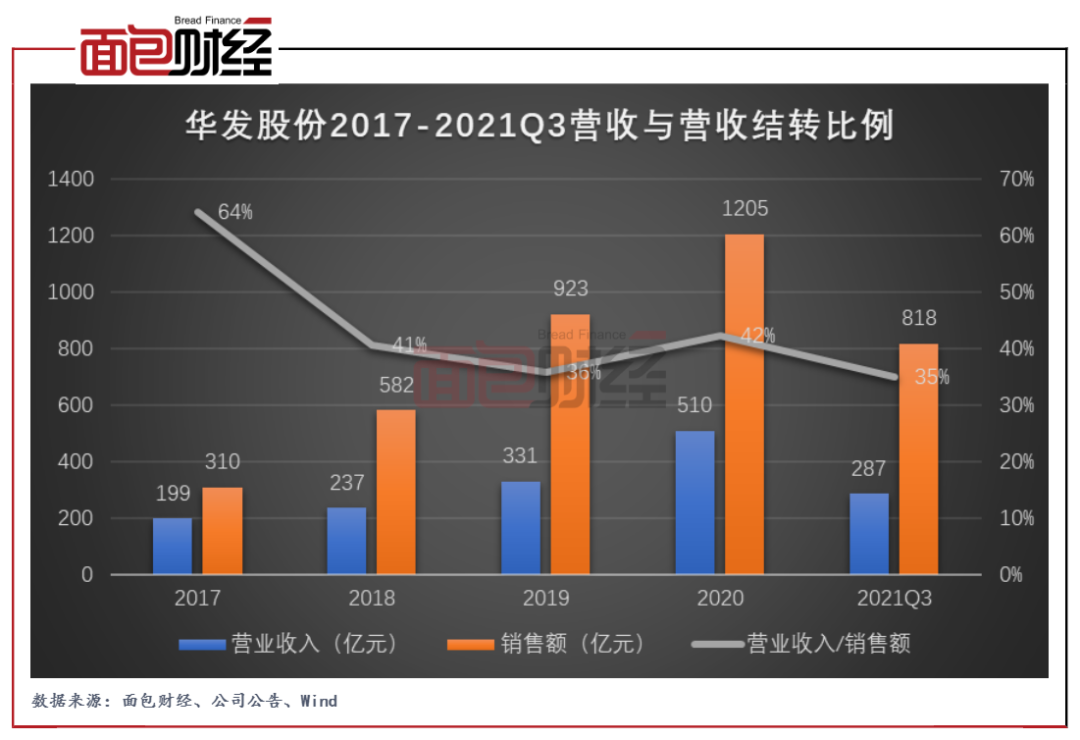

图2:华发股份2017-2021Q3营收与营收结转比例

不过, 其增长的销售额却与营收增速不匹配。2021年前三季度,华发股份实现营收286.70亿元,同比下降0.32个百分点。其2021年前三季度营业收入对销售额的结转比例约为35%,地产行业销售收入确认虽具有滞后性,但公司结转比例对比往期有所下降。

从今年的拿地情况看,华发股份拿地投资力度较去年有较大下降。根据中指院统计数据,华发股份2021年1-9月拿地总额127亿元,而去年同期总额为241亿元,下降幅度近半。

“三道红线”仍处橙档 应付账款及票据高企

华发股份近年来规模扩张迅速,四年间,公司销售额从一百余亿元上升至千亿元。不过,公司负债也一路水涨船高,财务杠杆处于高位。数据显示,截至2021年9月30日,华发股份长期借贷、短期借贷及长期借贷当期到期部分总和已经攀升至1367.72亿元,占总资产比例达到39%。

截至2021年三季度末,华发股份净负债率为117.97%,剔除预收账款的资产负债率为78.98%,现金短债比为1.65。对比“三道红线”监管标准,仍踩中两道线,仅现金短债比达标,属橙档企业。

图3:华发股份2019Q3-2021Q3应付账款及票据

此外,近三年来,华发股份应付账款及票据金额大幅增加,2021年三季报显示,公司应付账款及票据达365.29亿元,占营收比例达1.36倍,已超越三季度营收总额。票据融资在资产负债表中计入应付账款、应付票据,可以有效控制房企有息负债的规模,避开“三道红线”的监管指标要求,但商票等应付款项的大量增加也使得公司的偿债风险增加。

华发股份的隐性债务风险同样值得关注。近年来,华发股份少数股东权益比例逐年上升。2021年三季度末,公司少数股东权益占比达到71%,同比上升将近12个百分点,而同期公司少数股东损益占扣非后净利润比例仅为35%。华发股份少数股东权益占比和损益占比并不匹配,或存“明股实债”风险。

完成发行3.5亿元超短期融资券

10月28日,华发股份发布2021年度第一期超短期融资券发行情况公告。据上清所披露,债券简称为21华发实业SCP001,期限为180日,起息日为2021年10月27日,兑付日为2022年04月25日,实际发行总额为3.5亿元,发行利率为3.72%,簿记管理人、主承销商为广发银行股份有限公司。

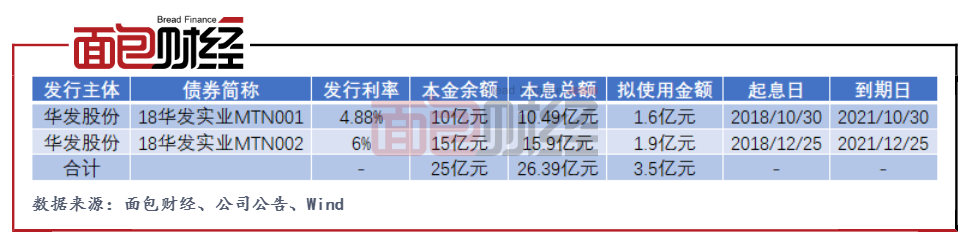

根据募集说明书,募集资金将全部用于偿还华发股份即将到

期的债务融资工具本息。其中,1.6亿元用于2021年10月30

日到期的“18华发实业MTN001”,1.9亿元用于2021年12月

25日到期的“18 华发实业MTN002”。

图4:华发股份偿还有息债务明细表

截至募集说明书签署日,华发股份及其子公司发行债券合计金额594.09亿元,待偿还余额372.92亿元,其中,公司债待偿还余额65.00亿元,私募债待偿还金额64.70亿元,永续中期票据待偿还余额50.00亿元,普通中期票据待偿还余额90.20亿元,定向工具待偿还余额18.90亿元,ABS待偿还余额66.56亿元,ABN待偿还余额4.63亿元,境外债券待偿还余额12.93亿元。(GJ)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经