更多干货,请关注资产界研究中心

作者:面包财经

来源:面包财经(ID:mianbaocaijing)

等待一年,迎来8个一字跌停,蒸发百亿市值,又一颗炸弹被引爆。

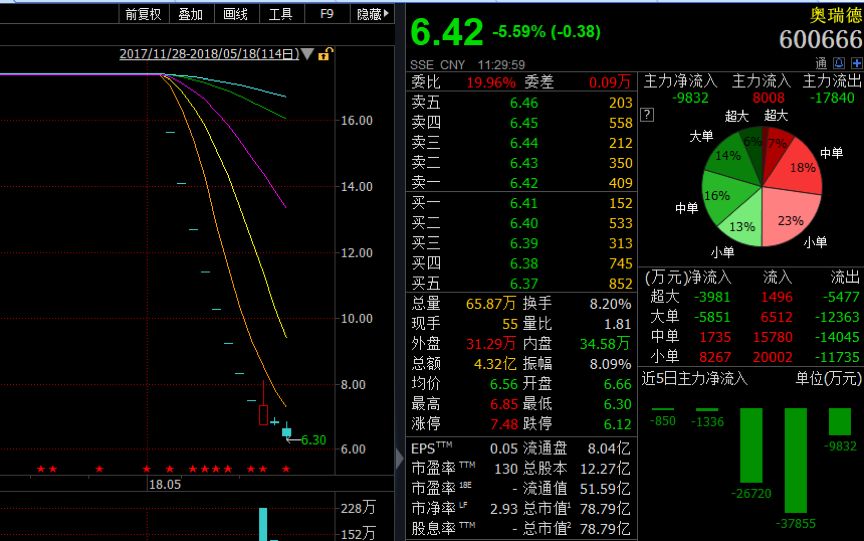

停牌一年的奥瑞德(600666.SH)于2018年5月4日复牌,复牌后,遭遇连续8个一字跌停,市值蒸发超过120多亿。

而这8个交易日的成交额合计不超过7600万,逃出生天的股东寥寥无几。直接上截图:

根据公开数据,截止2018年3月31日,奥瑞德股东户数为72,279户,前十大股东合计持股49.82%。也就是说,超过7万散户被深套。

除了散户,还有不少机构被“闷杀”。这其中受伤最深的可能要数华泰证券了(601688.SH,6886.HK)。

根据奥瑞德2018年一季报:截止2018年3月底,华泰证券为其第二大流通股东,持有3006.31万股股份,占公司总股本的2.45%。如果没有及时抛掉股票,8个跌停后,华泰证券总持股市值腰斩,蒸发超过2亿元。

华泰证券到底是如何踩中这颗巨雷的?先来看看这颗雷——奥瑞德。

借壳上市,业绩承诺未达标

奥瑞德在2015年大牛市时以37.66亿元借壳西南药业登陆A股市场,头顶“蓝宝石玻璃”第一股的光环。

随后,由于传言苹果当时可能采用蓝宝石材料,瞬间让奥瑞德受到了资本市场的热捧。但最终所谓蓝宝石概念并没有让奥瑞德获得业绩持续增长。

2015年与2016年公司净利润分别为2.88亿、4.29亿元,但到了2017年公司的归母净利润仅剩5505万元,同比大幅减少88.17%;营业总收入约11.9亿元,也同比下降19.52%。

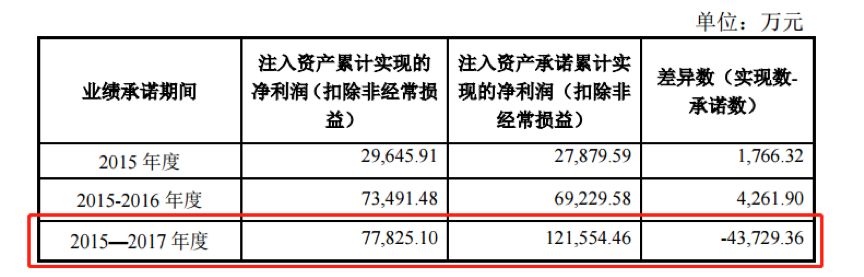

在借壳上市时,奥瑞德和西南药业还签署了业绩承诺及业绩补偿协议,然而2017年的业绩下跌也导致奥瑞德没有完成业绩承诺:

由于借壳上市后奥瑞德的业绩波动较大,且奥瑞德未完成借壳上市的业绩承诺,将面临大额业绩承诺补偿。

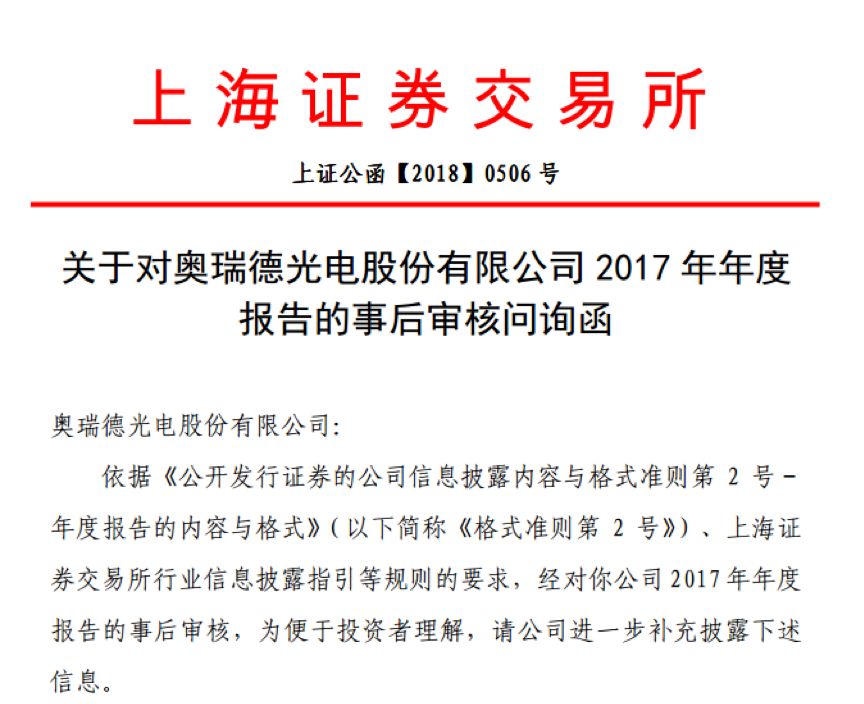

上交所也于2018年5月14日对奥瑞德下发了问询函,针对公司分季度数据异常、应收账款及关联方欠款、业绩承诺及补偿、债务风险等方面进行了问询。

不仅如此,奥瑞德在借壳上市首年年末还以15.3亿重金收购了新航科技100%的股权,然而收购完成仅一年,该子公司扣非后净利润就已经达不到业绩承诺时的净利润。

新航科技 2017 年度实现的扣非净利润未到达当年承诺实现的净利润,但 2016 年度及 2017 年度新航科技累计实现的扣非净利润已净达标,所以2017年暂未触发业绩补偿义务。

除此之外,奥瑞德2017年4月底至2018年5月停牌超过一年,主要是为了收购合肥瑞成100%股权及香港瑞控16%的股权,然而经过一年的努力还是以失败告终,下面我们就来看一看这一起并购。

百亿重组失败,控股股东爆仓

奥瑞德2017年4月27日开始停牌。在随后的的重大资产重组停牌公告中我们发现,公司此次的收购对象为合肥瑞成和香港瑞控。

本次拟收购的合肥瑞成实际经营主体为位于荷兰的Ampleon集团,Ampleon集团是射频功率芯片供应商,2015年从全球知名半导体公司NXP剥离后,是一家非常不错的半导体标公司,这笔收购当初还是被市场给予厚望的。

然而2018年4月28日奥瑞德发出终止重大资产重组的公告,决定终止目前124亿元关于合肥瑞成100%股权的重大资产重组项目。

收购失败的主要原因却是:控股股东左洪波控制的杭州睿岳前次股权转让款未能按约定支付。

公告称:杭州睿岳已向合肥信挚、北京嘉广支付总额为11亿元的股权转让价款及延迟付款违约金,剩余股权转让价款应当于2018年4月10日(含该日)前支付。截至4月28日,杭州睿岳未能按照协议约定支付剩余股权价款,杭州睿岳与合肥信挚、北京嘉广等相关方亦未能就延期付款事宜签署新的补充协议。

此外,奥瑞德的控股股东左洪波、褚淑霞夫妇因债务纠纷导致所持全部上市公司股份被司法冻结(轮候冻结),能否解除冻结以及解除冻结的时间尚存不确定性。

截至2018年5月10日,左洪波共持有奥瑞德2.33亿股,占本公司总股本的19.00%;累计质押公司股份2.28股,占其所持公司股份的98.10%,占公司总股本的18.64%。

褚淑霞共持有奥瑞德1.57亿股,占公司总股本的12.83%;累计质押公司股份1.51亿股,占其所持公司股份的95.98%,占公司总股本的12.32%。

截至2018年5月10日奥瑞德收盘价为10.27元,部分质押股份已触及平仓线:

除此之外,奥瑞德的资金链情况也不容乐观。

财报显示:公司2017年货币资金大幅减少,期末余额仅为 7731 万元,较期初余额 4.08 亿元大幅减少 81.07%,现金流情况继续恶化。而且公司及子公司由于借款事项,导致银行账户被冻结,导致公司资金状况更加不容乐观。公司还在业绩大幅下滑且流动性恶化的情况下仍持续进行大额投资,报告期内投资活动现金流出高达6.55 亿元。

总体来说,目前的奥瑞德七面漏风,八面漏雨。业绩波动剧烈,重大重组又失败,资金链还陷入紧张状态,凄凄惨惨戚戚。

那么华泰证券是如何与奥瑞德发生关系的呢?要从两年前说起。

不停加码投资的华泰证券

根据奥瑞德的年报和季报可知,华泰证券在2016年中报进入奥瑞德,是奥瑞德的第7大股东,随后华泰证券对奥瑞德进行了增资,2017年年底,华泰证券已经变成奥瑞德的第五大股东。

在进入奥瑞德之后,其股价走势并没有太大波动,随后就处于停牌状态,然而2018年复牌后的暴跌,简直让华泰证券掉入了“深坑”。

根据公告的信息简单的总结一下华泰证券的增持奥瑞德的简单历程:

华泰证券在2016年6月底之前对奥瑞德进行了投资,当时的持股数约为1351万股,占总股本的1.76%。

随后,华泰证券在2016年6-9月之间增持约294万股,总股数变为1645万股,占总股本的2.14%。

2016年10-12月再次增持264万股,总股数变为1909万股。最后一次增持是2017年1-3月,也就是奥瑞德2017年停盘前,本次增持53万股,总持股变为1914万股。

在停盘期间,奥瑞德对公司2016年年度权益进行了分配,2017年5月22日的公告显示公司以总股本7.67亿股为基数,以资本公积金向全体股东每股转增0.6股,共计转增4.6亿股。

本次利润分配过后,华泰证券的持股总数变为约3006万股。到2018年3月底,持股数量未变。2018年5月3日,奥瑞德复牌前的除权股价为17.4元,市值约5.22亿元。

截止5月15日收盘,奥瑞德股价7.49元,如果华泰证券在复牌后没有及时减持,当前持股总市值也只剩约2.25亿元,持股市值大幅腰斩。

那么,在此之前为什么华泰证券如此钟情于奥瑞德呢?

跑步进场却踩中大雷,2个多亿市值惨烈蒸发。奥瑞德泥菩萨过河自身难保,华泰证券得悠着点了。(JW/YYL)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 华泰证券踩雷记:8天痛失2亿,跑都来不及

面包财经

面包财经