更多干货,请关注资产界研究中心

作者:面包财经

来源:面包财经(ID:mianbaocaijing)

正邦科技(002157.SZ),虽然名字上带有“科技”两个字,但实际上这是一家以饲料和生猪养殖为主营的农牧企业。

公司2017年利润接近腰斩,紧接着的2018年一季报业绩仍然处于下滑状态。悲催的业绩之下,这两年股价走势也很疲软,2017年跌幅约13.02%,今年以来,公司股价跌幅约22.51%。

但是,公司控股股东及高管们却在2017年6月至2018年2月间,高频率对公司的股票进行了增持,增持次数累计达到45次。

在业绩下滑,股价回落之后,大股东和高管持续增持自家股票,正邦科技是否引来拐点?

既然主营业务与猪有关,研究这个公司就得先看看猪价的走势。

生猪价格下降 利润腰斩再腰斩

财报显示:2017年,正邦科技营收为206.15亿元,同比增加8.96%;归母净利润约5.26亿元,同比下滑49.74%,近乎腰斩。2018年一季度,增收不增利的现象依然持续:公司总营收上涨7.29%,归母净利润却下降47.84%,再度腰斩。

公司业绩下滑主要受生猪价格下降影响,与猪相关的业务,总是逃不过著名的“猪周期”。

2006年以来,全国生猪养殖业大致经历了如下波动周期:2006年至2010年、2011年至2014年各为一个完整周期,大周期中也存在若干个小周期。

行业普遍的看法:本轮周期起点是2014年4月的10.45元/公斤,最高点为2016年6月的21.20元/公斤,之后价格震荡下行,2018年3月份,价格最低下降至11.3元/公斤。

猪肉价格走势如下图(2017年正邦科技年报数据):

从历史业绩来看,正邦科技业绩与“猪周期”大致趋同。自2007年登陆A股市场以来,除了此轮业绩下滑,公司业绩在2012年及2013年上一轮猪价格下滑周期中也出现了负增长。

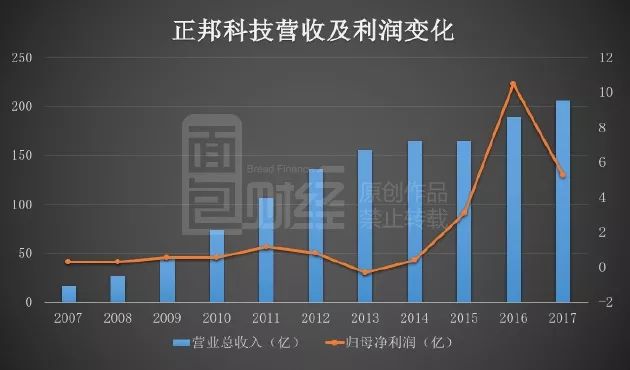

以下为根据公开数据绘制的公司营收及利润变化情况:

尽管,正邦科技2017年利润相比于上一年几乎腰斩,但从更长的周期观察,仍然处于高位,远高于2014及2015年。

2018年一季度的归母净利润,同比大幅下滑之后,也高于2015年及之前,在此前的猪价低迷期,正邦科技曾出现过巨额的一季度亏损。比如2014年和2015年一季度,单季亏损金额都超过6000万元。

从当前的猪价走势以及历史业绩来看,也许2018年一季度还未必能说得上是“利空出尽”。但公司控股股东及高管们在2017年6月至2018年2月持续增持的动作,也引来市场的关注。

董高监集体增持 “押宝”猪周期?

根据公开数据:2017年6月至2018年2月,正邦科技的控股股东及多位高管们共进行了45次增持,累计增持约4123万股,参考市值约为2.17亿。相较于当前公司约100亿的总市值而言,这不是一个小数字。

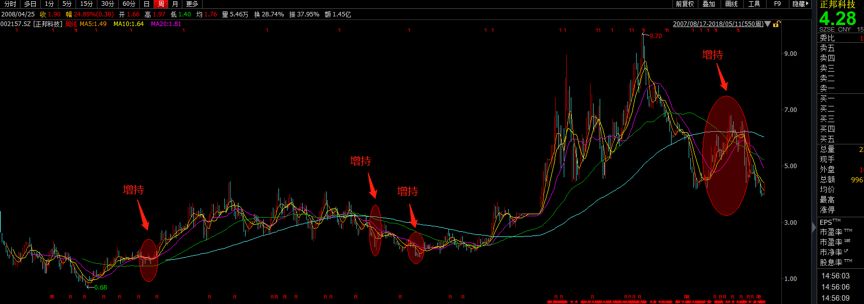

再往前翻,我们发现公司高管在此之前还有多次的增持记录,虽说次数不多,金额也不大,但增持点位把握的相当精准。虽然并不是每次增持之后,股价都立刻上涨,但从长周期观察,增持都买在了相对低位。

比如:2009年独立董事章卫东在在股价(前复权)低位少量增持,2012年11-12月大股东正邦集团增持180万股,参考市值1248.61万元;2013年3-6月正邦集团再次累计增持195.07万股,累计参考市值1268.81万元。

这些增持之后的股价走势,如图所示(前复权股价):

将增持与猪价走势对比发现:这些高管增持的价位几乎均处于生猪价格的周期低位,公司股价也随着猪周期明显回调。

而本次2017年至2018年一季度的大量增持是否还能做到如此“精准”呢?历史会再度重演吗?这是个相当难回答的问题,要害大概在于公司未来业绩是否能够反转,以及何时反转。而这又与猪肉价格走势密切相关。

做投资得先看风险,不能脑袋一热就一把梭。挑不出毛病的公司不能碰,要么是你了解的不够,要么是对风险认识不足。

回到正邦科技这家公司来看看风险。

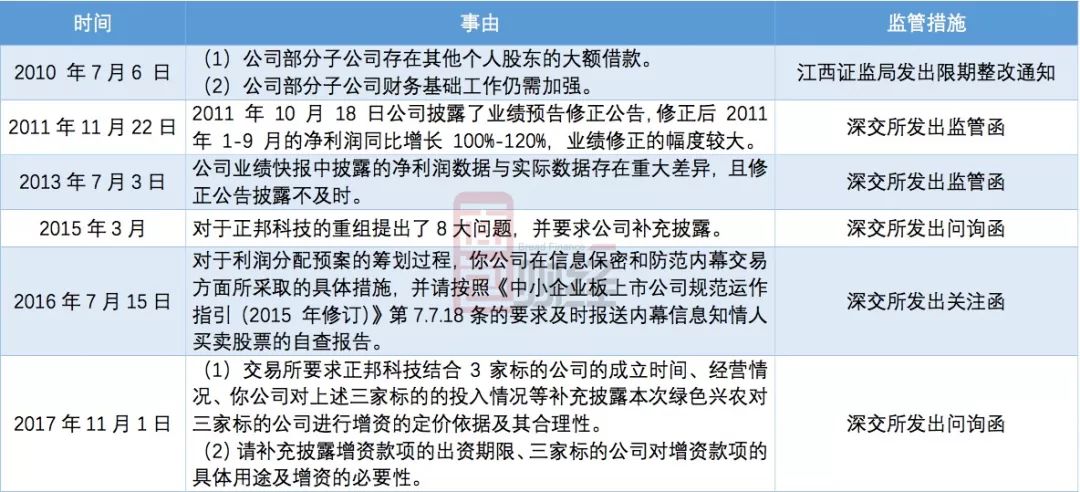

尽管,股东持续增持,但多年来公司的信批长期存在大大小小的问题,让人不放心。公开资料显示:从2010年到2017年,公司从关注函、问询函到监管函,几乎收个遍。

信批屡出问题 风险不可不看

从2010年至2017年,正邦科技几乎年年都能收到来自监管部门的“问候”,以下为根据公开信息整理的相关事项:

因为信批问题,公司还收到过监管部门的处罚。

比如,2014年7月31日正邦科技收到了深圳交易所对于公司的通报批评处分决定,主要因公司 2013 年度净利润与披露的业绩预告、业绩快报差异较大、且盈亏性质发生变化,但未及时、准确披露业绩修正公告。

而此前在2013年7月,正邦科技就因为2012年业绩快报中披露的净利润数据与实际数据存在重大差异收到了监管函。同样的问题一年后再次出现,说好的提高规范运作意识,并对财务人员进行两次以上会计准则的轮训,为什么就是起不到作用呢?

大股东和高管此轮增持真的是看好公司未来发展前景吗?猪周期的拐点是否到来?而信披的问题,本质上是管理和内控的问题。信披不合规这个老毛病什么时候能改掉?

PS:风险与收益成正比?NO,我们认为是反比!

很多人说“风险与收益成正比”,但在股市上我们更愿意相信“风险与收益成反比”:风险越低的投资往往收益越高。这个非常容易理解:对于同一家公司,如果基本面没有什么变化,当然是股价越低风险越释放,股价越高风险越积聚。除非这个公司太烂,大幅下跌了之后仍然高估。

单说股市“风险与收益成反比”这个概念太抽象,拿腾讯来举栗子。2018年3月21日,腾讯控股(0700.HK)的收盘价是462.6港元,而5月7日的收盘价是380港元,是462港元时买风险高还是380港元的时候买风险高?很显然,与462港元时候相比,380港元的腾讯,风险更低,而预期收益则更高。

风险不仅仅是价格,还有护城河、能力圈、财务透明度等等。

对投资者而言,越不了解的公司,风险就越大;管理越糟糕的公司,风险越大;财务透明度越低的公司,风险越大;护城河越窄的公司公司,风险越大……

所以,在股票市场上,如果承认“风险与收益成正比”就意味着承认“踩越多的地雷,收益越高”,这是不符合逻辑的。

买那些价格虚高、自己不了解、管理糟糕、财务有水分、没有核心竞争力的公司,风险是高了,收益在哪里?

做价值投资,从识别风险开始。风险与收益实际上是成反比的,排雷之后才能谈收益。(JW/YYL)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经