更多干货,请关注资产界研究中心

作者:面包财经

来源:面包财经(ID:mianbaocaijing)

一家总市值360多亿的上市公司,把全年营收的一半投入到研发上,是不是很让人“肃然起敬”,有一种立刻要入手的感觉?

先别激动,这家公司的全年营收其实只有1.84亿。而且,扣非净利润已经连续10年亏损。是不是有一点凉凉?

不到2亿营收,却拥有360多亿市值,创造如此传奇的公司就是A股老兵,海虹控股(000503.SZ)。

今天,我们就来看一看这家26年前就在深交所上市的股市老干部。

这不是传说:1.84亿营业收入支撑367亿市值

海虹控股全称海虹企业(控股)股份有限公司,成立于1991年。1992年公司登陆深交所,原从事医药电子商务业,现主要从事健康保障服务行业。

2018年4月下旬,海虹控股公布了2017年度报告和2018年一季报。年报显示,公司2017年实现主营业务收入约1.84亿元,较上年同期减少15.15%。实现归母净利润1667.49万元,较上年同期减少40.49%。

2018年一季报中,公司业绩继续下滑,第一季度的营收总额仅为1215.98万元,比上年同期减少68.98%,归母净利润亏损5863.57万元。

顶着这样的业绩,市场竟然给出了海虹控股361亿的市值(以2018年4月26日收盘价计算),确实是传奇了。

或许市场对海虹控股的高看是因为公司涉及的PBM(医药福利管理服务)业务,但自公司于2009年第一次提出PBM项目以来,8年时间过去了,公司整体的经营情况似乎跟市场预期还有很大差距。

再往前翻一翻他家的财报。

卖卖卖撑利润,连续9年扣非亏损,从未被ST

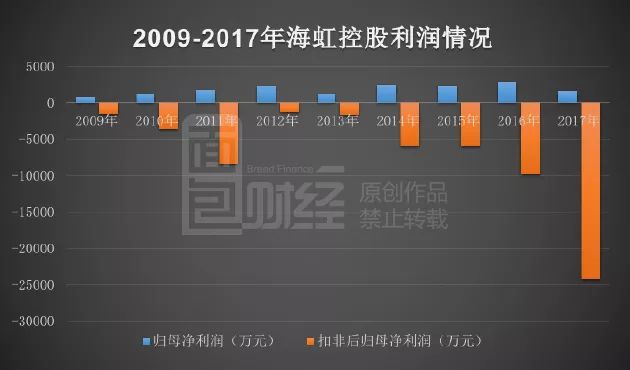

财报显示,自2009至2017年,海虹控股归母净利润维持盈利,但扣非后归母净利润却已连续9年为负值。以下是公司历年归母净利润与扣非净利润走势图:

大致估算一下:从2009年到2017年,公司归母净利润合计约为1.68亿元,但扣非后合计亏损约6.25亿元。

从对比中可知,非经常性损益扛起了让海虹控股实现归母净利润保持盈利的大旗。尤其是最近这两年,出售子公司支撑了公司盈利的重任。

海虹控股从2016年开始持续剥离原有的医药电子商务及电子交易部分业务。2016年公司陆续处置了北京药通、重庆卫虹、金萃科技等9家子公司,2017年继续出售及处置了广东海虹、海南卫虹交易中心等3家子公司。而不断的“卖卖卖”也对公司维持净利润为正数起到了重要作用。

以2016年为例,海虹控股在2016年前三季度已亏损8514万。2016年12月5日,海虹控股公告称拟将旗下北京药通、重庆卫虹、金萃科技三家子公司100%的股权进行转让,最终这笔总金额超过1.4亿元的交易“恰好”赶在了2016年年底之前完成,海虹控股因此收获超过1亿元的投资收益,净利润也因此扭亏为盈。

纵观海虹控股多年财务数据,在业绩遇险时,公司都恰好能通过变卖股权、处置交易性金融资产等措施化险为夷。即便扣非净利润持续为负,公司在历史上还从来没被ST过。

股市老司机,熟谙游戏规则,在合法的框架内,综合运用各种财务技巧,保持归母净利润为正的金身,不得不让人叹服。那些刚上市财务报表就错漏百出,被监管部门点名拆穿的菜鸟级上市公司,真应该多读读人家的财报,取取经。

研发费用资本化增利润:一半收入用于研发?

即使是在这种营收水平下,公司依然“心系研发”。假如只看研发费用占比,不看绝对金额,真可算是一家“高科技”公司了。

财报显示,海虹控股从2013年开始出现研发支出。2013-2017年公司的研发支出金额、占营收比例及资本化比例如下:

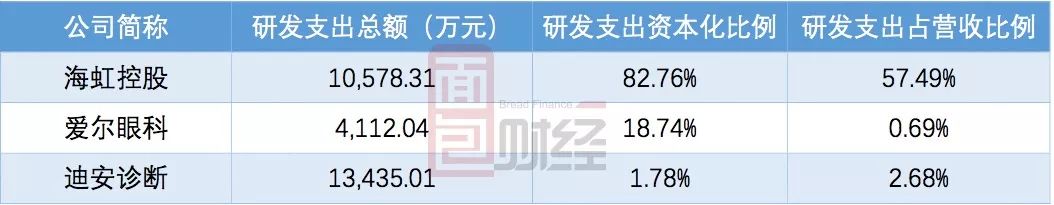

海虹控股2016年研发支出占营业收入的46.72%,2017年占比增加到57.49%,这一占比无论是在A股、港股还是美股,都可以名列前茅了。

到底有多名列前茅呢?面包财经做了一个大致的统计:在A股上市公司中,披露研发费用的公司共有2800家左右。海虹控股的研发占比,可以排进前10名。

不过,细心的读者在上表中也许还会看到另一个数字:自2014年开始,海虹控股研发支出资本化比例骤增。

熟悉会计准则的人通常会知道,研发支出的资本化比例可以在一定程度上调节企业的当期利润。

2015和2016年海虹控股的研发费用资本化率一度接近90%,即使2017年资本化比例有所下降,但仍高达80%以上,远超行业平均水平。海虹控股在申万细分行业分类中为医疗服务,来看其与同行业可比公司2017年度研发支出资本化情况:

海虹控股的研发支出资本化水平明显高于同业。以公司所处的一级行业——医药生物来看,粗略计算,2017年度整个医药生物行业的研发支出资本化比率平均约为28.5%(以发布2017年报的上市公司为基准计算)。海虹控股的研发支出资本化比例仍然远高于行业平均值。

做一个假设测算:若海虹控股以行业平均值的比率对研发支出进行资本化,则公司2017年度的净利润将由当前的盈利1667.49万元变为亏损。

当然,这种假设是不能当真的,做这种测算只是为了说明原理。既然审计师在审计报告上签了字,想必海虹控股的财务处理已经得到了认可。

大股东减持套现6亿,会有新故事吗?

海虹控股最近在资本市场上的动作颇多。

公司第一大股东为中海恒实业发展有限公司。2017年5月,海虹控股停牌筹划重大资产重组,2017年12月4日公司复牌。

公开数据显示:此次复牌后,中海恒在不到半个月的时间里5次减持公司股票,累计减持近1800万股,合计减持金额超过6亿元。上述减持均通过大宗交易完成,而公司在关于控股股东大宗交易减持公司股份的相关公告中,披露的买方除了厦门信托鑫金二号信托计划,还有李金航、杜少龙、庄大杰及李娜四位境内自然人。目前四人的合计持股比例为1.34%。

2017年12月28日,海虹控股公告实控人变更,变更原因系中海恒的控股股东变更为国风投基金,国风投基金因而成为公司的间接控股股东。公司的实际控制人变更为国风投基金的实际控制人中国国新。此次实控人变更后,海虹控股被编入“国家队”,不知海虹控股喊了8年的PBM业务能否借此真正起航?

财技深如海。2亿营收能撑360多亿的市值,司机还是老的强。(GCH/CBB)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经