铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者:爱读财报的面包君

来源:面包财经(ID:mianbaocaijing)

熊市之中需要逆向思维。

股价上涨往往意味着风险积聚,股价大幅下挫有可能是风险在释放。

南京新百(600682.SH)在6月下旬遭遇闪崩。从6月21日到7月2日,连续经历8个跌停板,股价从34.38元跌到14.8元,跌幅57%。7月3日跌停板打开,当日成交额达到22亿元,换手率高达18.68%。

7月4日收盘,公司股价收于13.11元/股。短短10个交易日,股价重挫超过6成,市值蒸发超过200亿。与此同时,公司估值水平也大幅回落,当前市净率只有1.8倍。

南京新百是一家老牌上市公司,在暴跌之前公司收购美国生物医药公司Dendreon的事项才被监管部门放行。此前,市场将这次定增视作重大利好,6月份前后,多家券商给予买入或增持评级,目标价区间在44元—53元之间。

南京新百为何如此暴跌?有何隐情?券商集体看多的理由是否成立?

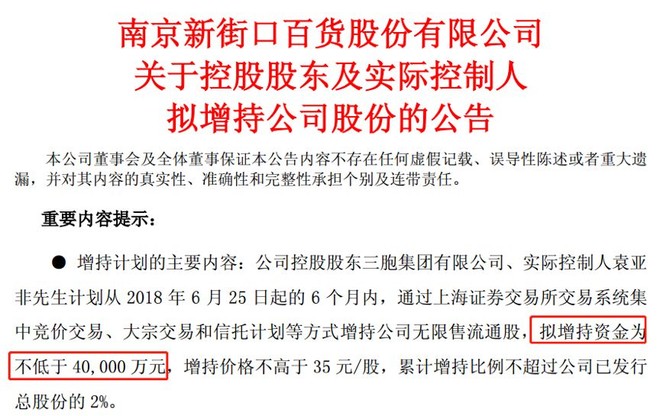

股价接连下挫之后,公司公告实控人拟斥资不低于4亿元,增持不超过上市公司总股本2%的股票。7月4日,公司公告显示,新近与南京当地国资达成战略合作协议。

如果当初看多的理由成立,实控人增持计划最终落地,战略合作取得实质性进展,那暴跌是否已经跌出了价值?

先从南京新百的八个跌停板说起,这多少有一点“躺枪”的味道,这很可能与著名“牛散”吕小奇此前在其他股票上连续被部分强平有关。

牛散遭强平,南京新百躺枪吃八个跌停

这个故事从另一只与南京新百本不相关的股票——欧浦智网(002711.SZ)说起。

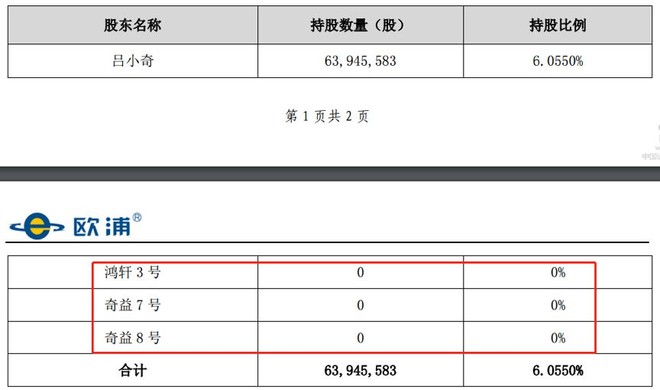

著名的“牛散”吕小奇以及其作为劣后级委托人的三个信托计划,从2016年之后逐步增持欧浦智网。到2017年三季度末时,合计持股已经超过6%。

根据相关条款,作为三个信托产品的劣后级委托人和唯一差补人,吕小奇需对信托履行补足资金的义务。

2017年11月份之后,欧浦智网股价接连下挫,直到触发强制平仓。2018年2月2日,吕小奇管理的三个信托计划中的两个被部分“强平”,造成被动减持,并砸出一个跌停板。

随后,三个信托计划两次被信托公司强制平仓,继续被动减持。到2月底,三个信托计划已经被清仓,持股数量降到零。但当时吕小奇本人仍持有欧浦智网6.055%股份。

三个信托计划所持有的欧浦智网股票在总股本中的比例并不高,首次强平前合计占比也不到1%。但是,由于大股东股票存在质押,强平砸出的跌停板有发生连锁反应的危险。

2月2日,首次强平当日,欧浦智网跌停,收盘价为9.43元/股。而欧浦智网控股股东一致行动人英顺管理质押股份的平仓线价格区间为 9.42 元/股至 9.66 元/股,其质押的部分股份已触及或可能触及平仓线。欧浦智网公告称,可能存在平仓风险,并在次日开始停牌。

在采取补充质押物等措施后,平仓风险被暂时解除,股票随后复牌。

但是,随着大盘调整,欧浦智网的股价在今年二季度再次下跌,大股东以及吕小奇的个人持股再度面临被平仓风险。从2017年11月份13.7元的高位到7月4日收盘的6.11元,期间跌幅过半。

欧浦智网的股价走势为何会对南京新百产生影响?关键就在于“牛散”吕小奇此前也通过二级市场买入,而持有南京新百相当数量的股票。

这要从一年前的举牌说起。

2017年8月,吕小奇本人、旗下三只信托产品以及一致行动人林雪映共同举牌南京新百。吕小奇及一致行动人持有南京新百的股份数一度达到总股本的5.12%。而参与举牌南京新百的三只信托产品,正是在欧浦智网中被强制平仓的那三只。

2018年2月初至6月初,南京新百因为重大资产重组停牌。在这期间吕小奇相关信托在欧浦智网上被强平,并未波及南京新百。

但是,随着6月6日南京新百股票复牌,连锁反应开始出现。2018年6月7日,南京新百公告披露,吕小奇及其一致行动人减持所持4.35%公司股份,持股比例由5.12%下降至0.76661%。

由于有欧浦智网被强平的前车之鉴,市场上关于“牛散”吕小奇爆仓遭强平的消息流出,引发投资者担忧。

在信息发酵几天之后,随着上证综指连续跌破3000、2900、2800点,整个A股市场的情绪已经相当脆弱,终于引发了南京新百的股价雪崩。

于是出现了开头的暴跌一幕:6月21日到7月2日,南京新百连续经历8个跌停板,股价从34.38元跌到14.8元,跌幅57%,值蒸发超过200亿。

复盘整个过程,南京新百的投资者多少有点城门失火殃及池鱼,躺枪吃跌停的“冤屈感”。但纵观近期的市场走势,“牛散爆仓”可能只是一个导火索。南京新百停牌时,A股刚刚经历了年初的“春季攻势”,上证综指在长阳之后突破3500点。而到了7月初,上证综指已经跌破2800点,2700点也面临考验,期间股指重挫700多点,市场情绪低迷,本身就有巨大的补跌需求。

问题的关键是,在股价腰斩之后,南京新百是否已经跌出了价值?先从这家老牌上市公司的业务转型说起。

南京新百:抄底海外资产,转型大健康

南京新百前身为南京新街口百货商店,成立于 1952 年,是当时的全国十大百货商店之一,于1993 年上市。

在相当长的时间里,南京新百不仅是南京的一张名片,也是百货鼎盛时代中国零售业的一个标杆。

2011 年,总部同样位于南京的三胞集团成为公司控制股东。但当时公司所处的传统百货行业正处在行业拐点的前夜,受经营方式单一、电商冲击、运营成本费用上升等因素影响,随后普遍面临转型压力,急需寻找新的业务增长点。

2014年,南京新百以5.8亿元收购三胞集团所持有的南京兴宁实业有限公司100%股权和南京瑞和商贸有限公司100%股权,以15.6亿收购英国百货公司HouseofFraser(弗雷泽,下称“HOF”)89%股份。逐步从传统百货向现代百货转型,尝试开拓国际市场。

但是,百货业所面临的问题源于整体商业环境的变迁。最近几年,中国经济增速放缓、需求持续疲软、电商崛起,实体零售面临较大压力。

南京新百开始调整战略方向,向大健康领域转型,进行了一系列的并购。三胞集团的相关业务,也被注入到上市公司。除了原有的百货业务外,目前公司拥有细胞免疫治疗、脐带血干细胞储存(脐血库)、养老健康三大核心产业群。

2017年,公司以 4.16 亿元收购养老服务平台“安康通”84%股权,以 12.5 亿元收购三胞集团旗下以色列养老服务公司 Natali 的投资控股平台“三胞国际”100%股权,以 34.2 亿元收购造血领域的山东省齐鲁干细胞工程有限公司76%股权。

通过一系列收购,大健康和养老相关业务已经成为南京新百主要的利润来源。财报显示: 2017年,安康通、三胞国际以及齐鲁干细胞业绩承诺均已达标。其中,齐鲁干细胞承诺业绩2.73亿元,实际完成5.33亿元,完成率为195%。

以下为根据公开信息整理的这些公司的业绩承诺以及完成情况:

2017年,公司生物医疗养老等健康业务实现归属于上市公司股东的净利润为4.83亿元,占公司扣非后归属于上市公司股东的净利润6.78亿元的比例为71.24%,大健康产业已经成为公司净利润的主要来源。

此外,南京新百拟收购美国生物制药公司Dendreon,进入细胞免疫治疗领域。

2017年12月,南京新百发布公告,拟作价59.68亿元收购世鼎香港100%的股权,而世鼎香港的主要经营性资产为美国生物医药公司Dendreon的全部股权。

Dendreon前身为Dendreon Corporation,是一家致力于研究肿瘤细胞免疫治疗的生物医药公司,其核心产品为用于治疗前列腺癌的细胞免疫治疗法Provenge,Provenge于2010年通过FDA批准,开始在美国商业化销售,是第一个获批的肿瘤细胞免疫治疗产品。

拥有重磅产品的Dendreon Corporation也是一家上市公司,一度受到投资者的追捧。但由于在商业策略上并不成功,一度陷入困境。

由于Provenge销售不达预期,Dendreon股价下跌较多,发行的可转债持有人不愿转股,2014年11月,Dendreon申请破产。

2015年2月,Dendreon被加拿大药企Valeant收购,随后Valeant整合资产、调整业务策略,Dendreon在2015年扭亏为盈,经营状况开始好转。

正在谋求向大健康领域转型的三胞集团和南京新百,正在全球寻找拥有重磅产品的成熟公司和团队,并最终发起了对业绩已经触底回升的Dendreon的收购。

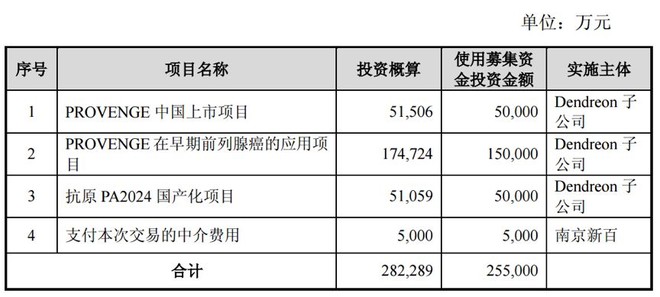

根据南京新百的收购方案,公司拟配套募资25.5亿元用于Provenge在中国上市项目、Provenge在早期前列腺癌的应用项目、抗原PA2024国产化项目的建设运营等。

2018年5月,南京新百发布公告,公司此次发行股份购买资产并募集配套资金交易事项获得有条件通过。

公开资料显示:如果2018年公司该项收购完成,Dendreon并表,公司大健康产业净利润贡献度将进一步提高。

置出百货资产,部分消解商誉压力

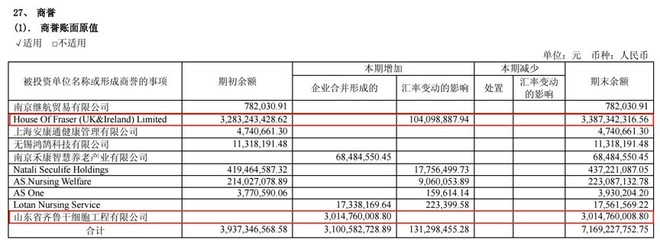

通过持续并购,公司向大健康领域转型初见成效。但是,持续并购亦使公司账面上增加了大量的商誉。截止2017年底,南京新百账面上商誉余额约71.69亿元,占到公司总资产的29.23%。

高商誉实际上也是投资者普遍担心的一个问题。仔细分拆南京新百的商誉结构,实际上主要来源于两个方面。

一个是2014年收购英国百货公司HOF产生的商誉,加上后来汇率波动的影响截止2017年底,这部分的商誉余额是33.87亿元。一个是2017年并表齐鲁干细胞新增商誉约30.15亿元。以下为公司2017年年报中披露的商誉明细情况:

在向大健康转型的过程中,南京新百正在逐步剥离百货业的资产,减轻负债压力,盘活资产。

2018年6月7日,南京新百发布公告,拟以6.1亿出售HOF 34%股权给千百度,股权转让完成后,千百度再拟以约6.24亿元对HOF进行增资,增资完成后,千百度持有HOF 51%的股权,南京新百不再拥有HOF的控制权。

随着公司出售HOF 百货股权,与其相关的30多亿商誉也会随之转出,公司面临的商誉压力部分得到消解。

相关交易完成后,与未来商誉减值压力相关的最主要因素其实是2017年并表的齐鲁干细胞。这一板块未来的利润走势不仅关系到公司未来的业绩,也关系到商誉的问题。

相关公告显示,齐鲁干细胞2017年实现扣非利润约5.33亿,较业绩承诺的2.73亿元接近翻倍。

2018年一季报显示,齐鲁干细胞一季度的归母净利润为1.43 亿元;而2017年一季度,由于齐鲁干细胞只合并了2—3月的报表,仅贡献了0.9亿元的归母净利润。

2018年,齐鲁干细胞的承诺业绩为3.55亿元。由于山东二胎增速较快,拓展干细胞业务客户源,根据一季度的财报数据,市场预期2018年齐鲁干细胞贡献的利润很可能会达到6亿元左右的水平,对公司业绩形成支撑。

开板放量:大股东拟增持不低于4亿元

在股价重挫的过程中,南京新百实控人发布了增持计划。

根据相关公告:公司控股股东三胞集团有限公司、实际控制人袁亚非先生计划从2018年6月25日起的6个月内增持公司股票,拟增持资金为不低于4亿元,累计增持比例不超过公司已发行总股份的 2%。

经历8个跌停之后,7月3日跌停板打开,当日成交额达到22亿元,换手率高达18.68%,当日振幅高达17.43%,盘中涨幅一度超过7%,显示出一些抄底资金已经开始入场。

估值水平跌至低位 风险在急跌中释放?

在经历狂风骤雨式的暴跌之后,南京新百的估值水平已经大幅降低。尽管南京新百的公司名称上仍然带有百货字样,但从公司的利润来源分析,绝大部分来自于医疗卫生行业。

当前,零售行业的估值水平远低于医疗卫生行业。此前,多家券商的研报中,已经开始使用针对医疗卫生的估值方法对南京新百进行重估。普遍的看法是,在业务已经转型之后,继续以零售百货来定位南京新百是不符合实际情况的。

截止2018年7月4日收盘,南京新百总市值146亿,市净率1.8倍,市盈率16.4倍。而统计数据显示,当前A股医疗卫生行业公司,市净率中位数为6.96倍,平均数为8.1倍;市盈率中位数为62.4倍,平均数为57.8倍。

正是基于南京新百的核心业务已经发生巨大变化,即便是在本轮暴跌之前,诸多券商才一致对南京新百给出推荐和买入评级。

经历本轮暴跌之后,尤其是进一步剥离百货业资产之后,实际上已经以医疗卫生为主要利润来源的南京新百,与行业整体估值水平相比,是否被严重低估?

与国企签订战略协议 南京新百是否跌出价值?

当市场情绪极度低迷之时,一个战略合作给市场带来暖意。

7月4日,公司公告称:南京新百(丙方)与南京新工投资集团(甲方)、控股股东三胞集团(乙方)签订了《全面战略合作协议》。

公告显示:南京新工投资集团是南京市市属大型国有企业集团,组建于 2012 年 6 月,截至 2017 年 12 月,集团资产总额 636.1 亿元,归属母公司所有者权益 229.6 亿元。

根据公告,这个三方协议对上市公司的影响包括:

“甲方作为南京市的大型国有控股集团,生物医药和健康养老产业是其核心布局的重点优势产业,其中南京医药(600713 .SH)和金陵药业(000919 .SZ)是甲方全资控股的医药产业投资平台旗下的上市公司,在医药流通、医药制造、医疗服务、医养结合等领域具有核心优势。未来甲方将作为乙方及丙方的重要战略合作伙伴,实现双方在生物医药与医疗健康养老领域的全面融合与产业合作。”

“三方共同签订的全面战略合作协议,实现了优势互补、互利共赢、资源共享的良好局面。一方面在业务合作上将有利于公司未来向大健康产业转型;另一方面有利于公司不断扩大大健康的业务规模和提高盈利能力;在资本方面,甲方的全力支持有利于公司保持稳定的现金流以支持公司更快的产业转型和发展,进一步提升公司的核心竞争力和行业影响力。”

翻查整个公告内容,这是三方的初步合作意向,具体合作事项需另行协商和约定。这份协议的签订对于公司2018年经营业绩和财务状况并不构成实质性的重大影响。

但是,对于投资者而言,这个战略合作无异于“雪中送炭”,在暴跌之后提振市场信心。南京新百当前业务的焦点是向大健康转型,而南京新工投资集团正是当地一个非常核心的国资医药平台。

从今年春节后,上证综指位于3500点上方,到目前的濒临2700点关口,内外多重因素冲击之下,A股正经历艰难时刻。

闪崩,尤其是闪崩后持续的跌停,让投资者饱受煎熬。但是,如果公司的基本面能够经受住考验,在股价大幅下挫之后,风险其实也在释放。

股价高位时,更需要关注风险;而急跌之后,更应该关注被错杀的优质公司。(YYL)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经