更多干货,请关注资产界研究中心

作者:阿超

来源:ABS视界

一、为什么CMBS需要构建债权

根据《证券公司及基金管理公司子公司资产证券化业务管理规定》(证监会公告〔2014〕49号)第三条, 基础资产需要符合法律法规规定,权属明确,可以产生独立、可预测的现金流且可特定化的财产权利或者财产。财产权利或者财产的交易基础应当真实,交易对价应当公允,现金流应当持续、稳定。

但是,商业地产未来运营所产生的现金流具有一定的不确定性,通常会受到出租率、租金水平等因素的影响。同时,租赁合同期限的长短不一以及承租人享有的提前退租权利往往会导致资产端的期限无法与证券端的期限相匹配,并且底层资产的现金流入频率与证券端的收益支付频率也不完全一致。通过构建债权,将不稳定的底层资产现金流转化为稳定的债权结构,达到可预测并可特定化的目的。

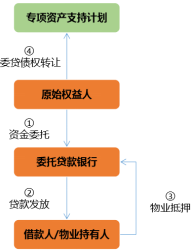

结构概述:在该模式下,原始权益人通过委托贷款银行向借款人/物业持有人发放委托贷款,享有委托贷款债权,同时物业持有人将物业抵押给委贷银行;计划管理人设立专项资产支持计划募集资金向原始权益人购买其持有的委托贷款债权。代表性案例:深圳益田假日广场资产支持专项计划

结构分析:根据《商业银行委托贷款管理办法》,商业银行不得接受委托人下述资金发放委托贷款:受托管理的他人资金、银行的授信资金、具有特定用途的各类专项基金(国务院有关部门另有规定的除外)、其他债务性资金(国务院有关部门另有规定的除外)、无法证明来源的资金。受委贷新规的影响,委托贷款规模快速压降,能够发放委托贷款的银行越来越少,1.0版的模式基本消失。

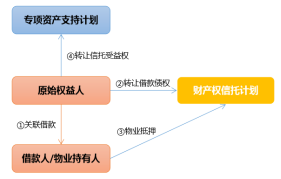

结构概述:在该模式下,原始权益人将资金委托信托公司设立单一资金信托计划,从而享有信托受益权;信托公司向借款人/物业持有人发放信托贷款,同时物业持有人将物业抵押给信托公司;计划管理人设立专项资产支持计划募集资金向原始权益人购买其持有的信托受益权。代表性案例:金融街一期资产支持专项计划

结构分析:根据《信托业保障基金管理办法》的规定,融资性资金信托的,由融资者按新发行金额的1%认购。CMBS产品对应的信托贷款金额多数在十几亿甚至几十亿,借款人需要缴纳的信托保障基金业将达到千万元级别,造成大额的资金占用。同时,近年来,随着信托监管的趋严,尤其是《信托公司资金信托管理暂行办法(征求意见稿)》发布以来,融资类信托逐步压降,通道费率飙升,融资成本大幅增加。基于以上原因,“资金信托+专项计划”模式逐步退出历史舞台。

结构分析:根据《信托业保障基金管理办法》的规定,新设立的财产信托按信托公司收取报酬的5%计算,由信托公司认购。财产权信托的信保基金费用比资金信托便宜很多,成本是一大优势;同时,如果原始权益人对借款人有存量债权的话,过桥资金可以不需要那么多,减少资金重复构造,节省过桥资金。基于以上原因,3.0版的财产权信托模式逐渐流行。

结构概述:在该模式下,原始权益人向借款人发放关联方借款,从而对借款人享有借款债权,计划管理人设立专项资产支持计划募集资金向原始权益人购买其持有的关联借款债权,借款人将物业资产抵押给专项资产支持计划。代表性案例:华泰佳越-仁恒三亚皇冠假日酒店资产支持专项计划

结构分析:单层SPV结构的CMBS在优化交易结构、去通道、降低企业融资成本方面更具有优势,可以说是目前最为简洁、对融资人最为友好的结构类型。但是为什么没有流行起来呢?很难想像,不是因为证券化理论、不是因为监管限制,而是因为多数情况下无法办理抵押登记。这个问题需要从国有土地使用权抵押的相关规定说起……

根据《关于土地使用权抵押登记有关问题的通知》(〔1997〕国土〔籍〕字第2号)(失效),“抵押权人为非金融机构,其抵押借款行为依法应当办理有关批准手续的,应当提交有关批准文件。”《国土资源部关于企业间土地使用权抵押有关问题的复函》(国土资函[2000]582号)(失效)“企业间以土地使用权进行抵押担保的前提是企业之间订立的债权债务主合同必须符合有关法律、法规的规定,涉及需要金融监管部门批准的,应首先办理批准手续。”《国土资源部关于规范土地登记的意见》(国土资发[2012]134号)(失效)规定,“依据相关法律、法规规定,经中国银行业监督管理委员会批准取得《金融许可证》的金融机构、经省级人民政府主管部门批准设立的小额贷款公司等可以作为放贷人申请土地抵押登记。”虽然上述规定已经失效,但是在新的规定出台之前,由于法律法规对抵押权人身份界定不同,有部分地方将“放贷人”简单等同于“抵押权人”,扩大了限制范围,限制除了取得《金融许可证》的金融机构、经省级人民政府主管部门批准设立的小额贷款公司以外的自然人、企业办理抵押登记。由于CMBS项目中抵押是不可或缺的一个增信措施,而专项计划管理人(证券公司、证券资产管理公司和基金子公司)并不持有《金融许可证》,因此,增加一层信托计划成为无奈的选择。

根据证监会《关于信托公司试点参与企业资产证券化业务有关事项的函》(债券部函[2018]488号),中信信托和华能贵诚信托作为备选主体试点开展企业资产证券业务。由于信托公司作为抵押权人办理物业资产抵押权登记在操作中没有障碍,2020年4月10日,中信信托担任计划管理人的“中信信托-南京世茂希尔顿酒店资产支持专项计划”在成功发行,成为全国首单只有一层SPV结构的CMBS产品。

对于证券公司和基金管理子公司作为计划管理人的CMBS项目而言,由于不动产抵押方面的法律法规也在慢慢发生改变,成为简化CMBS交易结构,推动CMBS业务发展的重要因素。2019年7月19日,国务院办公厅《关于完善建设用地使用权转让、出租、抵押二级市场的指导意见》(国办发〔2019〕34号),明确提出放宽对抵押权人的限制。自然人、企业均可作为抵押权人申请以建设用地使用权及其地上建筑物、其他附着物所有权办理不动产抵押相关手续,涉及企业之间债权债务合同的须符合有关法律法规的规定。随着上述文件的落地及推行,不动产登记部门对抵押权人的相关限制正在逐步减少。2020年5月22日,“华泰佳越-仁恒三亚皇冠假日酒店资产支持专项计划”成功发行,成为首单首单无信托单层SPV结构CMBS。

需要强调的是,在设计交易结构时,首先需要考虑办理抵押登记的便利性,在采用4.0版模式时,一定要提前跟物业所在地不动产登记中心提前沟通。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“ABS视界”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

ABS视界

ABS视界