更多干货,请关注资产界研究中心

作者:公用事业三部

来源:联合资信(ID:lianheratings)

新疆维吾尔自治区(以下简称“新疆”)地处中国西北部,战略地位重要,资源丰富,但经济总量和人均GDP位于全国中下游水平。新疆产业结构以工业和第三产业为主。2020年,新疆经济保持增长但增速有所下降。新疆一般公共预算收入居于全国中下游水平,财政自给能力较弱,地方可用财力对上级补助的依赖程度高。新疆政府债务余额、负债率和债务率在全国排名中下游水平,政府债务负担处于可控范围。

从地级市(自治州、地区)层面看,新疆各地经济和财政发展相对不均衡,乌鲁木齐市经济和财政实力远高于其他地级市(自治州、地区),昌吉回族自治州(以下简称“昌吉州”)、伊犁哈萨克自治州(以下简称“伊犁州”)、阿克苏地区经济实力和财政实力相对较强。2020年,受疫情等因素影响,乌鲁木齐市、阿勒泰地区、塔城地区、克拉玛依市的一般公共预算收入降幅较为明显。新疆各地级市(自治州、地区)政府负债率均持续增长,乌鲁木齐市、克拉玛依市、博州和吐鲁番市政府债务偿还压力相对较大。

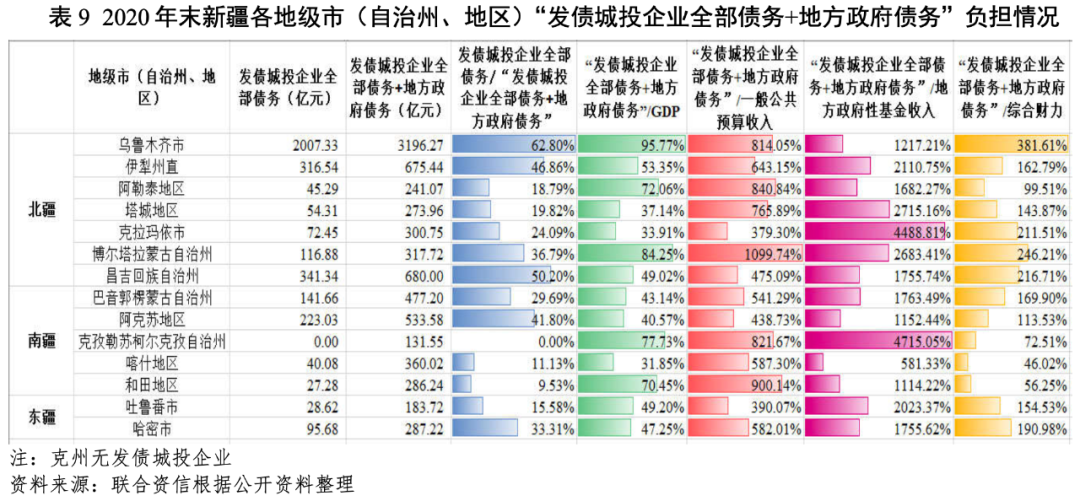

从企业层面看,新疆各地级市(自治州、地区)中乌鲁木齐市和伊犁州发债城投企业数量较多,高级别城投企业主要分布在自治区级、兵团和乌鲁木齐市。2020年末,除自治区级、兵团、巴州和喀什地区外,其余区域发债城投企业短期偿债压力加大。其中,昌吉州、吐鲁番市以及和田地区发债城投企业短期偿债压力较大。城投企业债务偿还依赖再融资,乌鲁木齐市、伊犁州、昌吉州和阿克苏地区发债城投企业的筹资能力明显强于其余区域,兵团、和田地区和吐鲁番市筹资活动现金流持续净流出。乌鲁木齐市和伊犁州发债城投企业未来三年集中到期债券规模较大。乌鲁木齐市、伊犁哈萨克自治州直属县市(以下简称“伊犁州直”)和博州的GDP和地方综合财力对“发债城投企业全部债务+地方政府债务”覆盖程度相对较低,需关注债务负担重以及未来三年债券集中到期区域城投企业的再融资情况。

1.区域特征及经济发展状况

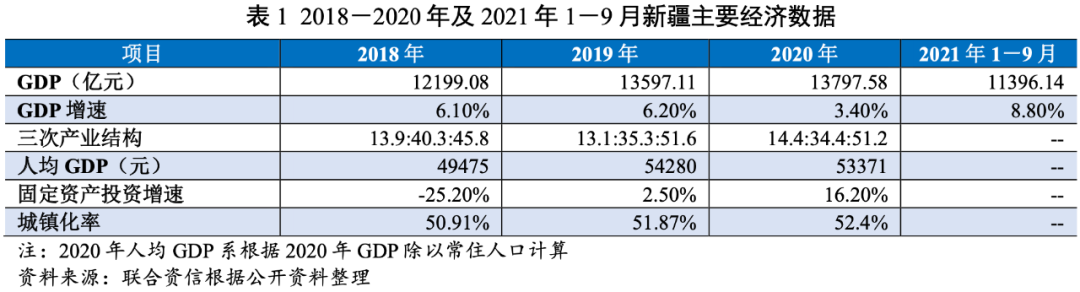

新疆地处中国西北部,战略地位重要,资源丰富。新疆经济总量和人均GDP位于全国中下游水平,产业结构以工业和第三产业为主。2018-2020年,新疆经济保持增长,2020年受疫情等因素影响,GDP增速有所下降;2021年前三季度,新疆GDP同比增长8.8%。

新疆地处中国西北部,是连接我国中东部区域与中亚、欧洲部分区域的重要交通要道,并且是我国五个少数民族的自治区之一,承担维护国家安全和统一的重任,战略地位重要。

新疆幅员辽阔,面积166.49万平方公里。根据第七次人口普查结果,截至2020年11月1日,新疆人口为2585.23万人,在全国31个省(自治区、直辖市)中排名第21位。

新疆的自然资源丰富。矿产资源方面,根据《新疆维吾尔自治区2020年国民经济和社会发展统计公报》,新疆全自治区已发现矿种152种,查明资源储量的矿种98种,其中,能源矿产7种,金属矿产34种,非金属矿产57种,新增查明资源储量16种。旅游资源方面,新疆境内拥有7个5A级景区(天山天池风景区、葡萄沟风景区、那拉提旅游景区、乌鲁木齐天山大峡谷、喀纳斯湖景区、可可托海景区、泽普金湖杨景区),4个国家级风景名胜区、7个国家级地质公园。

新疆已形成了较为完善的公路、航空运输体系。公路方面,根据《2020年新疆维吾尔自治区交通运输行业发展统计公报》,截至2020年末新疆全自治区公路通车总里程达20.92万公里(其中新疆生产建设兵团3.71万公里),较上年末增加1.50万公里。全区公路密度12.57公里/百平方公里,较上年提高0.90公里/百平方公里。根据《2020年新疆维吾尔自治区收费公路统计公报》,截至2020年末,新疆收费公路里程10239.9公里,占公路总里程的4.9%。其中,高速公路5412.9公里,一级公路558公里,二级公路4269公里,占比分别为52.86%、5.45%和41.69%。新疆经国务院批准对外开放的一类口岸共17个,其中航空口岸2个(乌鲁木齐、喀什),陆地边境口岸15个(霍尔果斯、阿拉山口等)。

经济运行方面,2018-2020年新疆经济不断增长,但2020年受疫情等因素影响,增速有所放缓。2020年,新疆GDP总量在全国排名第24位,处于全国中下游水平。2018-2020年,新疆GDP增速波动下降,分别低于全国GDP增速0.50个百分点、高于全国增速0.10个百分点和高于全国增速1.10个百分点。2018-2020年,新疆人均GDP逐年提高,但低于全国水平,分别为全国人均GDP的76.53%、76.57%和73.67%。固定资产投资方面,2018-2020年,新疆固定资产投资增速持续增长,2018-2019年低于全国增速31.10个百分点和2.60个百分点,2020年高于全国增速13.50个百分点。

产业方面,2018-2020年新疆三次产业结构变化不大,以工业和第三产业为主。工业方面,2020年全年全部工业增加值3633.33亿元,较上年增长5.8%。其中,规模以上工业增加值增长6.9%。主要工业产业为纺织业、服装业、石油和天然气开采业等。第三产业方面,新疆第三产业增加值主要来自金融业、批发和零售业以及交通运输、仓储和邮政业,2020年规模以上服务业企业实现营业收入2593.71亿元,较上年下降4.9%,营业利润197.73亿元,下降33.7%。

2021年1-9月,新疆GDP按可比价格计算,同比增长8.8%。其中,第一产业增加值1484.43亿元,增长6.9 %;第二产业增加值4204.69亿元,增长10.4%;第三产业增加值5707.02亿元,增长8.2%。

此外,新疆生产建设兵团(以下简称“兵团”)实行党政军企合一体制,承担“劳武结合、屯垦戍边”的使命,受中央政府和新疆双重领导,享有省级权限,在国民经济和社会发展方面实行国家计划单列。兵团下设14个师,其中11个师的驻地已设置了县级市。

2018-2020年,兵团分别实现GDP2515.16亿元、2747.07亿元和2905.14亿元,增速分别为6.0%、6.3%和4.5%。2020年,兵团第一产业增加值673.77亿元,增长6.4%;第二产业增加值1026.60亿元,增长7.5%;第三产业增加值1204.77亿元,增长0.5%。第一产业增加值占生产总值的比重为23.2%,第二产业增加值占生产总值的比重为35.3%,第三产业增加值占生产总值的比重为41.5%。

2021年前三季度,兵团完成生产总值1906.70亿元,按可比价格计算,比上年同期增长9.1%,增速比上半年回落1.4个百分点。

2.财政实力及债务情况

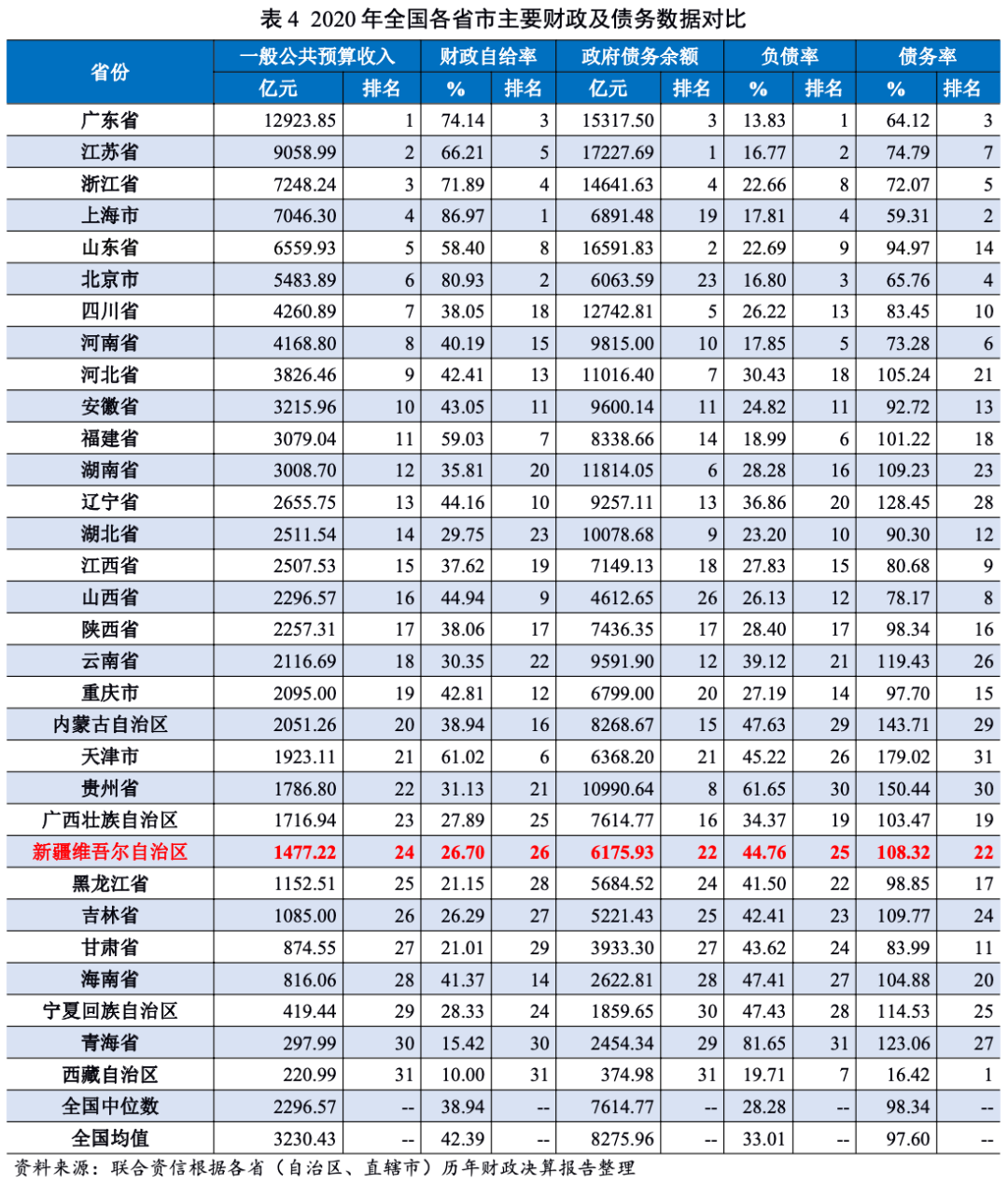

新疆一般公共预算收入居于全国中下游水平,财政自给能力较弱,政府性基金收入占新疆综合财力的比重不高,地方可用财力对上级补助的依赖程度高。新疆政府债务余额在全国排22位,负债率和债务率在全国排名中下游水平,政府债务负担处于可控范围。

2020年,新疆一般公共预算收入有所下降,主要系受新冠肺炎疫情和继续落实减税降费政策等因素影响;在全国排名第24名,处于全国中下游水平。从一般公共预算收入结构看,2018-2020年,税收收入占比始终保持在60%~70%之间。2018-2020年,新疆一般公共预算支出逐年增长,财政自给率持续下降,财政自给能力较弱。

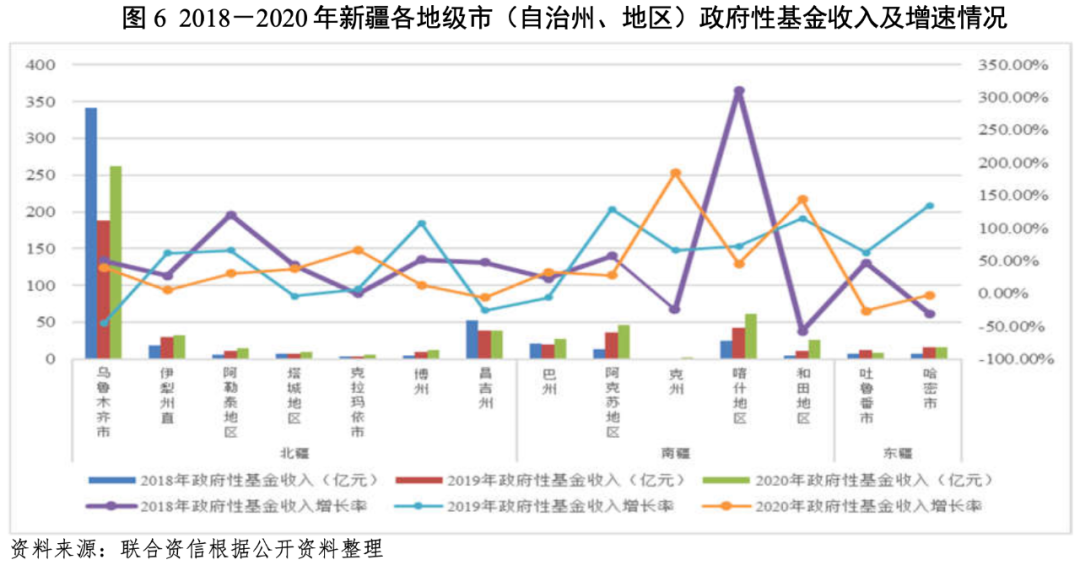

2018-2020年,新疆政府性基金收入波动下降,年均复合下降1.88%,政府性基金收入整体规模不大,占新疆综合财力的比重不高。

2018-2020年,新疆上级补助收入持续增长,分别占综合财力的58.66%、61.58%和63.82%,上级补助收入对新疆综合财力贡献程度高。

2021年1-8月,新疆地方一般公共预算收入较上年同期增长23.90%。其中,税收收入增长29.4%,非税收入增长12.8%。税收收入占一般公共预算收入的比重较2020年有所提高。2021年1-8月,新疆财政自给率较2020年有所回升。

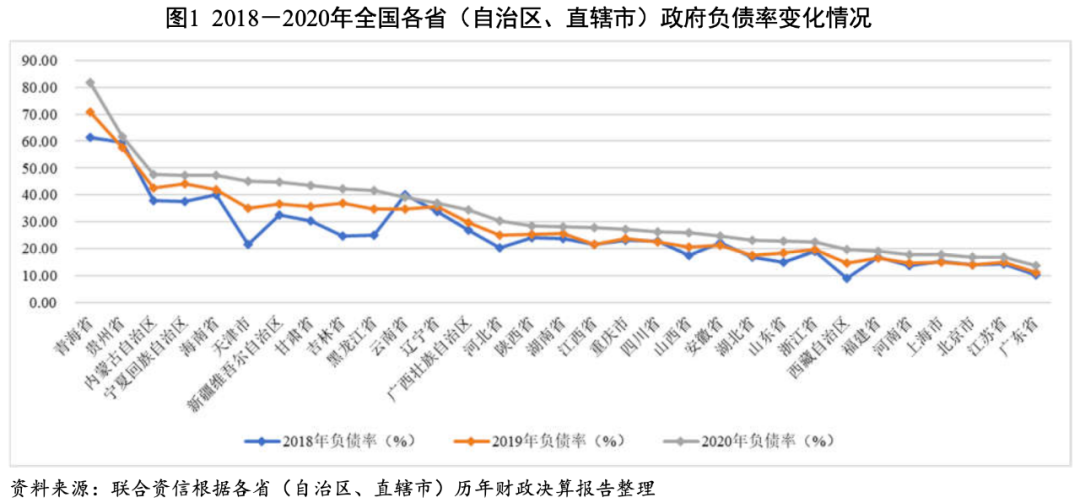

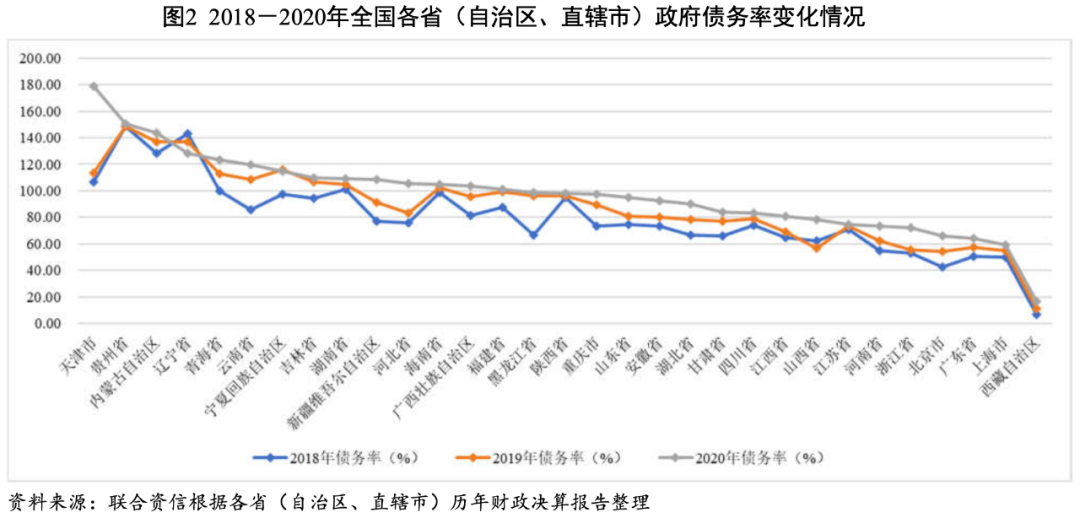

2018-2020年末,新疆政府债务余额、政府债务率和负债率均持续增长。2020年末,新疆政府债务余额在全国各省(自治区、直辖市)排名(金额从大到小顺序)22位,政府负债率和债务率在全国居中下游水平(比率由小到大顺序),政府债务负担处于可控范围。

2018-2020年,全兵团一般公共预算收入分别为103.82亿元、142.54亿元和149.10亿元,一般公共预算支出分别为958.41亿元、1158.16亿元和1119.25亿元,财政自给率分别为10.83%、12.31%和13.32%。同期,兵团一般公共预算转移性收入分别为844.25亿元、872.91亿元和908.26亿元。

2018-2020年,兵团政府性基金收入分别为46.18亿元、51.51亿元和58.73亿元。

政府债务方面,根据“21兵团债12”政府债券信息披露文件,2018年至2021年11月2日,兵团已累积发行地方债982.02亿元,其中一般债券456.57亿元,专项债券525.45亿元。

1.各地级市(自治州、地区)经济实力

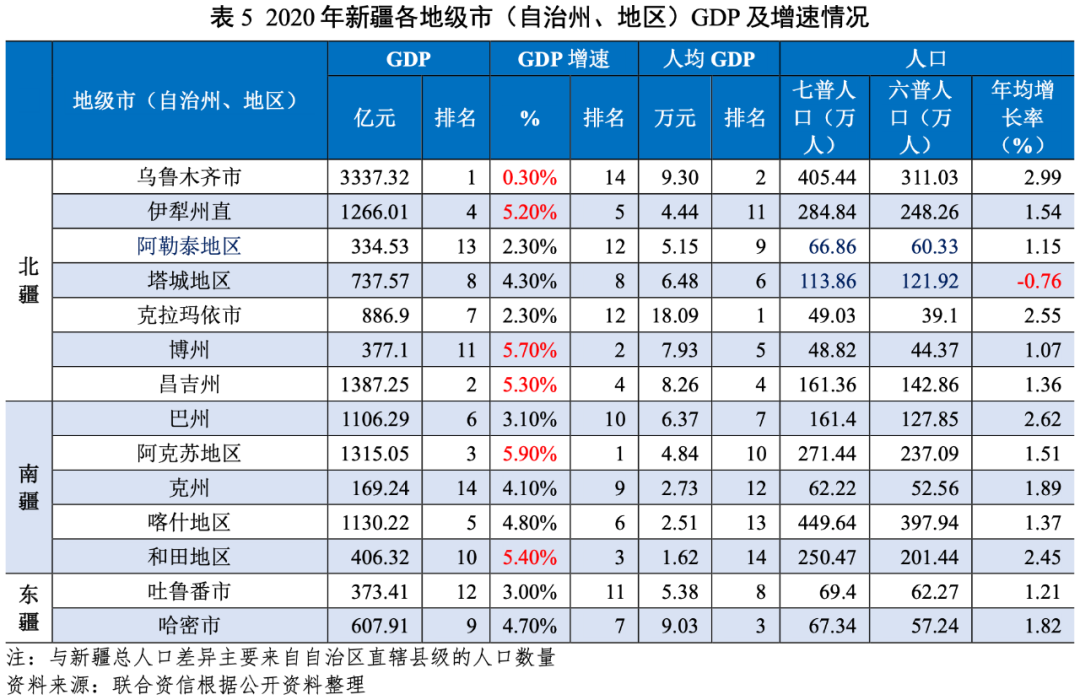

新疆各地级市(自治州、地区)经济发展相对不均衡,分化较为明显,乌鲁木齐市的GDP远高于新疆其他地级市(自治州、地区),昌吉州、伊犁州直、阿克苏地区经济实力相对较强。2010-2020年,除塔城地区为人口净流出,其余地级市(自治州、地区)的常住人口均为净流入,乌鲁木齐市、克拉玛依市、巴州、和田地区人口净流入增速最高。

从行政区划看,新疆辖4个地级市、5个地区、5个自治州和11个自治区直辖县级市。按照地理位置可以划分为北疆、南疆和东疆。北疆包括乌鲁木齐市、伊犁哈萨克自治州(以下简称“伊犁州”)、克拉玛依市、博尔塔拉蒙古自治州(以下简称“博州”)、昌吉回族自治州(以下简称“昌吉州”);其中,伊犁州行政区划为副省级,其下辖伊犁哈萨克自治州直属县市(以下简称“伊犁州直”)、阿勒泰地区和塔城地区。南疆包括巴音郭楞蒙古自治州(以下简称“巴州”)、阿克苏地区、克孜勒苏柯尔克孜自治州(以下简称“克州”)、喀什地区、和田地区。东疆包括吐鲁番市和哈密市。

从2020年GDP规模看,北疆的经济水平总体高于南疆和东疆,各地级市(自治州、地区)经济实力分化较为明显,乌鲁木齐市的GDP远高于新疆其他地级市(自治州、地区)。其中位于北疆的乌鲁木齐市、昌吉州GDP排名分列前两名,伊犁州直GDP排名位居全新疆第4,位于南疆的阿克苏地区和喀什地区经济实力排名也相对靠前,分列第3位和第5位,东疆的两个城市GDP相对较低。

从GDP增速看,2020年,新疆各地级市(自治州、地区)GDP增速差别较大,其中经济总量最高的乌鲁木齐市GDP增速仅为0.3%,伊犁州直、博州、昌吉州、阿克苏地区、和田地区2020年GDP增速相对较高,介于5~6%之间。

新疆人均GDP整体偏低,2020年人均GDP超过10万元的地级市仅有克拉玛依市;昌吉州、乌鲁木齐市和哈密市人均GDP也相对较高,介于8~10万元之间;阿勒泰地区、塔城地区、博州、吐鲁番市、巴州人均GDP介于5~8万元之间;其余地级市(自治州、地区)人均GDP较低。

根据新疆部分地级市(自治州、地区)[1]公布的数据,2021年1-9月GDP增速均在8%以上。

从人口情况看,2010-2020年,除塔城地区为人口净流出,其余地级市(自治州、地区)的常住人口均为净流入。其中,乌鲁木齐市、克拉玛依市、巴州、和田地区人口净流入增速最高。

2.各地级市(自治州、地区)财政实力及债务情况

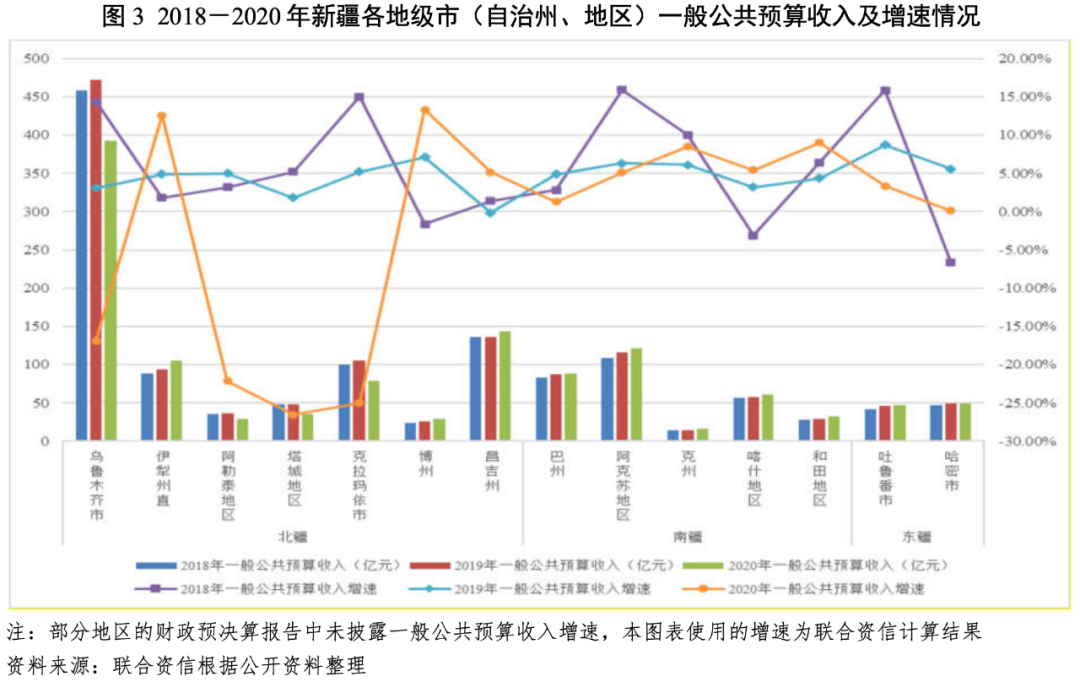

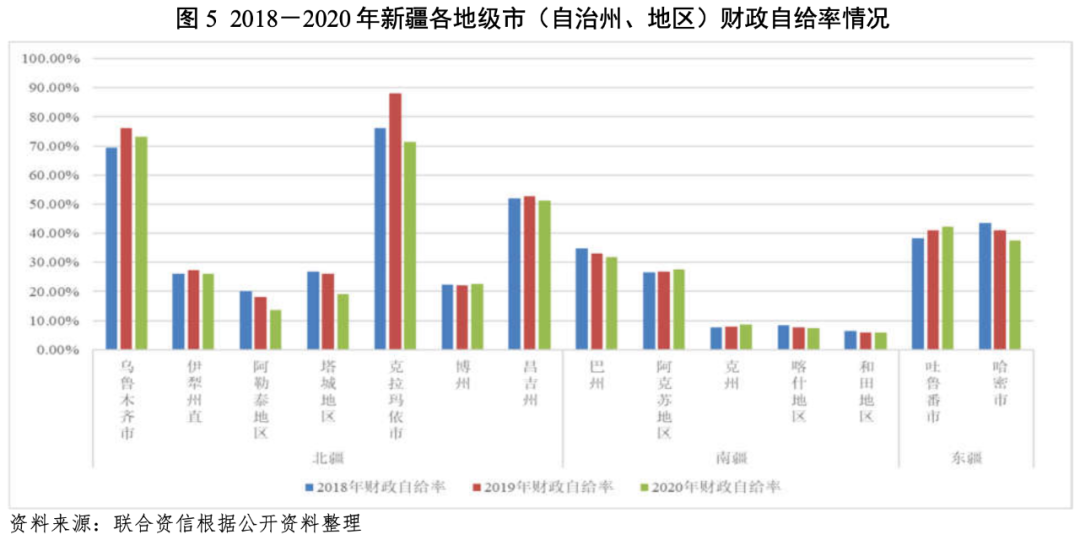

新疆各地级市(自治州、地区)财政实力分化较为明显,乌鲁木齐市的财政收入和债务规模远高于其他地区,昌吉州、伊犁州、阿克苏地区财政实力相对较强。2020年,受疫情等因素影响,乌鲁木齐市、阿勒泰地区、塔城地区、克拉玛依市的一般公共预算收入降幅较为明显。除乌鲁木齐市、克拉玛依市和昌吉州,其余地级市(自治州、地区)财政自给程度较低。新疆各地级市(自治州、地区)政府负债率均有所增长,乌鲁木齐市、克拉玛依市、博州和吐鲁番市政府债务偿还压力相对较大。

(1)财政收入情况

新疆各地级市(自治州、地区)一般公共预算收入规模差异较大。2018-2020年,北疆的乌鲁木齐市、伊犁州(伊犁州直、阿勒泰地区和塔城地区合计)和昌吉州的一般公共预算收入明显高于其余地级市(自治州、地区),均超过100亿元。此外,位于南疆的阿克苏地区一般公共预算收入也超过100亿元,克拉玛依市、巴州和喀什地区一般公共预算收入位于50~100亿元之间,其余地级市(自治州、地区)的一般公共预算收入均不足100亿元。

从一般公共预算收入增速看,2020年,新疆多数地级市(自治州、地区)一般公共预算收入增速有不同程度的下滑,主要系税收收入下降导致。其中,乌鲁木齐市、阿勒泰地区、塔城地区、克拉玛依市的一般公共预算收入降幅超过15%,与上述地区的产业结构、整体经济下行、国家减税降费政策的推行以及新冠肺炎疫情影响有关。伊犁州直2020年一般公共预算收入同比有所增长,主要系2020年伊犁州直与房地产相关的税收增长所致。

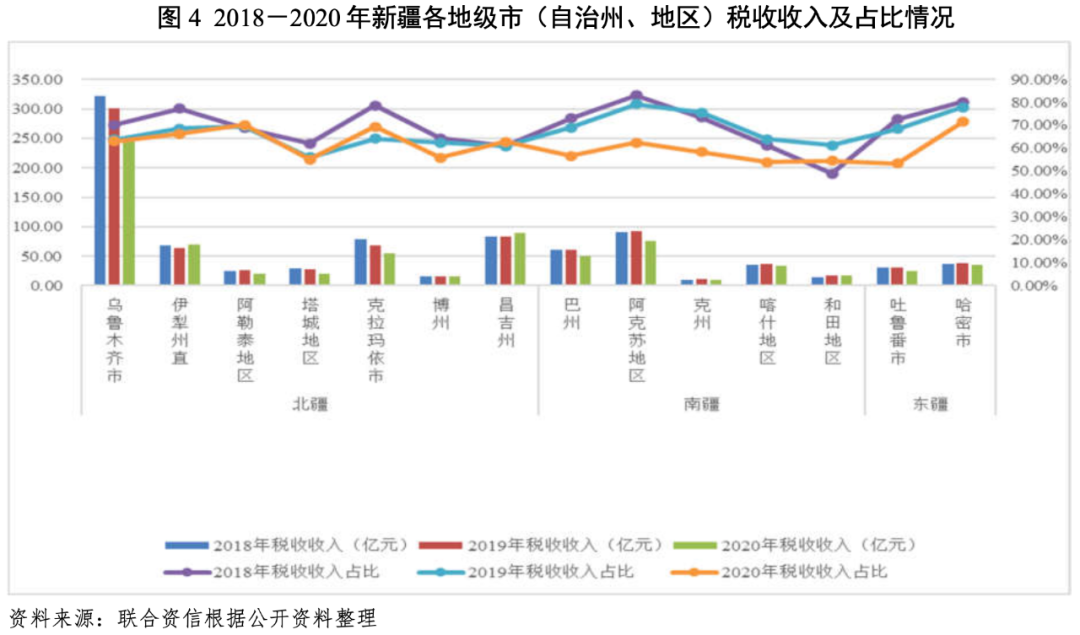

从一般公共预算收入结构看,2018-2020年,除阿勒泰地区、克拉玛依市、昌吉州和和田地区外,其余地级市(自治州、地区)税收收入占一般公共预算收入的比重均有不同程度的下降,2020年各地税收收入占比分布在50%~72%之间。其中,塔城地区、博州、巴州、克州、喀什地区、和田地区、吐鲁番市的税收收入占比低于60%,一般公共预算收入的稳定性一般。

财政自给率[2]方面,乌鲁木齐市和克拉玛依市的财政自给程度较高,为70%左右;昌吉州2018-2020年财政自给率维持在52%左右;新疆其余地级市(自治州、地区)的财政自给程度较低,不足45%。

政府性基金收入方面,新疆的政府性基金收入主要集中在乌鲁木齐市,2018-2020年乌鲁木齐市的政府性基金收入占全新疆的55.68%、35.57%和44.40%。其余地级市(自治州、地区)的政府性基金收入较低。

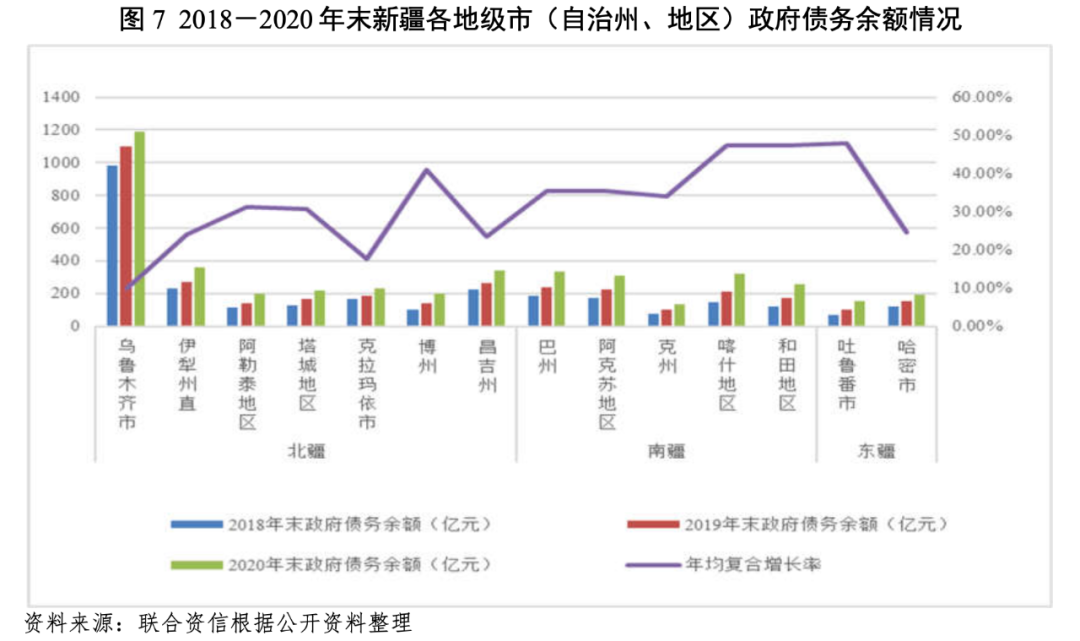

(2)债务情况

从政府债务层面看,乌鲁木齐市的政府债务余额显著高于其他地区。截至2020年末,乌鲁木齐市债务余额超过千亿元,占全省债务余额的19.25%[3]。此外,伊犁州直、昌吉州、巴州、阿克苏地区、喀什地区债务余额也相对较高,超过300亿元。2018-2020年末,新疆各地级市(自治州、地区)政府债务余额均持续增长,除乌鲁木齐市外,其余地级市(自治州、地区)年均复合增长率均超过17%。

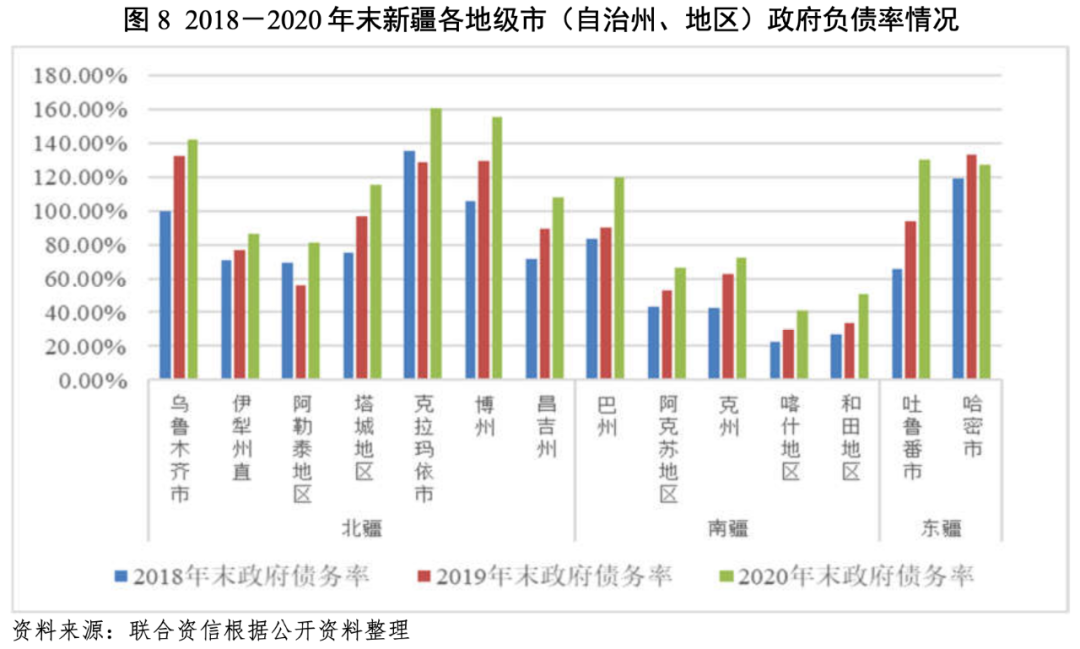

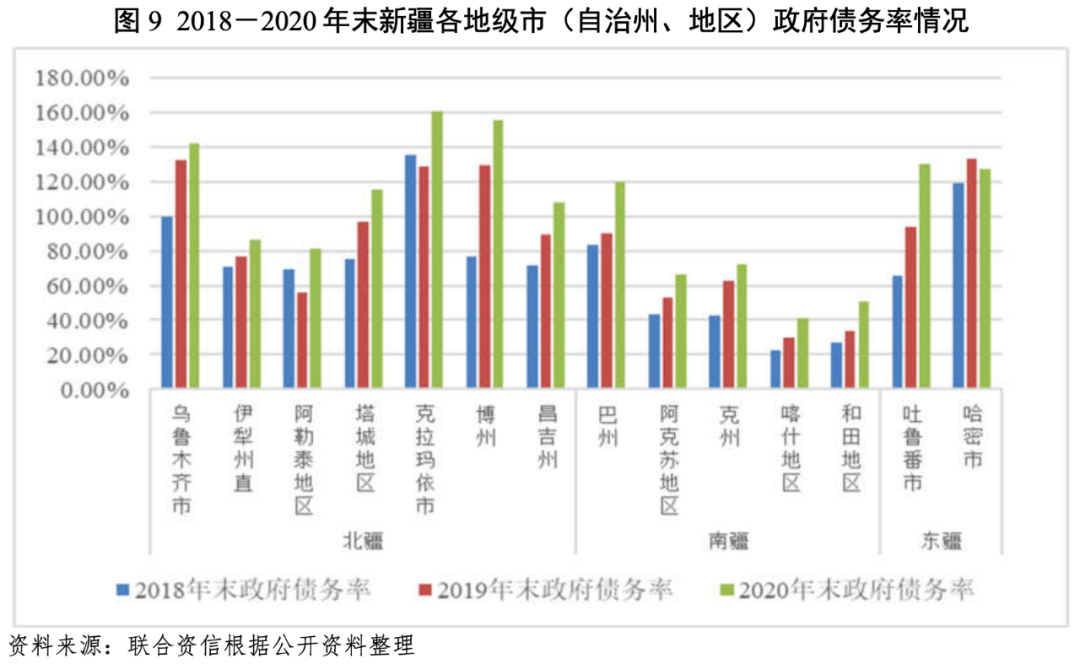

债务负担方面,2018-2020年末,新疆各地级市(自治州、地区)政府负债率[4]均持续增长,债务负担分化较大。其中,克州、和田地区政府债务负担较重,2020年末政府负债率均超过60%。伊犁州直、塔城地区、克拉玛依市、昌吉州、阿克苏地区、喀什地区政府债务负担相对较轻,2020年末均未超过30%。

2018-2020年,各地级市(自治州、地区)的政府债务率均持续上述或波动上升。乌鲁木齐市、克拉玛依市、博州和吐鲁番市2020年末政府债务率均超过130%,政府债务偿还压力相对较大。

1.城投企业概况

新疆各地级市(自治州、地区)中乌鲁木齐市和伊犁州发债城投企业数量较多,其余地级市发债城投企业数量较少。新疆发债城投企业的信用等级以AA级为主,高级别城投企业主要分布在自治区级、兵团和乌鲁木齐市。

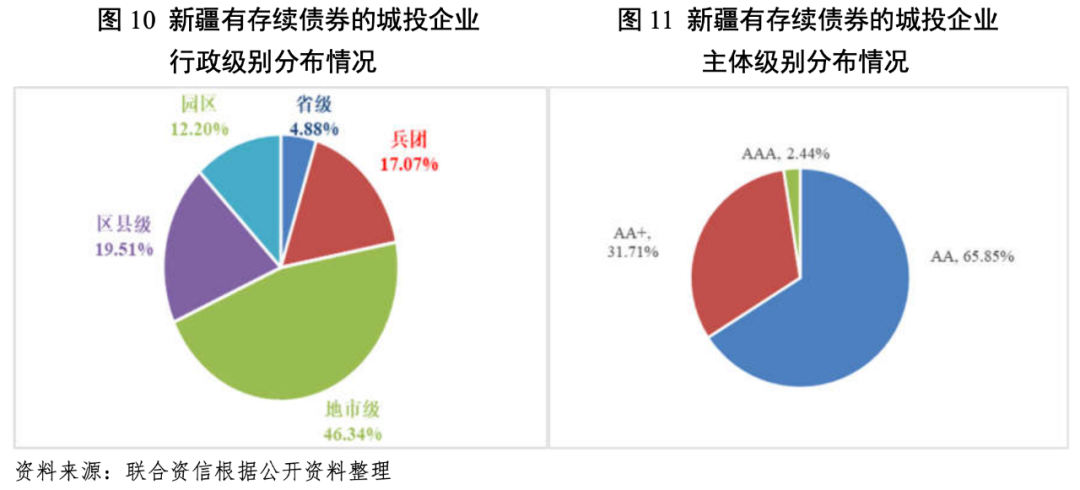

截至2021年11月底,新疆有存续债券的城投企业共41家。其中,省级城投企业2家、兵团级城投企业7家、地市级城投企业19家、区县级城投企业8家、园区城投企业5家。从各地级市发债城投企业数量看,乌鲁木齐市和伊犁州(包含伊犁州直、阿勒泰地区和塔城地区)发债城投企业数量较多,均为8家,兵团级发债城投企业7家,其余区域发债城投企业较少。

从主体信用级别区域分布看,新疆发债城投企业中AAA级主体1家,为乌鲁木齐城市建设投资(集团)有限公司;AA+级城投企业13家,其中自治区级城投企业2家、兵团级城投企业2家,乌鲁木齐市本级和园区城投企业各2家,其余分布在伊犁州、昌吉州、巴州和阿克苏地区;AA级城投企业27家,其中兵团级城投企业5家,伊犁州和乌鲁木齐市城投企业分别为6家和4家,其余分布在昌吉州、阿克苏地区、哈密市、巴州、博州、和田地区、喀什地区和吐鲁番市。

从级别迁徙看,2021年1-6月,无主体级别向上/下迁移的主体。

2.城投企业偿债能力分析

新疆发债城投企业资产负债率和全部债务资本化比率波动上升,整体债务负担适中。2020年末,除自治区级、兵团、巴州和喀什地区外,其余区域发债城投企业货币资金对短期债务的覆盖程度较上年末有所下降,短期偿债压力加大。截至2021年6月末,克拉玛依市、乌鲁木齐市、喀什地区、阿克苏地区、巴州发债城投企业货币资金对短期债务的覆盖程度高,昌吉州、吐鲁番市以及和田地区发债城投企业短期偿债压力较大。乌鲁木齐市、伊犁州、昌吉州和阿克苏地区发债城投企业的筹资能力明显强于其余区域发债城投企业,兵团、和田地区和吐鲁番市筹资活动现金流持续净流出。乌鲁木齐市和伊犁州的发债城投企业未来三年集中到期债券规模较大。

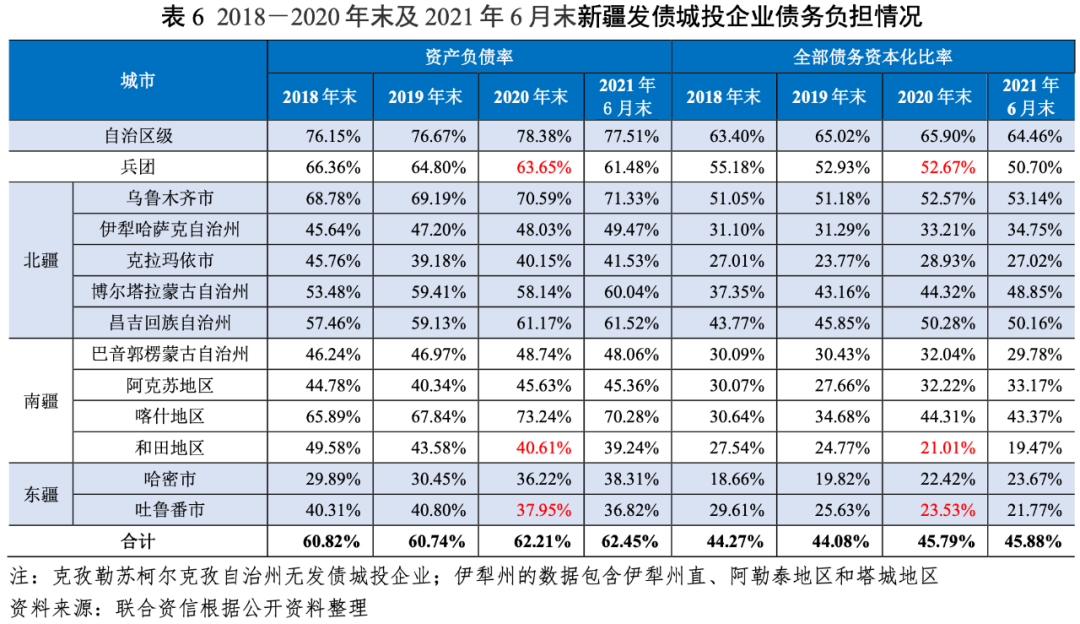

从发债城投企业债务负担看,2018-2020年末,新疆发债城投企业资产负债率和全部债务资本化比率波动上升,整体债务负担适中。其中,喀什地区发债城投企业资产负债率和全部债务资本化比率上升较为明显,和田地区发债城投企业上述比率下降较为明显,其余地级市发债城投企业负债水平和债务负担相对稳定。

截至2021年6月末,自治区级、喀什地区和乌鲁木齐市发债城投企业资产负债率均在70%以上,省级、兵团、乌鲁木齐市和昌吉州发债城投企业全部债务资本化比率均在50%以上,债务负担相对较重。

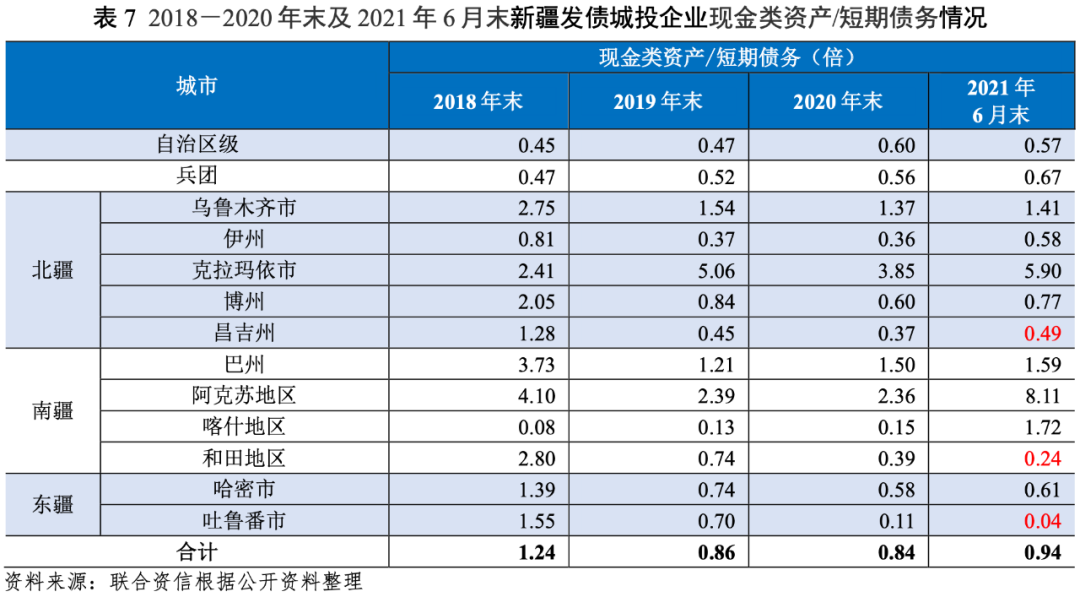

从新疆发债城投企业货币资金对短期债务的覆盖情况看,2020年末,除自治区级、兵团、巴州和喀什地区外,其余区域发债城投企业货币资金对短期债务的覆盖程度较上年末有所下降,整体流动性有所收紧,短期偿债压力加大。

2021年6月末,除自治区级、吐鲁番市、和田地区货币资金对短期债务覆盖程度较上年末有所降低,其余地区货币资金对短期债务的覆盖程度有不同程度的提高。克拉玛依市、乌鲁木齐市、喀什地区、阿克苏地区、巴州发债城投企业货币资金对短期债务的覆盖程度高,昌吉州、吐鲁番市以及和田地区发债城投企业货币资金对短期债务的覆盖程度低,需关注其未来融资到位情况,其余区域发债城投企业货币资金对短期债务的覆盖程度尚可。

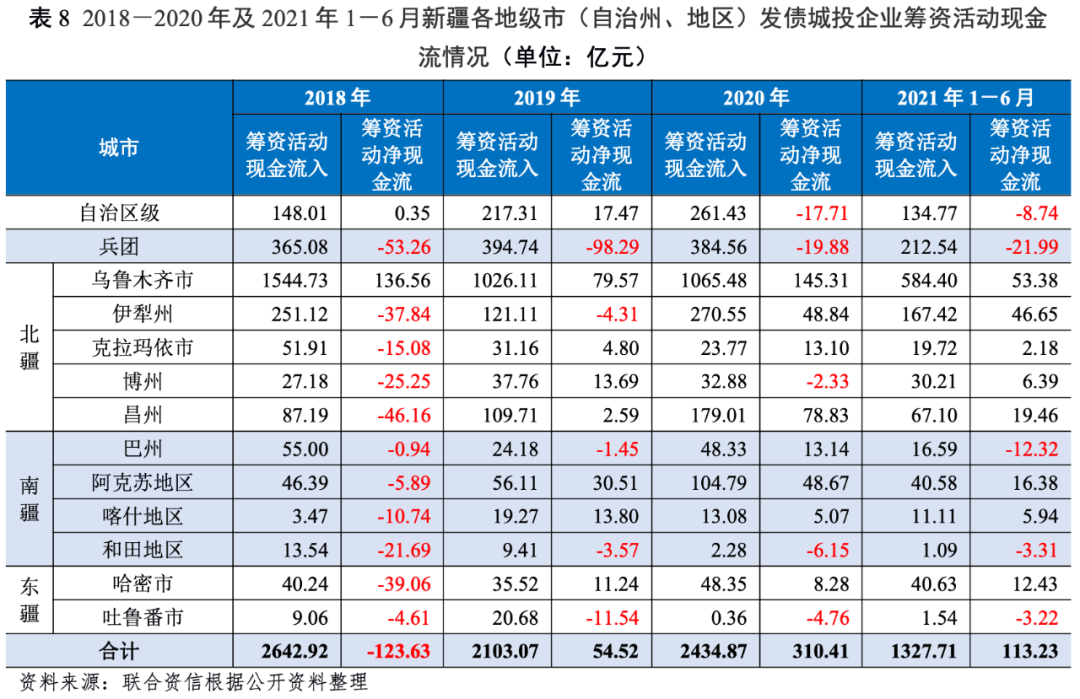

从新疆发债城投企业筹资活动净现金流状况看,2020年,除自治区级、兵团、博州、和田地区和吐鲁番市发债城投企业整体筹资活动现金流呈净流出状态外,其余地区发债城投企业整体筹资活动现金流均呈净流入状态,乌鲁木齐市、伊犁州、昌吉州和阿克苏地区筹资活动现金流入规模相对较高。2021年上半年,自治区级、兵团、巴州、吐鲁番市和和田地区筹资活动现金流为净流出。综合看,乌鲁木齐市、伊犁州、昌吉州和阿克苏地区发债城投企业的筹资能力明显强于其余区域发债城投企业,兵团、和田地区和吐鲁番市筹资活动现金流持续净流出。

从新疆发债城投企业未来三年(2022-2024年)到期债券规模看,乌鲁木齐市和伊犁州的发债城投企业未来三年集中到期债券规模较大,自治区级、兵团、阿克苏地区和昌吉州发债城投企业到期债券规模一般,其他区域城投企业到期债券规模较小。

3.各地级市(自治州、地区)财政收入对发债城投企业债务的支持保障能力

新疆各地级市(自治州、地区)的全部债务规模差异较大,乌鲁木齐市债务规模高于其他区域。乌鲁木齐市、伊犁州直和博州的GDP和地方综合财力对“发债城投企业全部债务+地方政府债务”覆盖程度相对较低,需关注债务负担重区域城投企业的再融资情况。

城投企业作为地方基础设施尤其是公益性项目的投融资及建设主体,日常经营以及债务偿还对地方政府有很强的依赖,本文通过各地级市财政收入对“发债城投企业全部债务+地方政府债务”的覆盖程度来反映地方政府对辖区内城投企业全部债务的支持保障能力。

新疆各地级市(自治州、地区)发债城投企业全部债务规模差异较大。乌鲁木齐市发债城投企业全部债务规模最大,截至2020年末超过700亿元;伊犁州直、阿克苏地区、博州发债城投企业全部债务规模紧随其后,介于100亿元至320亿元之间;其余地级市(自治州、地区)发债企业债务规模相对较小,不超过100亿元,其中克州无发债城投企业。

从“发债城投企业全部债务+地方政府债务”规模看,截至2020年末,乌鲁木齐市“发债城投企业全部债务+地方政府债务”规模最大,超过1900亿元;其次为伊犁州直、阿克苏地区、昌吉州、巴州、喀什地区、博州、克拉玛依市,均超过300亿元;其余地级市(自治州、地区)“发债城投企业全部债务+地方政府债务”规模相对较小,均未超过300亿元。

从2020年末发债城投企业全部债务与“发债城投企业全部债务+地方政府债务”的比值看,除乌鲁木齐市、伊犁州直、巴州、博州和阿克苏地区外,其余地级市发债城投企业全部债务占“发债城投企业全部债务+地方政府债务”的比重均未超过25%。

从各地区债务负担看,“发债城投企业全部债务+地方政府债务”/GDP的比值相对较高的地级市(自治州、地区)分别为乌鲁木齐市、伊犁州直、阿勒泰地区、博州、克州以及和田地区,均超过50%,债务负担重。

从各地级市(自治州、地区)政府综合财力对“发债城投企业全部债务+地方政府债务”的覆盖程度来看,截至2020年末,乌鲁木齐市、伊犁州直、克拉玛依市、博州和昌吉州的地方综合财力对“发债城投企业全部债务+地方政府债务”覆盖程度相对较低。综合看,乌鲁木齐市、伊犁州直和博州的GDP和地方综合财力对“发债城投企业全部债务+地方政府债务”覆盖程度相对较低。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信