更多干货,请关注资产界研究中心

作者:工商评级二部

来源:联合资信(ID:lianheratings)

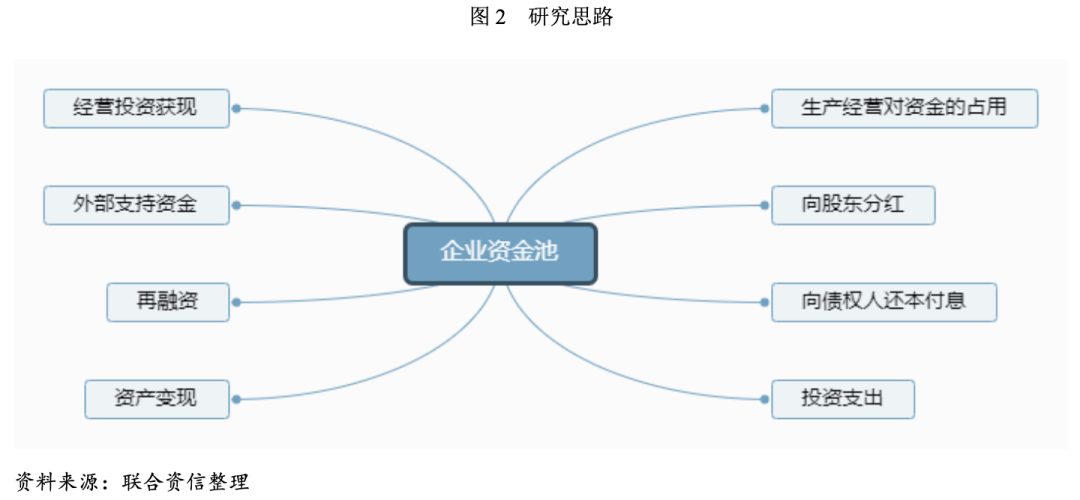

企业偿债资金来源可分为经营投资获现、外部支持资金、再融资及资产变现四类渠道,联合资信通过考察企业四类偿债资金来源对其自身经营、向股东分红及向债权人还本付息等刚性支出的保障能力,以对企业在极端假设环境下短期偿债能力进行压力测试,即假设企业未来一年所有的短期债务都将到期偿还,在没有股东注资和关联方借款且无法进行信用融资的情况下,依靠自身经营获现及资产实力清偿所有短期债务的能力。如果计算结果表现为“入不敷出”,则企业可能面临违约风险,如果计算结果随时间推移逐渐恶化,且在最近两年才呈现出“入不敷出”的状态,则企业很可能即将违约,应密切关注企业近期债务偿还情况。

违约常态化背景下,我们需要更具预测性和更直观的分析工具。

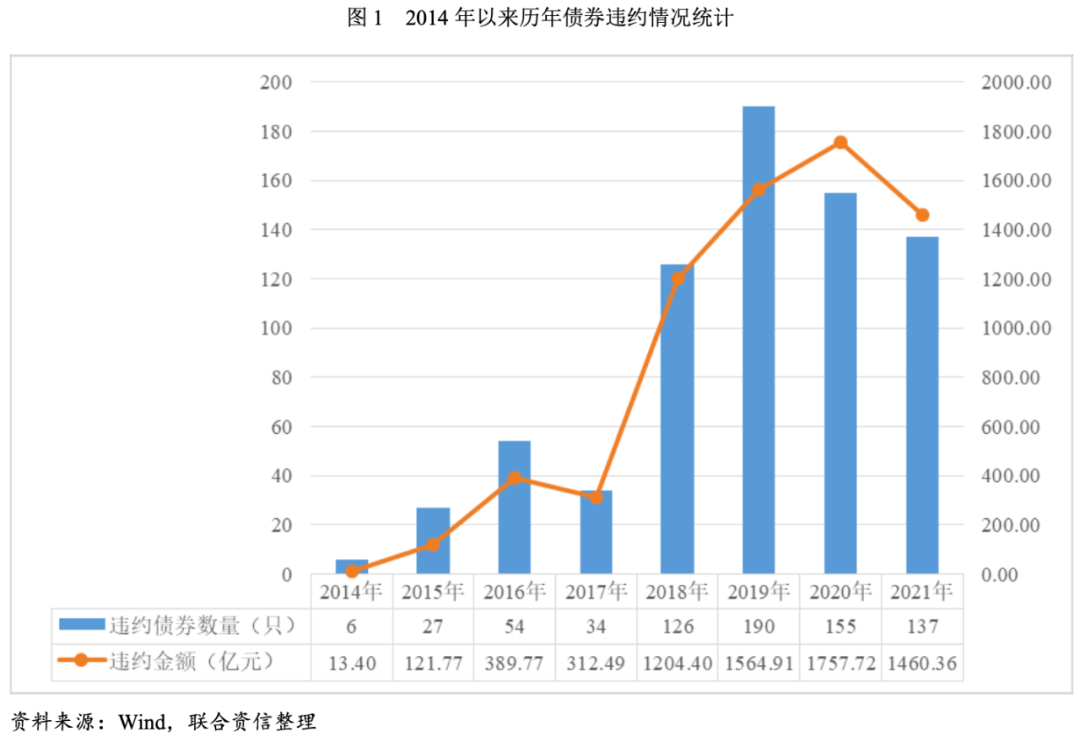

2018年以来,宏观经济增速回落,金融严监管叠加政府债务严监管,企业盈利能力下降,外部融资受阻,债券市场违约事件明显增加且持续处于高位,债券违约进入常态化阶段。由于国内债券违约历史较短,可供研究的数据基础较为薄弱,为了能够更好的判断企业的违约风险,我们需要更多预测性强且更加直观的分析工具。

通过计算资金流入与流出的差额,判断企业未来一年是否会出现资金缺口。

从违约的概念出发,违约即债务主体无法偿还到期债务,即在违约时点存在资金缺口,资金状态表现为“入不敷出”。虽然导致资金“入不敷出”的原因有很多种,诸如货币资金政策收紧、激进的投资策略等,但所有的原因都要通过作用于“入”或“出”的几个要素,从而最终作用于整体现金流,比如信用紧缩通过影响企业“入”中的再融资要素作用于现金流等。

如果我们站在当前时点,给企业算一笔账,预测其下一年度的“入”和“出”,就能很直观的看出企业是否存在“入不敷出”的风险:

“入”的几个要素:①经营投资获现,企业通过生产经营获得的现金利润和投资获得的现金收益是企业最根本的资金来源;②外部支持资金,即政府或股东通过注资、资金借贷及政府补助等形式向企业提供的资金支持;③再融资,即企业在现有债务基础上进行的外部再融资,包括股权融资(含明股实债)及债权融资,债权融资又可以分为以资产抵质押为增信条件的债权融资,及信用或股东担保融资;④资产变现,即企业通过资产(含已投资项目)处置能够获得的现金回流。

“出”的几个要素:①生产经营对资金的占用,即营运资金的新增投入,尤其是处于成长期的企业,随着业务规模的扩大,每年都需要投入增量营运资金;②向股东分红,根据公司的利润分配方案、股东要求或协议约定,公司每年需要向股东进行的现金分红;③向债权人还本付息,即下一年要支付的利息和偿还的本金;④投资支出,即根据企业下一年度投资预算计划投出的资金。

如果资金缺口(以下计算时用“N”表示)=“入”-“出”<0,则说明所有可靠的资金流入之和无法覆盖未来一年的刚性资金流出,企业偿债主要依赖于信用扩张或股东注资等其他外部支持。

通过对违约企业及除城投以外的正常经营企业资金缺口指标计算结果的对比,指标在识别违约企业及预测违约时点方面有一定的指导意义。同时,受预测公式科学性和数据可得性等问题的约束,指标存在一定的局限性。

资金缺口指标是基于一种极端的假设下对企业进行的压力测试,即假设企业未来一年所有的短期债务都将到期偿还,在没有股东注资和关联方借款且无法进行信用融资的情况下,依靠自身经营获现及资产实力清偿所有短期债务的能力。

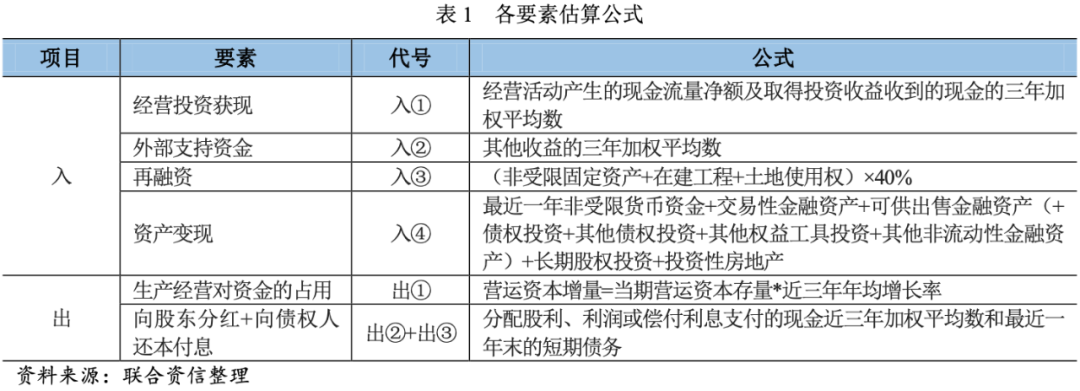

1.基础要素及估算方法

“入”的几个要素:

①经营投资获现,以现金流概念为基础,联合资信选取经营活动产生的现金流量净额及取得投资收益收到的现金的三年加权平均数来预测下一年度企业经营投资获现;

②外部支持资金,由于股东注资及关联方借款缺乏连续性,政府补助相对来说稳定性较好,所以此处采用其他收益的三年加权平均数来模拟下一年企业能够获得的外部支持资金;

③再融资,其中,股权融资通常分为两种情况,一是企业自身或其子公司通过转让少数股权引入战略投资者,二是通过含回售条款的股权转让进行融资,考虑普遍性和数据可得性等问题,此处暂不对股权再融资金额进行估算;债权融资方面,通常情况下,企业能够获得一定数量的信用借款,但如果出现外部信用环境收紧,或企业出现负面舆情的情况下,信用借款可能会面临大幅收缩,而以资产抵押为增信条件的再融资则相对可靠,所以这里对再融资的估算将以资产规模为依据。对于可用于抵质押融资的资产范围的界定,从资产流动性的角度,将资产分为处置后不影响生产经营的资产和生产经营所必需的资产,前者虽然也能够用于抵质押再融资,但为了避免与资产变现的重复计算,此处只考虑能够抵押再融资的生产经营涉及的资产,即非受限的“固定资产+在建工程+土地使用权”,这些资产在抵押过程中能够获得的贷款金额和资产的账面价值通常存在一个折价比例,尤其是在建工程,这里折价比例暂用40%做一个估计,后期可以根据银行放贷的实际政策进行调整。

④资产变现,此处的资产范围为处置后不影响企业生产经营的资产,即最近一年非受限“货币资金+交易性金融资产+可供出售金融资产(+债权投资+其他债权投资+其他权益工具投资+其他非流动性金融资产)+长期股权投资+投资性房地产”账面价值来模拟下一年可供处置产生资金流入的资产。

“出”的几个要素:

①生产经营对资金的占用,此处采用营运资本增量预测来模拟下一年需要新投入到生产经营方面的资金,营运资本增量=当期营运资本存量*近三年年均增长率。由于各个行业特性不同,在上下游议价能力方面表现各异,营运资本对资金的占用规模也随之不同,可能为正也可能为负,所以此处只筛选当期营运资本存量为正的(即存在营运资本对资金的占用)且近三年年均增长率可计算的(排除一正一负无法计算的情况)情况;

②向股东分红及③向债权人还本付息,分别用分配股利、利润或偿付利息支付的现金近三年加权平均数和最近一年末的短期债务来模拟下一年需要分给股东的股利、需支付给债权人的利息支出及下一年需要偿还的本金支出。

④投资支出,由于投资进度通常由企业自身把控,不属于刚性支出,所以暂不考虑投资支出。

2.指标检验

资金缺口指标N=“入”-“出”,即“入①+入②+入③+入④”-“出①+出②+出③”=经营投资获现+外部支持资金+再融资+资产变现-生产经营对资金的占用-向股东分红-向债权人还本付息。

按照上述思路,违约企业在违约前应在资金方面表现为“入不敷出”的状态,如果上述指标能够在一定程度上反映企业资金情况,则违约企业违约前一年,该指标应为负。

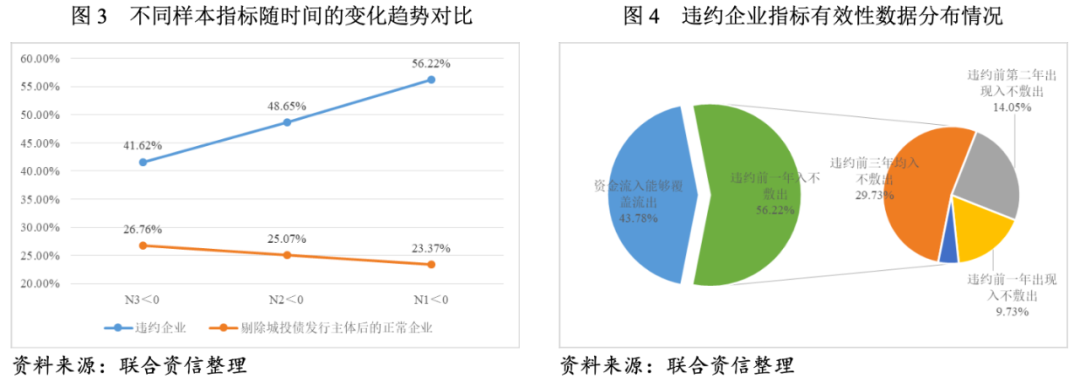

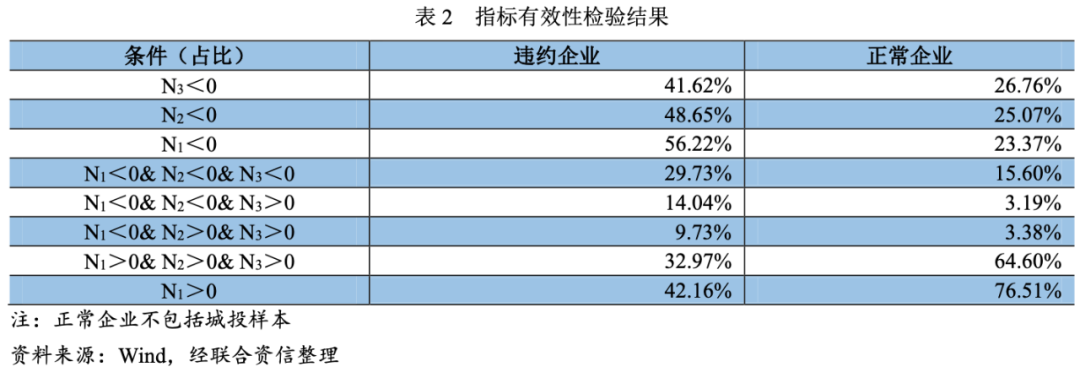

以2014年1月1日至2021年11月25日违约的185家企业[1]为样本,通过对资金缺口指标的计算,即站在违约前三年的时点对下一年资金余额进行预测时,①违约前第三年(N3)指标为负的共77个企业,违约前第二年(N2)指标为负的共90个,违约前一年(N1)指标为负的共104个,呈逐年递增趋势,说明在185个违约主体中,在违约前三年“入不敷出”的主体越来越多;②违约前三年指标均为负的共55个,违约前第二年转负的26个,违约前一年转负的18个,即44个主体在指标转负后的两年内发生违约;③近三年指标均为正的共61个,可能是合并口径资产账面价值较大导致的,具体原因还需要结合具体情况分析。

同时,正常经营的企业则不应该出现“入不敷出”的情况,即资金缺口指标应持续为正。

以截至2021年11月25日有存续信用债的5146家企业[2]样本为基础,同时,由于城投企业偿债来源更多依赖信用融资,所以指标对城投企业的适配性可能偏弱。如果剔除2484个城投债发行人样本,剩余2661个样本,对其指标计算结果显示,①2018年(N3)指标为负的共712个企业,2019年(N2)为667个,2020年(N1)为622个,呈逐年下滑趋势;②指标近三年均为负的共415个,2019年转负的85个,2020年转负的90个;③近三年均为正的共1719个,即64.60%的正常经营企业资金量充裕,没有“入不敷出”风险。另外,2020年指标为正的样本个数为2036个,占76.51%。

上表数据显示,①近六成的违约企业违约前一年的指标值为负,同时,76.51%的非城投正常企业最近一年的指标值为正,说明指标在违约企业和正常企业(非城投企业)间有一定的区分度。如果企业指标值为负,则应针对企业个体情况提高指标精确度,进一步核查其到期债务偿还能力。②在违约时点的预测上,在违约前一年指标为负的样本中,42.31%(占全部样本的23.77%)的违约企业指标在违约前两年出现了由正转负的情况,即一旦指标由正转负,企业可能将在1~2年内违约。

3.违约实例

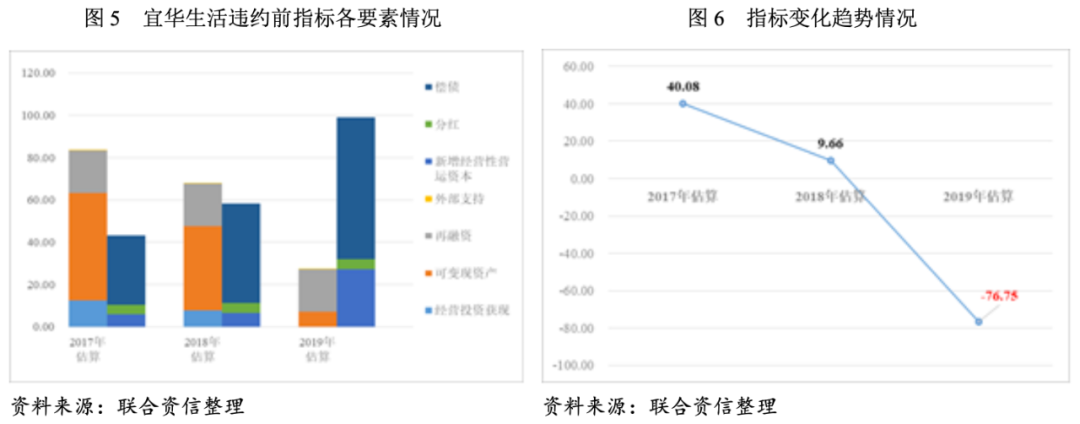

宜华生活科技股份有限公司(以下简称“宜华生活”)首次违约日期为2021年7月16日,其大股东宜华集团于2020年5月违约。通过对其违约前指标的计算,实际上已经可以预测其即将违约。以宜华生活2019年年报估算其2020年资金缺口指标时,明显转为“入不敷出”的情况。

4.指标局限性

指标有效性检验结果显示,31.11%的违约企业指标在违约前三年持续为正,即未出现资金“入不敷出”的情况。其中,73.58%的违约企业在违约前一年的投资活动产生的现金流量净额仍为负,即仍保持对外投资;同时62.26%的违约企业违约前一年的投资活动现金净流出规模超过其当期的归母净利润。如果剔除上述违约前一年投资活动现金净流出规模超过当期归母净利润的违约企业,则仅剩10.81%的违约企业在违约前三年未出现资金“入不敷出”的情况,需针对企业个体情况提高指标精确度,进一步核查其到期债务偿还能力。

另外,15.60%的非城投正常经营企业指标近三年均为负(其中70.77%为国有企业),即持续表现为资金“入不敷出”状态,但尚未违约。

究其原因,可能有以下几点:

①要素不全面,即由于外部支持资金、投资支出等要素的随机性较大,预测准确性较低,现有“入”和“出”的各要素未覆盖全部的资金流入或流出渠道。例如,目前“入”中未包括外部支持资金中的股东注资或关联方资金借贷、再融资中的信用融资带来的资金流入等,这可能是导致正常经营企业指标持续为负的原因,但同时也可能反映出这些企业对外部支持和信用再融资的依赖度高,同样也需要关注。

②预测公式偏差,即各要素计算公式均为预测的未来一年的要素值,预测数据和未来一年实际发生值存在一定偏差。

③数据获取方面的局限性导致公式计算结果和要素值之间的差异,a. 受限资产数据无法批量获取,导致无法剔除再融资和资产变现中已经用于融资,无法进行再融资或变现的资产,从而导致上述两个要素值偏大,出现违约企业指标为正的情况;b. 资产的可变现价值数据不可得,只能以账面价值代替,导致无法以公允价值计量的资产变现价值不准确;c. 债务调整数据无法直接导出,即计入其他应付款或其他流动负债中的有息债务未包含在向债权人还本付息要素中,也可能导致指标值偏大,出现违约企业指标为正的情况。

④计算公式参数设置与实际情况有差异,例如,在匡算再融资要素时,统一将资产再融资折价率参数设置为40%,实际企业在抵押融资时,各项资产的折价率不尽相同,需根据实际情况调整。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信