更多干货,请关注资产界研究中心

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

华润在当前节点开始大举收并购,也是因为当前物管市场上收并购机会不断浮现。

继2022年1月5日宣布收购禹洲物业之后,华润万象生活又在20日宣布收购中南服务,不到一个月之内完成了两笔大型并购。那么华润万象生活在收购两家物业之后有何原因?目前物管行业收并购市场又将有何动向呢?

01 华润万象生活开启大举并购 规模诉求和充足资金是主因

1月20日,华润旗下的物管平台华润万象生活宣布收购南通长乐物业的全部股权以及江苏中南物业服务的1%股权,总代价为不超过22.6亿元。由于中南物业由南通长乐持股99%。因此通过这笔交易,华润万象生活实际上将中南建设旗下物管平台中南服务整体吸收,共新增了5147万平米的在管面积以及3941万平方米的合约面积。再加上通过收购禹洲物业带来的1048万平米在管以及合约建面,华润万象生活预计将在未来5年从这两笔收购中新增约1亿平米的在管规模。

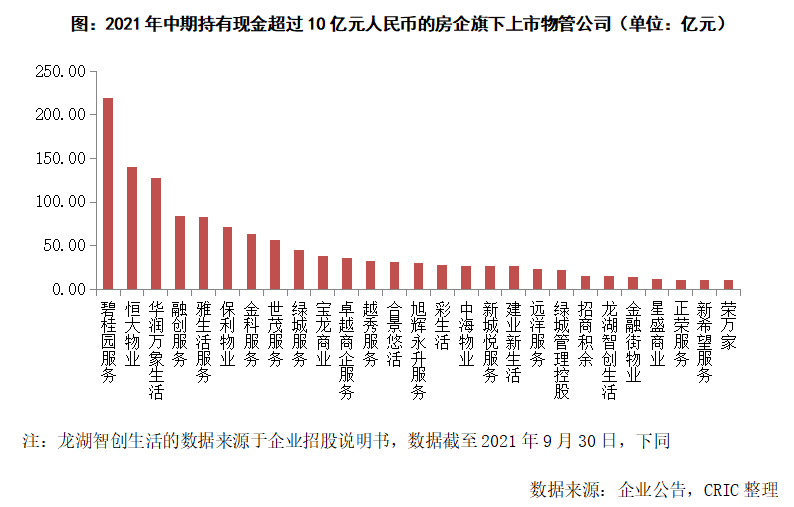

华润万象生活在此时开始大举并购,究其原因,一方面是因为企业拥有着充足的现金储备。自从在2020年底完成了IPO成功募集120亿港元之后,华润万象生活并没有进行过大规模的投资,因此截至2021年中仍拥有着近128亿元的持有现金,在各家已上市的房企旗下物管公司中排名第三。

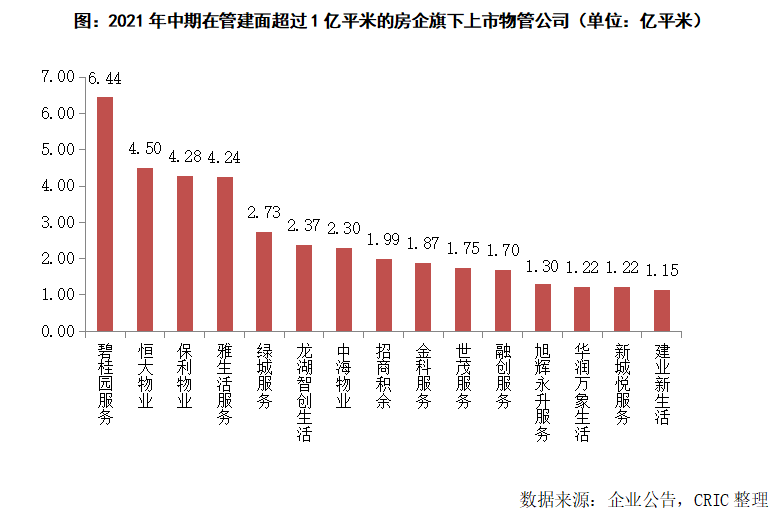

另一方面,华润万象生活2021年12月9日曾对外宣称,2025年在管面积将达到4亿平方米,因此企业需要进行大举并购扩充规模。根据2021年中期各家上市物管公司公布的数据,华润万象生活的在管面积为1.22亿平米,收购了禹洲物业和中南服务这两家物业公司之后,其在管规模将跃入前十。

02 中小物管企业上市难度提高 行业收并购机会有所增加

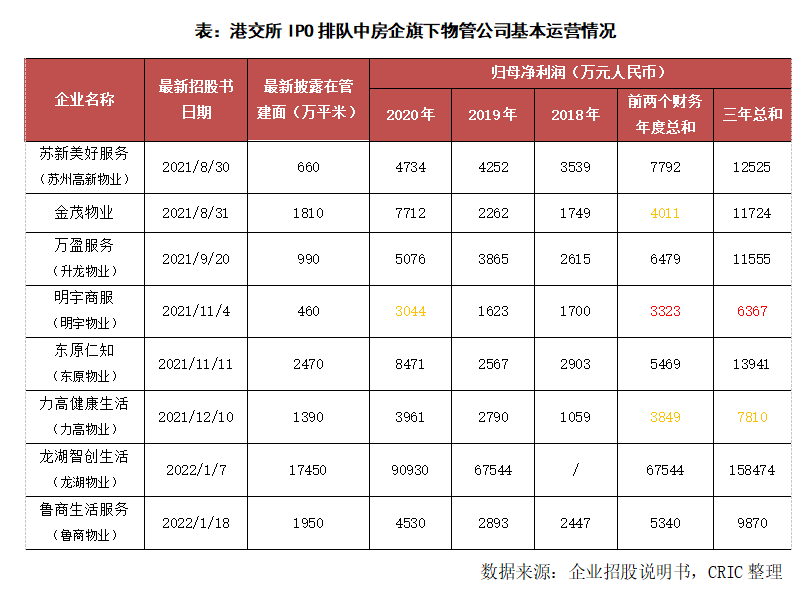

除了规模诉求之外,华润在当前节点开始大举收并购,也是因为当前物管市场上收并购机会不断浮现。港交所从2022年1月1日开始正式施行上市新规(最近一个财务年度不低于3500万港元;前两个财务年度不低于4500万港元;三年累计盈利不低于8000万港元),这将提高中小物管企业的上市难度,未来市场上的收并购机会有可能继续增加。

上市门槛的提升导致部分物企在招股书失效后就放弃了继续上市的尝试,比如众安集团旗下的众安智慧生活等。2021年新递交上市申请的28家物管企业中,有9家在招股书到期后就暂时放弃了继续申请上市。而在截至1月27日仍在港交所排队的房企旗下物管企业中,明宇商服的盈利指标低于港交所门槛,部分企业汇率换算后檫过门槛。整体来看,当前还在排队等待IPO的房企旗下物管企业中,大部分都能满足要求。

除了港交所更加严格的上市门槛之外,近期房企的流动性危机导致资本市场越发谨慎的态度,也对物管企业的上市带来了一定的影响。由于上市即破发、股价长期低迷的现象越来越多的出现,上市对于物管企业的吸引力也有所减弱,比如祥生地产旗下的祥生活服务在2021年11月通过上市聆讯之后,在12月就因为当时资本市场的不信任态度而宣布暂缓上市。

此外,由于旗下物管公司上市难度加大,再加上集团的资金承压,因此部分房企开始出售旗下物业板块股权以回笼资金,在这种背景下,大型物管企业开始加紧收并购扩张的步伐,这也就导致物管行业2021年收并购事件涉及金额高达382亿元,远远超过过去几年。未来“大鱼吃小鱼”甚至“大鱼吃大鱼”的事件有可能越来越多,加速物管行业的整合。

而对于一些不急于出售的中小物企而言,除了继续稳定经营提升盈利能力等待上市机会之外,像阳光智博一样和万物云这样的大型物企进行换股也有可能是一种不错的选择。这种方法能够在一定程度上提升中小物企的品牌价值,增进与大型物企的合作,进而保证长期的收益红利。再加上通过换股得来的大型物企股权也可以轻松变现,因此不管是从长期运营还是短期变现的角度,与大型物管企业换股都是中小物管企业当前可以考虑的一条新的道路。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究