更多干货,请关注资产界研究中心

作者:YY评级

来源:YY评级(ID:YYRating)

摘要:

远亲不如近邻。也可能说的是隔壁有难,最先波及邻居。

方正的违约,让大家对校企再次心思难平。方正的甩卖是在情理之中,市场对清控的担忧虽也不无道理。但是恐惧的蔓延,有可能放大了风险。

本文试图横向比较两家的区别,并对清控做些细节的分析,结合我们前期的跟踪,以期对风声鹤唳的债市送些定心丸。

初步对标两大集团来看,我们觉得清控的实质风险较低,虽有一定估值压力,但是大概率会摆脱邻居的负面影响,走出独立的姿态。

正文:

本文试图从横向比较出发,分析清控和方正的不同,我们主要提炼出以下几个方面的观点。

1 股东差异

1.1 扑朔迷离的方正

时间回到2003年,方正集团改制拉开序幕。在2003年的12月份,方正集团确定北大资产经营有限公司(后文以“北大资产”代替)持有35%的股权(出资5250万元),北京招润、成都华鼎和深圳康隆分别出资4500万元、2700万元和2550万元,股权占比为30%、18%和17%。这一股权架构曾短暂的出现在当年北大方正集团的改制过程中,其中北大资产的实控人为教育部,而后三家的实控人均为自然人李友。这样的改制在遭到北大相关人士的反对之后,经过一番拉锯战,最终成都华鼎和深圳康隆退出了改制名单,到了2005年,改制确定了最终结果:北大资产持股70%,北京招润持股30%。2015年,方正集团管理层李友等人被有关部门调查,其后管理层更迭,待到李友出狱后,再掀波澜。最近,北大资产一纸诉状:声称当年的改制无效,北大资产应取得方正集团100%的股权。该案最终结果如何,自有法律进行判断。但在这堪比电视剧的曲折情节中,方正集团的实控人究竟是谁,竟难以给出一个确定的结论。

图1:方正集团股权结构(截至2019年6月YY整理)

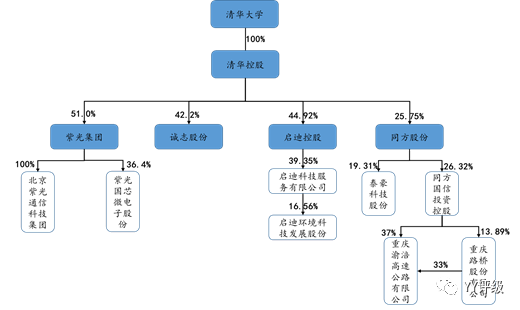

1.2 根正苗红的清控

反观清华控股,自2003年成立清华大学整合校办企业,成立清华控股以来,隶属于教育部的清华大学一直掌握着100%的股权,国资背景根正苗红,未出现民营背景掌握控制权的情况。

图2:清华控股及下属子公司股权结构(截至2019年6月 YY整理)

2 业务经营差异

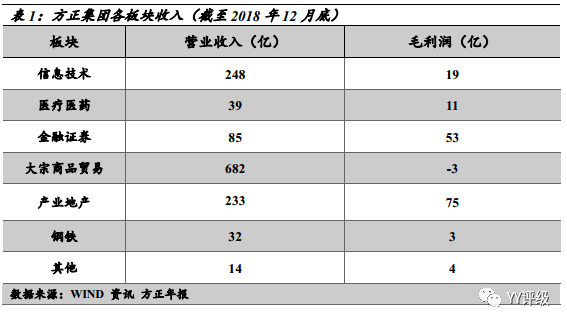

2.1 方正集团:多元布局,惨淡经营

方正集团在产业布局端亦是一“绝“,行业“综合”以至于眼花缭乱,具体来看,主要有信息技术板块、医药医疗业务板块、钢铁业务板块、大宗贸易业务板块(做大营收的利器,内里一地鸡毛)、地产板块、教育业务板块、金融证券板(核心中的核心)。

从营收看,做大营收靠贸易,挣点小钱看金融和地产,总体缺少核心制造业的竞争产业,盈利能力有限,未来发展前途星光黯淡。

2.2 清华控股: 布局高科技,主业较集中

清华控股业务主要布局于高科技产业,在转让同方、启迪股权后,主业更为集中。从旗下各系来看,紫光系贡献最高。紫光集团主营业务板块主要为IT及相关设备及服务和电子元器件及设备制造两大业务,又可细分为三大平台:“紫光股份+新华三”、“展讯+锐迪科”、“ 紫光国微+长江储存”。其中“紫光股份+新华三”主要做企业级市场的IT 服务业务,比如云服务;“展讯+锐迪科”对标高通、联发科,主攻移动芯片;“紫光国微和长江储存”则主攻存储芯片。总体来看,清控的产业布局站在了热点之上,虽毛利率水平下滑严峻,但未来有所希冀。

从子公司板块来看,紫光集团贡献突出,2018年营收占比达60%。故纵然在改制出售了同方股份、启迪控股和诚志科融后,营收依旧有所依。

3 债务压力差异:方正债压顶,清控尚有余

从母公司层面来看,方正集团截至2019年6月底,有息债务规模达767亿元,其中短期债务为296亿元。公开市场来看,目前存续债券14只,金额达365亿元,一年内到期(含行权)金额为235.9亿元,短期偿付压力巨大。此外,或有负债方面,截至2019年6月30日,方正集团对内担保总额为328亿元。

清华控股方面,截至2019年9月底,有息债务规模为205亿元,其中短期债务92亿元。公开市场来看,目前存续债券7只,金额为146亿元,一年得到期(含行权)金额为55亿元。此外,或有负债方面,集团对内担保金额为67亿元,均为借款保证。

两相比较,整体债务压力和及其债务压力皆然不同,清华控股尚有后退余地。

4 资产质量差异

4.1 子公司股权层面:受限沉重的方正vs 改制转让的清控

方正集团旗下共有6家上市公司,其股权能提供一定流动性的资产,然其中四家上市公司股权不同程度受到一定的限制,从质押角度来看,集团所持有的最优质的上市公司方正证券的股份中48.54%已被质押,而北大资源控股和方正控股两只港股仙故,质押空间基本近于0,唯有北大医药和中国高科尚有腾挪空间。

数据来源:WIND 资讯 报表附注 YY整理

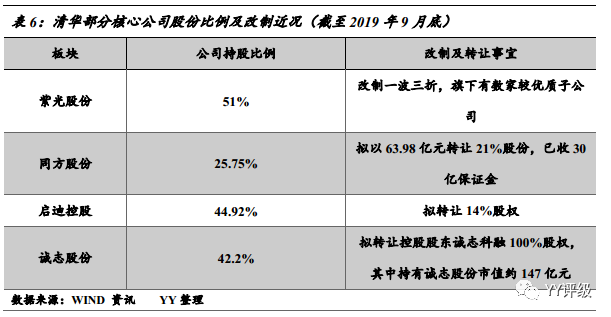

清华控股方面,四大系旗下上市公司数量尚多,其中从转让事宜来看,同方、启迪及诚志三系都已或拟打算进行改制转让,具有一定现金流来源;紫光系虽改制一波三者,尚未成功,然旗下拥有紫光展瑞、紫光股份、紫光国威数家较优质上市公司。

故从子公司股权端来看,清空旗下未来子公司资产改制收益尚有,且紫光系旗下公司较为优质,反观方正,优质公司质押率高,腾挪空间不存,两者所处之境,截然不同。

4.2 母公司层面:何以偿债

囿于控股平台型公司合并报表的复杂,故在分析其资产之际,我们以母公司报表为骨,合并报表为辅进行分析。

论资金内生性,两者母公司皆无主业,利润主要来自对下属子公司和联营合营企业的投资净收益。截至2019年9月底,方正集团投资净收益亏损-0.19亿元,而清华控股6.63亿元。同时从母公司利润表来看,方正集团1-9月高达38亿的利息费用支出远高于清华控股的4.35亿元,对利润的侵蚀消耗不在一个层级。

论资产处置方面,两家校企占比最高的科目均为货币资金、其他应收款和长期股权投资,从母公司层面而言,这三个科目或为偿债的最大资金源泉。

①从现金类资产流动性看,清华控股的货币资金余额占比较高,高于方正集团,就现金多债务的覆盖情况而言,优于方正;

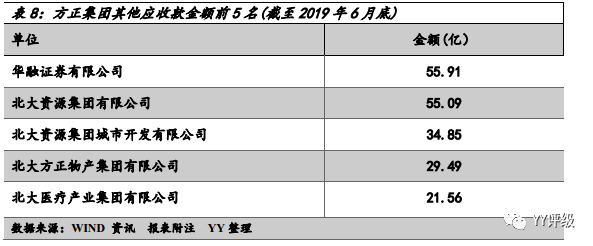

②从其他应收款项目来看,两者又有显著的差异。方正集团的其他应收款余额规模过高,从明细来看,2019年6月底披露的前五大应收对象应收金额达196亿元,占比为33%。其中除华融证券外皆为下属子公司,资金占用明显。

而第一大应收对象华融证券查看相关附注,猜想或为方正集团通过华融证券等机构向政泉控股等机构提供的融资贷款,该融资纠纷目前部分已经判决,但仍然未被执行,并且诉讼案件实质上涉及的应收金额应该高于55.91亿元。此类其他应收款坏账风险显著,且回收期限不可知。

然观清华控股,其他应收款仅为14亿元,仅占总资产不到4%,规模甚小。

③从长期股权投资来看,两者规模差不多,然长投多以账面价值计入报表,其真实价值多有溢价,在于下属子公司实际价值,流动性清控的更高。

反观北大方正,长期股权投资为为公司资产负债表第二大科目,金额为273亿元,其中上市公司股权质押方面前文已述,除方正控股及北大资源外股权均不同程度受限(估计早被银行锁定,债权人偿还可得性差)。

就出售处置而言,较为优质资产只剩方正证券,然公司股权占比不高且为上市公司,依托其为母公司进行代偿腾挪空间,可能性不高,其余板块业务公司,自身处于风雨飘摇之中。若论到出售方正证券,恐怕心有不舍。

故从资产处置角度来分析,重点可看北大资源集团。然最近又“偶遇吃瓜”,从其内斗檄文中看出,北大资产接管资源集团,将资源集团与方正集团切割的目的以及十分明确,“大难临头各自飞”。

图4:大难临头各自飞

再看清华一脉,公司截至2019年3月底,公司直接或间接持有的上市公司市值总额为869亿元,远高于同期长期股权投资账面价值237亿元,具体分项如下表:

表9:公司直接或间接持有上市公司的市值(截至2019年3月)

而从近期拟转让的子公司占长期股权投资比重来看,同方股份持股25.75%,长期股权投资科目账面价值为32.65亿元,占比13.81%,转让21%的股权对价为63.98亿元,就账面价值而言溢价显著。故在此基础上,从账面价值溢价和市值折价两个角度出发,集团长期股权投资的公允价值预计在569亿元-591亿元区间,此纯粹为理想状态下测算,毕竟没有考虑流动性危机下的大规模清算折价风险和不同公司资质绝对差异情况。

综上三大块资产及变现能力来看,清华控股层面尚有一战之力,而方正的压力已经是泰山压顶,不可同日而语。

5 改制的不同命运

5.1清控的工科执行力:迅速、果断

校企改制方面,清华控股作为第一批试点,目前已经有些实质性进展,其中两个落地,一个在谈,紫光尚有波折。

落地:“同方股份与启迪控股”:

同方股份2019年11月30日的股份转让进展公告称,清华控股拟向中核资本转让其持有的6.22亿股公司股票(占公司总股本的21%),每股成交价格为人民币10.28元,股份转让价款合计人民币63.98亿元,2019年11月28日,中核资本已根据《补充协议》约定支付了股份转让价款30%的保证金。本次股权转让后,清华控股将在同方股份中拥有权益的股份占同方股份总股本的7.10%,同方股份的控股股东变更为中核资本,实际控制人变更为国务院国资委。

启迪控股于2019年11月11日披露于2019年11月9日与雄安基金公司签订了股份转让协议,向雄安基金公司和/或其控制的基金转让其所持有的启迪控股1.02亿股股份,占启迪控股总股本的14%;同时,雄安管委会等与启迪控股签订了增资协议,一致同意雄安管委会认缴启迪控股新增注册资本人民币1.23亿元,占增资后启迪控股总股本的14.47%。由于雄安管委会及雄安基金公司均受河北省人民政府实际控制,若本次交易实施完成,则清华控股持股数与雄安方持股数相同,分别持有启迪控股26.45%股份,启迪控股变更为无控股股东、无实际控制人状态。

进展中:“诚志科融”:

诚志股份2019年9月5日公告披露,清华控股拟通过北京产权交易所公开挂牌转让诚志科融100%股权,若该转让实施完成,可能导致公司的实际控制人变化,清华控股则将成为参股公司的第二大股东。

潜在风险和波折:“紫光集团”:

紫光集团这一年来的改制历程可谓跌宕起伏,地方国企接手清华控股持有股权前后两度终止。目前来看,紫光或是清华控股最为担忧的部分,但是大国“芯”梦仍在,紫光存在的问题也许需要更长的时间、更广阔的视角来看,但是改制的风波,很可能是有隐秘的风险。(但是这里仅讨论清控,各自的负债各自报,短期清控波及的程度有限)

5.2 北大方正的“薛定谔的战投”

值此违约爆发之际,方正集团仍在对外声称寻求大型央企作为战略合作方,但这个将救方正于水深火热之中的骑士究竟是谁,方正集团三缄其口。

最新消息显示,12月3日晚,方正集团四家公司方正科技、方正证券、中国高科和北大医药齐发澄清公告,就共同的实控人北大方正集团有限公司拟引入大型央企作为战略投资人事宜进行了说明。其中,北大医药称:“按照中央关于高校所属企业体制改革的相关部署,北大资产拟为方正集团引入大型央企作为战略投资人。北大资产正就此事与各方紧密沟通,目前尚未最终确定战略合作方及具体交易方案,后续能否顺利推进存在重大不确定性。一旦最终确定,方正集团实际控制人将可能发生变化。”中国高科、方正科技、方正证券也在公告中回应了相同的内容。

事实究竟是如澄清公告所说,还是方正集团其他的可能性,便是仁者见仁智者见智的问题了。

但是YY以不输秋名山的车速,见过些债务窟窿的企业在战投上的神秘,可能还是不要充分遐想。

6 总结

将方正集团与清华控股横向对比之后,我们总结了以下几个观点:

就股东成分而言,清华更优。隶属于教育部的清华大学一直掌握着清华控股100%的股权,国资背景根正苗红,较股权纷争尚无定论的方正集团而言,清华控股是更为典型的校企。

在收入来源上,清控高附加值尚有。方正集团旗涉足信息科技、金融、地产、大宗商品贸易、医药、钢铁、教育等多个板块,然做大全靠贸易,挣钱依赖金融地产,于一校企而言,初衷已逝。再看清华控股,信息技术产业一直是公司最主要的收入来源,并实现了稳定增长。毛利率方面,具有较高毛利率的科技服务与知识产业收入占比大幅提升。此外,从清控旗下紫光、同方、启迪和诚志四系来看,紫光为集团的营业收入贡献最大(占比约60%)。

在负债压力层面,清华控股尚可腾挪。方正集团巨大债务压力之下已然违约,而清华控股就母公司层面而言,债务压力尚可,短期来看负债的下属经营主体都是相对独立,短期紫光等波及影响有限,清控偿债能力尚可。

在资产质量层面,清控更清晰与优质。方正集团共有6家上市公司,然就股权质押层面看,再融资弹性很低。就资产处置而言,除去不舍得的方正证券和欲切割的资源集团,怕是无所依靠了。此外,其他应收款余额高,占款严重,资产质量略差,管控无力。清华控股就截然不同,同方与启迪的转让带来的不菲溢价对债务覆盖能力,就旗下上市公司而言,优质资产仍存,长期股权投资带来的溢价对有息债务覆盖程度较高,而其他应收款又较小,整体管控清晰,资产较优质。

在改制过程上,清华可行性更高也更有抓手。清华控股率先试点,中核资本成为同方股份的控股股东,雄安系入驻启迪控股,只有紫光系的改制之路一波三折。反观方正集团,在债务违约之后,始终对最终将引入的战略合作方三缄其口,并称具体交易方案后续能否顺利推进存在重大不确定性。

初步对标两大集团来看,我们觉得清控爆发实质违约风险较低,虽有一定估值压力,但是大概率会摆脱邻居的负面影响,走出独立的姿态。我们需要传递这份债市正能量,给市场一点耐心。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“YY评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: YY我们不一样:缘起方正,“误杀”清控

YY评级

YY评级