更多干货,请关注资产界研究中心

作者:克而瑞研究中心

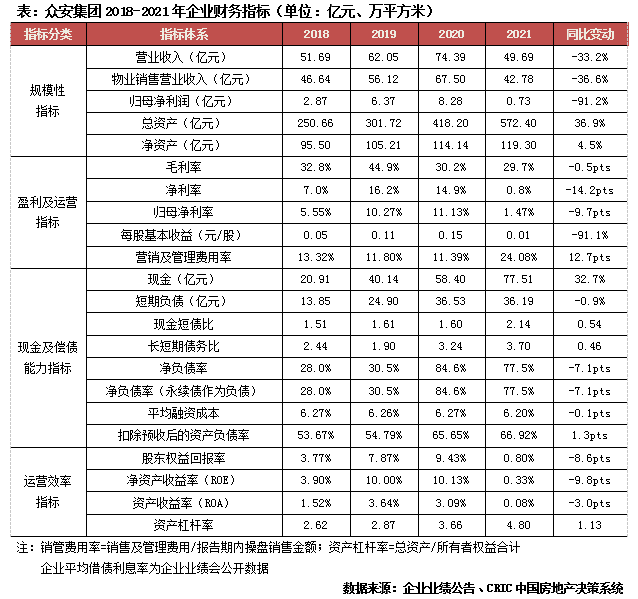

2021年众安集团继续保持稳健销售增长,但营收和净利润出现明显下降,未来企业将收缩投资规模,进一步稳固债务安全,以稳健为第一要务。

核心观点

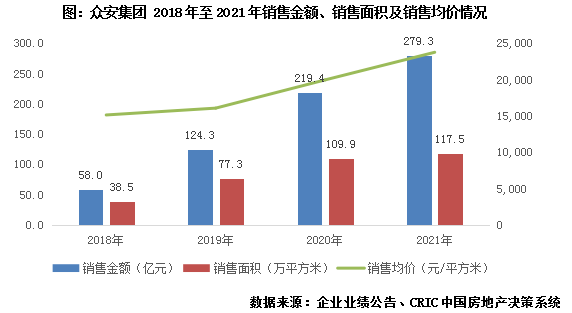

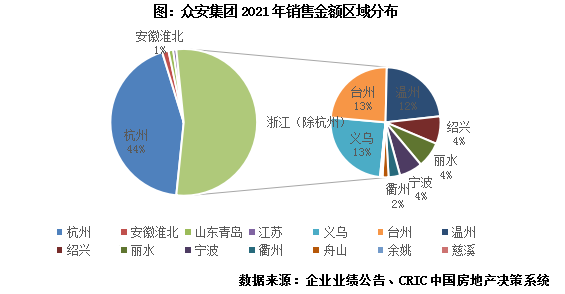

【业绩稳健增长,销售回款率突破100%】2021年众安集团实现全口径销售额279.3亿元,同比增长27.3%,销售成绩表现较为亮眼。其中97%左右的销售额均来源于浙江省内,大本营杭州贡献达44%。公司紧抓回款,全年共实现销售回款292亿元,回款率高达104.6%。未来,众安仍将以保持稳健经营为首要目标,规划2022年销售金额目标300亿元,2023年350亿元,2024年400亿元。2022年众安整体可售货值约635亿元,仅需47.3%的去化率即可完成目标。

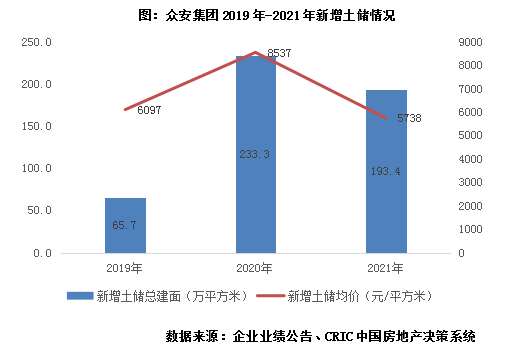

【立足浙江投资积极,未来2年压降投资规模】2021年众安集团共新增12个项目,新增土储总建面193.4万平方米,新增土储总价111.0亿元,全年拿地销售比约0.40,高于百强平均的0.25。未来秉持短期审慎,长期乐观战略投资,2021年全年众安集团新增土储总货值约280亿元,未来3年新增货值保持在160亿/220亿/450亿元左右。

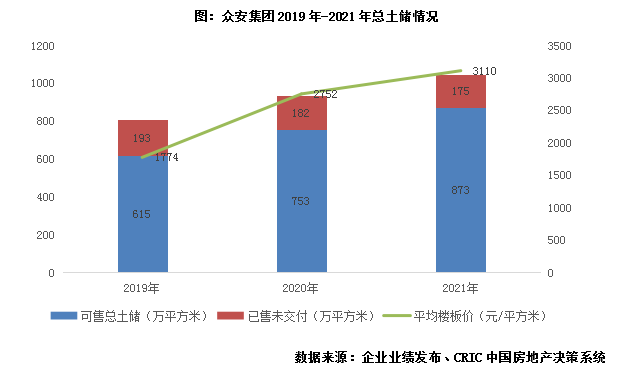

【土地储备充裕,满足未来5年开发所需】截止2021年底,众安集团共拥有总土储建面1048万平方米,其中已售未交付面积175万平方米,剩余可售面积约873万平方米左右,按照管理层的预估,可以满足企业未来5年发展所需,土储较为充裕。

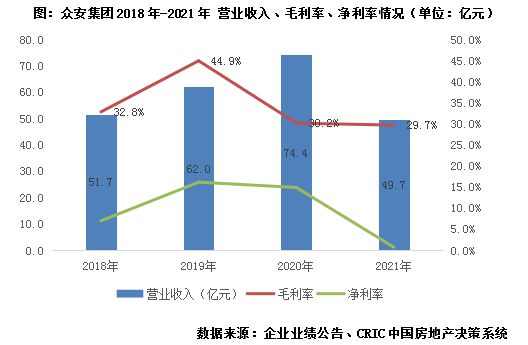

【结转不畅致营收下降,2021年净利率仅0.8%】2021年众安集团实现营业收入49.7亿元,其中地产销售收入由于结转时间的影响为42.8亿元,同比下降36.6%,是企业营收下降的主要因素。酒店经营、商业租赁及物业管理等多元化业务收入约6.9亿元,整体与2020年持平。关于地产结转问题,业绩会上管理层预期2022年会有修复,全年结转收入会在100亿以上。2021年众安集团实现整体毛利润约14.8亿元,整体毛利率约为29.7%,相较2020年略降0.5个百分点。根据管理层透露,未来企业毛利率将会持续维持在30%的水平。全年净利润仅0.39亿元,净利率0.8%。

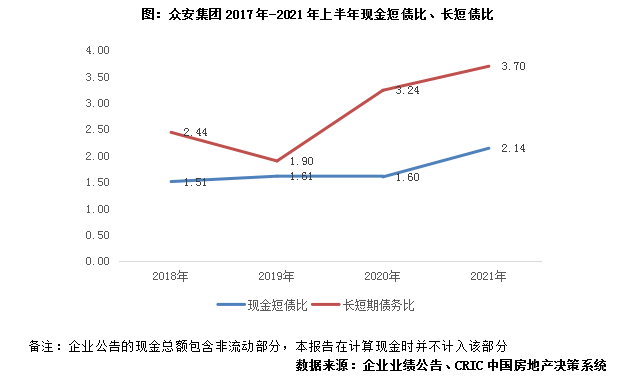

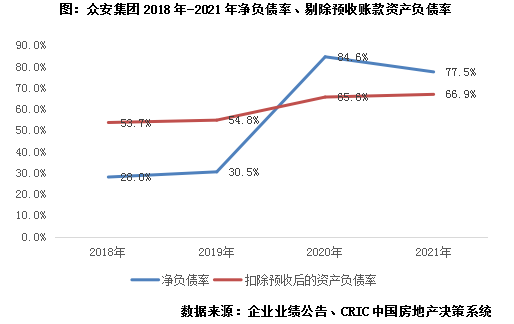

【三条红线全部绿档,明年将迎来偿债高峰】截止至2021年底,众安集团共持有现金¹77.5亿元,现金短债比提升至2.14,长短债比为3.70。企业借款总额约为人民币169.9亿元,其中一年以内债务占比21%,1-2年债务占比45%,明年将会迎来偿债高峰。企业整体融资成本为6.20%,相较2020年底略有下降。净负债率略有升高至77.5%,剔除预收账款资产负债率同样略有升高至66.9%,不过仍满足三道红线绿线要求。在业绩会上,公司也发布了未来债务管控目标,保持资产负债率<65%,现金短债比>1.2以及净负债率<40%。

全年实现销售额272.3亿元,销售回款292亿元。根据企业公告数据,2021年众安集团实现全口径销售额279.3亿元,销售面积117.5万平方米,分别同比增长27.3%及6.9%。相较于百强房企-3%的负增长而言,企业的销售成绩表现较为亮眼。面对复杂多变的环境,公司紧抓回款,全年共实现销售回款292亿元,回款率高达104.6%,帮助企业维持现金流健康。

展望未来,众安仍将以保持稳健经营为首要目标,规划2022年销售金额目标300亿元,2023年350亿元,2024年400亿元。根据业绩发布会数据,2022年众安整体可售货值约635亿元,其中30.8%位于杭州,44.9%位于浙江省(除杭州)内的其他城市,仅需47.3%的去化率即可完成目标。

97%销售额来自于浙江省内,大本营杭州贡献全部销售额的44%。根据企业披露的销售明细,众安集团坚持立足浙江省,深耕长三角战略。大本营杭州一城销售贡献占比达44%,台州、义乌以及温州三城也分别贡献了13%、13%及12%的销售。结合企业投资战略和2021年拿地情况来看,未来企业销售仍将以浙江省内为主,绍兴贡献率有望随着新项目的入市增长。

02 投资 立足浙江投资积极 未来2年压降投资规模

深耕长三角经济活跃城市,浙江省内拿地为主。根据企业业绩报披露,2021年众安集团共新增12个项目,其中11个都位于浙江省内。新增土储总建面193.4万平方米,新增土储总价111.0亿元,均低于2020年。新增土储楼板价方面较2020年下降至5738元/平方米,主要是由于收并购的湘潭项目地块面积较大、成本较低,若忽略该地块,则企业新增土储楼板价为8790元/平方米,与2020年基本持平。

全年拿地销售比约0.40,高于百强平均的0.25,未来秉持短期审慎,长期乐观战略投资。根据企业业绩发布会透露,2021年全年众安集团新增土储总货值约280亿元,未来企业将坚持平稳布局、精准投资、多元化投资、投融一体的策略,未来3年新增货值保持在160亿/220亿/450亿元左右。

土储总量充裕,二级土地储备可满足企业5年左右开发所需。截止2021年底,众安集团共拥有总土储建面1048万平方米,其中已售未交付面积175万平方米,剩余可售面积约873万平方米左右,相较2020年底进一步提升,按照管理层的预估,可以满足企业未来5年发展所需。土储总量较为充裕,可以支持企业在收缩投资的情况下保持业绩。

受结转影响,全年营收同比下降33.2%,2022年预期结转收入100亿以上。2021年众安集团实现营业收入49.7亿元,同比下降超3成,其中地产销售收入由于结转时间的影响为42.8亿元,同比下降36.6%,是企业营收下降的主要因素。酒店经营、商业租赁及物业管理等多元化业务收入约6.9亿元,整体与2020年持平。关于地产结转问题,业绩会上管理层预期2022年会有修复,全年结转收入会在100亿以上。

物业开发毛利率维持在30%,净利率大幅度下滑至0.8%。2021年众安集团实现整体毛利润约14.8亿元,整体毛利率约为29.7%,相较2020年略降0.5个百分点。根据管理层透露,未来企业毛利率将会持续维持在30%的水平。净利方面由于企业毛利减少且销售费用、管理费用随销售规模增加而增长,本年度公允价值收益下降等因素出现大幅度下滑,全年净利润仅0.39亿元,净利率0.8%。

现金短债比²2.14,长短债比3.70。截止至2021年底,众安集团共持有现金77.5亿元,相较2020年底增32.7%。整体现金短债比进一步提升至2.14,在满足三道红线的前提下进一步巩固债务安全。长短债比方面,截止至2021年年底企业长短债比为3.70,处于行业领先水平。具体而言,企业借款总额约为人民币169.9亿元,其中一年以内债务占比21%,1-2年债务占比45%,2年到5年债务占比28%,5年以上债务占比6%,未来1-2年将会迎来偿债高峰,需进一步关注债务安全。

其他隐性负债方面,截止至2021年末,企业应付贸易账款同比增长至21.3亿元,另有其他应付款项及合联营垫款分别为10.4亿元及11.4亿元。不过3月23日众安集团刚公告与中国农业银行股份有限公司浙江省分行签署《并购业务战略合作协议》,农业银行将授予众安集团人民币70亿元并购融资额度,且就目前企业持有的现金总量来看,整体风险并不大。

净负债率³、剔除预收账款资产负债率⁴均满足监管要求,融资利率长期维持在6.20%左右。截止至2021年末,企业整体融资成本为6.20%,相较2020年底略有下降。净负债率略有升高至77.5%,剔除预收账款资产负债率同样略有升高至66.9%,不过仍满足三道红线绿线要求。在业绩会上,公司也发布了未来债务管控目标,保持资产负债率<65%,现金短债比>1.2以及净负债率<40%。

²现金短债比=(现金及现金等价物+受限制现金)/短期有息债务

³净负债率=(短期有息债务+长期有息债务-现金及现金等价物-受限制现金)/所有者权益

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究