更多干货,请关注资产界研究中心

作者:西政财富

来源:西政财富(ID:xizhengcaifu)

笔者按:

近两周以来,银保监会陆续向各地方银保监局下发《关于进一步推进信托公司“两项业务”压降有关事项的通知》。信托“两压一降”进入倒计时,房地产信托还有多少额度,越来越多的爆雷产品是否能善终,投资人的信心是否能恢复,目前来看未来形势似乎依旧不太明朗。

在资管新规过渡期整改时限的最后一年,日前银保监会向各地方银保监局下发《关于进一步推进信托公司“两项业务”压降有关事项的通知》(下称“《通知》”)。《通知》一方面要求各公司要进一步加大存续通道业务的清理力度,年底前必须做到“应清尽清、能清尽清”,通道类信托项目到期的原则上不得展期续做,未到期的应加强与委托方和交易对手的协商争取提前结束。而对于确有困难,年内无法结束或清理的通道类项目,应向监管部门申请个案处理,并留存相关证明材料。另一方面,要求持续压降融资类信托业务,并重申各信托公司应严格执行年初制定的融资类信托业务压降计划,确保完成信托部下达的任务(即各信托公司以2020年底的主动管理类融资信托规模为基础,2021年必须继续压降约20%的比例)。新增融资业务应依法合规,穿透识别底层资产,不得“假投资、实融资”,以投资为名行融资之实,规避额度管控。在力促完成压降任务的同时,风险防控工作也不能松懈。另外,据报道此番监管部门还要求相关公司将压降方案上报,由公司一把手亲自负责,压降方案必须包括前期工作情况,压降工作进展以及个案申请材料等等。

我们注意到,随着这波房地产市场的出清,当下已“踩雷”的信托机构正在全力应付相关的风险处置工作;而大部分信托机构面对当下地产监管形势及行业现状,则基本都是以做好存量项目的投后管理与维护为主,新增业务方面存在很大难度。值得注意的是,当前市面上仍旧有不少新的资金涌向房地产信托产品,以往一些偏保守的信托机构在这波逆市下也开始在大力抢占房地产相关的业务和市场,这甚至已成为出乎市场意料之外的情况。

房地产信托业务的走向如何,目前来看市场需求和投资机会始终都在。尽管融资类信托规模压降和通道业务压缩对房地产信托业务造成了一定的影响,信托风控层面也对交易对手、项目准入等提高了要求,但房地产信托的产品形式、投资模式等根据市场的情况也进行了适时的调整。为便于说明,我们就信托机构后续的房地产业务开展方向及产品形式做相关整理,以供同业人士参考。

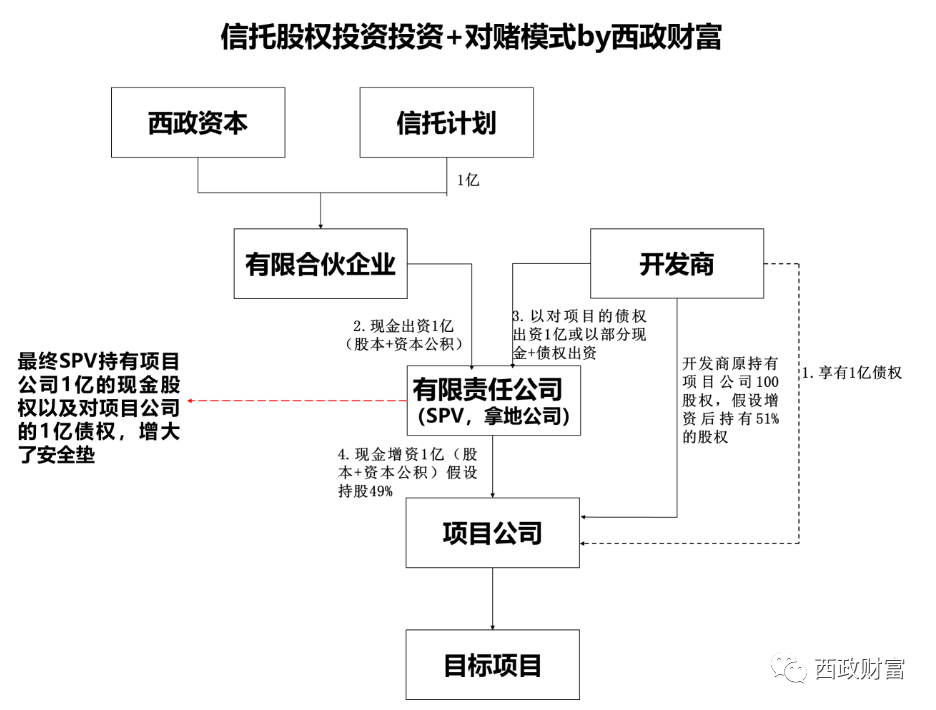

一、股权投资/优先股业务

在项目土地款支付完毕的情况下,对于满足投资条件的项目和主体(白名单制),一些信托机构仍旧可以通过股权投资方式(优先股)进行合作。以股权投资方式合作,在投后管理、风控以及对项目的把控方面则比以往更为严格。以下以我们财富中心操作的股权投资类项目为例予以说明:

1. 信托计划投资有限合伙LP份额(即1亿)对有限责任公司SPV进行增资,部分进入实收资本,大部分进入资本公积。开发商则以对项目公司的债权(或债权+部分现金)对SPV进行出资。

2. 有限责任公司SPV以现金1亿对项目公司增资,并持有项目公司部分股权(具体比例需根据项目情况及当地开发要求等协商确定)。最终形成有限责任公司SPV对项目公司持有股权的同时对项目公司享有1亿的债权。投资期间,SPV从项目公司取得的债权利息收入优先对有限合伙进行分配。

3. 合伙企业与开发商设定对赌(工程进度、销售等),对赌未实现的,项目公司需提前偿还债权本息,清退合伙企业并对LP进行现金分配,合伙企业持有SPV的股权作为剩余财产分配给开发商。

4. 开发商持有的SPV的股权质押给有限合伙;信托机构对项目公司进行强监管,通过SPV向项目公司委派财务人员、高管人员,监管章证照等。

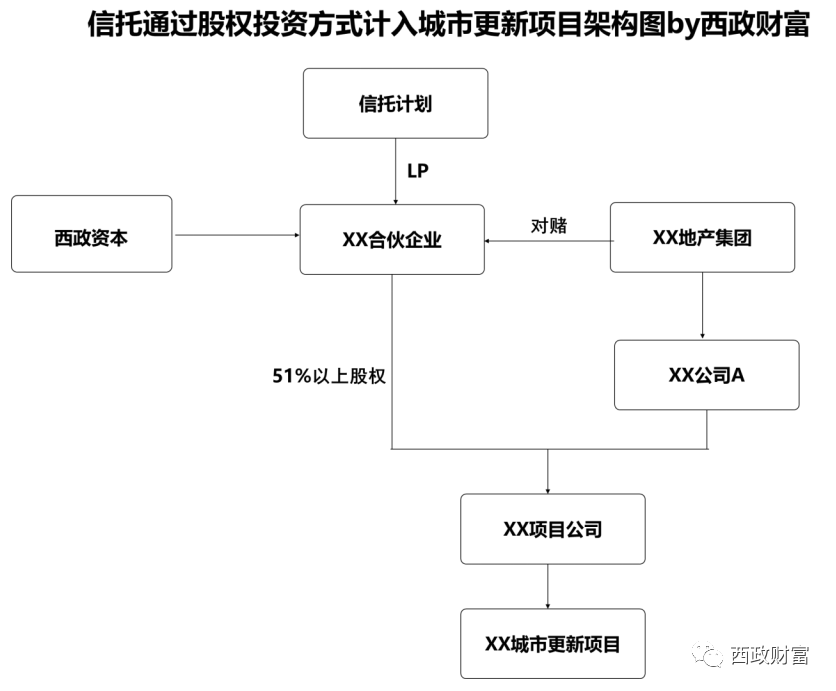

二、城市更新投资业务

在这一波市场出清的情况下,很多信托机构已经暂停了地产融资业务,对于少部分没有踩雷的信托机构,目前也在寻求一些城市更新项目的投资机会(特别是深圳城市更新项目)。在准入方面,具体要求如下:

1. 融资主体:以当地城市更新经验较为丰富的地方龙头及实力型的中小开发商为主,或者有实业板块支撑的开发商。

2. 项目所处阶段要求:若融资主体资质较强,介入的阶段可稍微提前;若融资方为中小开发商的,则重点关注项目的情况,一般要求项目已经完成立项,并处于专规前几个月。

3. 融资期限:一般为2年,最低不少于9个月。

4. 综合成本:根据融资主体的综合实力,一般在12-15%之间。

5. 还款来源:项目后端的拆迁贷/更新贷融资置换及集团担保、实控人担保、其他项目现金流补充等等。

6. 基本投资架构:通过股权/优先股方式介入,但是需注意的是,若以股权方式介入则需充分考虑是否存在股权转让限制等问题。比如,有些项目开发商在与村合作时约定了由开发商的全资100%控股子公司进行后续开发,若引入融资方以股权方式进行投资,则后续履行集体资产平台程序时,可能会影响开发商获取项目。对此,根据项目的具体情况以及融资主体的综合实力,特殊情况下可以考虑代持方式解决信托机构的投资问题。常见的交易架构如下:

三、开发贷业务

开发贷业务系信托的常规业务,具体操作上存在如下两种情形:

1. 直接放款:若实际融资项目本身满足432条件的(可以接受预售的项目),资金通过信托贷款或者财务性股权投资方式进行投资,并对项目资金进行强监管,增信措施方面要求股权100%质押,但不强制要求抵押。若项目能满足现金覆盖要求及还款要求,可以考虑与其他机构融资并存。

2. 借“壳”放款:若实际融资项目(或称“增信项目”)不满足432条件,开发商提供其他满足432条件的项目(或称“用款项目”)作为增信担保,则信托机构通过信托贷款或财务性股权投资方式向用款项目放款。具体操作上,要求用款项目满足432条件,用于增信的项目所在区域为一二线城市核心区域的项目(土地款至少支付50%以上)。风控担保方面,提供增信项目100%股权质押,对资金进行强监管,并进行增信项目土地的后置抵押。但是,在申请开发贷时,根据项目的实际情况,可提前释放土地抵押。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“西政财富”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 房地产信托还能放款吗?

西政财富

西政财富