更多干货,请关注资产界研究中心

作者:rating狗

进入4月,政策端与拿地销售端的“割裂态”并没有得到缓解。

一方面我们看到更多省会及强二线城市加入楼市松绑大军,相比于之前普遍是三四线,调控的广度有了进一步扩大,如成都、杭州、苏州等,更有长沙提出的创新思路即“鼓励存量房做租赁房”,但这些政策在实操层面或有诸多条款限制,且首要目的在于下行时托市,针对于远郊和二手房市场,实质性改善购房预期的程度有待观察。

另一方面,经济走弱下收入预期的下降导致购买力降低+对地产行业悲观预期+疫情限制销售等多重利空因素压制销售端反弹无力,4月销售金额累计同比下滑近30%。拿地端从4月以来的集中供地表现来看,除深圳外平均溢价率仅2.73%,天津、南京、济南和东莞的流拍率较高,且多以国企和当地平台托底为主。此外,资金到位的规模和结构仍在恶化,预收房款和按揭的下降反映购房需求疲软依旧。

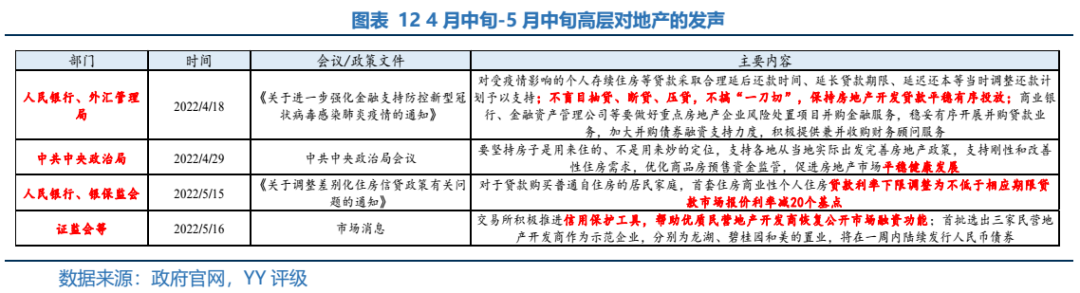

近一个月来高层依旧在积极发声以提振市场信心。近日人行、银保监会公布下调首套房贷款利率的下限至4.4%,但只针对增量而非存量。交易所选择3家民营房企为代表配合信用保护工具助其恢复公开债券市场融资,相比于“鼓励”此次更像是为了达到“示范效果的指令”,对于整个行业再融资的帮助有待进一步观察。

楼市松绑政策的颁布密度与“自下而上”的推进仍在进行,由于疫情影响增加了政策实施的不确定性,后续除了地产政策外,还需关注各地疫情防控政策的执行力度。总的来说,“冰与火之歌”的故事仍在上演。

一、宏观层面

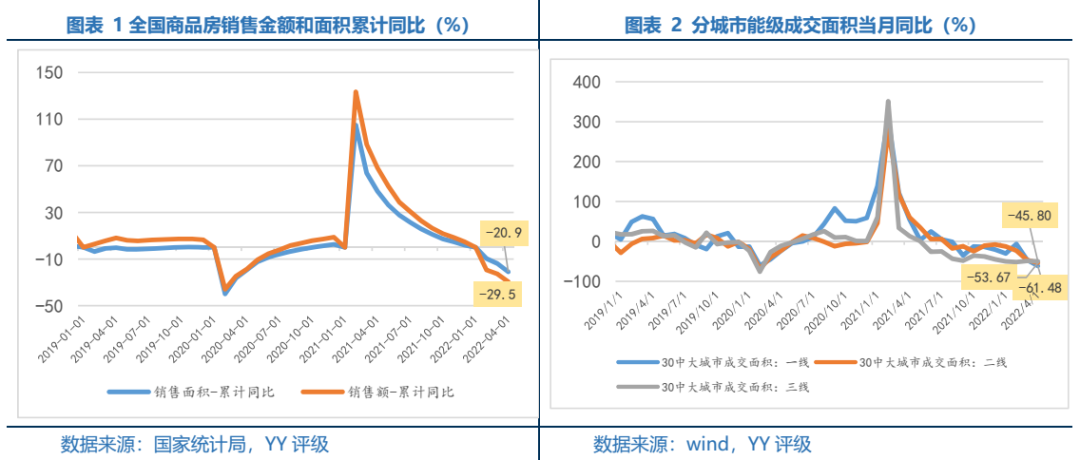

1.销售端:1-4月仍在大幅下滑,多地疫情管控加剧去化问题

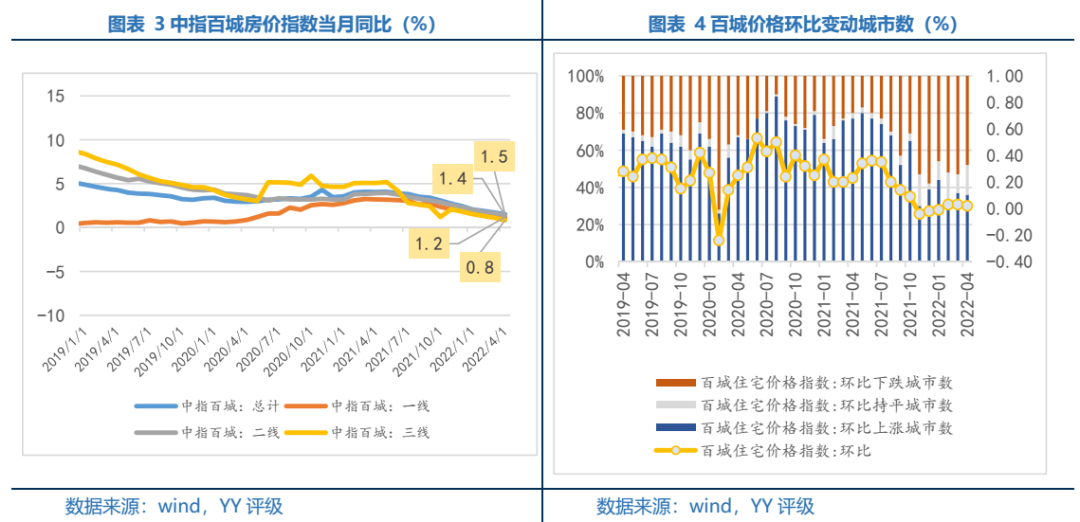

价格方面百城价格同比和环比均回落,其中一、三线同比下降幅度较3月更大。一线城市需求主因疫情限制,而弱三线普遍仍是“以价换量”思路,但结合销售规模来看,此效果已大打折扣。环比上涨城市减少1个,新增6个持平,更多地城市房价维持低迷常态,三线城市价格反弹的趋势目前来看并不成立。

截至5月17日,4月份70大中城二手房格数据仍未出。但仅从3月份数据看,二手房市场活跃度边际走低。上海、南京、杭州、宁波等长三角城市3月份价格环比已趋弱,在4月份疫情管控加强情况下,恐多数由正转负。

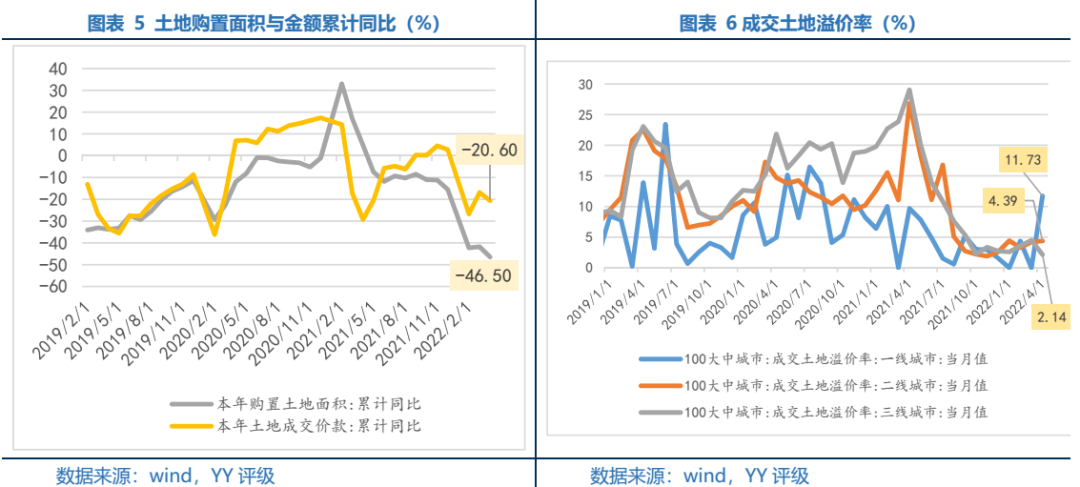

2. 投资端:土拍积极性难修复,开竣工指标均创历史新低

疫情影响难以消除,叠加行业债务问题尚未解决,土地购置情绪仍在低位。1-4月房地产开发企业土地购置面积1,766万方,土地成交款955亿,同比分别下降46.5%、20.6%,较1-3月跌幅继续扩大4.7pct和3.7pct。一方面销售持续冰封导致全行业投资意愿在减弱,三四线高库存下房企规避情绪在升温,同时房企的资金链紧张并未缓解使得投资能力也被削弱,另一方面疫情也客观的限制了开复工进度。以上因素相互制约,预计后续拿地走弱局势难看到全面翻盘。

结合4月至今的集中供地情况来看,成都、长沙、苏州等12个城市密集开启首轮供地,除深圳外平均溢价率仅2.73%,天津、南京、济南和东莞的流拍率较高。尽管多地松绑楼市政策陆续出台,但土拍仍以国企和当地平台托底为主,民企鲜少参与。销售“暖”与拿地“暖”均尚未被感知。

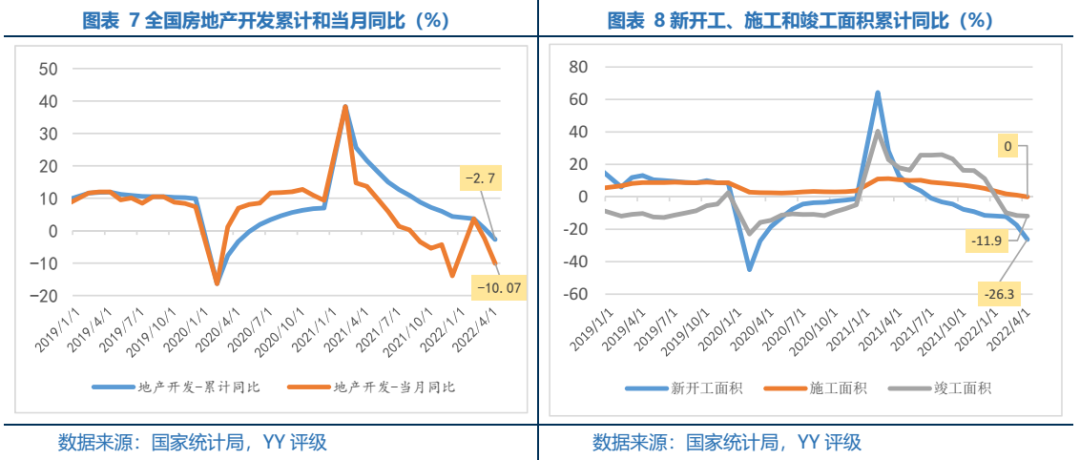

投资同比转负,单月投资降幅再度扩大至两位数,建安施工跌至冰点反映企业开竣工意愿与能力双弱。根据统计局数据,22年1-3、4月全国房地产开发投资累计同比下降2.7%,由正转负,当月同比下降10.1%,较3月跌幅继续扩大7.7

pct。销售端的失速下滑、资金端的“枯竭”对拿地和开工端负面冲击循环仍在进行中,短期难企稳,同时疫情下对各项目开工施工和竣工造成停滞,制约进一步拿地、开竣工,进而土地购置与投资开发的下滑难以逆转。

3. 融资端:到位资金持续回落,预收款与按揭单月跌幅超40%

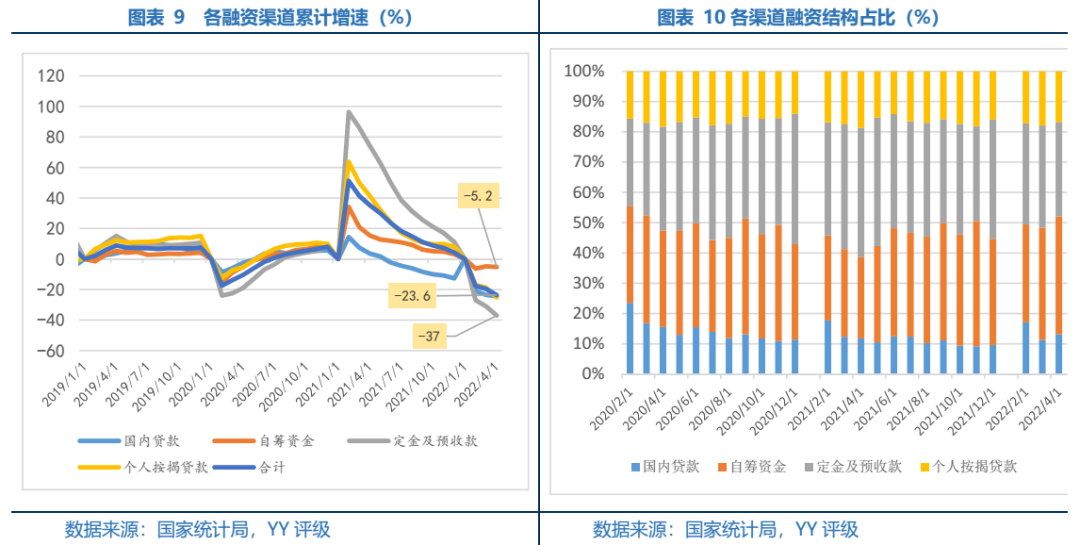

资金来源端4月还在边际恶化,结合4月金融数据,新增居民贷款中住房贷款减少605亿,同比少增4,022亿,购房者对后续楼市信心持续下降。根据统计局数据,22年1-4月房地产开发企业到位资金同比下降23.6%,较1-3月份继续下跌4.0pct。具体渠道看,贷款、自筹资金、预收款和个人按揭分别同比-24.4%、-5.2%、-37.0%和-25.1%,分别较1-3月-0.9pct、-0.4pct、-6.0pct和-6.3pct。其中经营性回款(即预收款和个人按揭)的到位资金中占比持续下滑。预计后续地产资金来源仍处于偏紧状态,需要紧密跟踪的是在政策持续强力的供给端放松推动下,到位资金可能下跌幅度逐渐收窄,具体要看来自需求端刺激下的经营回款贡献更大还是融资政策放松下融资现金的回笼更显著,二者也互为因果。

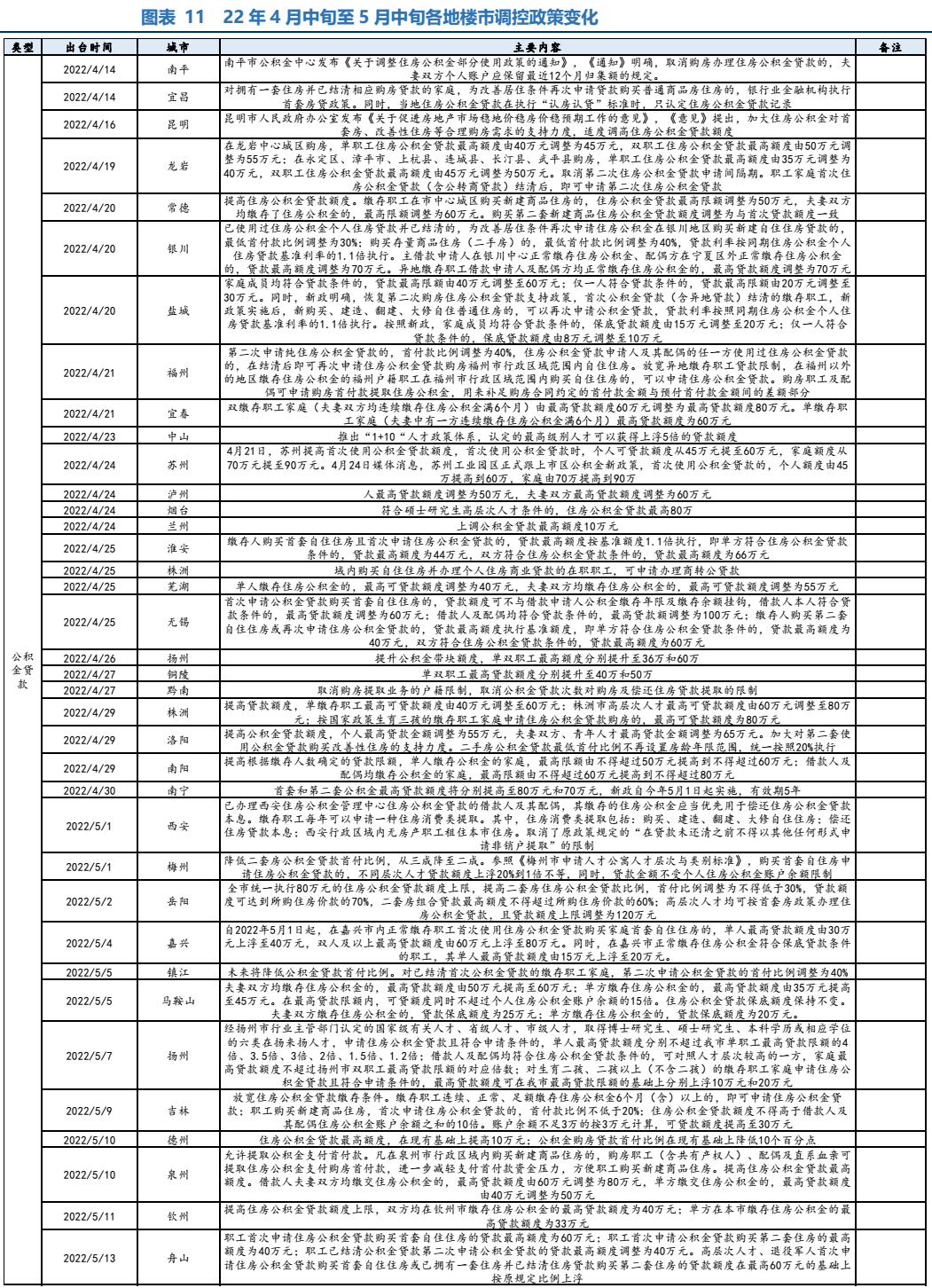

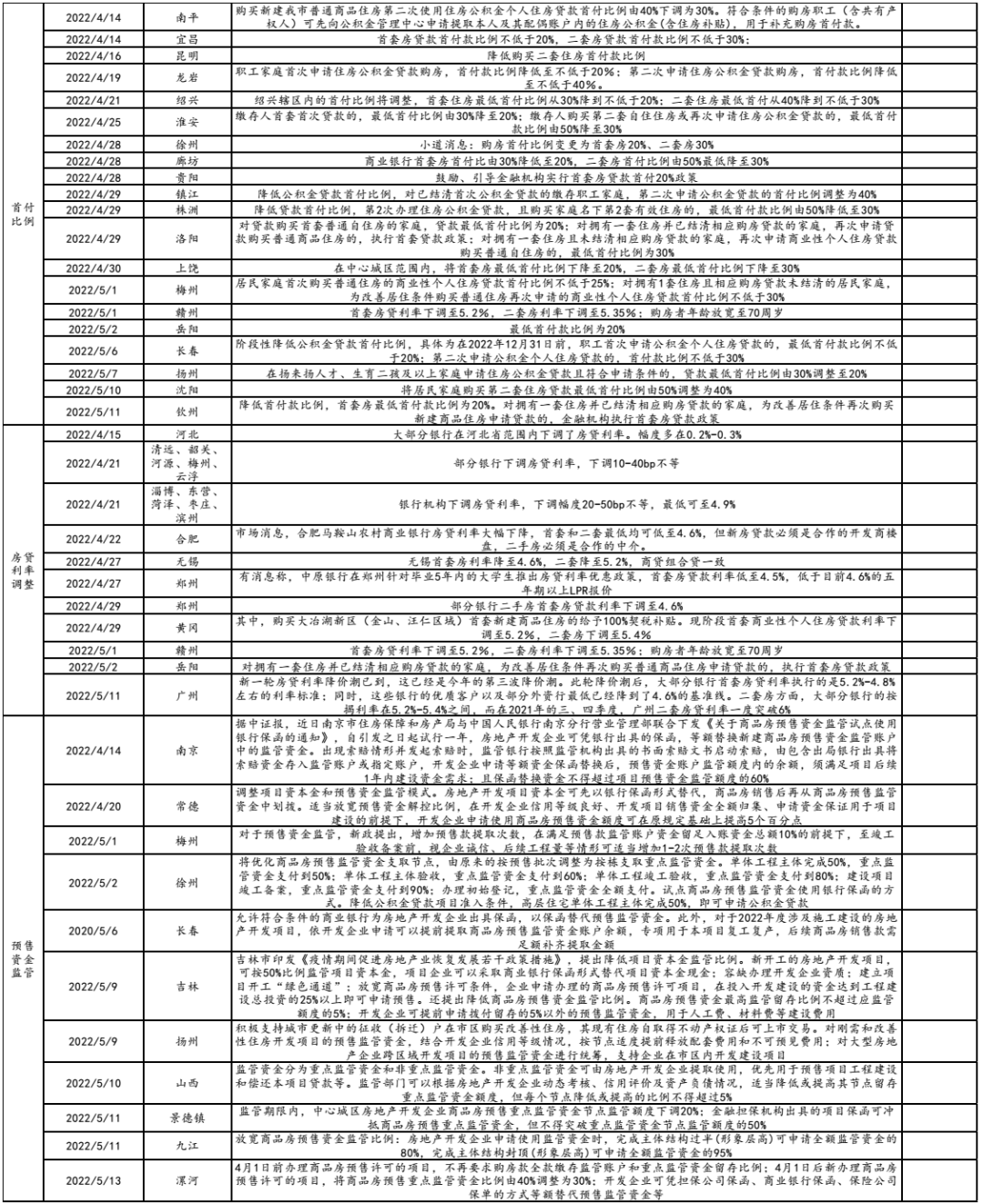

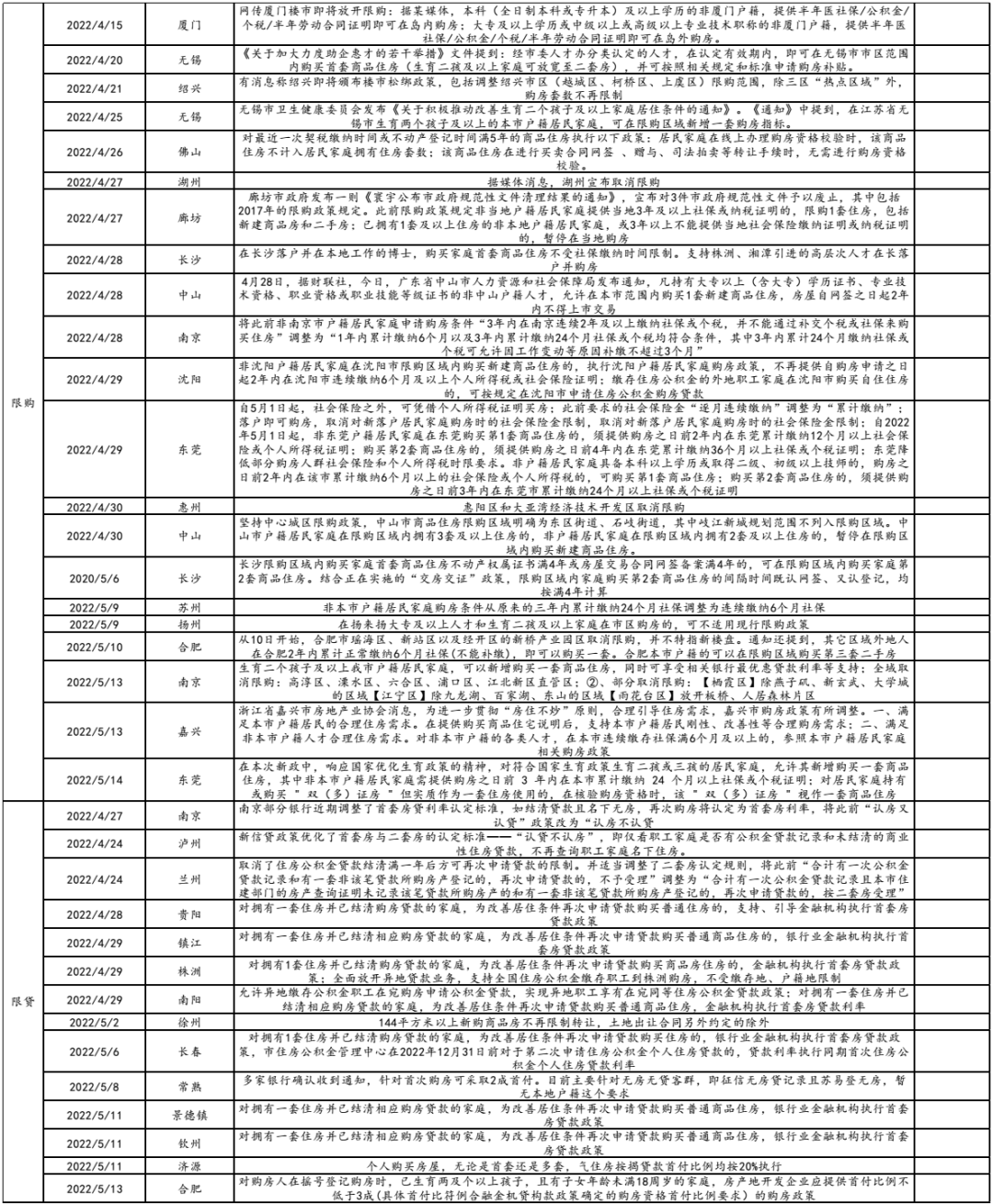

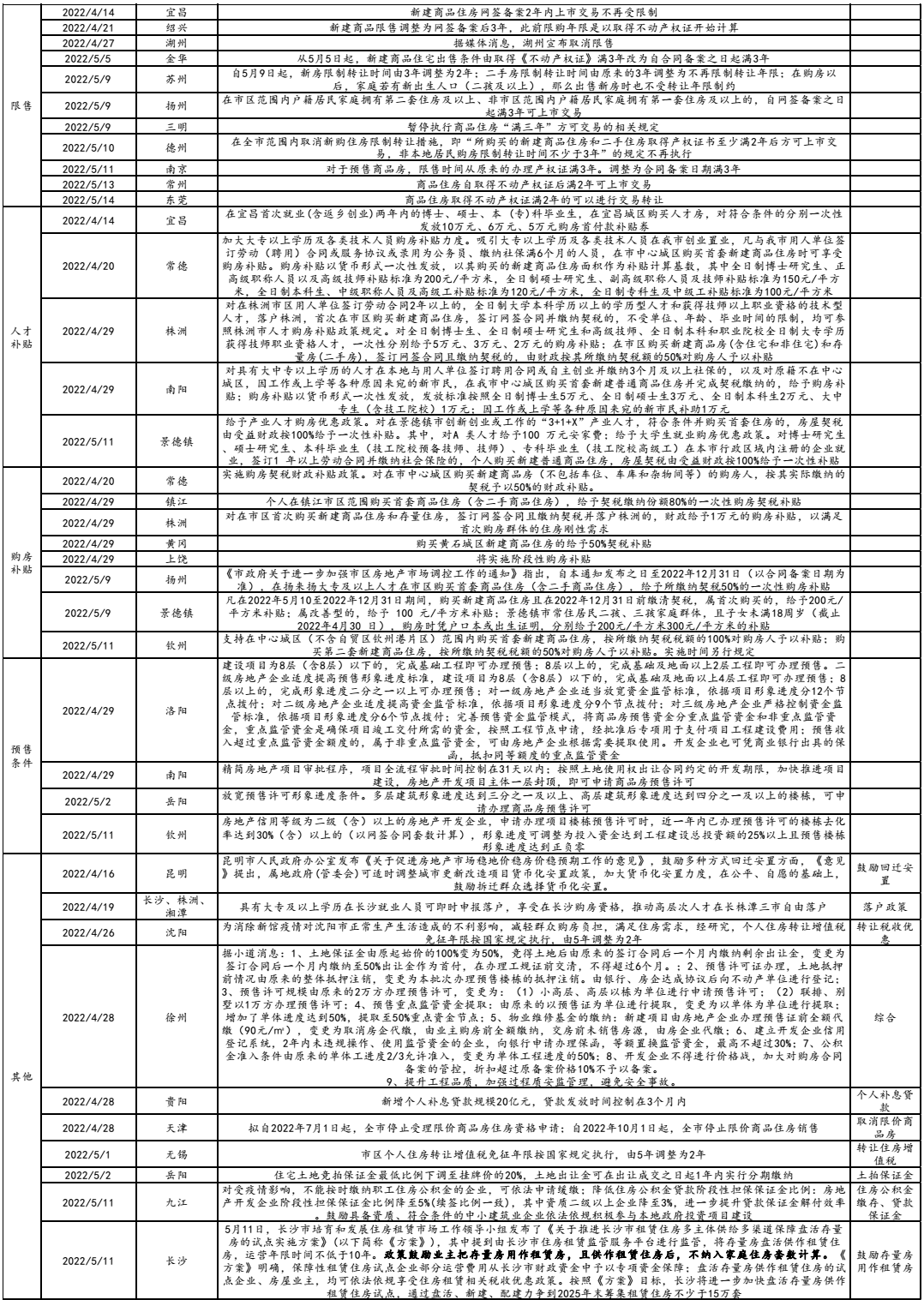

4. 政策端:更多强二线和三线城市松绑,但边际改善程度较小,后续仍需加码

截至5月16日,22年以来全国累计出台纾困政策近300次,当前楼市松绑较之前进入第二阶段,更多省会强二线城市加入,如成都、杭州、苏州等,更有长沙提出的创新思路即“鼓励存量房做租赁房”,但这些政策实操层面有诸多限制,且更大目的在下行时托市,针对于远郊和二手房市场,边际改善程度有限。

此外,人行、银保监会近日下调首套房贷款利率下限至4.4%,但只针对增量而非存量。证监会挑选优质企业首先帮助其恢复债券再融资,行政色彩较浓类。

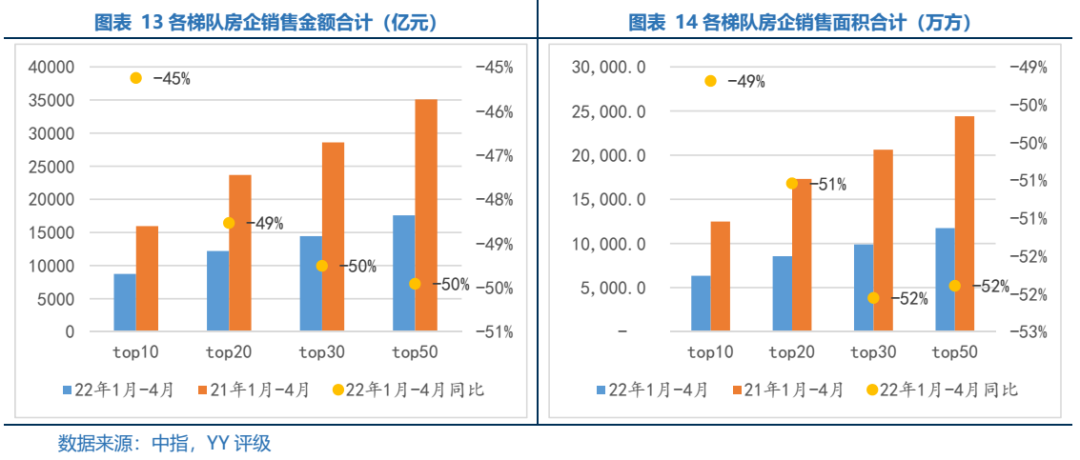

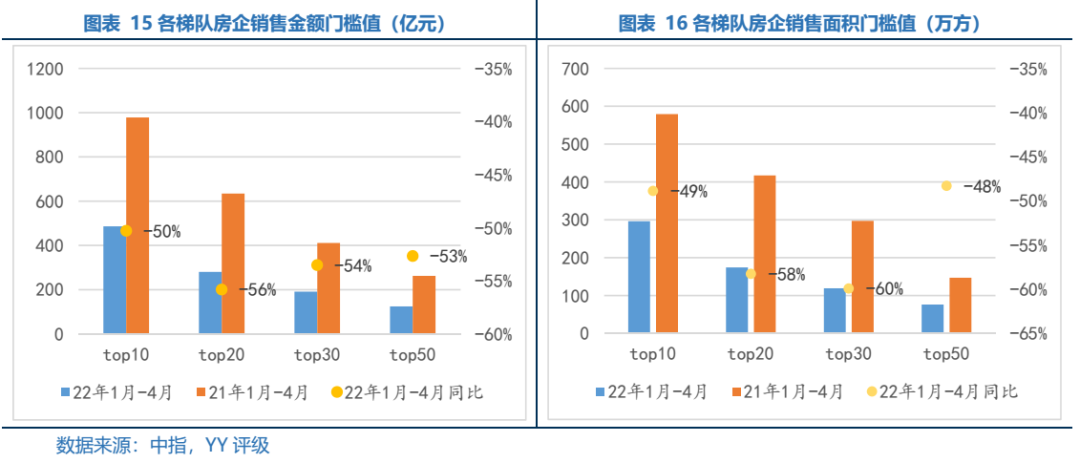

1-4月份行业内各梯队销售累计值和门槛值的下跌幅度均较1-3月份继续加大,行业整体规模收缩的背景下,偏尾部房企可能面临“无楼可售”的情况,而靠前队伍中的出险房企则面临“去化不掉”、“继续停止拿地”的现象,行业生存环境的恶化并未改变。

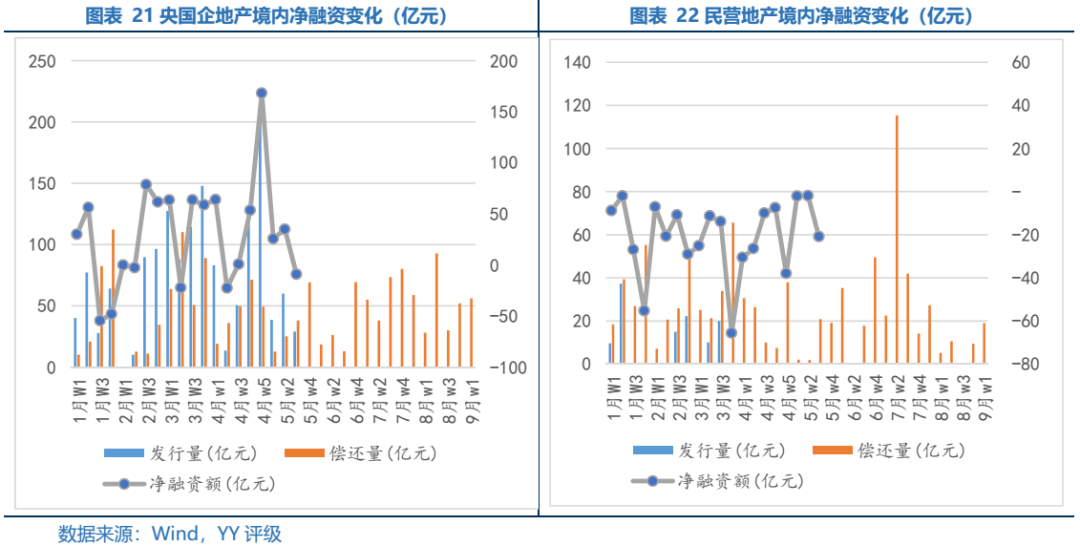

央国企境内净融资近三周趋势向好,由负转正,民企净流出幅度收窄,仍旧未有新发行增量,但5月中旬以后将迎来大批偿还,后续6、7月份仍将是到期大月,主体在持续的流动性冲击下将变得更加脆弱。

2022年1-4月top10至top50房企的累计销售金额和售面积同比下跌幅度依次递增。Top50房企累计销售金额同比下跌50%,销售面积同比下跌52%,分别较top10房企下滑百分点增加5.0pct和3.0pct,top50中的偏后段房企销售下滑更大,在“蛋糕”减少的情况下,行业内部加速割裂,中小规模房企难弯道超车。

销售门槛值方面,2022年1-4月全国TOP10-50房企销售金额同比下滑50%至53%不等,中间档房企销售门槛下滑更为严峻。

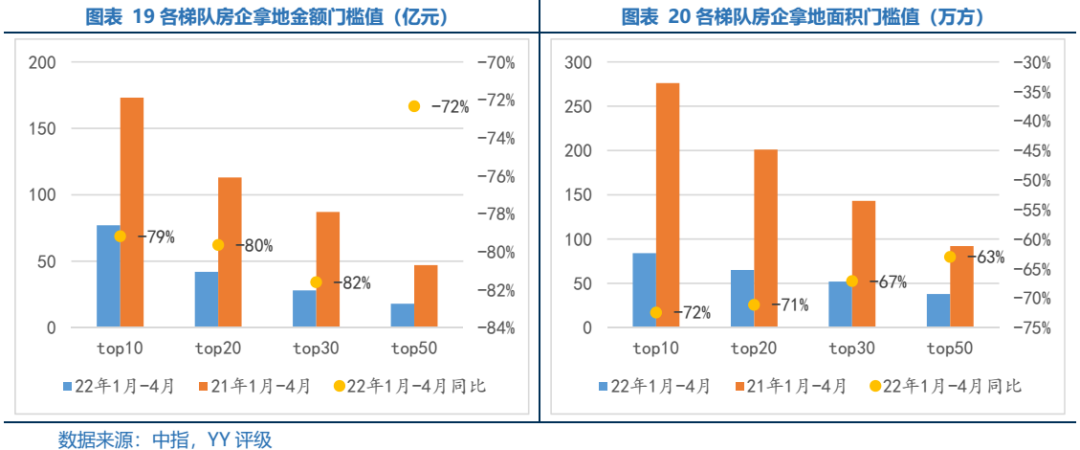

2022年1-4月全国TOP50房企拿地金额同比下滑幅度持续超70%,top10拿地金额仅1654亿元,同比下滑67%。同样,拿地面积各梯队同比均下滑70%不等。一端是销售近5成的下滑,另一端是拿地超7成的跌幅,前50梯队的房企未来对地产开发的贡献恐还将进一步下滑,其中幸存的品牌头部房企与地方城投、国企将构建新的行业格局。

公开债券发行端,截止到5月15日,22年央国企开发商净融资累计611亿,各周基本能保持净流入,民企开发商累计净偿还507亿,从1月以来连续各周均表现为筹资现金流净流出,同时民企在6、7月还将面临单周115亿的到期,压力仍大。

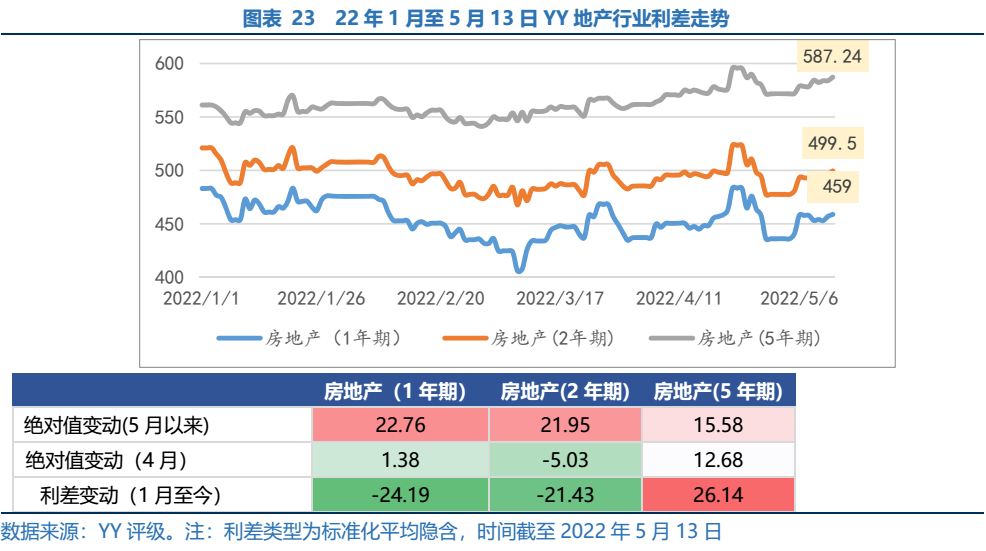

4. YY地产利差

YY地产利差在3月初走过阶段性低点后整体继续呈现上行态势,4月1、2、5年期行业利差波动,分别变动1.4、-5.0和12.7, 5月恢复上行趋势,1、2、5年期行业利差分别上行22.8、22.0和15.6,资金撤离民营房企,行业估值风险未退。

1、评级调整

2022年4月16日至5月13日,YY评级综合评估行业基本面、个体信用资质及负面舆情等因素,下调2家地产主体评级,易居(中国)企业控股有限公司评级下调主要系依赖的房屋买卖和公关服务模式受疫情影响较大,生存环境恶化;金科地产集团股份有限公司评级下调主要系旗下理财产品“小金牙”存在逾期兑付情况,流动性进一步承压。

2、期间重要舆情

整体来看,2022年4月16日-5月13日,继上月多家审计报告延迟披露,市场担忧不断蔓延,本月民营房企仍处于水深火热之中,违约和展期仍在发生。叠加销售端迟迟未见回暖,行业风险敞口依然处于高位。

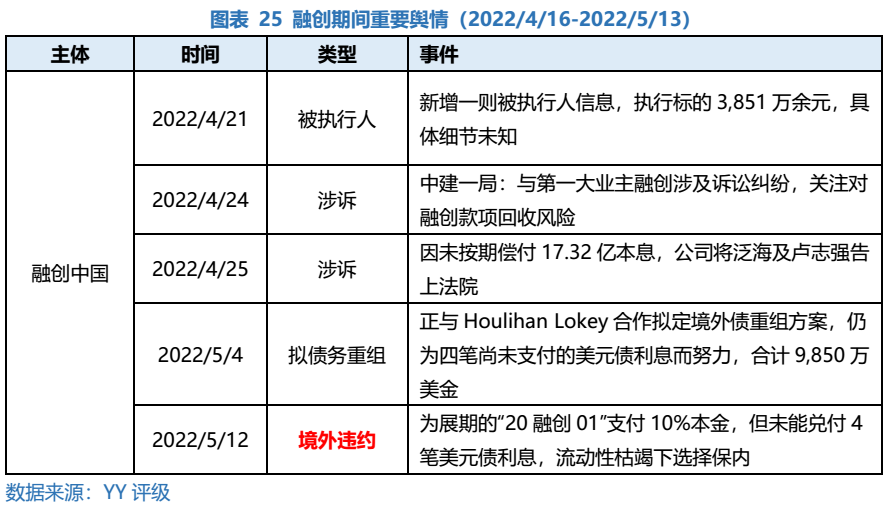

具体来看,热点主体方面,融创一方面新增被执行人信息、诉讼纠纷等负面舆情,另一方面由于极度枯竭的流动性压力,选择“弃外保内”:遵循展期方案部分兑付境内展期债,而境外美元票据4笔利息违约,以避免触发在岸银行贷款更大规模的交叉违约,境内外表现出明显的割裂感。这也是此轮地产暴雷潮中一个普遍的现象。公司将20融创01展期,寄希望于以时间换空间,但3-4月份公司重点布局的城市受疫情影响严重,销售额大幅下滑65%左右,资金回笼难度也进一步加大。

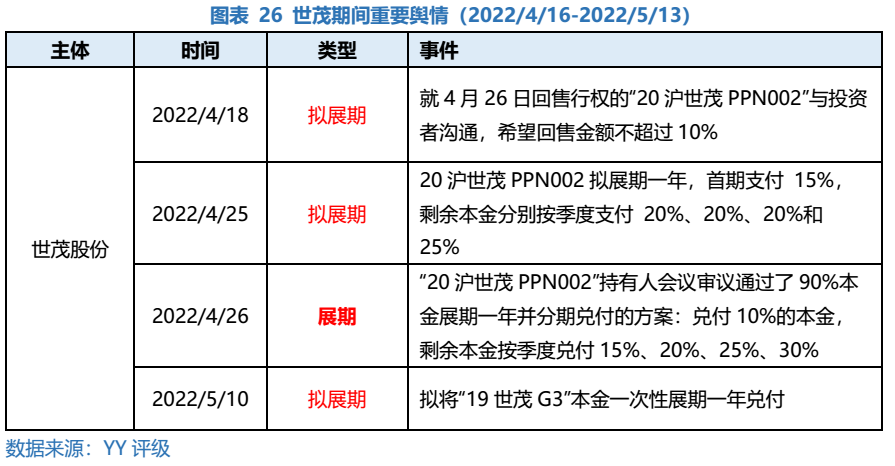

另一热点主体世茂2022年一季度实现销售签约23亿元,同比下降59%,后续经营性回款依旧十分艰难,在行业销售尚未起色,叠加资产处置进展缓慢的情况下,面对巨大流动性压力,世茂股份的境内私募债“20沪世茂PPN002”和“19世茂G3”最终走向展期。同时世茂拟将“19世茂G3”本金一次性展期一年兑付,该方案低于市场预期,也反映出行业仍处于低迷阶段。受制于流程、市场行情等因素,不排除展期条款变得更差的情况,若销售端持续低迷,二次违约情况也难以避免。

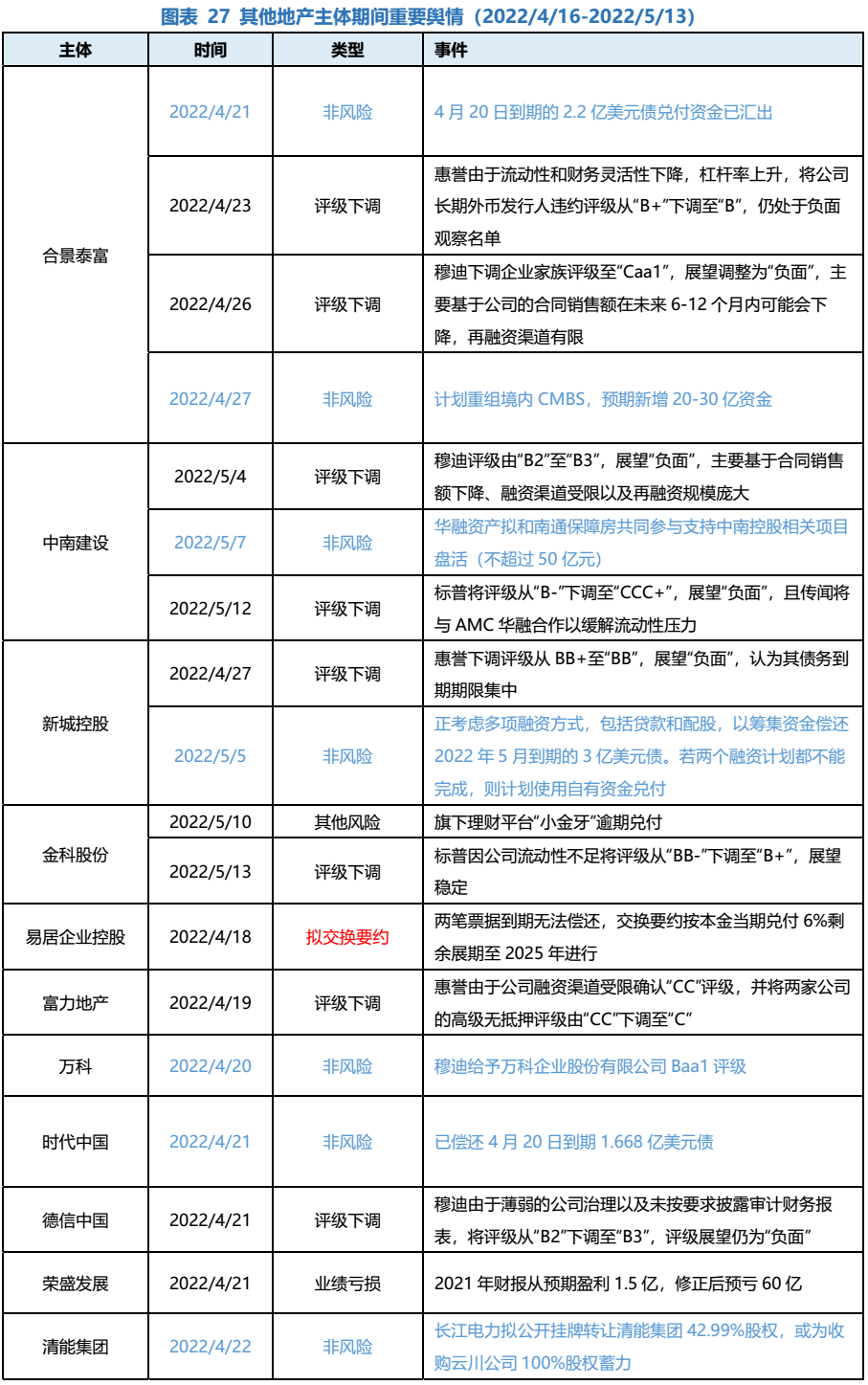

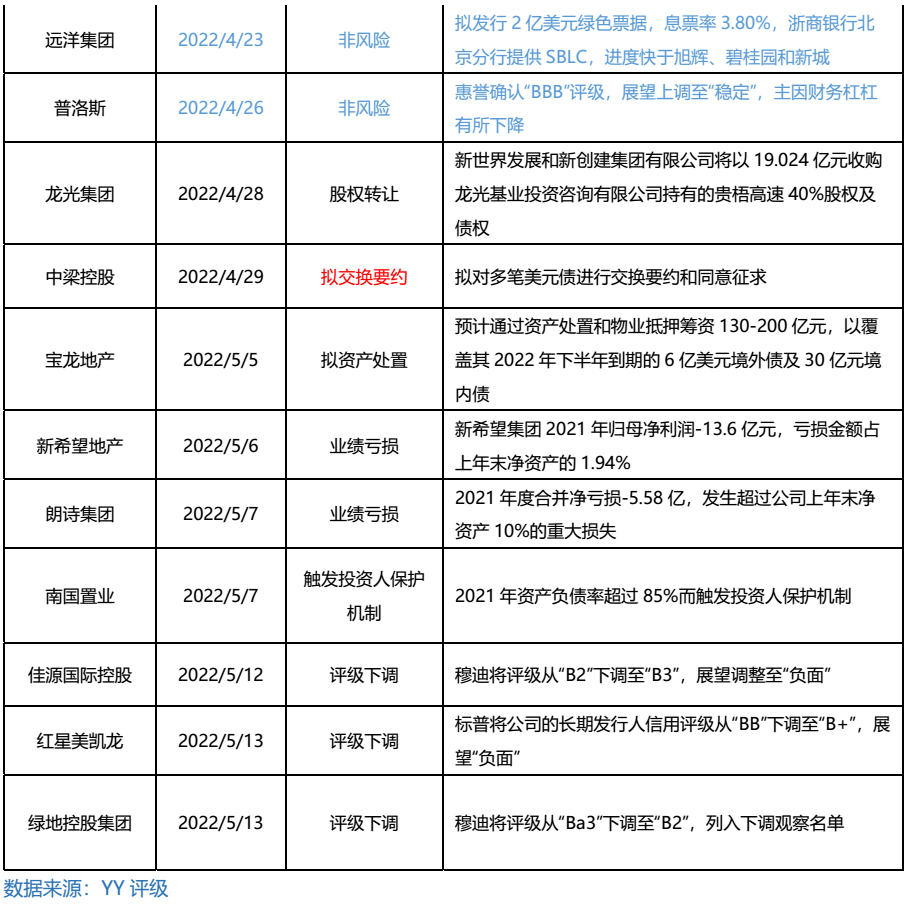

其他地产主体方面,(1)该期间,评级下调的主体有合景泰富、中南建设、新城控股、金科股份、富力地产、德信中国、佳源国际控股、红星美凯龙、绿地控股集团等,下调原因主要为销售端降幅明显、流动性紧张、再融资渠道有限和债务到期期限集中等。(2)发生业绩亏损事项的有:荣盛发展(2021财报修正后预亏60亿)、朗诗集团(2021年度合并净亏损-5.58亿)和新希望地产(股东新希望集团2021年归母净利润-13.6亿元)。(3)中梁控股和易居企业控股均因流动性吃紧拟对境外债进行交换要约,其中易居企业控股主营地产数据、经纪、代理业务,表明地产行业周期向下的影响已经蔓延至服务商等地产三方服务机构。(4)还值得关注的典型事件是金科股份理财产品逾期,暴露流动性压力冰山一角。(5)此外,新城、宝龙、远洋和合景泰富仍在努力各项融资方式进行再融资缓解偿债压力。

3、重点关注主体成交情况

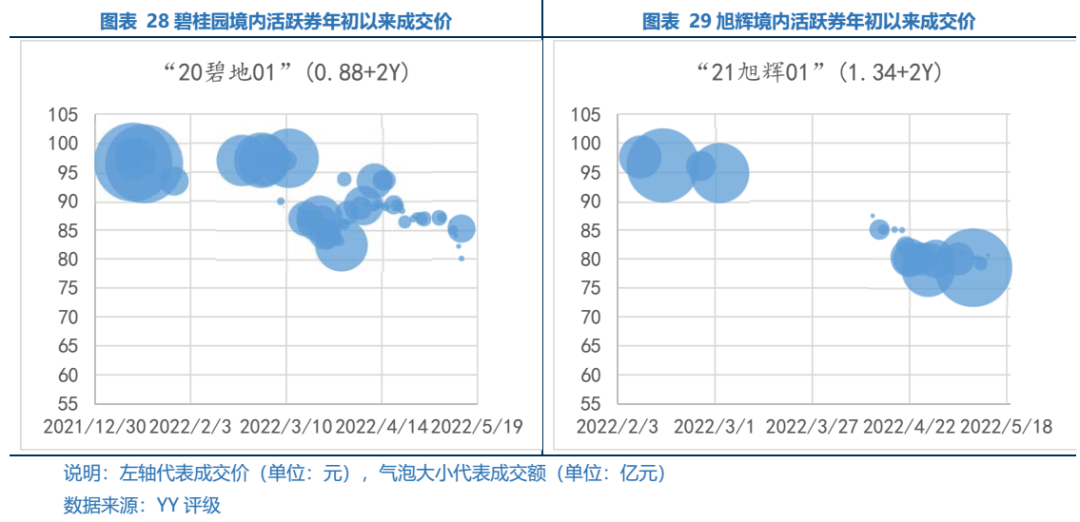

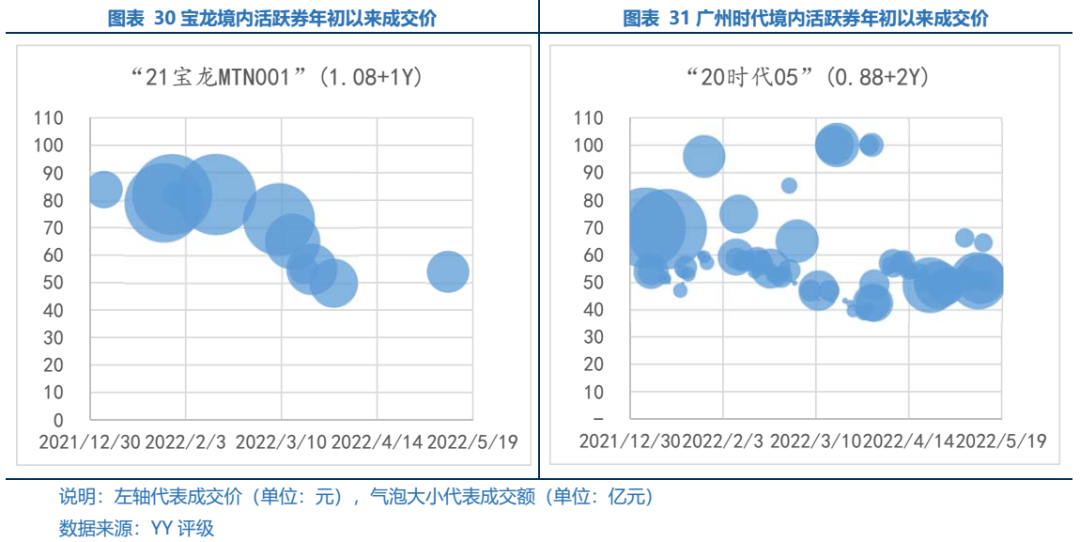

我们按信用资质将关注主体分为尚未展期/违约民企、混改国企和已展期主体三类,三类中选取重点关注主体的境内活跃债券,观察年初以来成交情况。

尚未展期/违约的民企方面,受行业内主体负面信用事件影响,尚未展期/违约主体的市场成交价呈下探趋势,但不同资质主体成交价区间分层。碧桂园“福州事件”引发市场关注,“20碧地01”价格下跌至80元左右;因旭辉22年到期的境内债券均已到期偿付,给予市场一定信心,“21旭辉01”自4月下旬以来成交价在80元左右徘徊;宝龙22年为债券大年,且两度推迟披露年报,“21宝龙MTN001”由80元档一路下跌,目前成交在54元;时代向广州市政府恳请退地,表明旧改项目资金沉淀压力较大,“20时代05”跌至40元档位。

民企爆雷引发的市场负面情绪波及混改企业,远洋集团的表外债务规模较大构成隐忧,而近期公募基金等机构出库对公司存量债券估值造成了较大上行压力,年初以来“21远洋01”价格已由98元跌至70元档位。

已展期的民企方面,因债券展期消息,融创和龙光境内债遭血洗,其中“20融创02”价格最低跌至30元以下,“20龙控04”价格最低被砸至20元以下;但两只主体存续债在展期方案确定后,成交价均有小幅回升,但均为散量成交,目前“20融创02”成交在35-40元,“20龙控04”成交在38元。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“YY评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

YY评级

YY评级