作者:宏观研究部

来源:联合资信(ID:lianheratings)

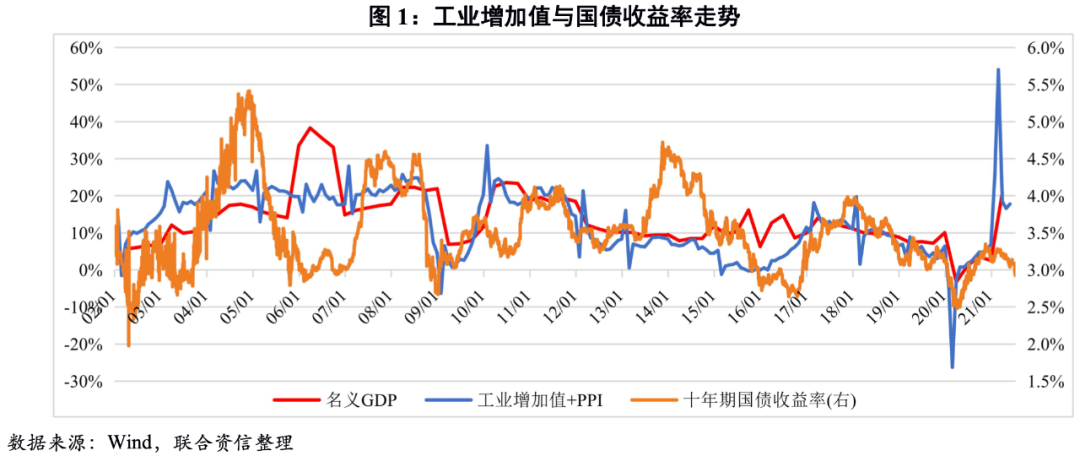

利率水平由资金的供给端和需求端共同决定,名义增长率代表资金的需求,是利率的决定性因素之一,二者间存在较高的相关性。名义增长的代表性指标主要是名义GDP增速,但由于GDP数据的披露频率较低,本报告以“工业增加值同比增速+通货膨胀率”作为名义增长率的替代指标,以此跟踪分析当前利率水平并预判未来走势。

2021年6月,制造业PMI连续第三个月回落,较上月下降0.1个百分点至50.9%,虽然继续位于扩张区间,但扩张趋势进一步放缓。6月高炉开工率一路下行同样显示工业生产偏弱,二者作为经济先行指标预示我国工业生产扩张趋势短期内或将有所放缓。通胀方面,6月CPI与PPI同比增速同步小幅下行,6月以来虽然国际油价继续上行,但国内钢材价格上涨趋势得到控制,PMI出厂价格指数也大幅下降,叠加上年基数效应的逐渐消退,预计PPI同比增速或将继续放缓。工业生产边际放缓叠加通胀增速的高位回落,或将带动国债收益率震荡下行。

货币金融环境的变化也是影响利率水平的主要因素之一,货币政策和信贷政策是影响货币金融环境的主要原因,而货币投放和信用扩张的调整则是具体的表现手段。理论上,加大货币投放量或加大信用扩张力度将会推动利率水平的下行。

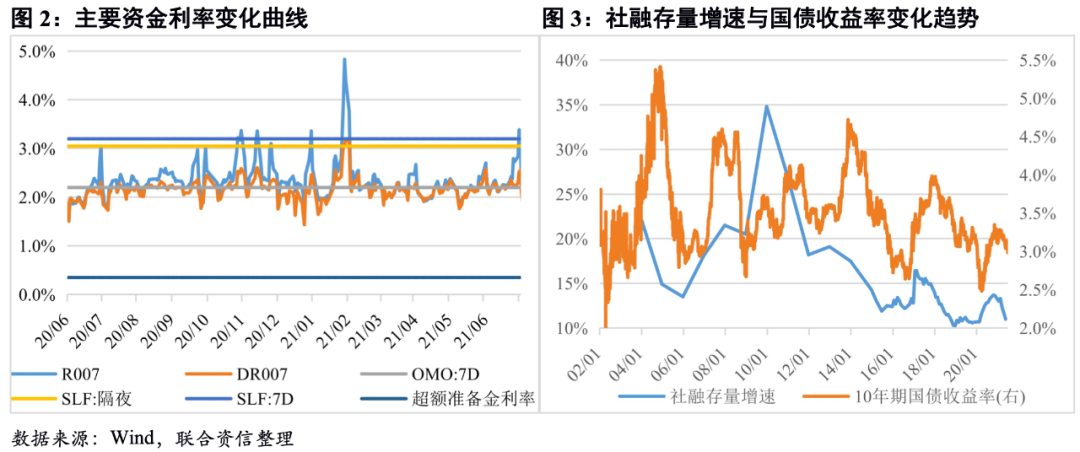

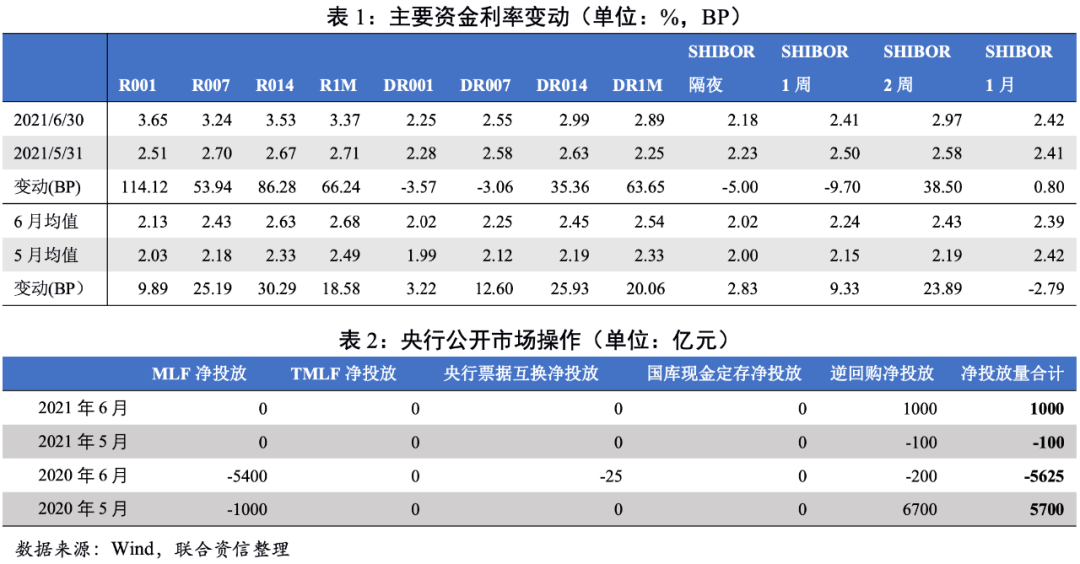

端午节后,跨季资金紧张,跨月资金利率上涨显著,央行加大投放量以维持资金面平稳。季末资金面较为紧张,尤其是端午节后,各期限资金利率全线上行,银行间7天回购利率(R007)一度超过7天常备借贷便利利率(SLF)。季末央行维护资金面意图明显,加大公开市场投放量,以维持跨季资金面稳定。整体看,6月央行公开市场净投放总量为1000亿元,较5月(净回笼100亿)明显增加。

在货币政策坚持稳字当头的基调下,跨季后7月逆回购操作回到100亿元的每日规模,但7月共有6400万资金到期,叠加7月是缴税大月,可能会对流动性产生一定的冲击,另外7月中旬还有4000亿元MLF到期。7月7日国常会表态“适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降。”时隔两天,7月9日,央行宣布7月15日起降准50BP。虽然新华社点评此次降准不代表货币政策的转向,但市场担忧降准表明经济出现明显全面下行的迹象,短期内支撑利率债收益率下行。

从图3可以看出,社融存量增速与国债收益率走势相关性较高,且领先十年期国债收益率,同样支撑国债收益率的继续下行,且下行持续时间或较短,因为6月社融增速持平5月,在政府债券发行后移以及上年基数因素逐渐消退等因素影响下,社融增速可能处于低位徘徊区域。

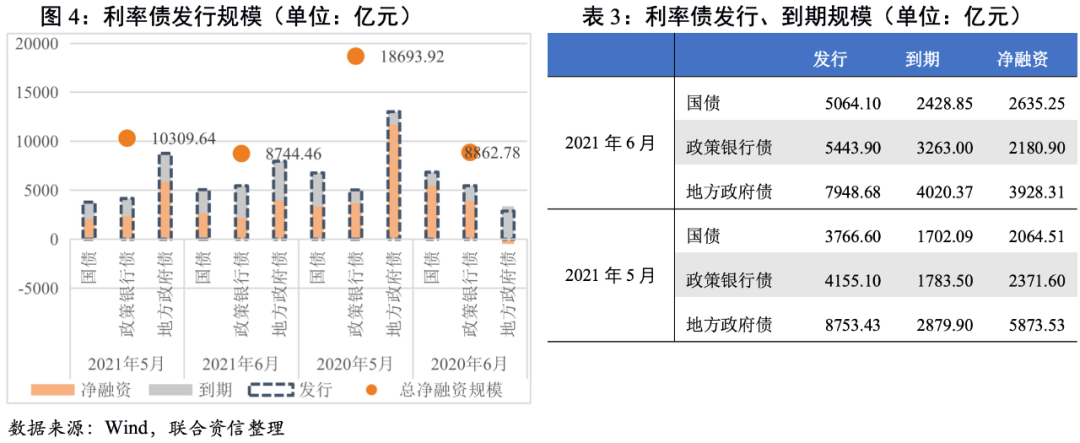

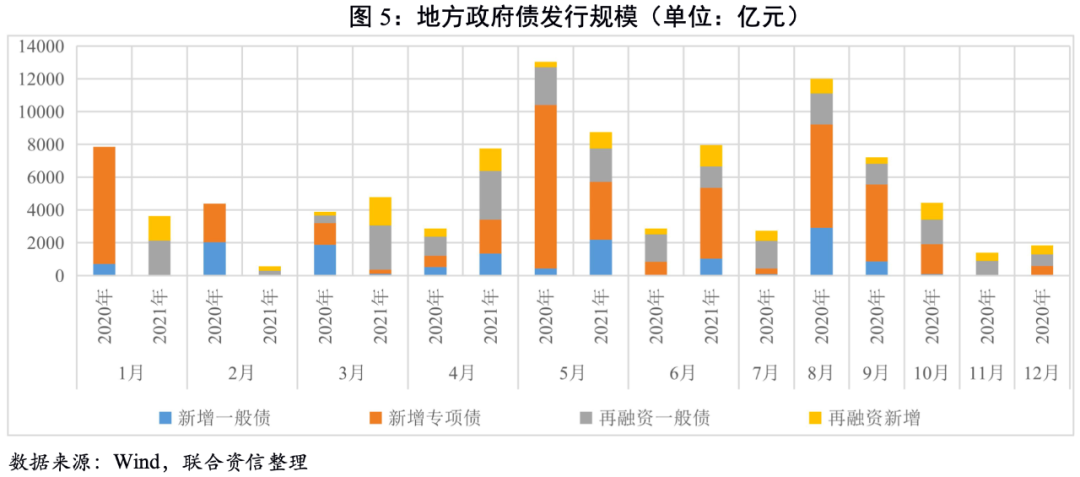

2021年6月,利率债总发行规模环比小幅上升,净融资规模环比下降,净融资规模较去年同期小幅减少。从发行节奏看,截至6月30日,国债供给进度显著慢于往年同期,下半年国债将呈现加快供给的特征;政策性银行债发行基本符合历史发行节奏,预计下半年将保持往年节奏;地方政府债方面,由于2021年专项债额度下发较晚导致地方政府债发行节奏也慢于往年,下半年仍有3万亿左右的新增地方债待发,其中新增一般债大约3500亿,新增专项债大约2.65万亿。6月28日财政部下发《地方政府专项债券项目资金绩效管理办法》对专项债券资金预算执行进度和绩效目标实现情况进行“双监控”,进一步规范了地方政府专项债券的资金使用。根据历年发行节奏以及现有地方政府发布的三季度地方债发行计划来看,今年地方政府债发行节奏大概率依然是三季度发行规模大于四季度。整体看,下半年利率债发行规模较上半年将有所增加。

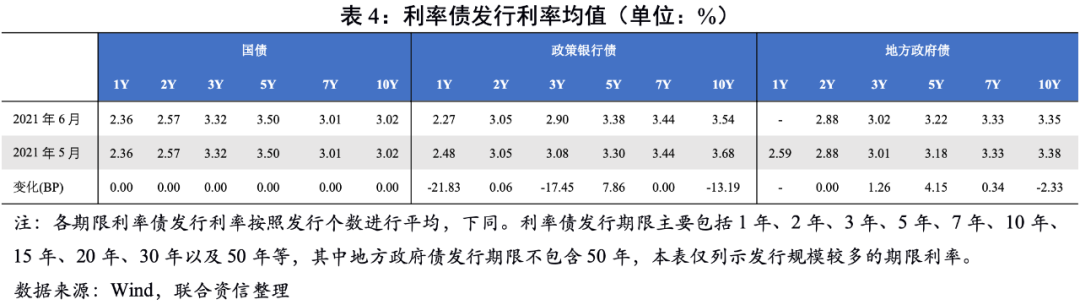

从发行利率看,6月国债均集中在上半月发行,各期限发行利率均值持平5月;政策银行债发行利率小幅波动,2年期和5年期平均发行利率较5月上行;地方政府债发行利率上半月小幅走高,在官媒发声[1]叠加央行加大公开市场投放后,市场对资金过度收紧的担忧有所缓解,下半月地方政府债发行利率小幅下行。整体看,中长期限利率债平均发行利率有所上行。

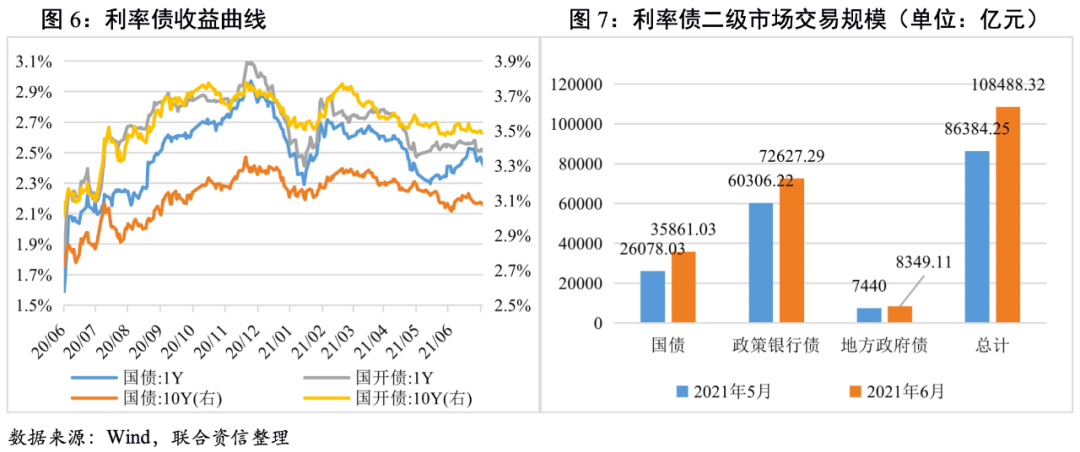

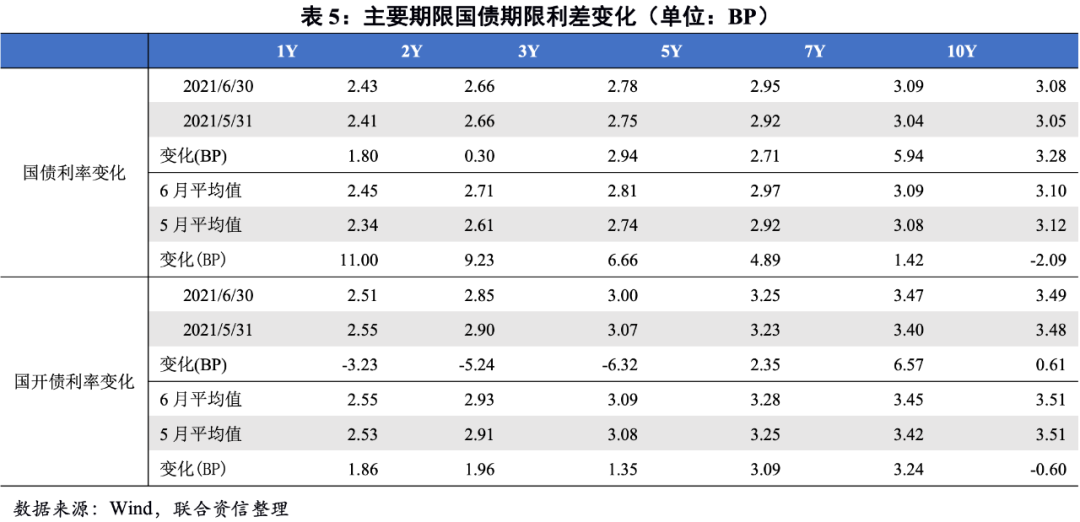

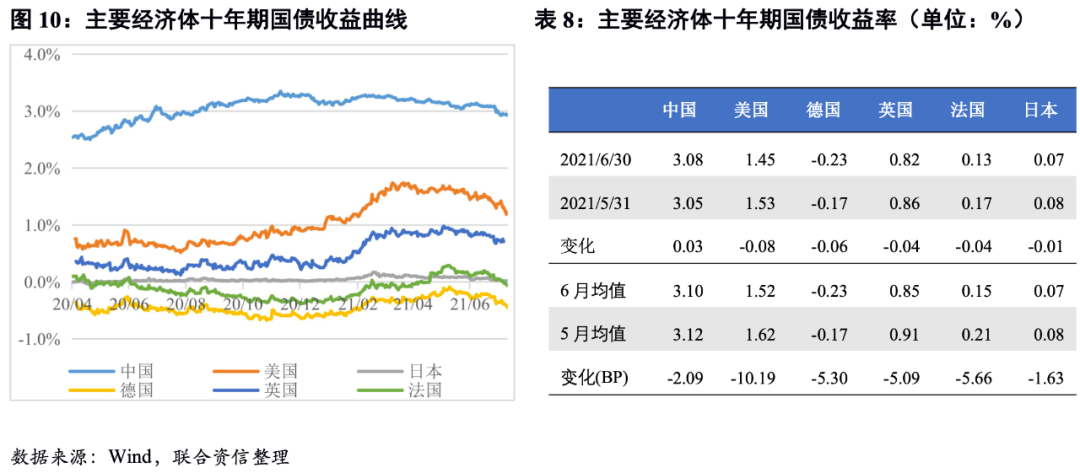

6月利率债收益率先涨后跌。6月上半月二级市场利率债收益率震荡上行;下半月央行加大公开市场投放后,二级市场利率债收益率小幅下行。截至6月30日,利率债收益率较5月31日小幅上行。十年及以内期限的国债中,除十年期国债外,其余期限国债收益率月度均值较5月小幅上行。

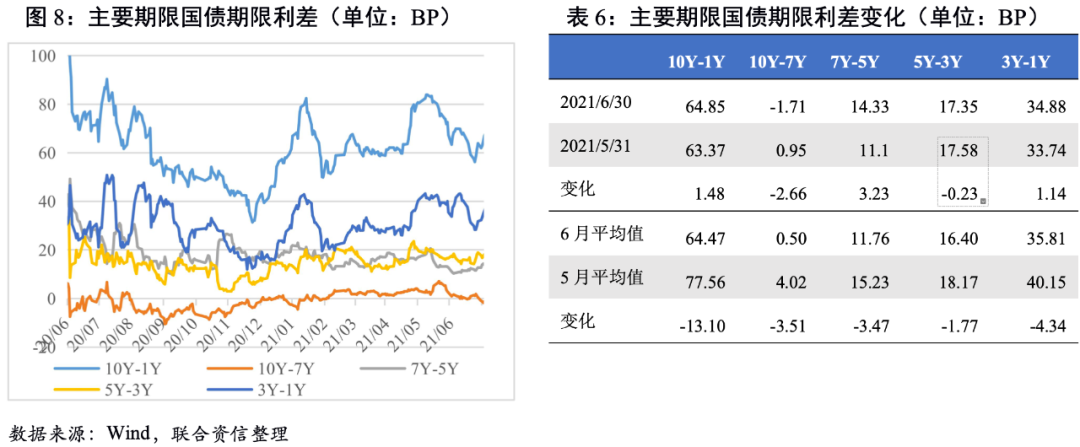

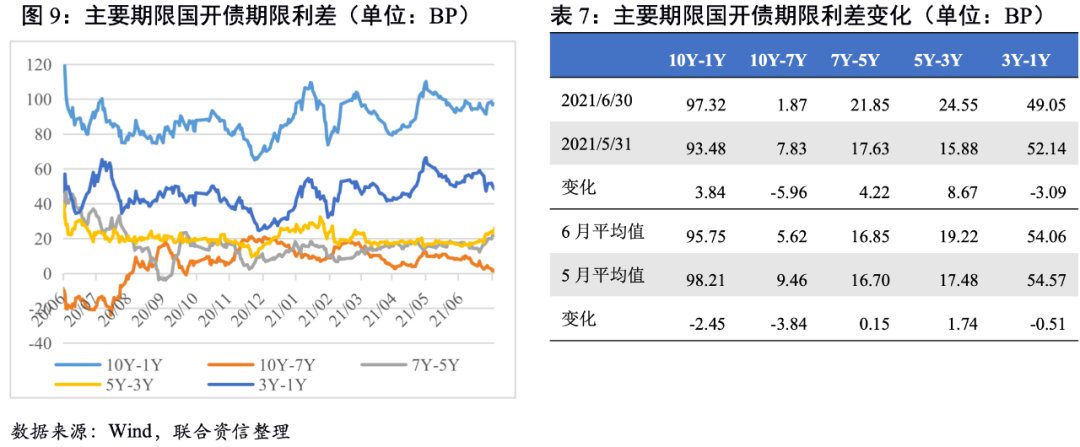

期限利差大多收窄。从期限利差来看,国债10Y-1Y及3Y-1Y期限利差波动较大,都呈现上半月期限利差收窄、下半月期限利差走阔的轨迹。国开债除10Y-1Y期限利差波动较小外,其余期限利差均经历了较大的波动。整体看,6月主要期限国债和国开债期限利差均值大多较5月收窄,收益曲线趋向平坦化。

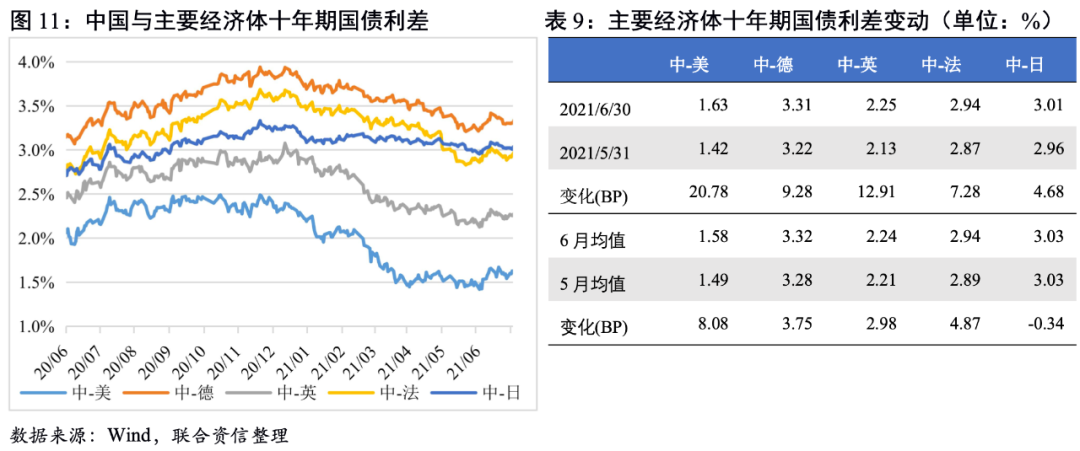

截至6月末,我国与主要经济体的利差较5月末均进一步走阔,其中与美国的利差上升幅度最大。6月美国十年期国债收益率整体呈震荡下行走势,由1.58%下行至1.45%,主要是由于月初非农就业不及预期,市场修正对前期经济增长乐观的预期。三季度美国经济预期较为乐观,同时美联储释放鹰派信号叠加美国通胀超预期上行,综上分析预计三季度美债收益率有望重回上行渠道,中美十年期国债利差或将有所收窄。除美国外,6月我国与德国、英国和法国的十年期国债利差均值均有所上升,与日本利差则小幅收窄,日本国债利率下行幅度小于我国。

2021年6月,人民币震荡贬值,扭转了自二季度以来升值的趋势。月初美元兑人民币汇率在6.4左右波动,6月10日之后,美元指数不断走高,6月17日美联储会议公布释放鹰派信号后,美元指数更是大幅上行,叠加6月15日上调外汇存款准备金率,美元指数的走高带动人民币走弱。

从基本面看,下半年在基数的影响下我国经济增速逐季下行,而美国随着疫苗的推广,经济有望进一步修复;从货币政策端看,6月美联储定下了鹰派议息的基调,叠加美国通胀预期抬升。综合来看,美元指数有望进一步走强,人民币兑美元汇率或将进入震荡区间。7月中美利差收窄叠加美元指数的走强,人民币汇率或将小幅贬值,预计7月美元兑人民币汇率区间大致为6.39~6.52附近。短期内需要关注利率债跨国投资风险。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信