作者:主权部

来源:联合资信(ID:lianheratings)

政经聚焦

美 国

美国9月PPI和CPI同比增速均创新高

美国初申失业救济金人数创疫情以来新低

美国零售销售额超预期走强

欧 洲

英国劳动力市场持续复苏

新兴市场及其他国家

韩国失业率水平降至新低

智利央行大幅加息至2.75%

新加坡金管局收紧货币政策

国家主权评级动态

惠誉上调澳大利亚长期本、外币主权信用展望至“稳定”

惠誉下调秘鲁长期本、外币主权信用等级至“BBB”

主要经济体利率及汇率走势

各期美债收益率均收涨,各主要经济体国债与美债收益率利差走势不一

美元指数承压走弱,除日元外主要货币普遍升

国际大宗商品价格走势

美油价格突破80美元/桶重要关口

黄金价格小幅上涨

政经聚焦

美国9月PPI和CPI同比增速均创新高

当地时间10月13日,美国劳工部发布的数据显示,9月美国消费者价格指数CPI环比上涨0.4%,同比上涨5.4%,创近30年新高。其中核心CPI环比上涨0.2%,同比上涨4.0%。当地时间10月14日,美国劳工统计局公布的数据显示,美国生产者价格指数(PPI)环比上涨0.5%,同比上涨8.6%,达到2010年11月以来的最高水平。

联合点评:从生产成本看,近期持续攀升的能源价格成为推动美国PPI上涨的首要因素,此外全球供应链紧张、劳动力短缺导致的工资水平上涨也成为影响美国生产成本的重要因素。从消费成本看,能源价格同样是影响物价水平的重要因素,美国9月能源价格上涨1.3%,连续4个月环比上涨;叠加企业将成本向消费者转移,进一步加速通胀上行。美国通胀持续高企,强化了市场对于美联储收紧货币政策的预期。

美国初申失业救济金人数创疫情以来新低

当地时间10月14日,美国劳工部公布数据,截至10月9日当周初申失业金人数为29.3万人,前值为32.6万人,预期为32万人,降至2020年3月以来新低。

联合点评:美国9月就业数据显示,随着疫情失业救济的结束和学生返校时间的来临,美国就业情况并未有所好转。因此美国申请失业救济人数下降表明在劳动力短缺的背景下,企业对劳动力需求大幅提升,同时表明企业将提升工资水平,维持现有劳动力数量,失业人数的下降和工资水平的上升将带动居民消费能力上涨。

美国零售销售额超预期走强

当地时间10月15日,美国商务部公布的数据显示,美国9月零售销售额为6,254亿美元,环比增长0.7%,高于-0.2%的预期值,前值为0.7%;同比增长13.95%,前值为15.1%。9月核心零售销售环比增长0.8%,预期值为0.5%,前值为1.8%。其中,汽车及零部件零售销售额环比增长0.5%;体育用品、乐器店及书店零售销售额环比大幅攀升3.7%;非实体店零售销售额也增长0.6%;电子产品零售销售额环比下滑0.9%;家具店零售销售额环比上涨0.2%;健康与个人护理零售销售额环比下降1.4%。

联合点评:零售销售数据是判断美国经济前景的重要指标。美国9月商品零售数据超预期增长,显示美国经济仍处于复苏阶段,且通胀高企暂未对消费产生抑制作用。本月消费数据强劲受多方因素影响:一是随着疫苗接种的推广和开学季的来临,工人返校和学生返校成为拉动消费上涨的主要动力;二是劳动力短缺导致工资水平上升,收入的提升对消费起到良好刺激作用;三是新冠疫情抑制了对旅游业等服务行业的需求,消费支出向商品转移。但在供应链短缺、通胀高企的背景下,该增长势头能否保持仍具有不确定性。

英国劳动力市场持续复苏

当地时间10月12日,英国统计局公布数据显示,英国9月失业率降至5.2%,连续8个月下降;新增就业人数环比增加20万人。9月季调失业金申请人数录得211.3万,连续7个月下降。

联合点评:得益于大规模疫苗接种计划和宽松的货币政策,尽管目前英国仍面临新增确诊病例大幅上涨的情况,但经济复苏势头不减。随着英国的就业补贴政策于9月30日结束,良好的就业情况能否持续仍存在不确定性。目前,就业和通胀成为影响英国央行货币政策的主要因素,失业率下降和通胀高企为提升了市场对英国央行将于年底加息的预期。

韩国失业率水平降至新低

当地时间10月13日,韩国统计厅发布数据显示,9月韩国就业人口同比增加67.1万人,为2,768.3万人,就业人口连续7个月保持增势,增幅创下2014年3月以来新高。失业率同比下降0.9个百分点至2.7%,创2013年以来的同月最低水平。失业人口为75.6万人,同比减少24.4万人。非经济活动人口同比减少13.2万人,为1,668.5万人,连续7个月减少。

联合点评:良好的就业表现说明韩国经济处于持续的复苏阶段。分行业看,卫生和社会福利服务业、运输和仓储业以及教育服务业成为吸引新增就业人口最多的行业,同时受疫情影响较为严重的餐饮和住宿业行业就业人口止跌回升,说明疫情对韩国影响逐步减弱,但批发零售业和制造业分别减少12.2万人和3.7万人,说明供应链短缺的问题仍在持续。

智利央行大幅加息至2.75%

当地时间10月13日,智利央行启动近20年来最大幅度的加息,将隔夜利率上调125个基点至2.75%,并结束了美元外汇的购买计划。智利央行表示,由于面临通胀的持续上升和政治立法不确定性,以及养老基金撤资等问题,智利国内金融市场不断恶化,系统性风险持续提升;同时受通胀上升影响,消费者信心略有下降。

联合点评:智利此次加息主要受到国内通胀和汇率双重方面的压力。此前,智利已连续加息2次,累计上调基准利率100个基点,但未能有效抑制物价走高。自疫情暴发以来,智利政府推行的经济刺激政策不断推高通胀水平,9月智利CPI同比增长5.3%,创近十年以来最大增幅,远超央行3%的调控目标;同时总统选举导致智利国内政治不稳定性提高,智利比索本年度持续大幅下跌。近期市场对美联储提前加息的预期不断提升,通胀和汇率的不稳定性导致智利本次加息幅度远超市场预期,受此影响智利铜价大幅上涨,但未能提振本币,智利比索再次下跌。

新加坡金管局收紧货币政策

当地时间10月14日,新加坡金管局发布的货币政策声明显示,收紧新元货币政策,将新元名义有效汇率区间升值坡度从零略微调高,波动范围及中心轴则保持不变。这是新加坡三年来首次收紧货币政策。金管局预计新加坡今年的核心通胀率将接近其0至1%预测范围的上限,预计明年将进一步上升至1%至2%。今年整体通胀率将在2%左右,明年平均为1.5%至2.5%。

联合点评:新加坡是小型开放经济体,经济对外贸有较大依赖性,因此新加坡采取新加坡元兑一篮子货币的加权汇率的货币政策。本次新加坡收紧货币政策出乎市场预期,主要是因为经济增长趋势可能超过预期,新加坡第三季经济同比增长6.5%,连续第三个季度处于扩张态势;同时国内外成本增加推升新加坡的通胀压力。此次为新加坡自2018年10月以来首次收紧新元汇率政策,在美联储持续释放鹰派信号、市场对美联储加息预期不断提前的背景下,收紧货币政策将有利于新加坡元汇率保持稳定,对其贸易及整体外债偿付形成支撑。

惠誉上调澳大利亚长期本、外币主权信用展望至“稳定”

10月13日,惠誉维持澳大利亚长期本、外币主权信用级别为“AAA”,评级展望上调至“稳定”。惠誉认为,得益于经济的复苏,澳大利亚的财政和政府债务情况均会有所好转,虽然近期受新一轮疫情暴发的影响,澳大利亚推行的封锁措施阻碍了经济复苏进程,但并不影响长期的经济复苏趋势。惠誉指出,澳大利亚的外部脆弱性较高,对外部门与同级别国家相比较为疲软。惠誉预测,2022年澳大利亚政府财政赤字将小幅收窄至6.7%,政府债务比率将达到60.9%。

惠誉下调秘鲁长期本、外币主权信用等级至“BBB”

10月14日,惠誉下调秘鲁长期本、外币主权信用级别至“BBB”,评级展望调至“稳定”。惠誉认为,受到新冠疫情的冲击和财政纾困措施的影响,2020年秘鲁的政府债务水平显著上升,政府的流动性缓冲有所减弱,低于同级别平均水平;同时较高的出口依赖和低水平的政府收入也对信用等级形成限制。惠誉指出,秘鲁的政治不确定性导致其中期投资的减弱,近年来秘鲁的经济增长情况持续恶化,五年平均经济增速不断下降。惠誉预测,秘鲁的经济将在2021年实现11.9%的左右的增长,同时叠加铜价的上涨和产量的上升,秘鲁的财政赤字将在2011—2022年期间逐步收窄。

主要经济体利率及汇率走势

本周美联储鹰派立场对债券市场的影响仍在持续,同时周五公布的9月零售数据明显好于预期,加强了市场对于美联储提前加息的预期,各期美债收益率随即大幅上升。从总体来看,1年期、5年期和10年期美国国债平均收益率分别较上周上涨1.35个、8.95个和1.50个BP至0.11%、1.09%和1.57%。

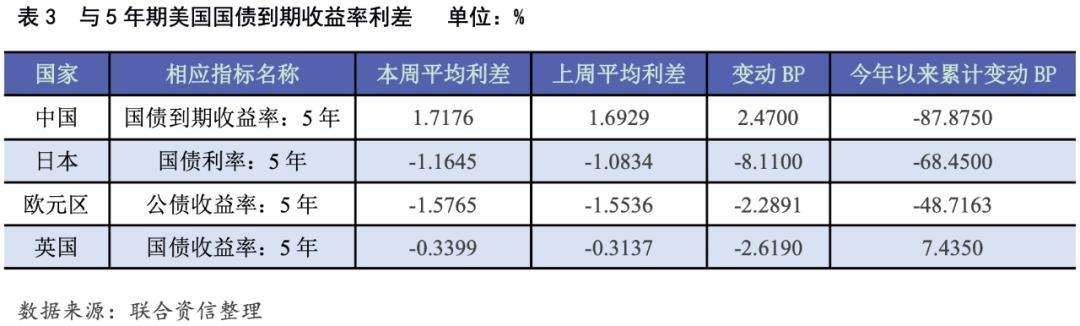

本周各期限中美国债平均收益率利差走势不一,1年期中美国债平均收益率利差较上周收窄2.27个BP至2.23%;5年期和10年期中美国债平均收益率利差分别较上周走扩2.47个和9.44个BP至1.72%和1.40%。本周1年期、5年期和10年期日美国债平均收益率利差分别较上周走扩1.82个、8.11个和0.10个BP至-0.23%、-1.16%和-1.48%。本周1年期和10年期欧元区公债与相应期限美债平均收益率利差分别较上周收窄0.02个和3.99个BP至-0.83%、-1.68%;5年期欧元区公债与相应期限美债平均收益率利差较上周走扩2.29个BP至-1.58%。本周5年期和10年英美国债平均收益率利差分别较上周收走扩2.62个和0.81个BP至-0.34%和-0.48%。

美元指数承压走弱,除日元外主要货币普遍升值

本周,市场风险偏好上升令美元承压,美元指数结束连续五周的上涨趋势。本周发布的美国9月零售数据远超市场预期,显示美国经济持续向好;同时本周迎来美国财报季,多家企业发布的财报数据好于预期,提升了投资者信心,市场情绪持续转暖。截至本周五,美元指数收于93.9657,周内累计下跌0.15%。

本周,在美元走弱的背景下,欧元和英镑兑美元均小幅上涨。周内欧元兑美元收于1.1599,周内累计收涨0.23%;英镑兑美元收于1.3744,周内累计收涨0.90%。本周日元持续疲软态势,一是因为市场维持对日本宽松货币政策的预期,二是日本发布的经济报告显示,受半导体和供应链紧张影响,日本国内经济改善势头有所减弱。本周美元兑日元收于114.2550,周内累计收涨1.80%。

本周,在美元指数走弱的背景下,离、在岸人民币汇率均小幅升值。截至周五,美元兑离岸人民币汇率收于6.4345,周内累计收跌0.16%;美元兑在岸人民币汇率收于6.4291,周内累计收跌0.20%。

国际大宗商品价格走势

本周,国际原油市场供需失衡仍在持续,国际原油价格延续上涨趋势。从需求端看,全球经济复苏导致工业需求强劲,同时由于近期飙升的煤炭和天然气价格推升电力价格,导致工业生产由清洁能源向化石能源转移,叠加各国放开旅行限制、北半球冬季来临因素影响,原油需求大幅上涨。截至本周五收盘,NYMEX原油价格收于82.66美元/桶,周内累计收涨3.86%,突破80美元/桶关口;ICE布油价格收于84.92美元/桶,周内累计收涨2.75%,周内一度突破85美元/桶关口。

黄金价格小幅上涨

本周,上半周受美债收益率下行推动黄金价格上涨,周五公布的9月美国零售数据推升美债收益率,黄金价格承压下降,但未能扭转此前的涨势。截至本周五,COMEX黄金价格收于1,768.10美元/盎司,周内累计收涨0.61%,扭转了连续四周的下跌趋势。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信