更多干货,请关注资产界研究中心

作者:史晓姗

来源:中证鹏元评级(ID:cspengyuan)

主要内容

市场概况:(1)8月企业债发行49只,发行规模475.10亿元,同比分别增长16.7%和15.0%,与上月相比,发行数量环比增长4.3%,发行规模环比增长8.5%。(2)8月净融资为67.16亿元,上年同期为净偿还167.17亿元。8月,2只企业债取消发行,原计划发行规模4亿元。

市场分析:(1)8月湖北省发行规模最大,浙江省涨幅最大。(2)8月发行主体主要为建筑装饰行业。(3)7年期为企业债券主力期限品种,3年期和7年期品种占比环比上升。(4)8月高级别债券和主体占比均下降。(5)8月企业债券平均发行利率、平均发行利差涨跌互现。(6)8月增信比例为39%,与上月基本持平。(7)8月国信证券企业债券承销规模最大。

市场观察:支农产业发展,相关企业债存在发行优势。从募集资金用途看,2019年来用于农业发展的企业债有16只(包括农村产业融合发展专项债券),主要用于种养殖园区建设(11只)、农业产业园区建设(5只)。从收入对债务覆盖情况看,受农产品生产周期或影响,债券存续期内,部分种养殖园区的项目净收益无法覆盖债券的本息,但在项目运营期可以实现全覆盖。相对来说,农业产业园区的项目收益覆盖倍数较高,但其风险来自租售率不达预期,受当地招商引资政策影响较大。从发行成本看,16只债券中,发行利差高于当前同信用等级债券的有5只,大部分发行利差低于当月均值,相关债券品种存在一定发行优势。

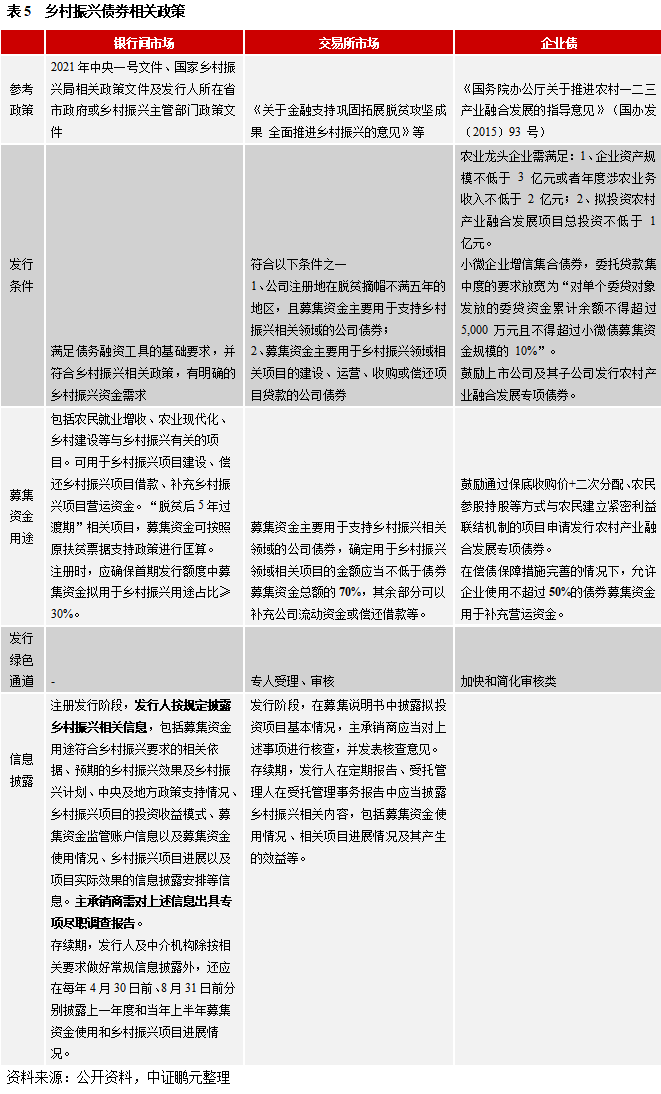

相对来说,银行间和交易所发行的乡村振兴债券募集资金用途更加广泛,除用于农业特色产业发展外,还包括基础设施条件改善、提升区域公共服务水平等。而企业债多用于农村相关建设,属于乡村振兴领域,为此发改委立足农业产业化发展,重点推出农村产业融合发展专项债券,对募集资金的要求更加明确。随着乡村振兴政策的推动,为构建现代乡村产业体系、增加对农业农村绿色发展的资金投入奠定了制度基础,支农企业债的发行存在一定空间。

企业债市场概览

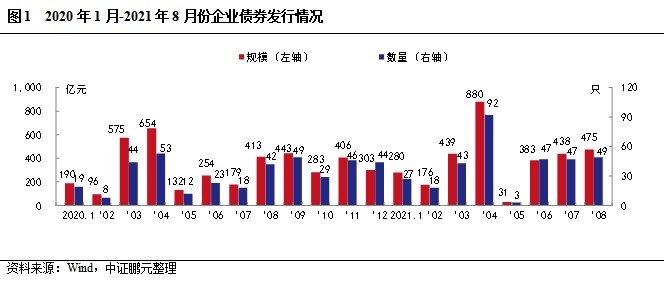

2021年8月,企业债券发行49只,发行规模475.10亿元,与上年同期相比分别增长16.7%和15.0%;与上月相比,发行数量环比增长4.3%,发行规模环比增长8.5%。2021年1-8月份,企业债券累计发行326只,发行规模475.10亿元,较上年同期分别增长48.9%和24.4%。

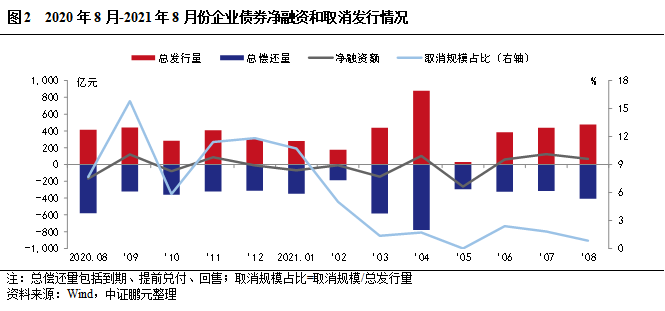

从净融资情况来看,8月企业债券总发行规模475.10亿元,总偿还规模407.94亿元,本月表现为净发行67.16亿元,上年同期为净偿还167.17亿元。此外,2021年8月有2只企业债券取消发行,原计划发行规模4亿元。2021年1-8月份,企业债净融资表现为净偿还133.74亿元,较上年同期净偿还规模减少1,164.53亿元。

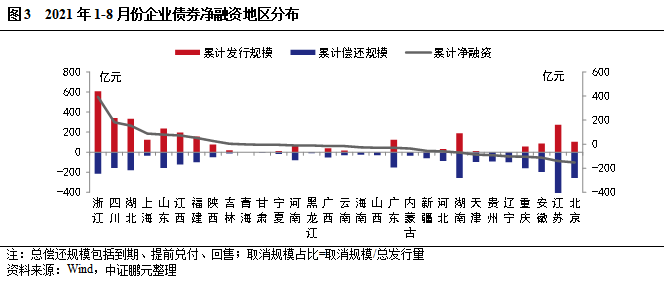

从地区分布看,2021年1-8月份企业债净融资依然呈现两极分化,多个经济欠发达地区本年度尚未发行企业债。其中,浙江省实现净融资392.52亿元,远高于其他省份,其次是四川省和湖北省分别实现净融资181.62亿元和153.20亿元,位居第二、第三。此外,上海因偿还规模较小,实现净融资规模88.15亿元,位居第四。而湖南省、江苏省和广东省因偿还规模较大,净融资规模为负。青海、甘肃、黑龙江、海南、内蒙古、山西、贵州、辽宁未发行企业债,其中,贵州和辽宁的偿还规模较大,分别为92.48亿元、101.94亿元。

市场分析

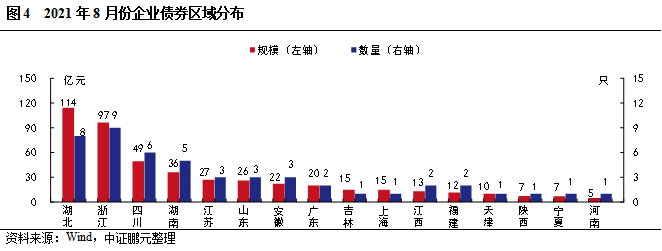

2021年8月,共有16个省份发行了企业债券。其中,湖北省和浙江省分别发行114.30亿元和96.50亿元,规模远高于其他省份,其次,四川省和湖南省分别发行49.40亿元和36.20亿元。从发行数量上看,浙江省和湖北省分别发行9只和8只,四川省和湖南省分别发行6只和5只,其他省份发行数量较少。与上年同期相比,8月分,有8个省份发行规模较上年同期出现增长,其中,浙江省同比增长311%;有6个省份发行规模同比出现下降,其中广东省下降71%,而云南、重庆、甘肃和河北本月未发行。

综合2021年1-8月份看,浙江省发行规模最大,累计607.90亿元,发行数量61只;四川省和湖北省分别发行340.80亿元和333.10亿元,位列第二、第三;江苏省和山东省分别发行273.80亿元、237.10亿元,规模也相对较大。与上年同期相比,有13个省份的企业债发行规模同比增加,其中,浙江省同比增加291.9%,涨幅最大,其次是江西省和四川省分别增长104.10%和96.40%;共有7个省份的企业债发行规模同比下降,其中,云南省和天津省均同比下降77.8%,降幅较大。此外,贵州、山西、甘肃和海南省本年未发行。

2.8月发行主体主要为建筑装饰行业

2021年8月,企业债券发行人主要分布在建筑装饰、交通运输等行业。其中,建筑装饰和交通运输行业的发行规模占比分别为69.6%和16.8%。综合2021年1-8月份看,建筑装饰行业发行规模1,670.80亿元,占比53.9%,发行数量203只,占比62.3%,是企业债的主要发行行业,与上年同期相比,规模占比提升11.6个百分点。

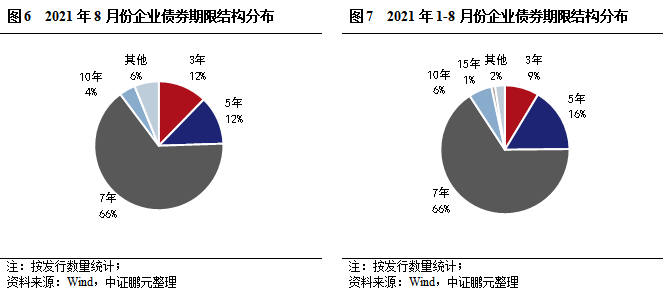

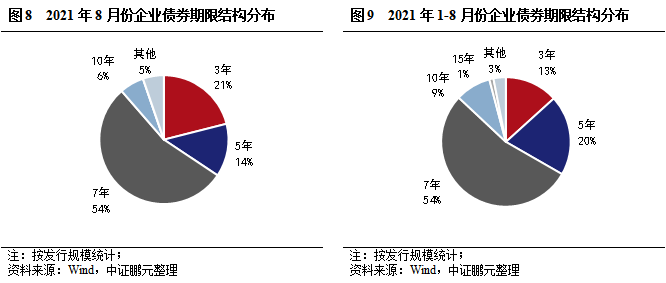

3.7年期为企业债券主力期限品种,3年期和7年期品种占比环比上升

2021年8月,企业债券期限分布于7年期等期限品种。其中,7年期发行数量为32只,占比66%,发行规257.80亿元,占比54%;与上月相比,3年期和7年期品种发行规模合计占比75.3%,较上月增长16.6个百分点。综合2021年1-8月看,7年期品种发行数量和规模分别为215只,1,665.90亿元,占比分别为66%和54%。与上年同期相比,3年期和7年期品种规模占比均上升5个百分点。

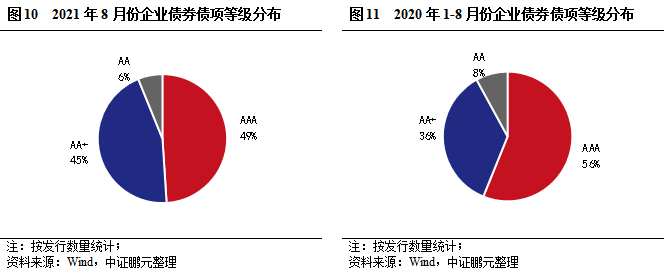

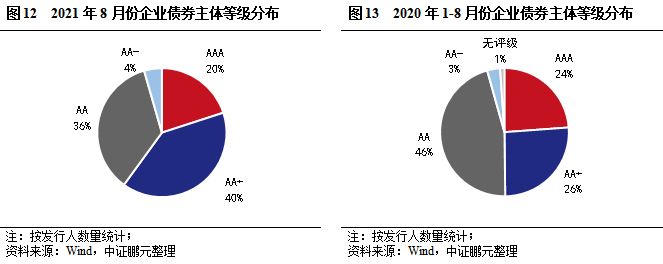

4.8月高级别债券和主体占比均下降

2021年8月发行的企业债债项信用等级以AA+级为主,AA+及以上的高级别品种数量占比94%,较上月下降2个百分点。综合2021年1-8月看,AAA级企业债占比56%,AA+级占比36%,与上年同期相比,AA+及以上的高级别品种数量占比上升2.5个百分点。

从发行主体等级看,8月AAA级主体9家,占比20%;AA+级主体18家,占比40%;AA级主体16家,占比36%,AA-级主体2家,占比4%。整体看,8月高等级企业债发行人数量占比60%,较上月下降6个百分点。综合2021年1-8月看,AAA级主体占比24%,AA+级占比26%,AA+及以上占比较上年同期基本持平。

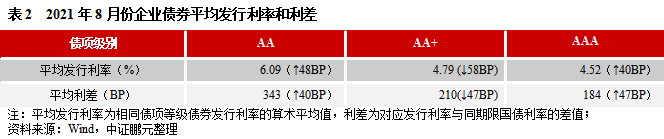

5.8月企业债券平均发行利率、平均发行利差涨跌互现

2021年8月,企业债券最高发行利率为6.90%,较上月持平;最低发行利率为3.05%,较上月下降6BP。从债券级别来看,与上月相比,本月AA级和AAA级企业债平均发行利均上行,平均发行利差均扩大;AA级企业债平均发行利率下行58BP、利差收窄47BP。

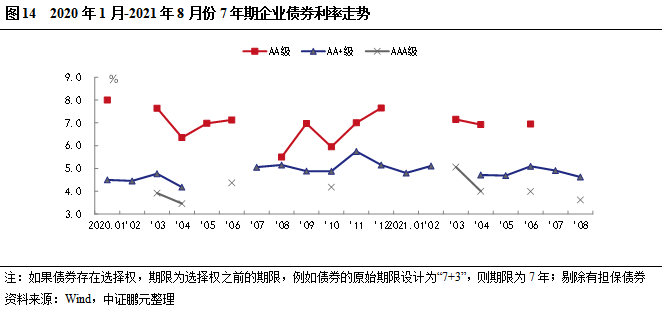

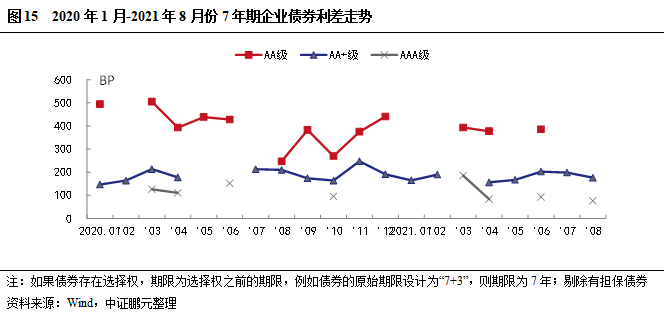

从趋势看,7年期除权无担保企业债,8月份AA+级平均发行利率下行,利差收窄,其他级别上月未发行。AAA级平均发行利率和利差较6月有所下行。

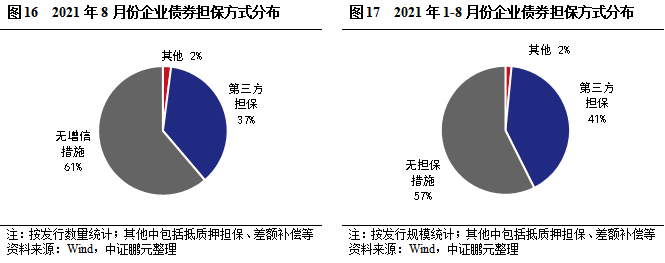

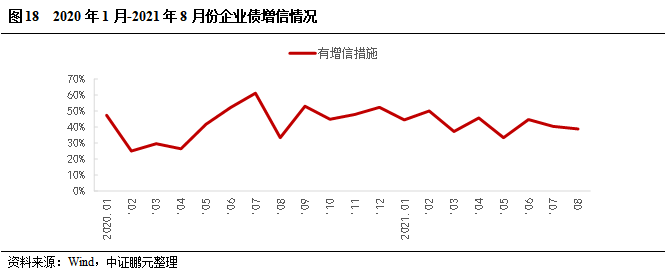

6.8月增信比例为39%,与上月基本持平

2021年8月,企业债有担保的债券共计19只,数量占比39%,较上月下降1个百分点。分主体级别看,AA级主体选择保证方式增信发行的债券比重为81.3%,较上月下降5.4个百分点;AA+级主体选择增信发行的债券比重为15.8%,较上月下降15.5个百分点。综合2021年1-8月看,有增信的债券占比43%,与上年持平。从趋势看,2021年6月以来有增信债券占比呈现下降。

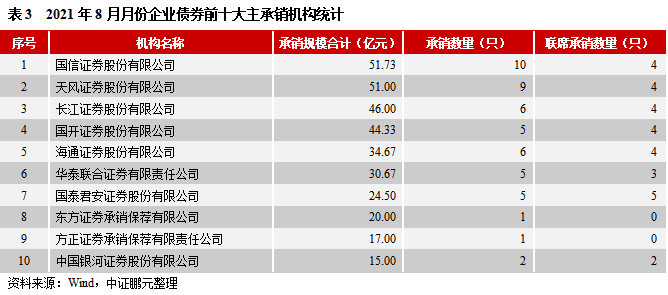

7.8月国信证券企业债券承销规模最大

就承销机构而言,2021年8月共有29家机构参与企业债券的承销工作。国信证券和天风证券分别承销51.73亿元和51亿元,位居第一、第二;长江证券承销46亿元,位居第三;国开证券承销44.33亿元,位居第四。

市场观察

支农产业发展,相关企业债存在发行优势

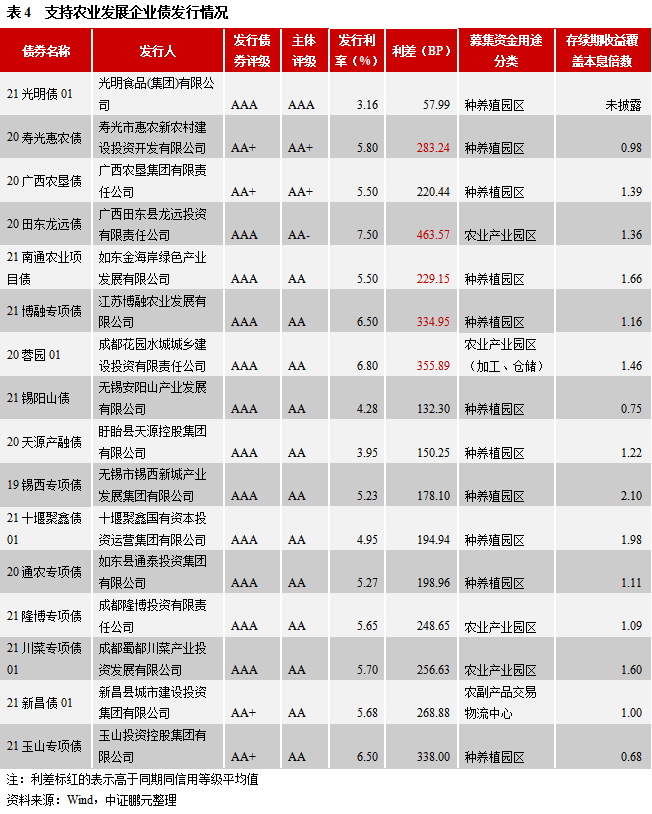

随着乡村振兴的推进,用于支持农业相关产业的企业债数量有所增长,其中,2021年农村产业融合发展专项债券发行6只,占总发行数量的60%。

从募集资金用途看,2019年来用于农业发展的企业债有16只(包括农村产业融合发展专项债券),主要用于种养殖园区建设(11只)、农业产业园区建设(5只)。其中,种养殖园区包括家畜、鱼虾、蔬菜水果、等养殖;农业产业园区建设可包括产品研发、生产加工、仓储物流、会展等。

从收入来源看,种养殖园区收入主要包括农产品销售,采摘园等农业旅游收入,再加工、文创等农产品衍生品收入;农业产业园收入主要来自农产品销售、产业园区租售收入、物业收入、广告收入等。

从收入对债务覆盖情况看,受农产品生产周期或影响,债券存续期内,部分种养殖园区的项目净收益无法覆盖所用债券的本息,但在项目运营期可以实现全覆盖。相对来说,农业产业园区的项目收益覆盖倍数较高,但其风险来自租售率不达预期,主要受当地招商引资政策影响较大。

从发行主体看,除光明食品(集团)有限公司(简称光明集团)外,均为城投公司,主体级别以AA为主,占比75%。选择增信发行的主体有13家,占比81%。其中,光明集团发行的“21光明债01”期限为3年,其余债券均为7年期,主要与主体偿债能力有关。

从发行成本看,16只债券中,发行利差高于当前同信用等级债券的有5只,大部分发行利差低于当月均值,相关债券品种存在一定发行优势。

相对来说,银行间和交易所对乡村振兴债券募集资金的用途更加广泛,除用于农业特色产业发展外,还包括基础设施条件改善、提升区域公共服务水平等。而企业债多用于农村相关建设,属于乡村振兴领域,为此发改委立足农业产业化发展,重点推出农村产业融合发展专项债券,对募集资金的要求更加明确,包括以下6个投资领域:第一,产城融合型农村产业融合发展项目,主要包括推动农村产业融合发展与新型城镇化建设有机结合,培育农产品加工、休闲旅游等“农字号”特色小城镇,建设农村产业融合发展园区等。第二,农业内部融合型农村产业融合发展项目,发展农林牧渔结合、绿色生态循环农业项目等。第三,产业链延伸型农村产业融合发展项目,建设农业生产性服务设施、农产品加工和仓储物流、营销网点等。第四,农业多功能拓展型农村产业融合发展项目,建设休闲农业、乡村旅游、农事教育体验、文化创意农业、农村生态康养和能源农业等新业态项目。第五,新技术渗透型农村产业融合发展项目,发展“互联网+现代农业”,建设涉农电子商务、智慧农业等项目。第六,多业态复合型农村产业融合发展项目 。此外,农村产业融合发展专项债券,鼓励通过“保底收购价+二次分配”、“农民参股持股”等方式与农民建立紧密利益联结机制的项目申请发行农村产业融合发展专项债券,以此真实促进农民增收,实现农村农业的发展。

随着乡村振兴政策的推动,为构建现代乡村产业体系、增加对农业农村绿色发展的资金投入奠定了制度基础,支农企业债的发行存在一定空间。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

中证鹏元评级

中证鹏元评级