更多干货,请关注资产界研究中心

作者:rating狗

4月15日晚,沪深交易所分别就近期起草的事关公募REITs扩募机制的指引向社会公开征求意见。《指引》共七章五十六条,主要分为四块,分别是新购入基础设施项目的条件,购入基础设施项目的程序安排,信息披露管理及停复牌要求,以及扩募购入资产的发售和定价安排。

01 《指引》发布背景

在今年三月份中国证监会官网发布的《深入推进公募REITs试点进一步促进投融资良性循环》一文中表示,正在研究制定基础设施REITs扩募规则,抓紧推动保障性租赁住房公募REITs试点项目落地。一个是REITs生命力的保证,一个扩大了底层资产范围,可以有效缓解目前公募REITs市场上供不应求的局面。

目前推动保证性租赁住房公募REITs正在如火如荼的进行着,具体可见《YY | REITs 前沿:保障性租赁住房 REITs 的现状、探索与突破》。制定公募REITs扩募规则的序幕也在4月15日悄然拉开,4月15日晚沪深交易所分别发布了《上海/深圳证券交易所公开募集基础设施证券投资基金(REITs)业务指引第3号——新购入基础设施项目(试行)》(以下简称《指引》),明确了REITs扩募的相关机制安排,并向市场公开征求意见。

推出扩募机制扩募机制是REITs产品的重要特性,以美国为例,近年来美国REITs年度扩募规模已达到300-500亿美元,约占市值总量的2%-4%,占年度市场融资总额的40%~60%,是REITs规模增长的主要途径。推出REITs扩募机制,对管理人和原始权益人而言,可以盘活存量资产再融资,目前我国公募基础设施REITs仍处于发展初期,当前上市的REITs产品几乎都是优中选优,原始权益人多为各大行业龙头,资产储备丰富,具备扩募条件。对于投资者而言,扩募可以降低边际管理成本,提升产品投资价值。

02 《指引》相关解读

沪深交易所公布的《指引》均为七章五十六条,主要分为四块,分别是新购入基础设施项目的条件,购入基础设施项目的程序安排,信息披露管理及停复牌要求,以及扩募购入资产的发售和定价安排。下面对上述四部分进行梳理和解读。

2.1 新购入基础设施项目的条件

在准入条件方面,整体与首次发售要求一致,重点考虑了基础设施REITs运营稳定性的相关要求,如要求基础设施REITs运作时间原则上满12个月,且持有的基础设施项目运营情况良好,那么可能最早一批公募基础设施REITs的扩募也就在今年的6月;要求购入项目类型原则上与当前持有类型基本一致,持有人结构变化和运营管理机构变化不得影响项目稳定运营,进一步明确主要参与机构资质。REITs首发时资产类型较为鲜明,主要为高速公路、污水处理厂、垃圾发电、物流仓储、产业园区等,现在规定扩募资产与当前持有类型基本一致,这样更能体现专业化的方向,也避免了装入不同类型资产导致的估值、定价等难题。

同时明确新购入基础设施项目的资金来源可以是留存收益、对外借款或者扩募等多种或一种方式。《指引》并未对资金来源做出限制,对于原始权益人来说,这样不仅可以灵活安排资金,且能够在短时间内获得增量投资资金。

并且,《指引》目前并没有对新购入基础设施项目的规模(是否可以超过存量项目规模等)、及权属问题(权益人是否必须为原来的原始权益人,还是可以从第三方购入)有更为细致的规定,这个是需要继续跟进的。

2.2 购入基础设施项目的程序安排

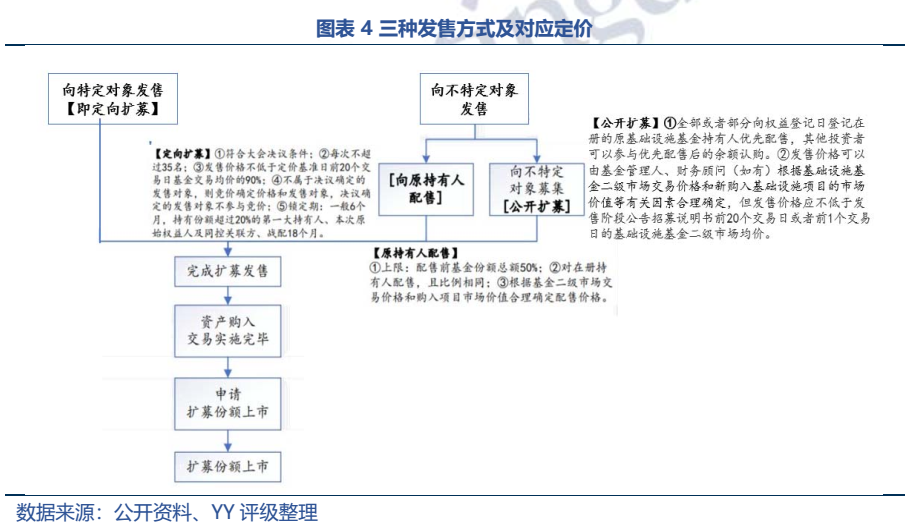

《指引》明确了实施和申报程序的安排、规范尽职调查和关联交易,并明确了审核程序。详细步骤可参考下图。

这部分的安排和股票增发有一定类似,股票增发一般包含以下四个步骤:1)董事会或股东大会决议通过;2)发行人向交易所提交申请审核;3)确定发行细节;4)正式发行。而公募REITs则主要按照“基金管理人决议购入项目-履行证监会变更注册程序-取得证监会批文-召开持有人大会(如需)-扩募发售上市程序”的程序实施。

2.3 信息披露管理及停复牌要求

在信息披露管理和停复牌方面,明确了购入基础设施项目期间定期披露进展情况,规范了对敏感信息的保密责任。这边借鉴了股票市场经验,通过分阶段披露方式减少停牌时间,停牌时间原则上不超过10个交易日,特殊情况可申请继续停牌,但连续停牌时间原则上不得超过25个交易日。

2.4 扩募购入资产的发售和定价安排

扩募资产的发售和定价是扩募规则中最重要的,公募REITs扩募相比首发的主要难点在定价方面,定价需要权衡基础设施REITs原持有人的利益、新投资者的利益和原始权益人的利益,还需要考虑基础设施REITs的二级市场价格等因素。

从《指引》来看,主要是三种发售方式,向原持有人配售、公开扩募及定向扩募;和初始发行不同的是,不再设询价定价机制,主要通过管理人定价、持有人大会决议的方式予以确定。

同时为了保护投资者利益,公开扩募、定向扩募中对发售价格下限做了规定。公开扩募发售价格应不低于发售阶段公告招募说明书前20个交易日或者前1个交易日的基础设施基金二级市场均价。考虑到REITs收益稳定、波动率相对较低的产品特征,定向扩募发售价格应不低于定价基准日前20个交易日基础设施基金交易均价的90%。

另外,在公开扩募中仍保持着原始权益人优先的规定,“明确基础设施基金公开扩募的可以全部或者部分向权益登记日登记在册的原基础设施基金持有人优先配售,其他投资者可以参与优先配售后的余额认购。”

另外关于锁定期,《指引》规定定向扩募的基金份额,自上市之日起6个月内不得转让;发售对象新购入基础设施项目的原始权益人或者其同一控制下的关联方,其认购的基金份额自上市之日起18个月内不得转让。而对比初始发行时规定:战略配售投资者的份额全部都是限制转让的,原始权益人的份额限售时间是5年,原始权益人关联方的份额限售时间是3年,其余战略配售投资者的份额限售时间是1年。扩募相对于初始发行的限售期更短,有利于REITs产品的流动性。

03 亚太市场REITs扩募机制比较

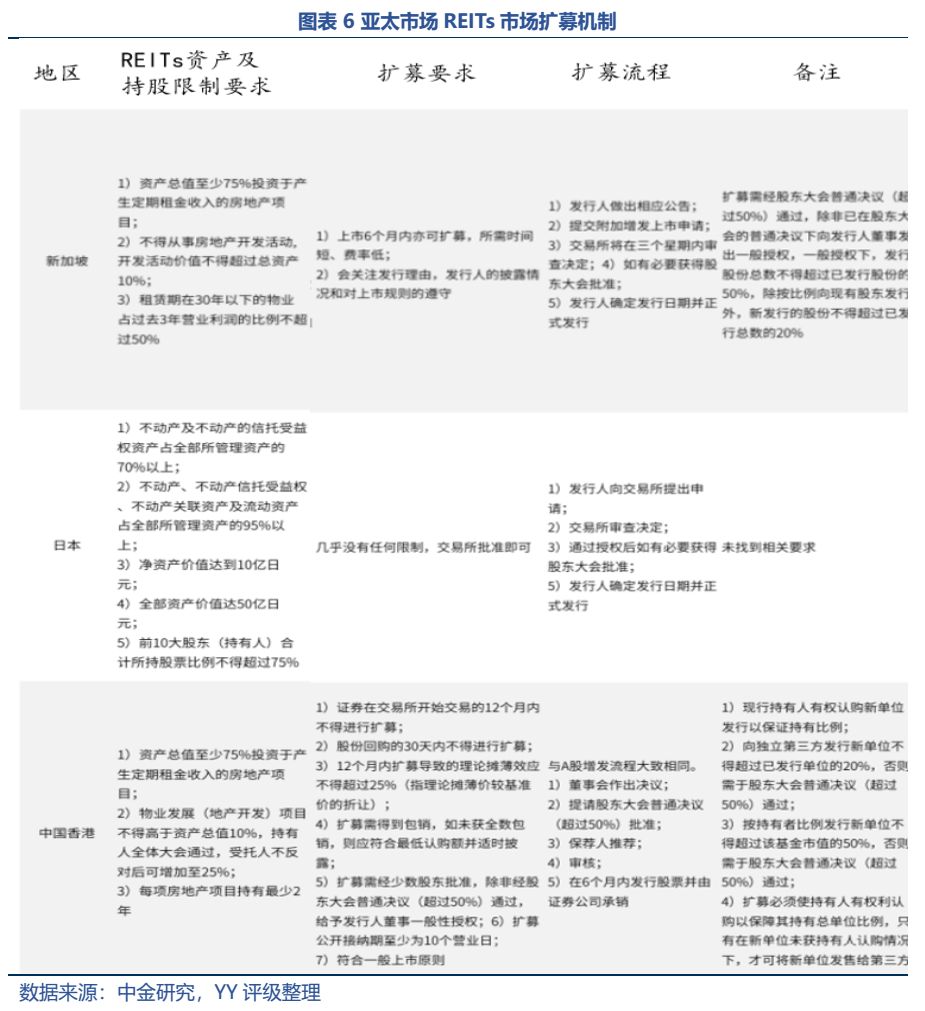

这边仅对相对成熟的境外REITs市场(主要是亚太市场)的扩募机制进行比较,可以发现亚太市场的REITs扩募机制整体较为简单。1)对于扩募项目本身,对于规模、质量及权属问题上,没有特别要求,且从第三方收购资产是海外REITs扩募的通常做法;2)对于扩募时间,日本是交易所批准即可,最为宽松,而中国香港是首次交易日起的12个月内和份额回购的30日内不得扩募。3)对关于扩募流程,新加坡、日本及中国香港整体类似于一般股票的增发流程,管理层发起——向交易所提起申请——确定方案——交易执行这样的步骤进行。而根据《指引》和上文,我国的扩募程序也基本类似。

我国仍处于REITs市场建设的初期探索阶段,正在加速完善相关机制,因此也在首批公募REITs上市不到一年的时间里,就公布了《购入基础设施项目(试行)》的征求意见稿【意见反馈截止时间为2022年4月30日】,公募基础设施REITs的扩募已经“蓄势待发”。

无论是首发还是二级市场交易,公募REITs成为了“香饽饽”,尤其是2022年2月以来,股市震荡调整、债市面临压力,自带“固收+”性质的REITs受到热捧。4月7日发行的2022年首单公募REITs——华夏中国交建REIT,一经发售便遭疯抢。主要还是供给端太少,目前已上市项目的存量规模较小,且流通盘比例不高,产品供给有限加剧了各类资金对公募REITs的追捧。而公募REITs的扩募能有效增加供给端的放量。根据《指引》的主要内容,REITs扩募的规则及程序已基本框定,但一些细节问题及定价方面的执行和敲定,依旧需要进一步完善,静待市场的检验。

毋庸置疑的是,在我们股权市场很难供给扩容的时候,存量资产的证券化的提速,很大概率上要依托REITs这一载体,逐步实现各种类型的资产的现金流、债权债务关系、产权结构的梳理,盘活存量,实现信用的精准投向,支撑后续的市场扩张。

我们已经站在这一时代风口里,当然随着供给增加,鱼龙混杂、泥沙俱下,就更为是我们市场的典型特征。当然投机也是市场的一种,我们更需要从制度建设、基础设施建设上,完善规则,不因噎废食。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“YY评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

YY评级

YY评级