更多干货,请关注资产界研究中心

作者:爱读财报的面包君

来源:面包财经(ID:mianbaocaijing)

最近几个月,P2P平台暴雷事件屡屡刷屏。在这样的市况下,主要收入来自于P2P业务的51信用卡仍然在港股完成了IPO,成为行业暗夜中罕有的一丝亮光。

能够顺利通过香港联交所的聆讯并完成首发,51信用卡的经营状况和那些跑路暴雷平台有天壤之别,至少其合规性某种意义上得到了投资者的认可。

但是,截至7月18日,51信用卡的收盘价为8.43港元,上市4个交易日,收盘已经跌破8.50港元发行价格,盘中股价一度下挫至7.85港元。而在此前的两个交易日虽然收盘价格位于发行价上方,盘中也已经数度破发。

51信用卡是第一家在港上市的国内大型P2P平台,此前在美股上市的几家互金平台近期股价也接连重挫,趣店、拍拍贷和信而富当前股价较IPO发行价集体腰斩。

51信用卡会重蹈覆辙吗?抑或这家公司能够走出不同的走势,在破发之后给市场带来惊喜?

市场热情不足:基石投资者兜底,以下限价格发行

51信用卡跌破发行价并不算太意外,在认购阶段就有所征兆。

最近几个月,港股迎来了新经济IPO的大潮。51信用卡与巨无霸小米集团的招股时间相差不远,市场资金面本来就不够充裕,即便没有近期P2P行业的雷暴潮,情况也很难乐观。

51信用卡IPO每股发售价格8.5港元,位于发行价区间的下限,发售所得款净额9.314亿港元,规模并不算太大。

但即便如此认购也不算太踊跃。51信用卡在香港公开发售初步可供认购的股数11871000股,实际有效认购为10402500股,认购倍数为0.8763倍。简单的说,这部分股份并没有获得足额认购。

香港公开发售中未获认购发售的1468500股重新分配到国际发售,国际发售股份总数增至108300500股。

51信用卡最终顺利IPO,有赖于基石投资者的捧场。信银(香港)投资有限公司(中信银行的境外控股子公司)总共认购27697000股,占51信用卡发售股份的23.3%,禁售期为半年。

投资者对于51信用卡的谨慎态度,可能也与过去半年在美股上市的多家中国互金平台股价接连重挫有关,这打击了海外投资者对中国互金公司的信心。

海外冷风吹:在美上市的中国互金公司集体折戟

2017年9月起,中国互金公司掀起赴美上市潮,截至2017年10月,共有六家互金公司在美上市或已向美国证券交易委员会递交IPO申请。

而互联网金融公司上市最早可以追溯到2015年12月,在美国纽交所上市的宜人贷(YRD.N)。但无论上市先后,目前在美股上市的中国互金公司股价自2017年10月中旬后无一幸免的遭遇滑铁卢。

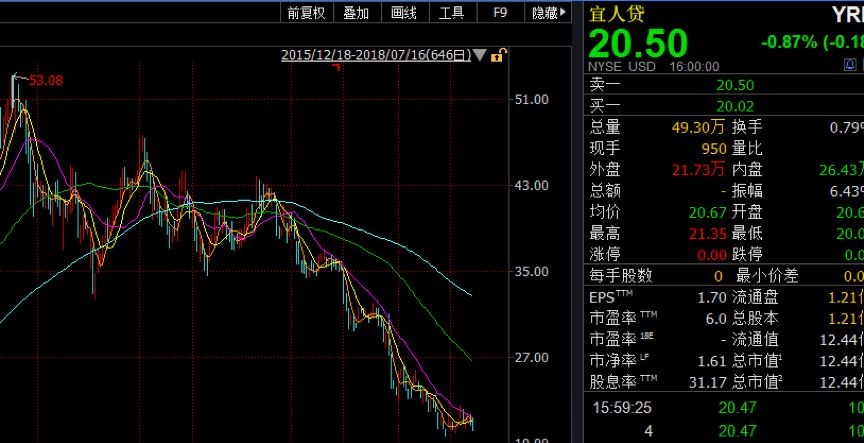

截至2018年7月16日宜人贷股价为20.50美元,相比2017年10月19日53.8美元下跌61.9%。股价走势截图如下:

而在2017年上市的三家互金公司,趣店、拍拍贷和信而富股票价格在上市之后也纷纷大举破发,具体情况见下表:

截至2018年7月16日,拍拍贷、趣店和信而富3家公司股价分别为4.39美元,8.51美元与1.84美元,相较发行价跌幅分别为66.23%,64.54%与69.33%。

说完市场状况,再来看看51信用卡的业务情况,投资者的担忧或许有一定的道理。

从信用卡管理到P2P平台

51信用卡业务始于2012年5月,推出51信用卡管家APP。

在招股书中称:这是一个能够帮用户“一键智能管理信用卡账单的APP,尤其是对于信用卡较多的用户”。51信用卡靠这个应用在短时间积累了大量用户,截至2017年底51信用卡月活跃用户已经达到700万名。

虽然当时有一些媒体称51信用卡管家这一APP为有多张信用卡拆东墙补西墙套现人群提供了便利。但靠51信用卡管家APP积累了大量信用卡使用人群信用数据并掌握了有借贷习惯的核心用户群,为后来转型P2P业务提供了用户基础。

51信用卡从2014年开始切入P2P业务,与宜信合作推出 “瞬时贷” 面向信用卡持卡人群的快速贷款产品。2015年,推出自有的基于信用卡用户的个人信贷产品—人品贷。同年51信用卡P2P平台“51人品”上线,简单的说就是网络借贷撮合平台。

从近期的财务数据上看,51信用卡的利润情况并不算差。

2017年,51信用卡营收、经优先股公允价值及开支调整后利润分别为22.69亿元与7.44亿元,相比2016年增长2.97倍与12.9倍,平台撮合贷款金额也从2016年的102.993亿元增长到2017年的338.91亿元。

随着营收的大幅增长,51信用卡P2P板块的信贷撮合及服务费占收益总额比重从2015年底的18.6%,一跃至2017年的71.73%。

虽然51信用卡主营业务收入顺利从信用卡业务转向了P2P平台贷款撮合业务,并且实现了规模化的盈利,但如果仔细翻查招股书会发现这种模式其实也面临着不少的挑战,而51信用卡的经营时间还不算太长,很难打消投资者的疑虑。

非持卡人平均利率超过30%?P2P平台上的另类“次级贷”?

51信用卡在招股书中将持有信用卡人群贷款与非持有信用卡人群贷款的利率分别披露,后者的平均年利率明显超过前者。

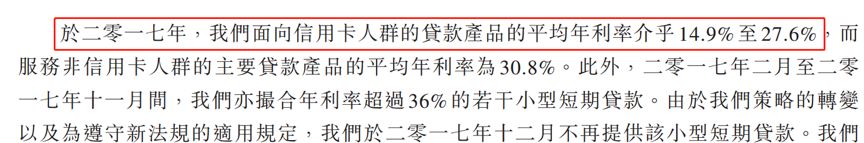

招股书显示,2017年向信用卡人群的贷款产品平均年利率介乎14.9%到27.6%之间。

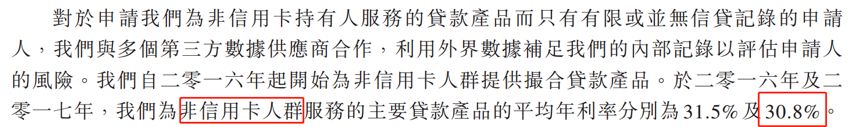

2016年和2017年,为“非信用卡人群服务的主要贷款产品的平均年化利率分别为31.5%及30.8%”。招股书原文如下:

虽然这一平均利率水平低于36%的“红线”,但也已经是一个相当高的利率水准了。

51信用卡自2016年开始为非信用卡持卡人提供贷款撮合服务,这部分业务量增长迅猛。招股书显示,其服务非信用卡人群的贷款产品总额从2016年的10.137亿增至2017年的120.359亿,一年时间猛增10倍,同期占贷款撮合总额的比重从9.8%增长至35.5%。

利率高不一定是好事,有金融常识的投资者会明白,这通常意味着更高的坏账风险。利率中包含着风险定价,一般情况下,借贷利率其实是与风险成反比的。

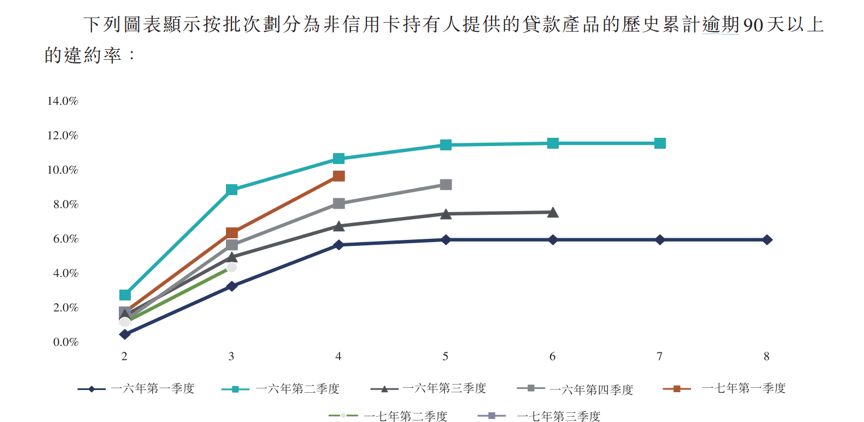

很关键的问题就是,贷款产品的不良率情况究竟如何。51信用卡并未披露平台贷款整体不良率,但提供了各季度贷款产品逾期90天以上违约率,截取非信用卡持有人违约率统计如下:

51信用卡招股书上提供的图表上没有标注详细的违约率数据,只能从坐标轴上大致看到其区间。

从各个季度平台放款逾期90天比例上看,51信用卡2016年2季度的贷款,逾期90天贷款违约率已经超过10%,而2017年一季度在放款半年后逾期90天贷款违约率接近10%。

从较高的违约率上看,51信用卡的非信用卡借款人群的信用质量并不算太高。

向信用能力较差的人提供借款,并收取较高利息,这在某种意义上类似于“次级贷”。这种贷款方式与导致美国2007年的金融危机的次级贷款有某种相似之处,但并不能简单的类比。通过小额分散是否能够避免规避信用风险有待时间的检验。

根据招股书,2017年12月,监管部门接连颁布了141号文和57号文,对P2P网贷业务进行了规范。

受此影响,2018年一季度,51信用卡为非信用卡持卡人服务的贷款产品的撮合金额骤降至2.444亿,同比减少77.55%,占贷款撮合总额比重仅为5.1%。

为了适应监管新规,51信用卡于2017年12月开始不再提供年利率超过36%的小额短贷产品,2017年其短期小额贷款产品占贷款总额比重达13.3%。

主动适应监管新规,对业务进行调整不是坏事情,增加高信用等级借贷用户的业务比重,其实对风控有利。但是减少为非信用卡持卡人服务的贷款产品,这对于营收的影响也不容忽视。

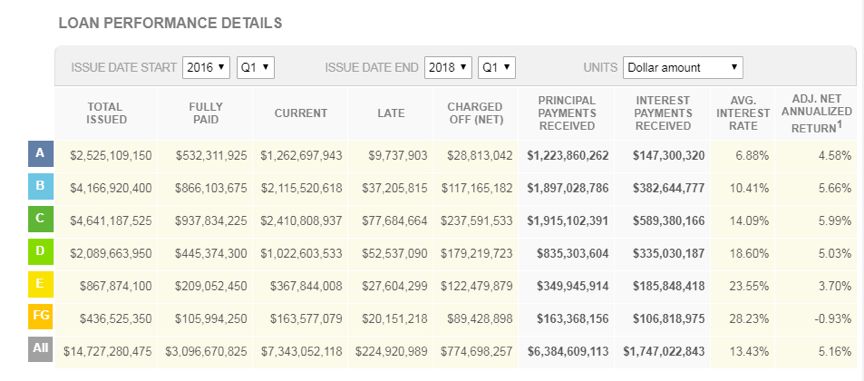

在研究51信用卡等国内P2P公司时,面包君还特意翻查了远在大洋彼岸的P2P始祖LendingClub年度报告,与其网站定期披露的产品信息。截取目前LendingClub官网上公布的实时贷款利率与贷款情况截图如下:

2015年到2018年一季度,LendingClub的最后一季度所有等级的贷款平均利率为13.34%。而期间LendingClub贷款实际损失大约在5.26%左右,投资人总体回报为5.16%。

总体来讲LendingClub目前综合13.34%的贷款利率相对海外大多数信用卡动辄15%的年化利率仍有相当大的竞争力。其次LendingClub贷款用户总体来讲都是拥有较好信用记录人群,贷款人也主要集中在信用等级的前3个级别。

从招股书上的信息来看,51信用卡更倾向于将自己定位为一家金融科技公司。但一个现实的问题是,在金融强监管的情况下,如何维持营收与利润的增长?(LZQ/CBB)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经