作者:刘嘉

来源:联合资信(ID:lianheratings)

导言:

金融机构是专业化的融资中介,主要功能对工商类企业提供融资活动。国内金融机构主要有商业银行、证券、保险、融资租赁、资产管理等,其中商业银行和证券公司为金融债发行市场的最主要两大行业,其同信用等级下信用风险差异如何?本文根据联合资信官网披露的商业银行和证券公司行业评级方法作对比,商业银行和证券公司两种行业评级逻辑相似,但商业银行和证券公司行业自身特点以及监管的不同造成部分定量和定性指标有一定的差异。因此本文主要从商业银行和证券公司的财务指标、股东支持和监管差异等方面对比其差异性,再通过信用利差高低反检商业银行和证券公司信用风险差异。

主要观点:

•2020年商业银行和证券公司债券发行量占金融债发行总量90%左右,证券公司债券融资规模占比有所上升;金融机构主体级别上调主要多为股东增资或企业股东背景发生实质性向好变化,级别下调主要多为股东结构混乱导致经营出现困难、资产质量恶化。

•商业银行与证券公司评级逻辑一致,部分打分卡指标有一定的差异性。商业银行不良贷款率与宏观经济增速正相关,证券公司盈利水平与证券市场价格指数、成交额关系紧密。

•国有商业银行和股份制商业银行规模效应显著。同主体信用级别下,城商行、农商行资产规模和净利润规模明显优于证券公司;所有者权益方面,AAA主体信用级别证券公司与城商行、农商行差距较小,且AA+~AAA级证券公司ROA水平高于城商行、农商行。

•从股东背景来看,商业银行和证券公司高信用级别股东背景均较强,商业银行个体数量较多、进入债券发行市场门槛较低,而证券公司进入债券发行市场门槛高于商业银行。商业银行受央行和银保监会监管,主要以宏观审慎评估体系(MPA)、《商业银行风险监管核心指标》和监管评价为主,重点关注资产质量、资本充足性等,证券公司以净资本为主要考核指标衡量证券公司资本充足和资产流动性。

•长期限产品,国有商业银行和股份制商业银行信用利差最低,5年期AAA级证券公司次级债券信用利差低于AAA级城商行、农商行次级债券。短期限产品中,股份制商业银行利率均值最低,3个月期限产品证券公司发行利率均值优于国有银行、城商行和农商行,6个月、9个月期限产品,证券公司与农商行和城商行发行利率均值差距较小。

正文分析:

一、金融机构债券市场情况

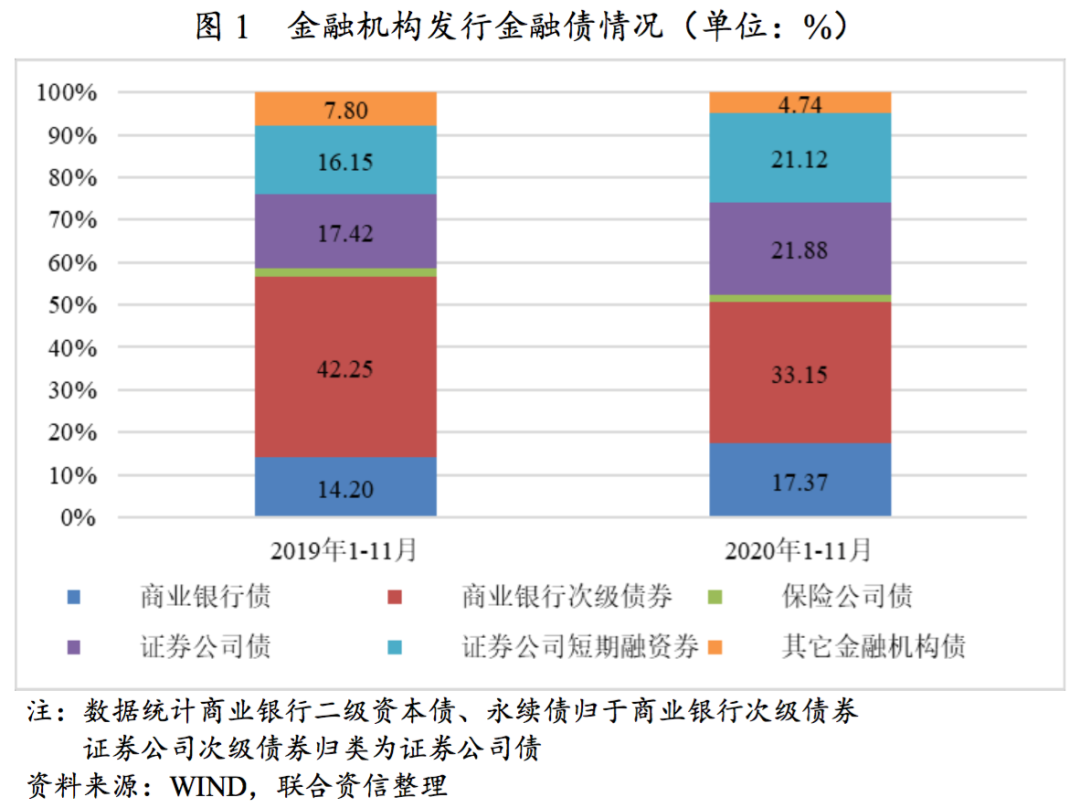

2020年商业银行和证券公司债券发行量占金融债发行总量90%左右,证券公司债券融资规模占比有所上升。

截至2020年11月末,整个债券市场发行规模共计发行39.55万亿元,共发行只数4.37万只,其中金融债占债券市场份额达16.53%。从金融债券行业类型来看,2020年1-11月,商业银行金融债发行量(含次级债和普通债券)占比达50.52%,同比小幅下降5.93个百分点,证券公司发行量(公司债、短期融资券)占比达43.00%,同比增长9.43个百分点,其他金融机构及保险公司发债规模低于10%。

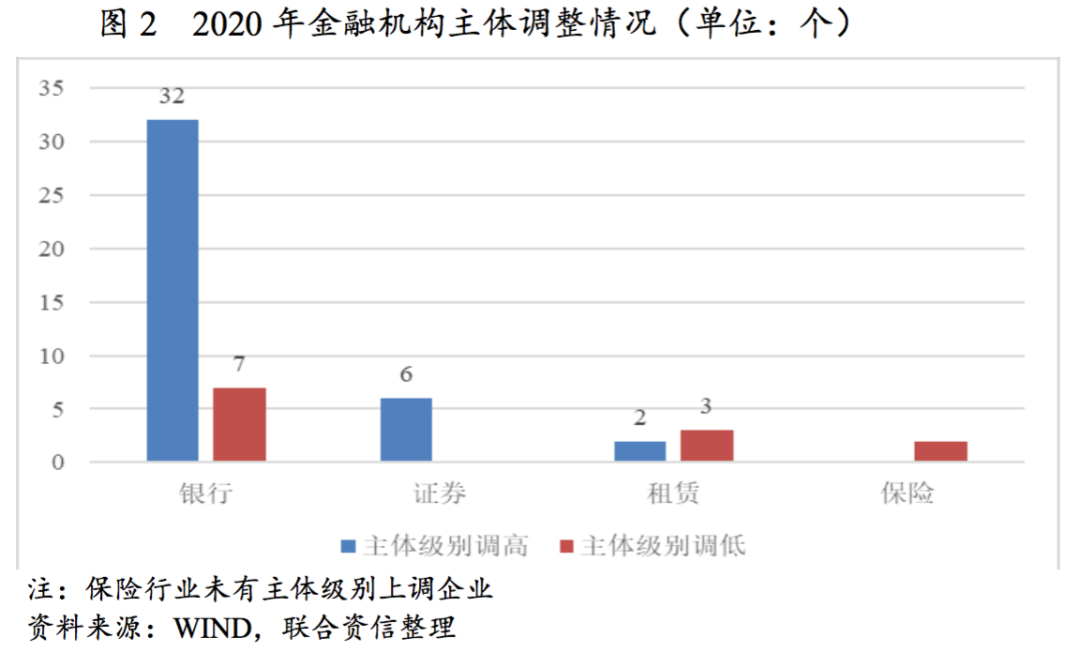

金融机构主体级别上调主要多为股东增资或企业股东背景发生实质性向好变化,级别下调主要多为股东结构混乱导致经营出现困难、资产质量恶化。

2020年以来,根据WIND行业分类统计,整体金融机构主体信用评级调高的企业56家,其中银行业占比达57.14%,其次为券商行业,占比达10.71%,租赁公司个数较少,担保行业信用级别稳定。分金融机构类型看,银行主体信用级别调高的企业国有企业性质占比超60%,区域经济环境较好省份的浙江省、江苏省等地银行上调个数占比达70%以上。证券业主体信用级别调高的企业均为国有企业,主要调整原因系国有企业股东增资或者股东背景发生了实质性变化。租赁行业主体信用级别提高的企业均为国有企业。主体信用级别调低的企业15个多为民营企业,其中银行业达7个,租赁企业2个,担保、证券公司未有主体信用级别调低企业。银行业主体级别下调多为经济环境较一般地区的农商行,资产质量恶化、拨备覆盖率明显不足导致下调。租赁企业被下调的3家企业,均是资产质量出现恶化,自身经营水平降低或集团企业出现负面原因导致租赁资产受到影响。

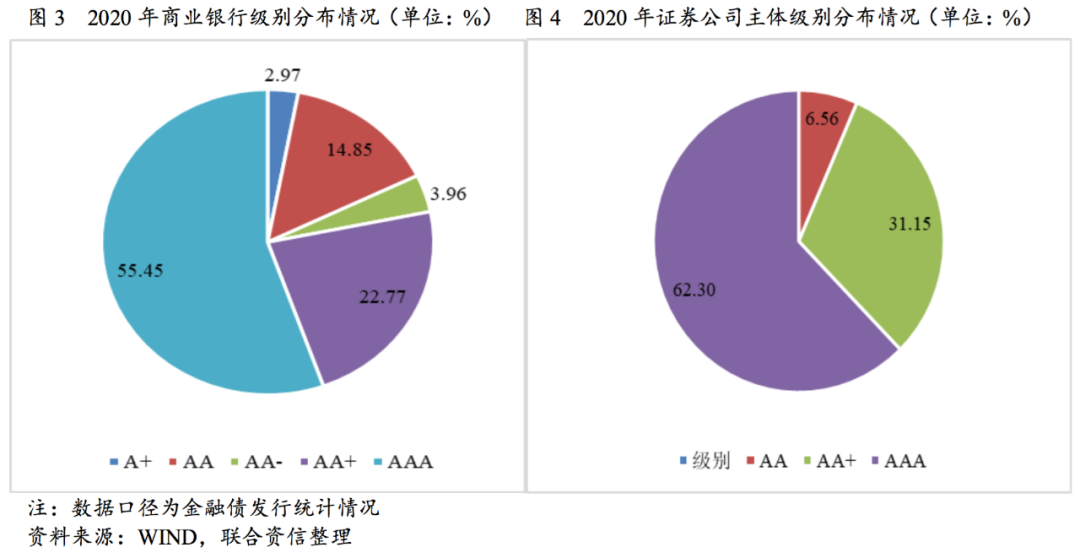

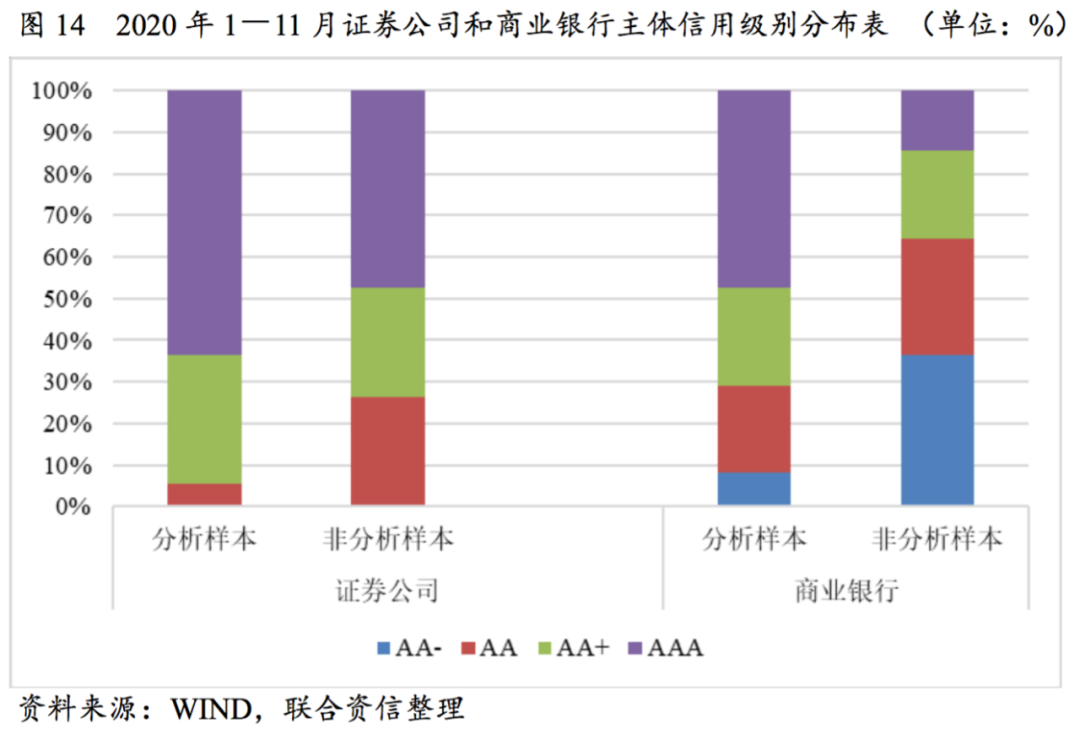

商业银行信用级别分布较广,证券公司高信用级别发债占比高于商业银行。

以金融机构发行金融债为口径,筛选2020年整体发行商业银行和证券公司的主体级别,商业银行存续期共有101个主体发行商业银行债和次级债券,其中信用为AAA级别的占比55.45%,其次为AA+主体占比达22.77%;信用级别A+的商业银行占比达2.97%。相比证券公司,其信用级别分布多为AA+~AAA级别,未有低于AA级别以下主体发行债券,AA+~AAA信用等级占比高于商业银行。

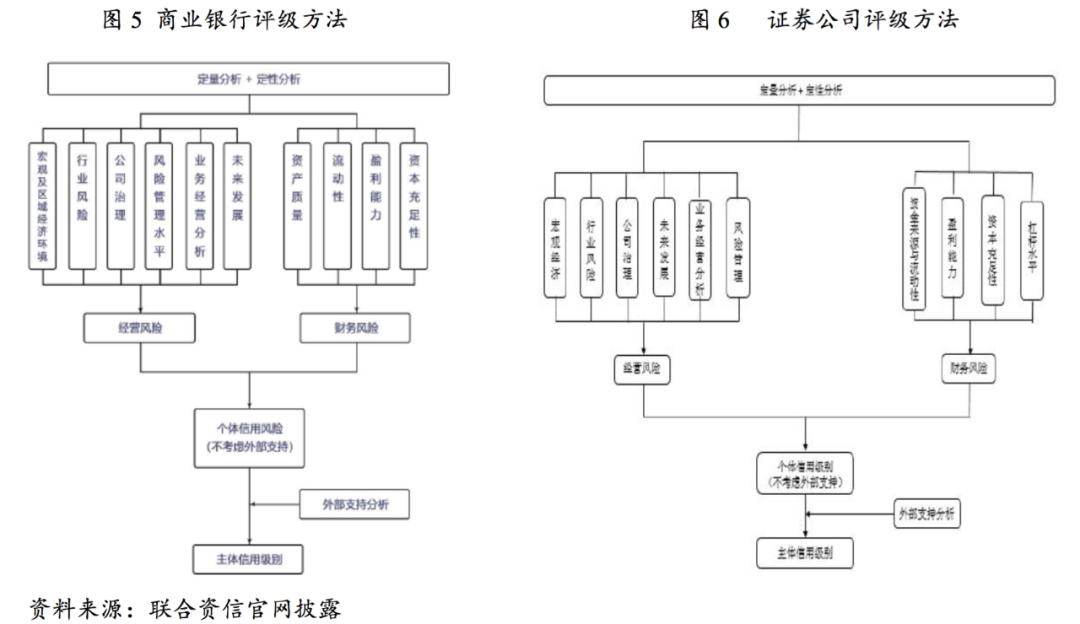

商业银行与证券公司评级逻辑一致,部分打分卡指标有一定的差异性。商业银行不良贷款率与宏观经济增速正相关,证券公司盈利水平与证券市场价格指数、成交额关系紧密。

根据联合资信官网披露的商业银行和证券公司评级方法都是以定量结合定性分析,经营风险和财务风险矩阵的形式得到该行业自身个体信用等级,再通过外部支持分析得到主体信用等级。经营风险方面,商业银行面临宏观和区域风险、行业风险、公司治理水平、风险管理水平、业务经营状况、未来发展能力将影响银行的信用风险;通常情况下面临的宏观和区域风险越低、行业风险越低、公司治理及风险管理能力越强、业务经营情况越好、未来发展能力越好的银行,其经营风险越低。财务风险方面,银行自身的资产质量、资本结构、盈利能力、流动性水平将影响银行的信用风险;通常情况下,资产质量较高、资本充足、盈利能力较强、流动性水平较好的银行,其财务风险较低。

证券公司面向全国开展业务,但商业银行里的部分城商行、农商行展业仅在设立地区,因此在经营风险方面,证券公司并没有考虑区域性风险对其影响,其他经营风险考虑因素基本上与商业银行类似。财务风险方面,证券公司的资金来源与流动性、盈利能力、资本充足性与杠杆水平将影响证券公司信用风险;通常情况下,资金来源充足且与稳定、流动性水平越高、盈利能力较强、资本结构稳健且资本较充足的证券公司,其财务风险较低。

我们选取了宏观经济增速与商业银行不良贷款率对比,明显发现宏观经济增速与商业银行不良贷款率为负相关,宏观经济越好,商业银行不良贷款率越低。2012-2014年宏观经济增速达7%以上,整体商业银行不良贷款率约1.00%左右,但随着2015年宏观经济增速的逐步放缓,商业银行不良贷款率也逐步开始攀升。截至2015年末,GDP增速为6.90%,商业银行不良贷款率增至1.67%。2016-2019年,宏观经济增速持续下行,截至2019年末商业银行不良贷款率攀升至1.86%,其中农商行主要属地经营为主,区域经济环境差异化较大,不良贷款率攀升至2.32%。2020年一季度受新冠疫情影响,GDP增速为-6.80%,虽第二、三季度有所回升,但未来商业银行整体资产质量仍承压。

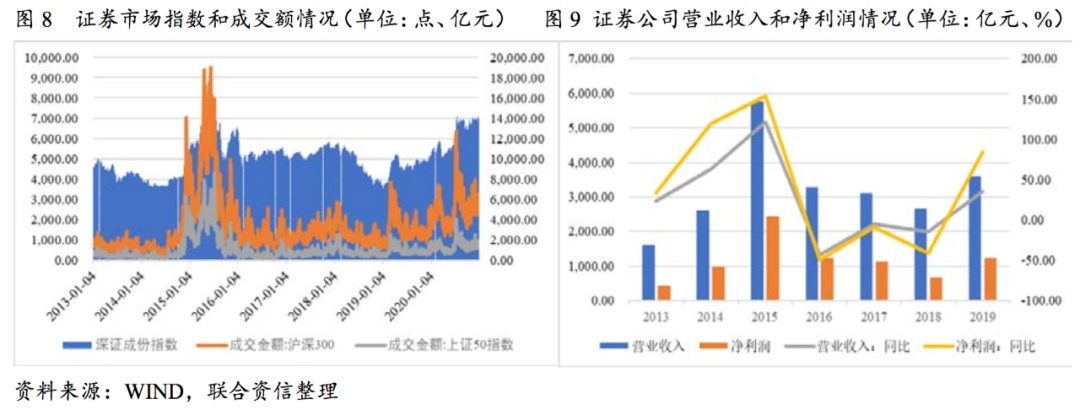

证券公司经营表现与证券市场关系紧密,随着市场下行和成交量的低迷,全行业证券公司营业收入和净利润自2015年开始连续三年下滑;2016-2018年,全行业证券公司营业收入均有所下滑,三年同比下滑42.97%、5.08%和14.47%,净利润分别同比下滑49.57%、8.47%和41.04%。2019年证券市场交易额的回升证券公司全年实现营业收入3604.83亿元,净利润1230.95亿元,分别较2018年增长35.37%和84.77%。

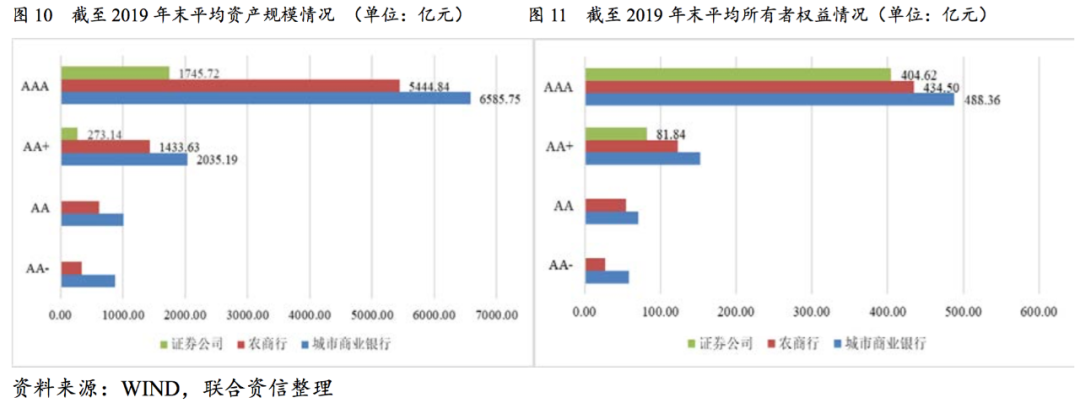

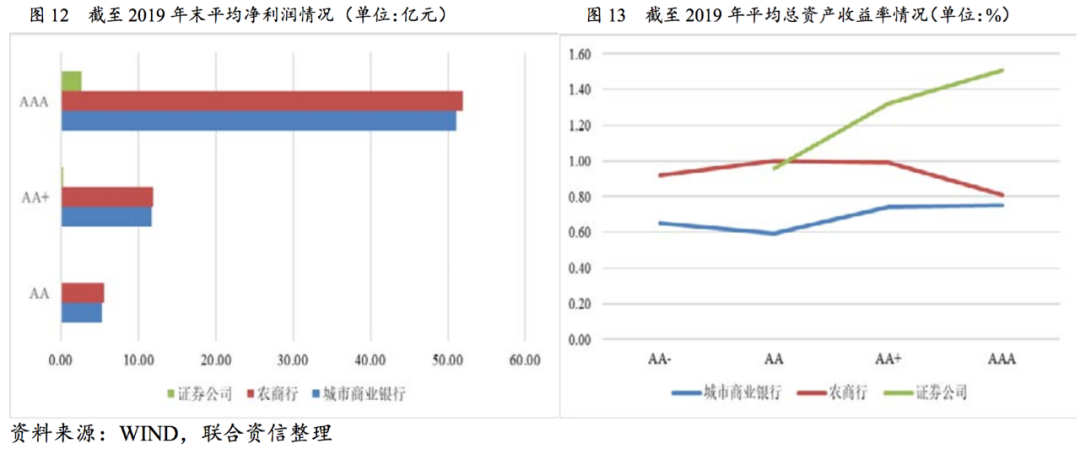

国有商业银行和股份制商业银行规模效应显著;同主体信用级别下,城商行和农商行资产规模和净利润规模明显优于证券公司;但所有者权益方面,AAA主体信用级别证券公司与城商行、农商行差距较小,且AA+~AAA级证券公司ROA水平高于城商行和农商行。

国有商业银行和股份制商业银行资产规模、净利润等规模性指标明显优于证券公司,且其所在金融系统中具有重要地位。本文选择债券市场上有存续主体级别的城商行、农商行以及同信用级别的证券公司进行对比。从资产规模来看,截至2019年末,主体信用级别为AAA级别城商行平均规模达6585.75亿元,农商行次之,整体平均资产规模为证券公司3.7倍左右,主体信用级别AA+的证券公司与城商行、农商行差距达7~10倍左右;主体信用级别为AAA的城商行平均所有者权益规模达488.36亿元,证券公司与其规模差距明显低于资产规模对比情况。

从盈利利润规模来看,主体信用级别为AAA的农商行平均规模达51.92亿元,城商行平均净利润次之;农商行净利润规模高于证券公司约25倍,而信用级别AA+的证券公司平均净利润仅有0.30亿元,但规模差距低于AAA级差。从盈利能力来看,证券公司除主体信用AA级的平均ROA略微低于农商行0.04个百分点,AA+~AAA主体信用级别证券公司平均ROA明显优于城商行和农商行。

从股东背景来看,商业银行和证券公司高信用级别股东背景均较强,商业银行个体数量较多、进入债券发行市场门槛较低,而证券公司进入债券发行市场门槛高于商业银行。

近年来监管对金融机构股权管理加码,从2020年信用级别下调的企业来看,多为股权关系复杂、股东背景不明确的企业。根据WIND分类的第一大股东性质,本文将商业银行、证券公司分为分析样本(包括国有、央企性质)及非分析样本(包含民营、公众及其他性质)来讨论股东背景对信用级别的影响,剔除一些分类不明确的样本,主要保留主体级别为AA-及(含)以上样本。商业银行共计样本数量228个,其中分析样本公司占比48.25%,非分析样本占比达51.75%。证券公司共计样本数量77个,其中分析样本公司占比71.43%,非分析样本占比28.57%。整体看,商业银行和证券公司分析样本AA+~AAA级别明显高于非分析样本,说明高信用级别股东背景均较强,而非分析样本AA主体级别个体数量占比较多。分行业对比看,证券公司分析样本AAA级别占比要高于商业银行,商业银行进入市场门槛较低,而证券公司进入市场门槛AA级别起步。

商业银行受央行和银保监会监管,主要以宏观审慎评估体系、《商业银行风险监管核心指标》和监管评价为主;证券公司则主要由证监会监管,以净资本为主要考核指标衡量证券公司资本充足和资产流动性。

商业银行归属于银保监会和央行监管,其中央行的监管体系主要是MPA,是强调整个金融系统稳定的宏观审慎监管。银保监会是以监管评级和《商业银行风险监管核心指标》,强调单个银行经营稳健与风险暴露情况的微观审慎监督。《商业银行风险监管核心指标》标准体系,包括风险水平、风险迁徙与风险抵补三大类指标,目的是为监管当局提供标准,告诉监管当局某个银行在某个时期的风险是高还是低(风险水平);风险变化趋势是降低还是提高(风险迁徙);如果风险事件真的发生,银行是否有足够的实力与资本来弥补损失(风险抵补)。证券公司则归属于证监会监管,以净资本为主要考核指标,净资本是衡量证券公司资本充足和资产流动性状况的一个综合性监管指标,是证券公司净资产中流动性较高、可快速变现的部分,它表明证券公司可随时用于变现以满足支付需要的资金数额。通过对证券公司净资本情况的监控,监管部门可以准确及时地掌握证券公司的偿付能力,防范流动性风险。虽监管部门有差异性,但近年来从监管政策导向来看,整体行业趋严监管。

2020年以来新冠肺炎疫情对经济金融带来的冲击,监管部门鼓励银行业对中小微企业贷款做延期、续贷,以及支持小微企业贷款信贷力度;为稳妥资管业务整改规范工作,相关部门提出适当延期“资管新规”的政策安排,监管态势虽有一定宽松,但旨在将资金流入实体企业的监管政策始终不变。证券公司则多项利好政策密集出台,以推动公司治理透明度为方向,强化合规风控,增强风险管理能力。

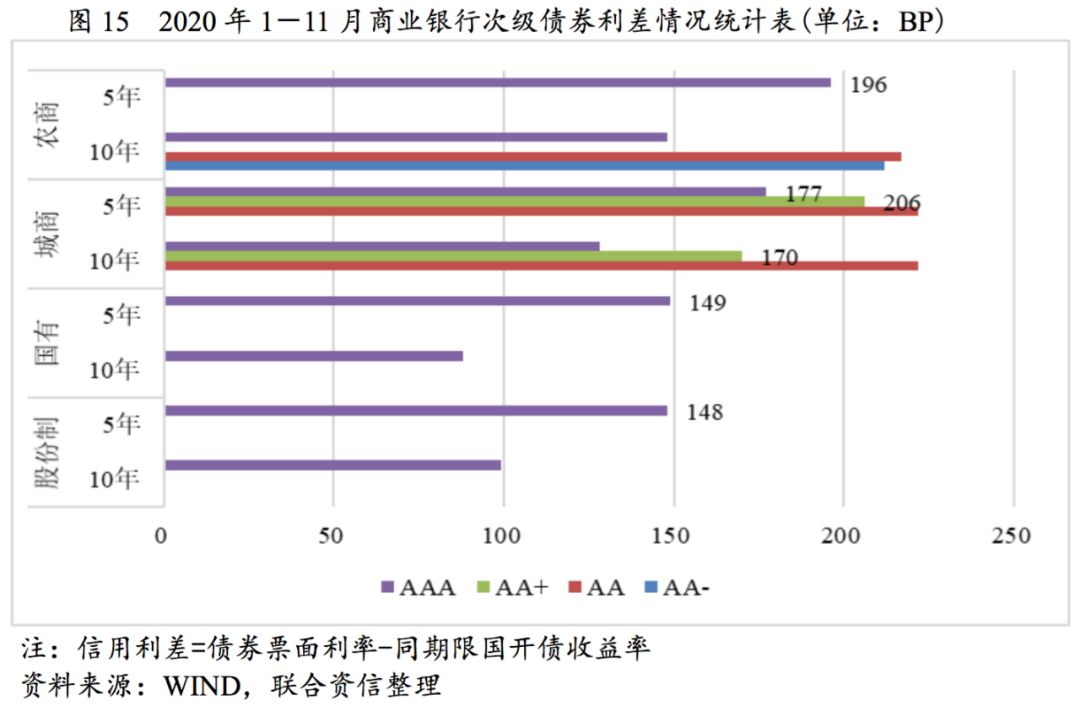

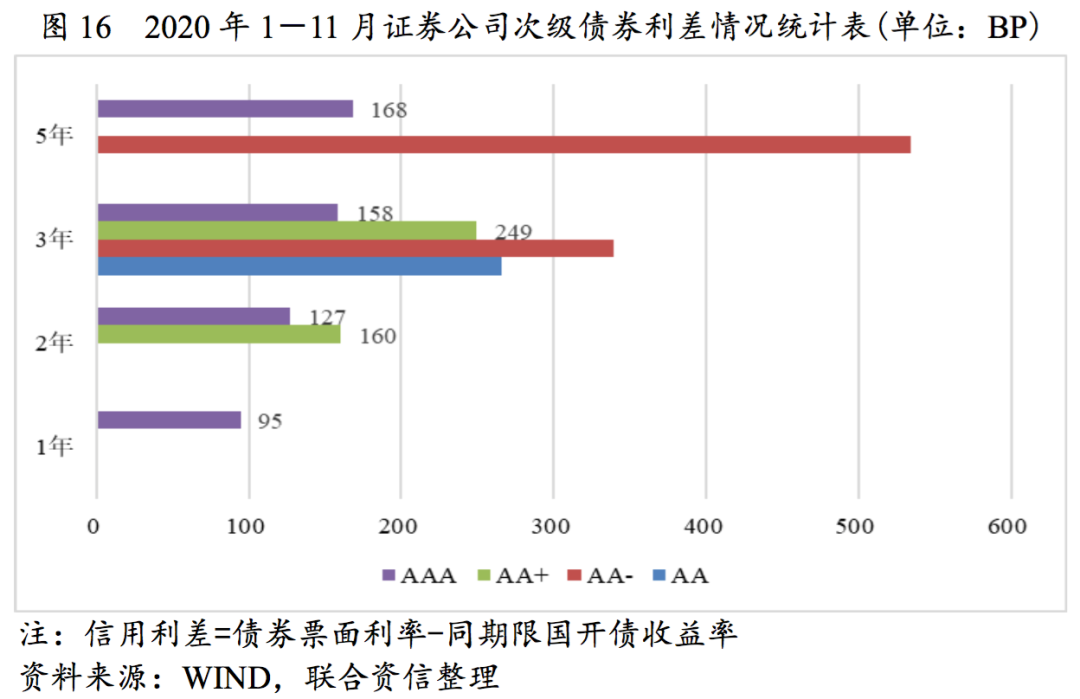

国有商业银行和股份制商业银行信用利差最低,商业银行信用级别之间的利差低于证券公司,但5年期AAA级证券公司次级债券信用利差低于AAA级城商行、农商行次级债券。

商业银行主要债券品种有次级债、金融债以及同业存单,证券公司债券品种有短期融资券和公司债,为更好对比证券公司和商业银行之间风险高低,本文采取信用利差方法量化其风险情况。时间范围:(1)2020年1-11月;(2)短期限品种对比:同业存单和证券公司短期限产品。长期品种:商业银行次级债和证券次级债。2020年1-11月,商业银行次级债发行期限为5~10年,国有商业银行和股份制商业银行主体信用级别均为AAA且信用利差较小,AAA级城商行信用利差低于农商行约20BP,AA级农商行信用利差高于城商行5BP,10年期AAA级城商行信用利差低于AA+级城商行42个BP。

2020年1-11月,证券公司次级债发行期限1~5年,1年期次级债均为主体信用级别AAA级证券公司发行。两年期次级债券AAA级证券公司信用利差低于AA+级33BP,3年期次级债券AAA级信用利差低于AA+级别91BP。5年期AA-主体信用级别样本较少,个体差异化影响较大。通过商业银行和证券公司发行次级债券信用利差对比,国有商业银行和股份制商业银行信用利差最低,商业银行信用级别之间的利差低于证券公司,但5年期AAA级证券公司次级债券信用利差低于AAA级城商行和农商行分别为8BP和28BP。

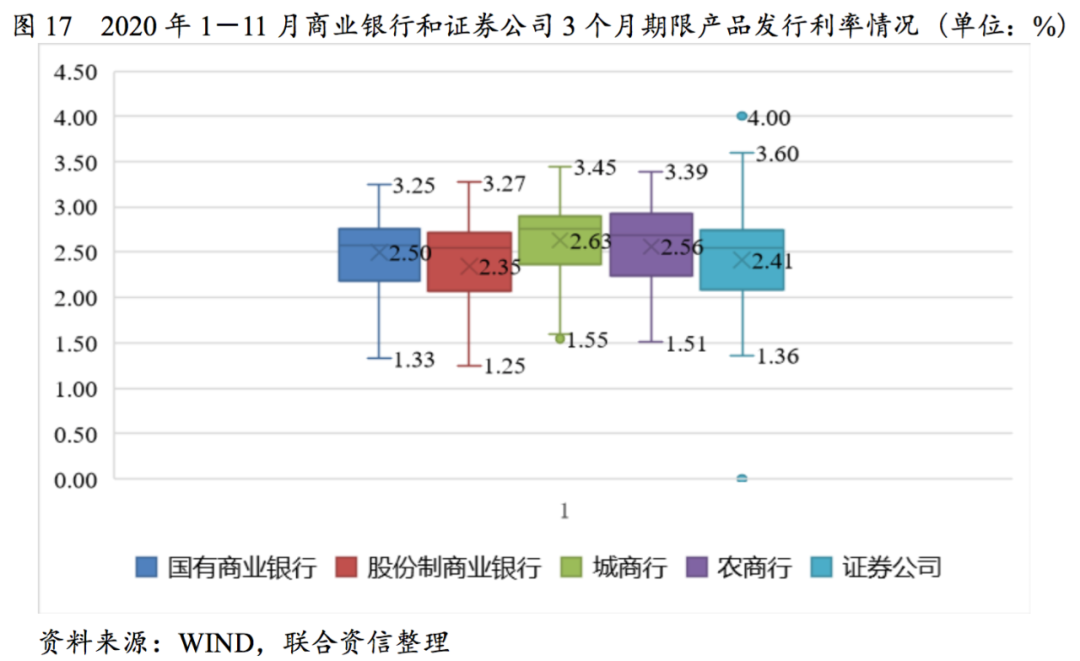

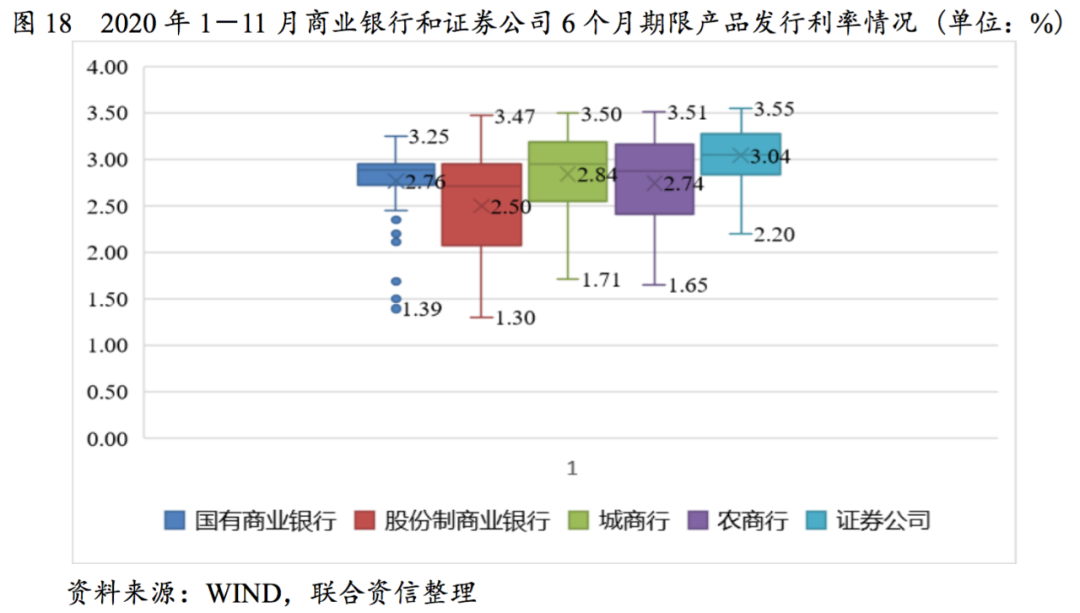

短期限产品中,股份制商业银行利率均值最优,3个月期限产品证券公司发行利率均值优于国有银行、城商行和农商行。6个月、9个月期限产品,证券公司与农商行和城商行发行利率均值差距较小。

从短期限品种来看,商业银行存单发行利率按银行类型分为国有银行、股份制银行、城商行和农商行,期限品种分为3个月、6个月和9个月。选取与商业银行同业存单同期限的证券公司发行的债券做对比,期限为3个月的股份制同业存单发行利率均值最低为2.35%,证券公司发行利率均值2.41%,高于股份制商业银行6BP。城商行同业存单利率均值最高,为2.63%。

期限为6个月的产品,股份制银行同业存单发行利率均值仍保持最低水平为2.50%,国有商业银行高于股份制银行26BP,证券公司发行利率均值3.04%,高于城商行发行利率20BP。

期限为9个月的产品,股份制商业银行同业存单发行利率仍保持较低水平,均值为2.66%,农商行、城商行发行利率均值分别高于股份制银行27BP和36BP,证券公司发行利率均值3.20%,且最高值均低于城商行和农商行。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信