更多干货,请关注资产界研究中心

作者:王婷

来源:中证鹏元评级(ID:cspengyuan)

主要内容

目前我国高收益债投资标的大体有三类:一是已出现流动性危机但尚未违约、投资者搏其最终兑付的债券,这是狭义高收益债的范畴,也是目前主要高收益债投资标的;二是已经违约、投资者搏其违约后回收率的违约债券;三是一级市场上发行的高票息债券,这类发行主体以资质较弱的中小企业、或初创型企业为主,也有少量堕落天使。本文主要分析第三类。

高收益主体违约率显著高于全市场,但在不同企业性质、地区、行业之间存在信用分化,因而给高收益债投资带来很大的价值挖掘空间。

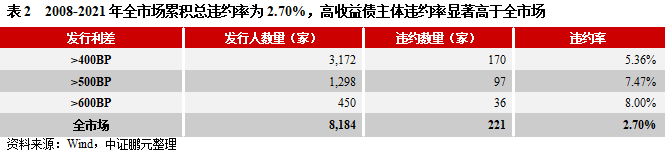

①高收益主体违约率显著高于全市场。2008-2021年全市场信用债发行人的总违约率为2.70%,而发行利差>400BP的发行人违约率为5.36%。

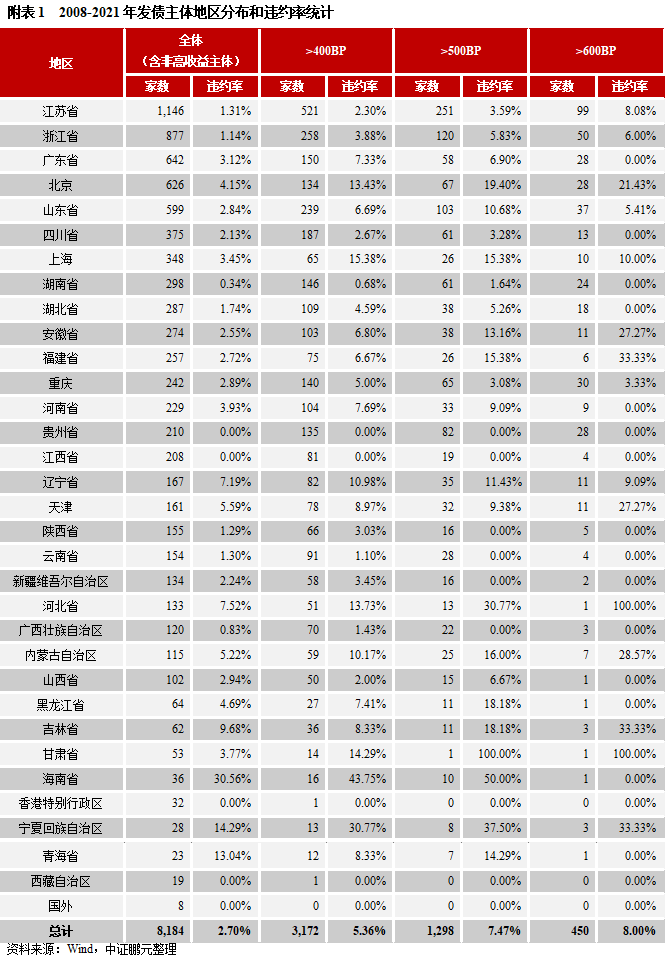

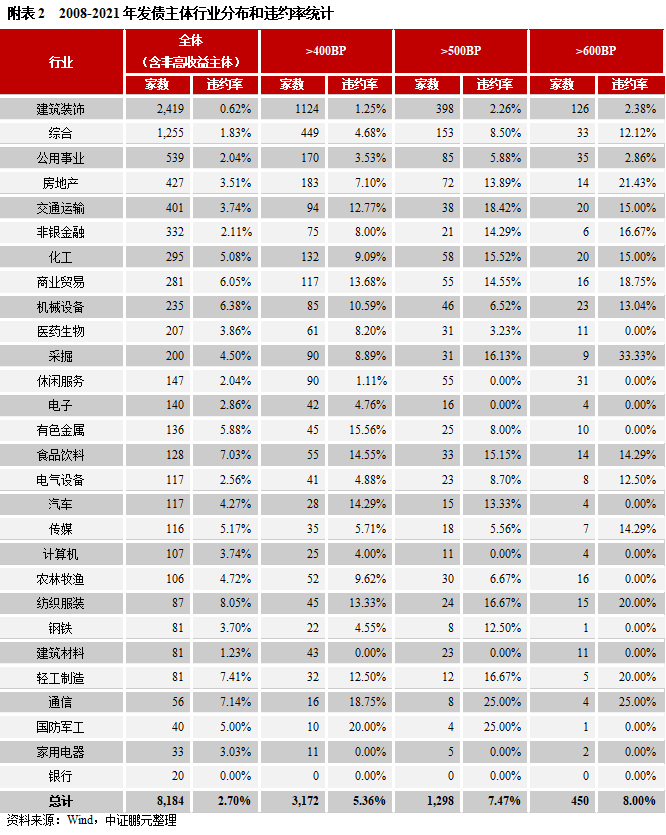

②高收益主体的企业性质方面,国企占比高、但国企违约率低。地区分布方面,发债大省的江苏、浙江高收益主体违约率较低,山东则偏高;网红高风险地区的贵州、云南高收益主体比例最高,区域内高风险主体集中,但目前违约率极低。行业分布方面,建筑装饰、综合、房地产、公用事业是高收益主体数量最多的四个行业,其中建筑装饰、公用事业这两个城投(或类城投)主要所属行业的违约率偏低,而房地产及过剩行业的高收益主体违约率相对偏高。

国企、发债大省(江苏、浙江)、城投(或类城投)是一级市场高收益债投资三大关键词。这三类主体均具有数量多、而风险较低的特征,因而我们建议将这三类高收益主体列为重点投资标的方向。另外,持有年限方面,鉴于首次发行后2~3年是个违约关键点,建议在这个时间点前夕进行信用深度分析,做出继续持有或卖出的投资决策,或将避免踩雷并同时获取高额收益。

高收益债(也称垃圾债、投机债等)在债券投资市场上属于独立的一类投资标的,源于信用债但又区别于一般信用债。目前我国高收益债的投资标的大体有三类:第一类是已出现流动性危机但尚未违约、投资者搏其最终兑付的债券,这是狭义高收益债的范畴,这类投资标的相对更为丰富,因而我国大多数高收益债投资机构目前是以这类债券为主要投资标的。第二类是已经违约、投资者搏其违约后回收率的违约债券,这类债券的投资机构相对较少,这是因为目前我国违约处置的相关法律法规尚不完善,违约处置进展非常缓慢,这个市场尚不成熟,因而参与的机构较少,不良资产处置公司有少量涉足。前两者均属于在二级市场上交易的投资标的。

第三类是一级市场上发行的高票息债券,这类发行主体除了小部分为已出现风险(或因行业整体风险上行或个体出现风险事件)的大型企业以外,大多数为资质较弱的中小型企业,或者是初创型企业等。这类债券目前并不在高收益债投资机构的首要考察范围内,尽管其收益可能很可观,但因目前结构化发行、抽屉协议、返点等不合规的发行方式存在,部分弱资质企业的真实融资成本远高于票面利率,一级市场的发行利率不能反映其真实融资成本,因而掩盖掉了其真实风险,同时也丧失掉很多潜在的投资标的,对于很多研究实力并不雄厚的投资机构来说投资这类债券显然很吃力,事实上这类债券被研究实力雄厚的投资机构(并非专门的高收益债投资机构)分散持有中。

尽管有少量高风险发行主体的票面利率并未完全反映其真实风险,但一级市场的高收益债研究仍有价值,它的高回报对于风险偏好型投资机构仍具有很大吸引力。因而本文尝试从一级市场的角度,且主要以发行人为统计口径,对我国高票息债券主体的分布和违约率情况进行统计和分析,并尝试给出一级市场高收益债的投资策略。

确定高收益债认定标准为发行利差>400BP

对于一级市场上发行的债券,如何划定高收益债的范畴呢?国际上,通常将评级在BB+及以下的债券称为投机级债券,而目前我国对投资级和投机级的划分尚未形成共识,国内大多数投资机构采用到期/行权/估值收益率>8%作为高收益债的划分标准,也有部分机构将隐含评级为AA-及以下视为高收益债,但这些均是从二级交易市场的角度对高收益债进行划分,不适用于一级市场高收益债的划分。

债券在一级市场上发行时,风险溢价包含在票面利率与无风险收益率的差值中,根据这一理论逻辑,高发行利差很大程度上可以反映高风险,因而,本文尝试用票面利率与发行当日同期限国债收益率的差值也即发行利差来认定高收益债。

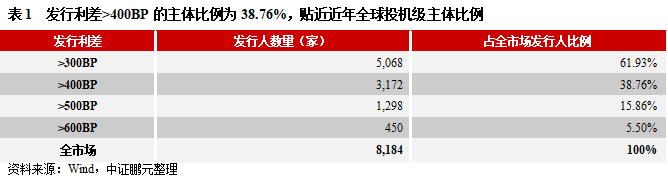

首先,我们参照全球投机级主体的比例来框定国内高收益债主体的比例,然后,用比例反推出一个恰当的发行利差阈值。根据穆迪全球1970年至2020年的数据,穆迪全球的投机级主体比例大约在20%~45%之间,在上世纪70年代初期基本维持在20%上下,自中后期起逐渐升高,到2012年以后均维持在40%以上。据此,我们框定国内高收益债主体比例在40%左右合适。

考虑我国违约主体的最早发债年度为2008年,因而本文统计自2008年起至2021年(2021年数据截至9月10日,以下所称2021年均指截至9月10日的情况)所有发过信用债的发行人(包含债券已到期的发行人),并将票面利率与当期同期限国债收益率作比较,计算发行利差。统计结果显示,发行过票面利差>300BP(只要有一期票面利差>300BP的即计入,下同)的发行人比例为61.93%,发行过票面利差>400BP的发行人比例为38.76%,发行过票面利差>500BP的发行人比例为15.86%;发行过票面利差>600BP的发行人比例为5.50%(表1)。

其中,发行利差>400BP的发行人比例38.76%,较为贴合近年来国际投机级债券主体的比例水平,因而本文将高收益债的标准定为发行利差>400BP。同时,考虑到目前我国高收益债研究中,大多数研究机构的高收益债样本占整体信用债的比例在10%~25%之间,因而为了贴合国内高收益债研究,给国内高收益债投资者更多参考,本文一并统计发行利差>400BP、>500BP和>600BP三类高收益债主体的分布和违约情况。

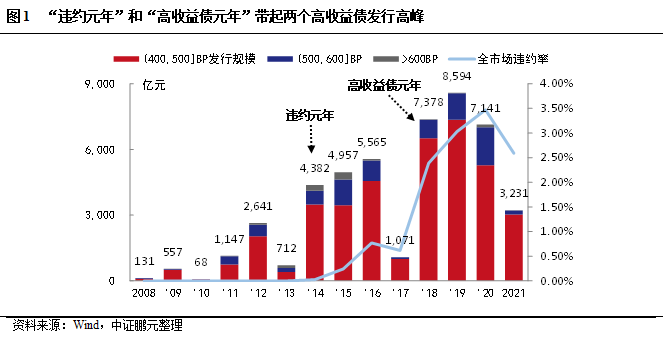

“违约元年”和“高收益债元年”带来两个高收益债发行规模高峰

首先,我们从债券口径来看高收益债发行规模的情况。从我国高收益债发行规模分布图(图1)来看,自2008年起,我国出现了两个高收益债发行高峰:一是伴随2014年首支公募债违约(“违约元年”)的2014-2016年,二是伴随2018年违约高峰到来(“高收益债元年”)的2018-2020年。发行最高峰的年度2019年其发行规模达到8,594亿元,占当年信用债总发行规模的9.01%。

高收益主体的分布和违约特征

接下来我们从发行主体口径来看高收益债发行主体的分布和违约特征,并从企业性质、行业分布和地区分布三个角度详细解读。

(一)高收益主体违约率显著高于全市场,且发行利差越高,违约率也越高

2008-2021年全市场信用债发行人的总违约率为2.70%(注:此处总违约率=2008-2021年总违约主体数/2008-2021年总发债主体数)。而发行利差>400BP的发行人违约率为5.36%,发行利差>500BP的发行人违约率为7.47%,发行利差>600BP的发行人违约率为8.00%,均显著高于全市场整体违约率水平,且发行利差越高,违约率也随之越高(表2),符合风险越大,投资回报(发行利差体现的风险溢价)越高的理论逻辑。

我们注意到,相较于利差>500BP的发行人而言,利差>600BP的发行人尽管风险溢价增加100BP,但违约率并没有显著增加,我们认为一是由于发行利差在600BP以上的债券以私募为主,比例高达95%,而私募债券的发行规模通常较小,协调兑付相对更为容易;二是由于利差>600BP的债券中有增信措施的债券比例更高,达86.5%(相较之下,利差>400BP的债券增信比例为30.8%,利差>500BP的债券增信比例为53.2%),因此违约率并未显著增加。

另外,统计显示,我国信用债违约大多发生在首次发债后2至3年内,这部分主体占比约为四成,其次是4至5年内,约为两成;最长存续年限为12年,以产业类大型国企为主,最短存续年限为1年,以产业类中小民企为主。一方面是因为我国债券发行/行权期限以3年为主,另一方面,相关数据显示,3年是企业经营成败的分水岭,特别是对于企业大幅扩张、激进投资这类经营动作,是成功还是失败将在3年后见分晓,而大幅扩张、激进投资往往伴随大规模融资活动,其中就包括债券融资,因而我国违约债券常出现在首次发债后2至3年这个时间点也就不足为奇。

(二)企业性质分布和违约特征

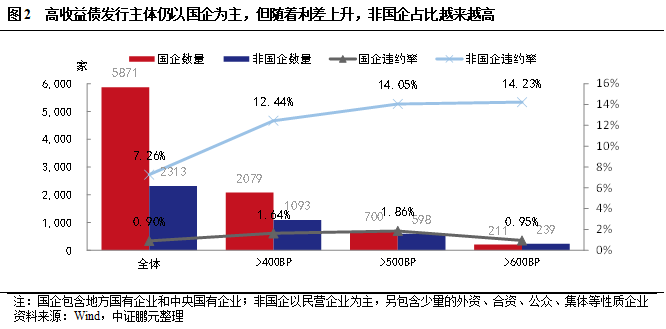

接下来,我们按企业性质来观察高收益债发行主体的分布和违约特征。我们将样本分为两类:一类是国企,包含地方国有企业和中央国有企业(我们认为在研究高收益债时,国企和央企具有类似特征,因而将两类企业归为同一类企业统计),第二类是非国企,其中以民营企业为主,占比在80%以上,另包含少量的外资、合资、公众、集体等性质企业,总体体现民营企业的特征。

从不同利差主体的企业性质分布来看,一级市场高收益债的发行主体以国企为主,但随着利差上升,非国企占比越来越高(图2)。利差>400BP的发行人中,国企占比为65%,非国企占比为35%,国企占据三分之二的高收益债市场;发行利差进一步上升后,国企的数量迅速缩小,占比越来越低,非国企占比则越来越高:利差>500BP的发行人中,国企占比54%,非国企占比46%,到利差>600BP时,国企占比降至47%,而非国企占比上升至53%,国企和非国企基本各占据半壁江山,甚至非国企占比还略超国企占比。但整体上,目前我国高收益债市场的发行主体仍以国企为主,非国企尚未占据主要高收益债券市场。

从不同企业性质的违约率来看,国企高收益债主体的违约率显著低于非国企高收益债主体。利差>400BP的国企发行人违约率1.64%,而非国企达到12.44%,违约率相差10个百分点以上,到利差>600BP时,国企发行人违约率0.95%,而非国企达到14.23%,违约率更是相差13个百分点。我们注意到,利差>600BP的国企违约率相较于利差>400BP和利差>500BP这些更低风险溢价的主体而言不升反降,我们认为这是由于国企对于违约更加敏感和厌恶,协调兑付的意愿更高,调动资源的能力也较非国企更强,且上文也提到利差>600BP的债券95%是私募发行,规模较小,因而最终协调兑付的成功率更高。

(三)地区分布和违约特征

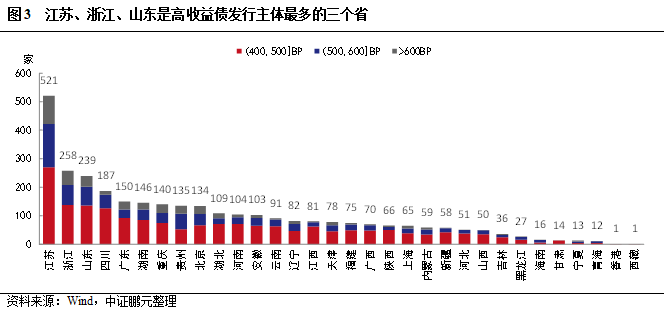

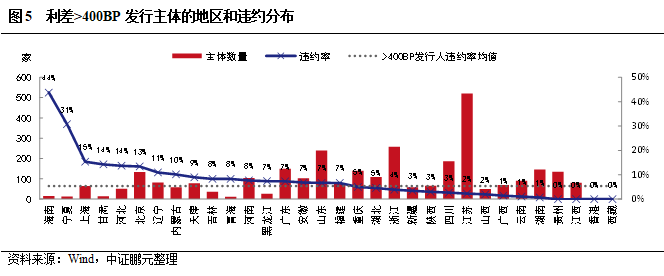

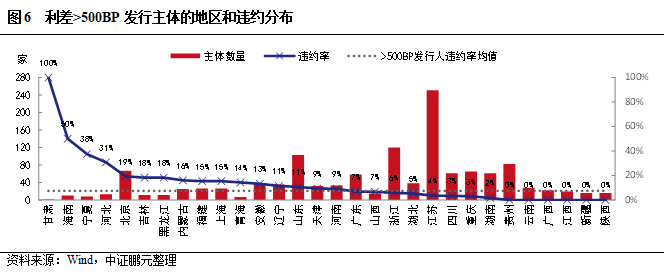

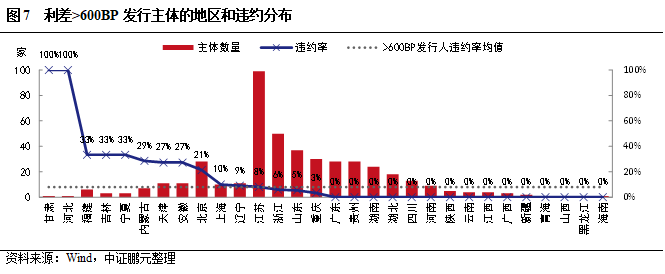

我们再来看一下高收益债发行主体在各地区的分布和违约特征。从绝对数量来看(图3),江苏是高收益债主体的绝对大省,主体数量高达521家,是第二名的两倍之多,占整体高收益债主体的16.4%;其次是浙江和山东,均在200家以上。在利差>400BP(图5)、>500BP(图6)、>600BP(图7)三组高收益主体中,江苏、浙江、山东均是排名前三。重庆以140家跃居第七名,其它网红地区如贵州、云南、天津则分别以135家、91家、78家分居第八、十三、十六位。

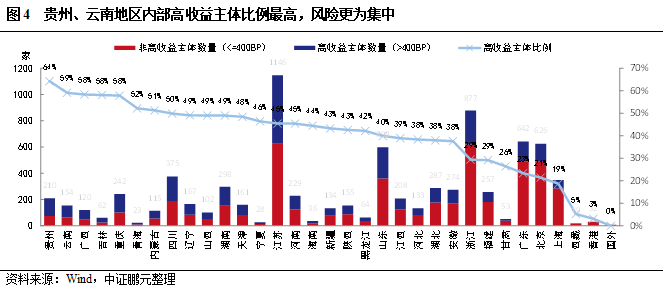

各地高收益主体绝对数量的高低,往往与该地区发债基数的大小相关,而不能反映地区内部风险分化的情况。为进一步观察地区内部风险分化情况,我们统计了各地高收益主体占该地区全体发行人的比例(图4)。我们观察到与绝对数量分布截然不同的排序:贵州、云南两大网红高风险地区的高收益主体比例分列第一和第二位,反映该地区内高风险主体比例较高,地区风险更为集中;吉林、重庆、内蒙古、辽宁、湖南、天津等常见高风险地区也位居前列,而绝对数量较多的江苏、山东则位居中游,浙江更是居后,反映其地区内高风险主体比例较低,地区风险较为分散。

然而,尽管贵州、云南等地区风险更为集中,但截至目前并未大面积爆发违约。数据显示,云南高收益主体违约率仅为1%,而贵州甚至尚无高收益主体违约。吉林、重庆、内蒙古、辽宁、湖南、天津等常见高风险地区中,吉林、内蒙古、辽宁、天津的违约率高于同等风险溢价主体的违约率均值,而重庆、湖南违约率低于均值,这种信用风险分化就带来了很大的价值挖掘空间。而绝对数量较多的三省中,山东违约率是高于同等风险溢价主体的违约率均值,而浙江、江苏是低于同等风险溢价主体的违约率均值,违约率较低。此外,像重庆、湖北、四川、湖南、江西等,有一定数量的高收益主体,但违约率低于均值的这类地区,也是较为良好的投资标的选择范围。更多地区详细数据请参见附表1。

(四)行业分布和违约特征

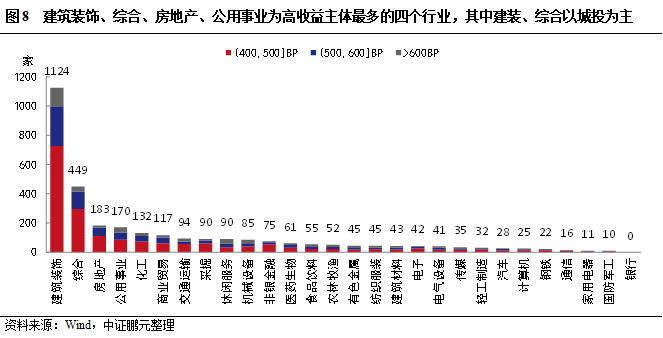

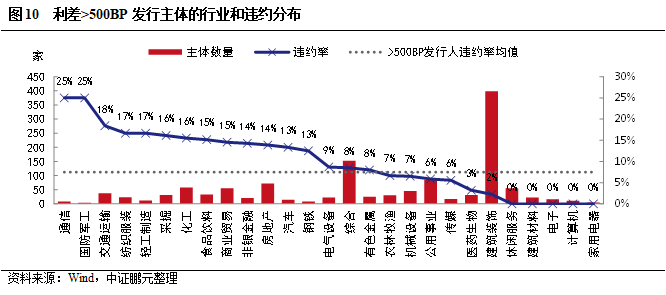

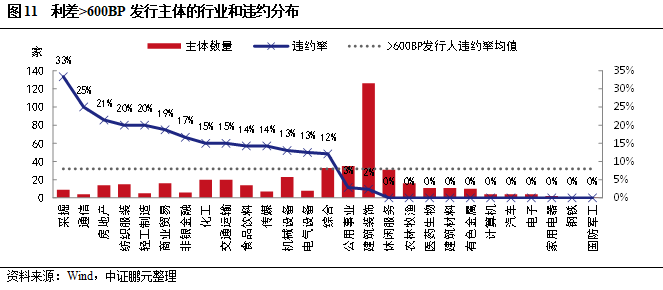

行业分布和违约特征方面,从统计数据来看,建筑装饰是高收益主体数量最多的行业,仅其一个行业就占全部高收益主体的35%;其次是综合、房地产、公用事业,也是一级市场高收益债发行主体的主要分布行业(图8)。前四个行业占全部高收益主体的60%。但建筑装饰、综合行业的高收益主体中有较大比例为城投,也就是说有相当数量的弱资质城投其发行利差还是偏高的。

同样,我们继续观察其违约率的话,则发现建筑装饰、公用事业这两个城投(或类城投)主要所属行业的违约率是低于同等风险溢价主体的违约率均值(图9至图11)。而房地产行业,以及过剩行业的高收益主体违约率相对偏高,特别是房地产行业,随着利差上升,违约率排名也一路走高。其它有一定高收益主体存在的行业,如化工、商业贸易、交通运输等,在各个风险溢价水平下其违约率均高于均值。更多行业详细数据请参见附表2。

高收益债投资策略

整体上,高收益债发行利差越大,违约率也就越高,选择更高的发行利差标的,获得高投资回报的同时,也将带来更高的违约风险。但各高收益主体在不同投资年限、企业性质、地区、行业之间仍存在分化,这就为投资者带来了投资价值挖掘空间。

具体来说,持有年限方面,鉴于首次发行后2~3年是个关键时间点,建议在这个时间点前夕进行信用深度分析,对于信用风险相对较小的高收益主体债券可以继续持有,对于风险较大或无法判断风险的主体则建议卖出,或将避免踩雷并同时获取高额收益。

企业性质方面,一级市场高收益债主体呈现的国企占比高、但国企违约率低的特征,使得国企性质的高收益主体成为极好的高收益债投资标的,且风险溢价水平越高,国企和非国企的违约率差异也同步加大,投资者更容易根据不同的风险偏好挖掘出适合的投资标的。

地区方面,有三类地区可以进行投资价值挖掘:第一,江苏、浙江这两个高收益主体大省,其发行基数大,可选择标的较多,而高收益主体又较为分散,违约率相对较低;第二、有一定数量的高收益主体,且高收益主体比例不高,但违约率低于均值的地区,例如:湖北、四川、江西等;第三类,贵州、云南、湖南等网红地区,风险集中度高,但目前违约率极低,这类地区容易形成堰塞湖,一旦口子撕开,或将导致大面积违约事件,建议风险偏好较低、或持有到期的投资者规避,对于风险偏好较高的高收益投资者可以在充分信用挖掘的基础上进行短期限投资。以上三类投资标的的安全边际依次递减。

行业方面,建筑装饰、公用事业这两个城投(或类城投)主要行业的高收益债主体较多,可选择的投资标的较多,而违约率又低于同等风险溢价主体的违约率均值,因而是较好的一级市场高收益债投资标的群体,而房地产行业,以及过剩行业的高收益主体违约率相对偏高,建议投资策略为一级市场买入并持有到期的投资者规避。

特别说明的是,本文所有分析结论均基于过往历史的发行数据,而债券市场是瞬息万变的,并不代表未来以上结论仍然成立。本文旨在为一级市场高收益债投资提供参考思路,投资者在实际投资过程中还需随时获取最新数据,借助以上分析框架,做出适时恰当的投资决策。

最后,我国高收益债市场处于刚刚起步的阶段,存在极大的投资价值挖掘空间,目前也正吸引一批民间私募机构甚至海外秃鹫基金的进场。往后,相关法律法规不断完善,投资者的投资经验不断丰富,投资者结构也越来越多样,我国高收益债市场未来可期。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 一级市场高收益债违约特征和投资策略

中证鹏元评级

中证鹏元评级