做债,我们是认真的

作者:结构融资四部

来源:联合资信(ID:lianheratings)

自2016年首单单一债务人供应链证券化产品发行以来,这类项目逐渐得到投资人的认可,发行数量与金额逐年攀升。该类产品通过资源整合和流程优化,利用核心企业的优质资源为其上游中小供应商提供融资便利,得到了监管与市场的广泛好评。目前市场上已发行和存续的项目交易结构逐渐模式化,证券化产品的债项级别主要依赖核心企业主体信用支撑,债项级别通常与核心企业的主体级别一致,评级机构对基础资产的量化分析主要侧重于基础资产的现金流入能否覆盖资产支持证券的预期支出。但是,这是否意味着这类产品可以在忽略交易结构安排的基础上,单纯只侧重分析主体的信用等级呢?答案是否定的,下文笔者将从不同的角度进行详细说明。

从交易结构的角度看,偿付主体本身的偿债能力固然重要,但是主体对于结构化产品的偿付意愿或履约方式同样值得我们关注,这主要体现在该偿付主体以何种方式引入自身信用。与公司债、中期票据、短期融资券等产品不同,结构化产品引入主体信用的方式较为多样。目前市场上已知的对于单一债务人供应链产品提供信用支持的方式有连带责任保证担保、无条件不可撤销的差额支付、加入债务等形式。另外还有正在积极探索的票据形式(包括但不限于承兑、保证、背书转让等)都可以作为结构化产品引入主体信用的依据。但值得注意的,不同的引入方式获得的增信效力或将不同,常常需要设置与其适应的交易安排以保障其履约,抛开产品结构安排而只分析主体的偿债能力是不充分的。

举例来说:单一债务人供应链证券化项目并使用商业承兑汇票作为支付结算工具的项目中,其他交易结构相同的情况下,一单产品AAA主体作为商业承兑汇票的承兑人,另外一单产品AAA主体作为商业承兑汇票的保证人。两单产品均可以带入主体信用,但是由于票据本身具有第一手的承兑付款请求权和第二手的追索权,这就使得方案二的产品在最后清算的时候需要预留更多的时间,且需要在交易结构安排中对于持票人提示付款、主张权益等动作做出更为清晰的要求。

结构化产品另外一个交易结构的关注点就是基础资产现金流的回款路径和划款频率。众所周知,国内资产证券化产品由于在法律等方面很难做到完全的破产隔离,基础资产现金流和资产服务机构的其他现金流容易出现资产混同。现有缓释这类风险的主要方式就是控制回款路径和划款频率。也就是说,回款现金流从产生至归集到专项计划账户的路径和频率是结构化产品需要重点把控的环节。单一债务人供应链产品也是如此。目前市场上存续的单一债务人供应链产品基本上都能实现回款现金流闭环,即基础资产现金流一旦产生,直接回流至专项计划账户,这种情况下资金混同风险很低。但是评级根据多年的实践,在大量的产品结构设计中,发现产品回款设置存在多样性,不同的回款设置带来高低不一的混同风险。所以即使底层基础资产偿付主体的偿付能力和偿付安排都相同,但也会可能由于基础资产回款结构设置的不同而导致最终产品面临不同的偿付风险,最终影响债项的级别。

举例来说:单一债务人供应链证券化产品中,核心企业的信用等级为AA+,为基础资产提供加入债务的连带付款承诺。资产服务机构为某家保理公司,主体级别假设为A+,其母公司主体级别为AA+。在下面三种不同的回款路径中债项面临的风险是不同的。

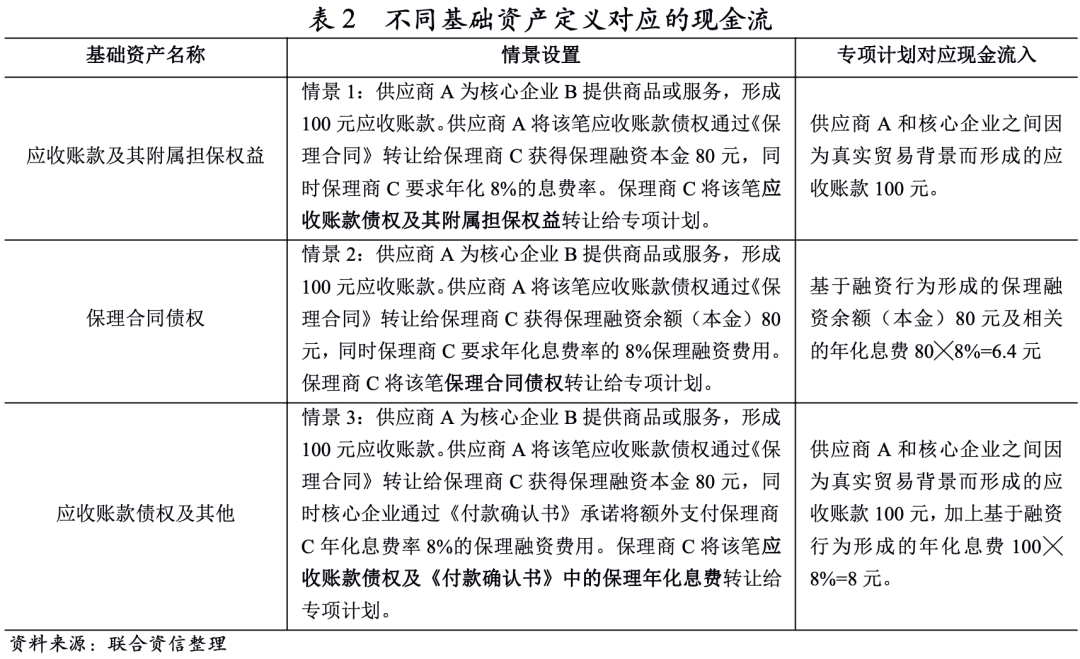

从基础资产的角度看,资产支持证券的另外一端即为提供支持的“资产”,如何圈定基础资产非常关键,基础资产的定义不仅明确了专项计划锁定资产的法律关系,更确定了未来该类资产带入的现金流,从而对于债项规模产生影响,此外基础资产定义不同常常是受客观条件所限而呈现不同的选择,基于风险把控的角度应仔细分辨其成因,不同的基础资产在交易安排上也需匹配相应确权文件以有效保障现金流信用质量。目前单一债务人证券化产品常见的基础资产定义为“应收账款及其附属担保权益”,但是也会有少量的“保理合同债权”“应收账款债权及其他”等非常规的定义存在,下面用表格的形式给出情景假设。

上述情景1中,现金流为供应商和核心企业之间因为真实贸易背景而形成的应收账款,现金流全部来源于核心债务人及其下属子公司,交易安排上需辅以相关确权文件如债务人付款确认书等以有效保障现金流的信用质量,此类情形为目前主流模式。情景2中,有一定可能性会使得现金流的信用质量无法得到核心企业的主体信用支撑,通常表现为供应商将该笔应收账款债权通过《保理合同》转让给保理商的行为通知送达核心企业,但无法获取核心企业对该笔款项的确权文件,或是无法配合改变现金流划转路径,现金流需以原路径划转至供应商,此种情形下现金流信用质量无法得到有效保障,进而影响对债项级别的判断。情景3中的入池资产其实包含了两种不同形式的基础资产:即由于开展日常真实贸易背景形成的应收款项和由于开展融资行为而产生的应收款项。表格中描述为由核心企业承诺将额外支付保理商年化息费率8%的保理融资费用,这种情形结合确权文件需要判断该项行为的商业合理性,以尽可能避免后续纠纷。这里也需要说明如该项融资费用约定由供应商承担,那么基础资产所圈定的两部分现金流事实上来源于两个不同资信水平的主体,无法合并来看。

此外,近年来单一债务人供应链产品创新层出不穷,且主要的创新点都在于交易结构的设置方面,例如初始债权人的下沉、票据等新的结算方式的引用、供应链ABCP模式、债权人回购的反向增信、代理模式的运用等等。这些创新也是这类产品历久弥新的原因所在,更是单一债务人供应链结构化的特征所在。如果忽略这类产品的结构化特征,单纯只考虑偿付主体的偿债能力,必然会使得这类产品的光芒暗淡,也不利于综合把控这类项目的风险。

单一债务人供应链产品从发行之初便得到了市场的广泛关注,市场上已经发行的产品债项信用等级均与核心增信主体的信用等级保持一致,这就使得很多人可能忽略了这类产品的结构化属性。评级机构根据大量的项目经验,在充分的实践中得出结论:这类项目的交易结构安排对于产品的安全性至关重要。抛开产品的结构化属性而只关注主体的信用水平有失偏颇,不利于把控项目的整体风险,也不利于这类项目的创新和发展。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 【专项研究】单一债务人供应链证券化产品债项级别必然等于主体级别吗?——论单一债务人供应链证券化产品的结构化特征

联合资信

联合资信