更多干货,请关注资产界研究中心

作者:史晓姗

来源:中证鹏元评级(ID:cspengyuan)

市场概况:(1)7月企业债发行47只,发行规模430.70亿元,同比分别增长161.1%和141.3%,与上月相比,发行数量持平,发行规模环比增长12.3%。(2)7月净融资为116.19亿元,上年同期为净偿还180.52亿元。7月,1企业债取消发行,原计划发行规模8亿元。

市场分析:(1)7月江苏省发行规模最大,四川省涨幅最大。(2)7月发行主体主要为建筑装饰行业。(3)7年期为企业债券主力期限品种,3年期和5年期品种占比环比上升。(4)7月高级别债券和主体占比大幅上升,处于年内高值。(5)7月企业债券平均发行利率下行、发行利差收窄。(6)7月增信比例为40%,中低级别主体中增信主体增加。(7)7月中信建投和海通证券企业债券承销规模最大。

市场观察:借新还旧政策延续,可偿还2021年到期债务。截至2021年7月底,共有43家主体发行48只借新还旧企业债,2021年发行数量已超过2020年全年。从实际操作看,2020年开始的借新还旧政策,之前多以偿还2020年到期债务,今年继续延续,“21荆门高新债”为首只用于偿还2021年到期债务的企业债。其中,45只债券募集资金扣除相关费用后全部用于偿还到期企业债、置换建设贷款/工程款、或因置换到期债券产生的债务。另外3只债券,部分用于相关项目建设,部分用于偿还到期债务。借新还旧企业债,集中在再融资压力加大的省份、期限短于企业债平均水平。

企业债市场概览

2021年7月,企业债券发行47只,发行规模430.70亿元,与上年同期相比分别增长161.1%和141.3%;与上月相比,发行数量持平,发行规模环比增长12.3%。

从净融资情况来看,7月企业债券总发行规模430.70亿元,总偿还规模314.51亿元,本月表现为净发行116.19亿元,上年同期为净偿还180.52亿元。此外,2021年7月有1只企业债券取消发行,原计划发行规模8亿元。2021年1-7月份,企业债净融资表现为净偿还207.89亿元,较上年同期净偿还规模减少923.21亿元。

从地区分布看,2021年1-7月份企业债净融资依然呈现两极分化,多个经济欠发达地区本年度尚未发行企业债。其中,浙江省实现净融资330.13亿元,远高于其他省份,其次是四川省实现净融资156.90亿元,位居第二。而湖南省、江苏省因偿还规模较大,净融资规模为负。青海、甘肃、黑龙江、海南、内蒙古、山西、贵州、天津和辽宁未发行企业债,其中,贵州、天津和辽宁的偿还规模较大,分别为85.54亿元、94.41亿元和96.94亿元。

市场分析

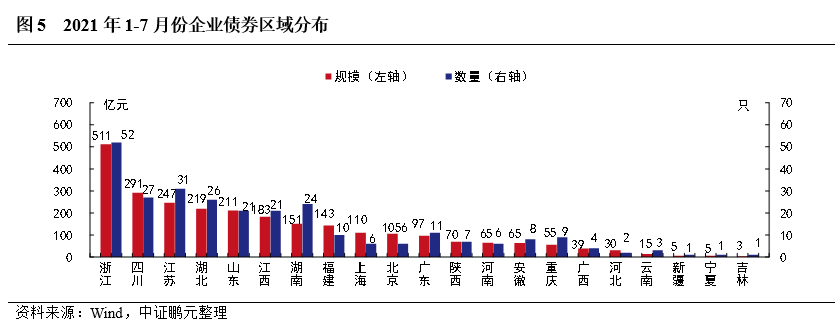

2021年7月,共有13个省份发行了企业债券。其中,江苏省发行77.30亿元,规模高于其他省份,其次,浙江省和北京分别发行64亿元、60亿元。从发行数量上看,江苏省发行10只,浙江省发行6只,其他省份发行数量较少。与上年同期相比,7月发行省份较上年同期均出现增长,其中,四川省、江苏省和北京发行规模同比增长300%以上,江苏省增速287%,涨幅也较大。

综合2021年1-7月份看,浙江省发行规模最大,累计511.40亿元,发行数量52只;四川省发行291.40亿元,位列第二;江苏省、湖北省和山东省分别发行246.80亿元、218.80亿元和211.10亿元,规模也相对较大。与上年同期相比,有10个省份的企业债发行规模同比增加,其中,浙江省同比增加289%,涨幅最大,其次是江西省和山东省分别增长132%和128%;共有7个省份的企业债发行规模同比下降,其中,云南省、陕西省和广东省分别同比下降77%、61%和59%,降幅较大。此外,贵州、天津、山西、甘肃和海南省本年未发行。

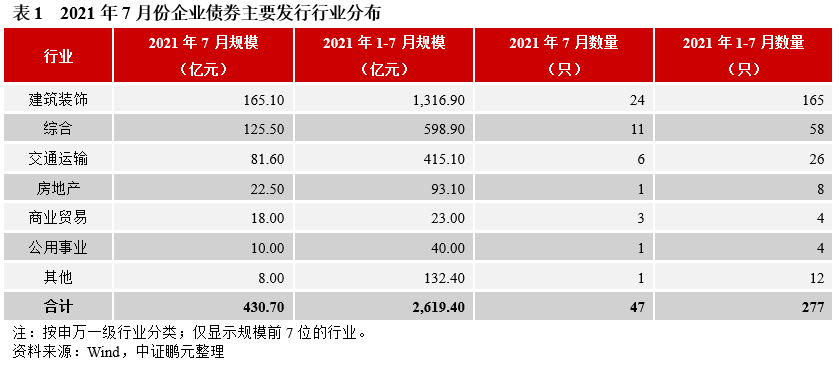

2. 7月发行主体主要为建筑装饰行业

2021年6月,企业债券发行人主要分布在建筑装饰、综合等行业。其中,建筑装饰和综合行业的发行规模占比分别为38.3%和29.1%。综合2021年1-7月份看,建筑装饰行业发行规模1,316.90亿元,占比50.3%,发行数量165只,占比59.6%,是企业债的主要发行行业,与上年同期相比,规模占比提升8个百分点。

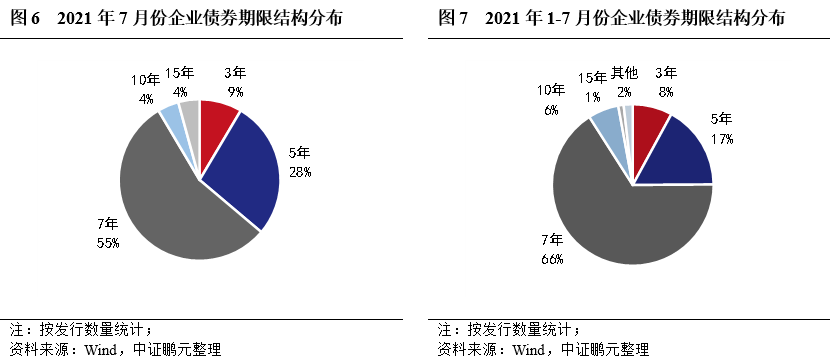

3. 7年期为企业债券主力期限品种,3年期和5年期品种占比环比上升

2021年7月,企业债券期限分布于7年期等期限品种。其中,7年期发行数量为26只,占比55%,发行规182.20亿元,占比42%;3年期和5年期品种发行规模合计占比48%,较上月增长35个百分点。综合2021年1-7月看,7年期品种发行数量和规模分别为183只,1,408.10亿元,占比分别为66%和54%。与上年同期相比,3年期和7年期品种规模占比均上升5个百分点。

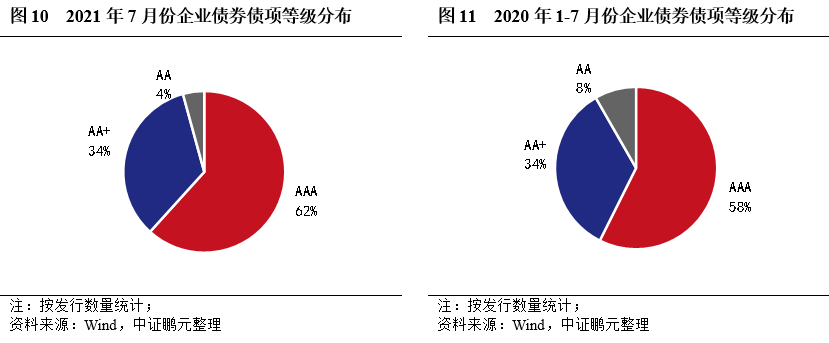

4. 7月高级别债券和主体占比大幅上升,处于年内高值

2021年7月发行的企业债债项信用等级以AA+级为主,AA+及以上的高级别品种数量占比96%,较上月上升11个百分点。综合2021年1-7月看,AAA级企业债占比58%,AA+级占比34%,与上年同期相比,AA+及以上的高级别品种数量占比上升2.43个百分点。

从发行主体等级看,7月AAA级主体13家,占比30%;AA+级主体16家,占比36%;AA级主体14家,占比32%,AA-级主体1家,占比2%。整体看,7月高等级企业债发行人数量占比66%,较上月提升30个百分点,与5月持平。综合2021年1-7月看,AAA级主体占比25%,AA+级占比23%,AA+及以上占比较上年同期下降2.9个百分点。

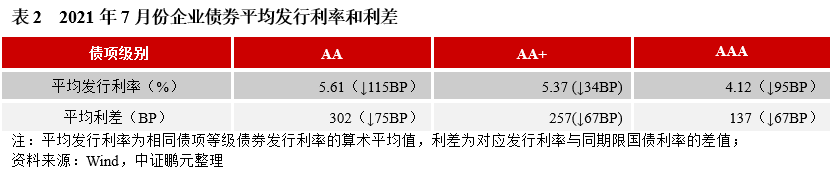

5. 7月企业债券平均发行利率下行、发行利差收窄

2021年7月,企业债券最高发行利率为6.89%,较上月下降61BP;最低发行利率为3.11%,较上月下降29BP。从债券级别来看,与上月相比,本月各主要级别企业债平均发行利均下行,平均发行利差均收窄。其中,AA级企业债平均发行利率下行115BP、利差收窄75BP,降幅最大。

从趋势看,7年期除权无担保企业债,7月份AA+级利率利差微幅下调,其他级别未发行。

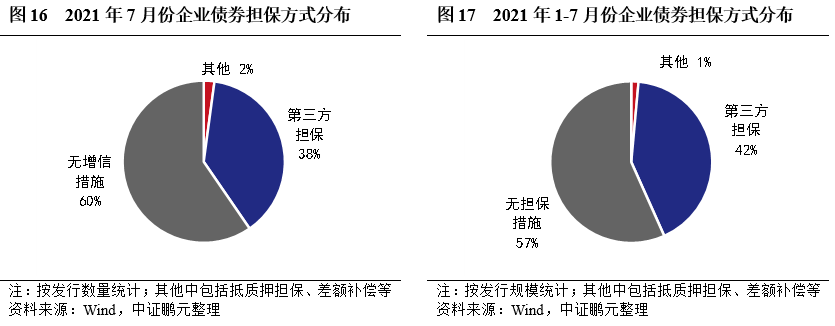

6. 7月增信比例为40%,中低级别主体中增信主体增加

2021年7月,企业债有担保的债券共计19只,数量占比40%,较上月下降4个百分点,主要是高级别主体数量增加。分主体级别看,AA级主体选择增信发行的债券比重为87%,较上月上升15个百分点;AA+级主体选择增信发行的债券比重为31%,上月均未选择增信。综合2021年1-7月看,有增信的债券占比43%,较上年同期增长6个百分点。从趋势看,2021年有增信债券占比呈现波动下降,与发行主体结构有关。

7. 7月中信建投和海通证券企业债券承销规模最大

就承销机构而言,2021年7月共有27家机构参与企业债券的承销工作。中信建投证券和海通证券各承销54.08亿元,并列第一;中信证券承销46.25亿元,位居第三;天风证券承销39.27亿元,位居第四。

市场观察

借新还旧政策延续,可偿还2021年到期债务

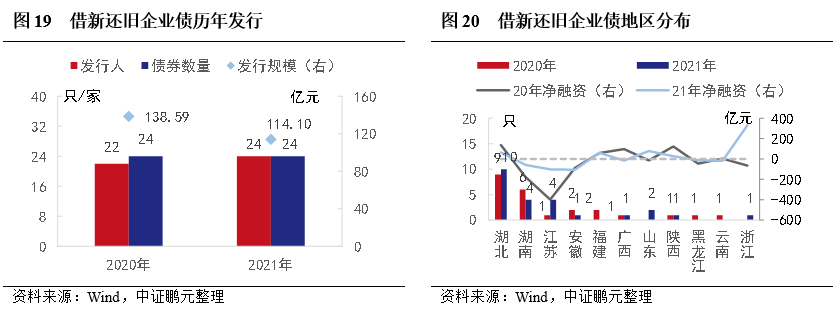

2021年7月,有5只企业债募集资金用途为偿还过往债务,其中,4只为偿还2020年到期企业债本金利息,另外“21荆门高新债”用于偿还2021年内到期企业债的本金利息。2020年由于疫情,导致项目进度延缓,回款出现延迟,部分债券发行人出现资金压力。截至2021年7月底,共有43家主体发行48只借新还旧企业债,2021年发行数量已超过2020年全年。

从实际操作看,2020年开始的借新还旧政策,在今年继续延续,多以偿还2020年到期债务为主,“21荆门高新债”为首只用于偿还2021年到期债务的企业债。其中,45只债券募集资金扣除相关费用后全部用于偿还到期企业债、置换建设贷款/工程款、或因置换到期债券产生的债务。另外3只债券,部分用于相关项目建设,部分用于偿还到期债务。

从地区分布看,借新还旧企业债主要分布在湖北,发行数量占比分别为40%,除湖北外,湖南、江苏两省发行数量次之,但2020年和2021年企业债净融资为负,地区存续主体再融资压力较大。整体看,借新还旧企业债发行主体主要位于再融资压力加大的省份,多为企业债发行规模较大的地区。

从期限分布看,借新还旧企业债主要为5年期和7年期品种,发行数量占比分别为44%和48%,其他期限品种发行较少。与企业债平均期限比,借新还旧企业债中5年期品种明显较高,7年期品种相对较少。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

中证鹏元评级

中证鹏元评级