西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

作者:程泽宇、胡前方

近年来,世界经济系统受到诸多风险因素的持续冲击,从2020年的新冠疫情暴发到2022年的俄乌战争冲突以及美联储货币政策收紧,全球经济系统逐步向更加无序的方向发展,当下世界进入到一个混乱和撕裂的后疫情时代。我们将熵的概念引入信用风险研究,通过模型测度俄乌战争冲突、美联储货币政策收紧以及高通胀压力持续的三种熵增风险叠加所引起的经济系统混乱及无序程度,预测未来后疫情时代下不同国家的信用风险变化。(本篇为《变革与重构:2022年全球信用风险熵增研究》上篇,主要引入熵的概念,对全球的三种熵增风险进行分析,并构建熵增分析模型,对全球30个重点国家进行情景测试。)

1865年,德国物理学家克劳修斯提出了熵的概念,熵是一种不确定性的定量化度量,反映系统无序程度的一个状态变量。熵的概念被用来解决物理学领域中的热力学问题,随之产生了著名的热力学第二定律,即孤立系统的能量运动是一种不可逆的过程,且总是朝着熵增的方向进行演变,熵增过程表现为系统无序度的增加,使系统功能和结构趋于更加混乱和未知;熵减过程表现为系统有序度的增强,使系统功能和结构趋于更加良性的循环状态。熵的定律具有一定地普适性,不仅可以描述热力学系统还可以运用在管理学、决策学、安全学等,只要系统中存在大量的微观状态都是可以适用的。经济领域中存在着大量的微观主体,无时无刻不在进行着物质、能量和信息交换,因此熵的定律在经济领域这个庞大而复杂的系统也同样适用。

经济系统作为一类开放的复杂系统,具有耗散结构的一些基本特征,即经济系统是一个复杂的、不断演化的动态系统,在其运动过程中,系统熵增与熵减相互迭加并共同作用,促进了世界经济系统的发展。在实际经济系统运动传递能量的过程中,极容易出现经济资源流向混乱、经济资源流动层次无序、经济资源流动与经济环境产生摩擦等情况,这些因素都将导致能量耗损并形成熵增。随着熵增的不断积累,经济系统的无序程度和混乱程度不断增强,进而暴露出经济系统的风险与薄弱环节。风险的发生是一种非线性的发展过程,既有时间维度上的不可逆性,又有空间维度上系统内部和外部的多重因果反馈,风险的爆发和传导会打破现有经济系统的稳定和平衡。只有在形成熵增的过程中,不断地与外界经济环境之间进行能量交换,从外界经济环境中汲取能量并产生负熵流,以增加经济系统的有序度,令负熵流与熵增效应相互抵消,才能令经济系统达到新的稳定和平衡状态。

考虑到近年来世界经济系统受到诸多熵增因素的影响,从2020年的新冠疫情暴发到2022年的俄乌战争冲突以及美联储货币政策收紧,全球经济系统逐步向更加无序的方向发展,当下世界进入到一个混乱和撕裂的时代。尤其是2022年,虽然新冠疫情的影响已经被世界所主动淡化,但因此而带来的社交习惯改变以及行业生态更迭已经对旧的经济系统造成巨大冲击。此外,世界经济系统还受到黑天鹅事件(俄乌战争冲突)与灰犀牛事件(通胀压力蔓延、美联储货币政策收紧)的叠加影响,逐步进入到后疫情时代。在后疫情时代下,来自外部与来自系统内部的熵增风险不断积累,令爆发金融危机、债务危机以及经济危机的风险进一步走高,因此我们将熵的概念引入信用风险研究,通过对可能发生的熵增风险进行分析,预测未来后疫情时代下不同国家的信用风险变化。

(一)熵增风险一:俄乌战争冲突爆发,对全球政治格局以及大宗商品市场产生直接影响

2022年以来,乌克兰与俄罗斯的地缘政治矛盾不断升级。2月24日,俄罗斯总统普京宣布在顿巴斯地区发起特别军事行动令局势迅速升级,俄罗斯启动海、陆、空三路纵队闪击乌克兰境内多处重要军事基础设施,乌克兰全境进入战时紧急状态。俄乌战争的全面爆发打破了自1991年冷战结束以来的稳定局面,也放大了大国间的地缘政治利益博弈。俄罗斯把乌克兰视为与西方世界的战略缓冲区,一旦乌克兰加入北约或部署北约的进攻性武器,那么乌克兰将成为北约围堵俄罗斯的“桥头堡”,所以阻止乌克兰加入北约是俄罗斯的必行之举。美国试图借助乌克兰这枚棋子加大对俄罗斯的孤立和打压,乌克兰危机对于美国具有“遏俄控欧”的双重意义,既可以借助将美国军事管控范围延伸至黑海关键要塞,进一步挑战俄罗斯的防御边界并挤压和削弱俄罗斯的战略空间;又可以拉拢欧洲盟友共同对抗俄罗斯,加强欧盟国家对美安全依赖,并利用“乌克兰牌”转移国内矛盾和提升美国的国际维和形象,为民主党2022年中期选举加分添彩。因此,俄乌战争冲突会对世界经济系统产生多米诺骨牌效应,并动摇自1991年以来相对稳定的世界政治格局,今后将围绕以美国为首的北约以及以俄罗斯为首的原独联体可能会在全球能源规则、经贸规则以及军事规则方面重新制定和洗牌,世界逐步形成以中东欧地区东部边界为前沿的新型“冷战”格局(见图1),对全球大宗商品价格以及资本市场波动均产生巨大的不确定性。

俄乌战争爆发会对大宗商品价格以及全球供应链产生外溢效应。能源方面,俄罗斯作为“OPEC+”的重要成员国以及全球天然气出口大国,对全球能源供给具有较大的话语权和决策权。战争爆发后,布伦特原油一度逼近140美元/桶,冲上2008年7月以来盘中高位;截至4月10日,ICE布油较年初累计上涨接近30%(见图2)。欧洲大陆基准荷兰天然气期货日内涨幅曾接近80%,创历史新高;NYMEX天然气价格较年初累计上涨超过68%。能源价格上涨带动运输成本走高,再加上欧美等西方国家与俄罗斯之间相互加码制裁,令全球运输业大幅承压,由于运输行业是全球供应链的重要组成部分,供应链断裂压力向各行各业传导。工业方面,俄罗斯和乌克兰是全球重要的有色金属以及稀有气体的出口国,俄罗斯在全球镍、钯、铝的出口占比均超过25%,具有世界领先地位;俄乌地区是氖、氪和氙等稀有气体的重要产地,乌克兰供应了全球70%的氖、40%的氪和30%的氙,这三种气体均为制造芯片的重要材料。俄乌冲突导致相关产品价格上涨,并传导至锂电池、芯片等多个中游产业供应短缺,进而加剧下游汽车产业的产能受限问题。粮食方面,俄罗斯和乌克兰都是粮食生产大国,俄乌两国的小麦出口量约占全球小麦出口量的29%、世界玉米供应量的19%以及世界葵花油出口量的80%,对全球粮食供应起到举足轻重的作用。战争爆发后,美国小麦和玉米期货一度涨停,大豆价格则创下2012年以来最高水平,豆油大涨5.4%触及2008年以来最高价格。乌克兰、俄罗斯和白俄罗斯因战争因素相继发布粮食出口禁令,加剧了全球对粮食供给短缺的担忧,进一步带动全球粮食价格走高,并推升下游食品价格上涨。

整体看,俄乌战争冲突所带来的熵增风险对现有经济系统造成多维度冲击,对全球政治格局、大宗商品价格以及供应链条均产生一定损耗,增加了整个经济系统的无序性。如果未来俄乌战争陷入持久战,将会对对俄贸易依赖的原独联体国家、对俄能源依赖的欧洲国家以及对俄乌粮食依赖的中东北非国家造成较大的外溢冲击。

(二)熵增风险二:美联储收紧货币政策直接影响全球经济复苏,增大债务危机以及金融危机爆发的可能性

3月16日,美联储将联邦基金利率的目标区间上调25个BP至0.25%~0.50%,这是美联储自2018年12月以来的首次加息,预计未来加息节奏会更加“鹰派”。美联储3月会议纪要进一步强化了5月将联邦基金利率上调50个BP,并同步开始缩减资产负债表的市场预期,同时会议纪要还显示美联储倾向于快速收缩美联储9万亿美元的资产负债表,比上一轮2017年-2019年期间的缩减速度更快。美联储货币政策的收紧直接影响全球经济的复苏节奏。一是基准利率调整向货币供给传导,美联储通过加息来降低美元的流动性供给,起到抑制流动性过剩以及缓解通胀压力的作用,缩减流动性可能会削弱经济的活跃度,进而令全球经济复苏承压。二是基准利率调整向信贷成本传导,美联储加息直接带动10年期美国国债收益率走高,进而增加政府债务的利息偿付压力;此外,基准利率走高还会传导至企业以及居民的贷款利率,对居民消费能力以及企业投资能力形成一定挤出效应,令高负债贫困家庭或企业的债务违约风险进一步走高。三是基准利率调整向国际资本流动传导,美联储加息会提升美元价值,相应加速国际投机热钱回流美国市场。特别是对于依靠自然资源出口和外资发展的新兴经济体来说,受其经济结构单一、长期国际收支失衡以及外汇储备不足等因素影响,热钱撤离新兴经济体会加剧其本币出现大幅贬值的风险。

美联储收紧货币政策会增大债务危机以及金融危机爆发的可能性。20世纪70年代,美联储加息诱发了拉美债务危机。在两次石油危机爆发的背景下,美联储货币政策由宽松转为紧缩带动短期Libor走高,导致拉美国家利息偿付压力大幅提高;同时,美元走强带动国际资金流动方向逆转,导致拉美国家国际收支入不敷出以及外汇储备缩水,对外债的偿付能力大幅削弱,1982年墨西哥短期外债水平接近12%(见图3),爆发债务危机并传导至拉美地区。1995年,美联储加息诱发了东南亚金融危机。美联储重回加息周期使美元币值逐步走高,导致大量短期资本撤离亚洲资本市场,刺破了东南亚等国的股市泡沫和地产泡沫,在经济面大幅下滑的背景下各国币值高估问题愈加明显,迫使泰国等改固定汇率为浮动汇率,进一步加剧其本币汇率贬值(见图4),最终导致东南亚地区股汇双杀,并进一步演化为区域性金融危机。2008年,美联储加息诱发了美国次贷危机。2003-2006年美联储连续17次上调联邦基金利率425个BP,连续而密集的利率抬升成为刺破房地产和资本市场泡沫的重要导因。此外,利率快速上扬导致信用紧缩,不仅抑制了居民消费还使居民住房抵押偿付实力承压,次级贷款抵押风险向房地产以及金融衍生品市场传导,最终次债危机逐步传导至金融危机,再由金融领域传导至各行业实体领域并发展成经济危机。

整体看,美联储货币政策收紧所带来的熵增风险会暴露出现有经济系统中的薄弱环节,进一步加剧了整个经济系统的无序和混乱。如果美联储继续保持“鹰派”加息,不仅会加剧美国虚拟经济泡沫破裂以及经济陷入疲软,还会加剧新兴经济体的资本外逃风险以及“高负债穷国”的短期债务偿付压力。

(三)熵增风险三:本轮通胀压力受到货币流动性过剩与供需结构性失衡的双重影响,通胀压力向生产和消费传导所带来的熵增风险会削弱现有经济系统的稳定性

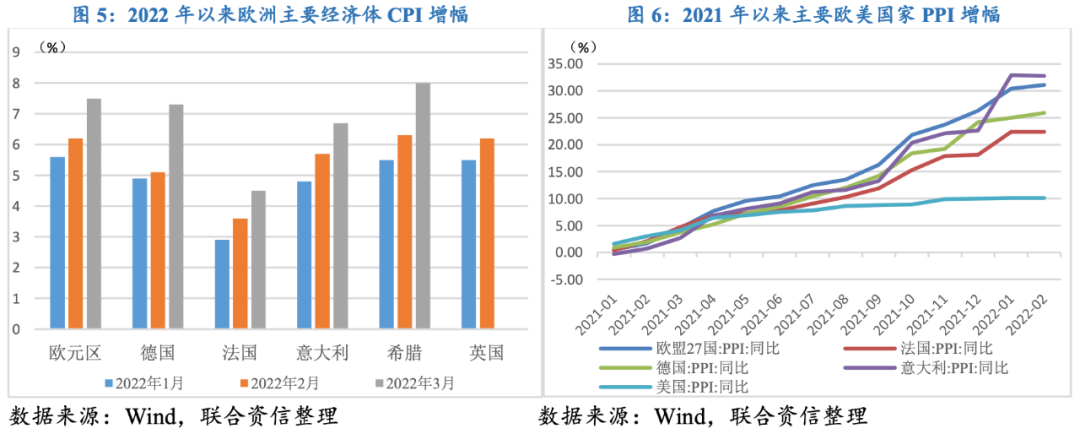

本轮通胀压力受到货币流动性过剩与供需结构性失衡的双重影响。一方面,新冠疫情暴发后各国积极救市,释放出空前流动性并造成全球货币超发,仅2020年全球流通中的广义货币就增加了12.7万亿美元,再叠加货币乘数效应,估计全球释放的流动性增加了超过100万亿美元,流动性过剩推升全球通胀压力走高。另一方面,本轮通胀压力还受到供需失衡的结构性因素影响。新冠疫情暴发初期受隔离政策影响,需求端断崖式萎缩;随着疫情得到一定控制,被压抑的需求得到释放,但受全球供应链断裂以及基础能源价格上涨等因素影响,供给端生产动力不足,供求失衡带动基础物价上涨。尤其是俄乌战争冲突爆发,对全球大宗商品价格以及主要供应链均造成显著冲击,进一步带动全球通胀压力走高。欧元区3月消费者价格指数(CPI)同比上涨7.5%,较2月上涨2个百分点,其中能源产品价格同比上涨44.7%,是推动该地区通胀上升的最主要推手。分国别来看,德国、法国、意大利和希腊的CPI分别升至7.3%、4.5%、6.7%和8.0%(见图5),分别创自1981年、1997年、1991年和1994年以来新高。

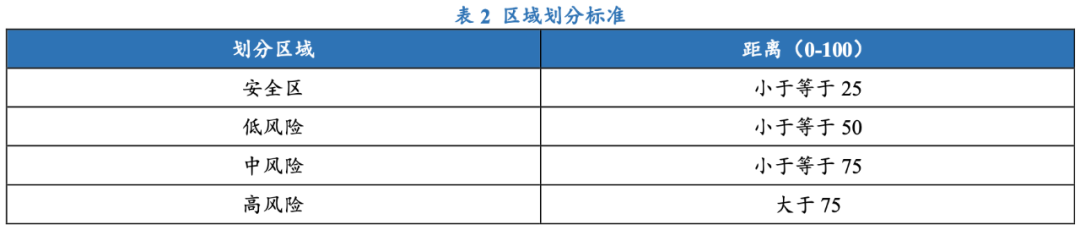

通胀压力会向生产端和消费端传导,或加剧全球经济的“滞胀”风险。从生产端看,2月美国和欧元区的PPI分别同比上涨超过30%和10%(见图6),均创1982年有数据统计以来新高。能源价格仍是推升PPI上涨的主要因素,带动生产价格上涨近40%。生产端通胀压力走高还导致全球生产能力受限,3月欧元区制造业PMI下降至56.5,创2021年1月以来新低。从消费端看,全球主要经济体已经出现消费低迷态势,2月欧元区零售销售环比增长0.3%,显著低于预期水平。尤其是在俄乌战争爆发后,美国和欧盟的燃油成本涨幅较为显著,线上零售行业也出现小幅下滑。因劳动力短缺带动的工资水平上涨对消费者购买力的支撑作用有限,预计未来持续高企的商品价格对消费的抑制作用将进一步加剧。

整体看,考虑到本轮通胀具有较强的结构性特征,加息很难在短期内抑制通胀压力,通胀压力向生产和消费传导所带来的熵增风险会削弱现有经济系统的稳定性,或令大宗商品进口依赖国陷入经济“滞胀”风险

通过对各国内外部风险因素的考察,我们选取了16个内外部因素指标构建信用风险评价体系,利用熵权法对全球各国内外部风险进行了综合评价,并对其中30个重点关注国家进行了三种熵增情景测试。

(一)内外部因素指标体系

在综合考察影响各国稳定性的多个内部和外部因素的前提下,我们结合指标经济内涵和数据的可得性,最终选取了16个指标,内部和外部因素各8个。同时,我们利用熵权法确定指标权重。熵值是一种物理计量单位,熵越大说明数据越混乱,携带的信息越少,效用值越小,因而权重也越小。熵权法是结合熵值提供的信息值来确定权重的一种研究方法,可以充分利用指标的区分信息并排除人为主观因素的影响。

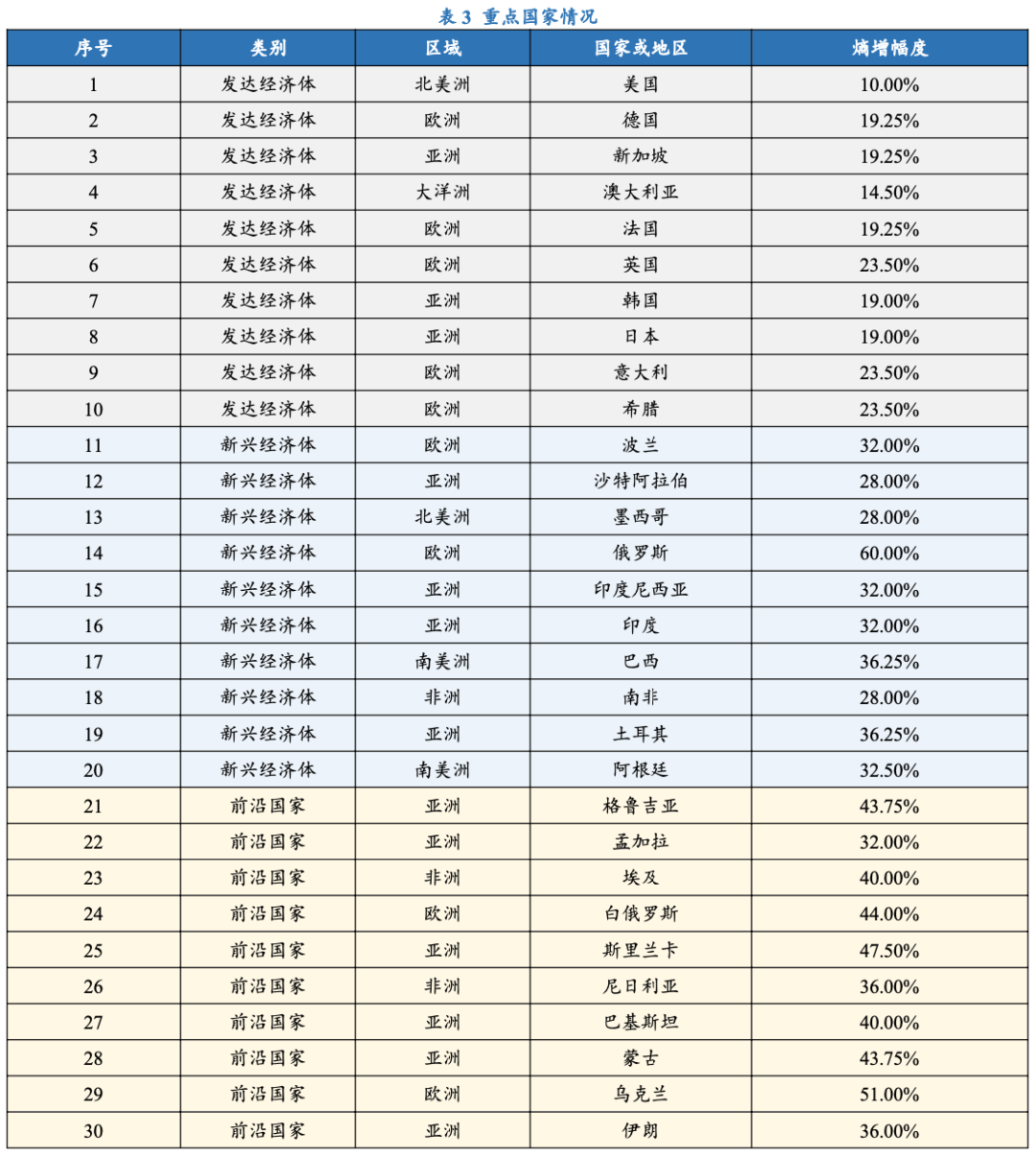

在内外评价排名的基础上,我们建立了二象限矩阵,并以各国与原点的距离为基础划分安全区、低风险、中风险和高风险区域,划分标准如下。

(二)重点国家和熵增情景测试

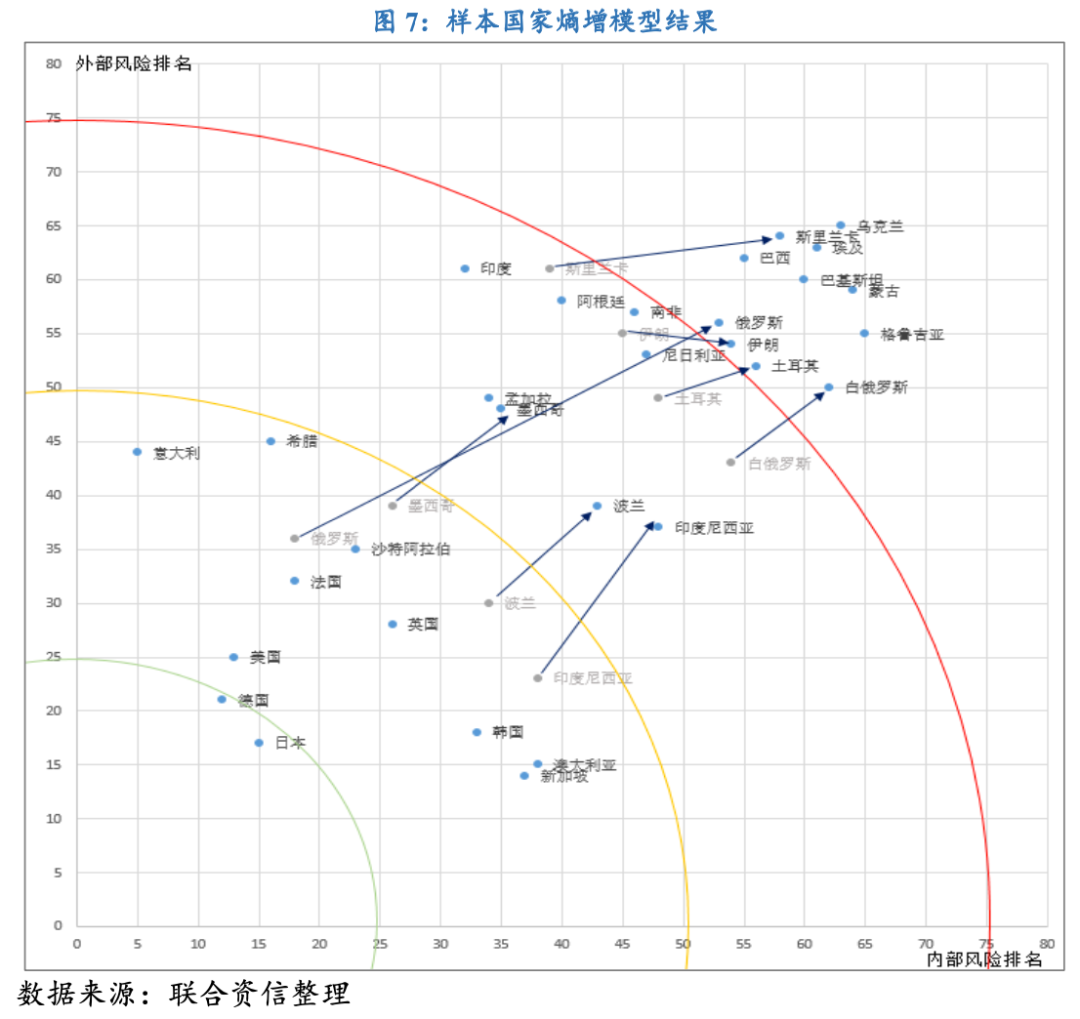

利用专家意见对美联储加息、俄乌战争冲突以及通胀压力走高三种熵增场景进行评价,并以此为基础判断计算重点国家的熵增程度,搭建后疫情时代下的各国秩序分布。同时,与旧格局进行比较,找出其中跨区域风险变动的国家。

(三)模型结果分布

从发达经济体样本看(见图7),虽然俄乌战争冲突对欧洲发达经济体造成一定外溢影响,但美联储加息对这些国家所产生的影响相对有限,发达经济体因其自身抗风险能力较强而受熵增风险冲击较小,其中德国和日本均处于安全区域,其余美国、英国、法国等发达经济体均处于低风险区。

从新兴经济体样本看,新兴经济体受熵增风险影响较大,其中俄罗斯受欧美制裁加码影响,预计将由低风险区域跌入高风险区域;墨西哥和印度尼西亚受美联储加息及物价上涨影响,预计将由低风险区域跌入中风险区域;土耳其受熵增风险影响较大,预计将由中风险区域跌至高风险区域。

从前沿经济体样本看,熵增风险增大暴露出前沿国家自身严重的脆弱性,受战争直接影响的白俄罗斯将由中风险区域跌入高风险区域,斯里兰卡以及伊朗预计也将由中风险区域跌至高风险区域,乌克兰、蒙古、埃及、格鲁吉亚以及巴基斯坦因自身抗风险能力较差,预计将继续处于高风险区域。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信