更多干货,请关注资产界研究中心

来源 | 零壹财经

作者 | 李薇

4月7日晚间,宁波银行(002142.SZ)发布2021年报。年报数据披露,截至2021年末,宁波银行实现营业收入527.74亿元,同比增长28.37%;净利润195.46亿元,同比增29.87%。最为亮眼的是,2021年末总资产为20156.07亿元,突破了“2万亿大关”。作为“聚焦主业、服务实体经济”的标杆城商行,宁波银行优秀的业绩引发业界广泛关注。

目前,宁波银行迎来了开业25周年,自成立以来始终坚守普惠金融的发展定位,已构建出小微金融、财富管理、消费信贷等众多领域的坚固护城河。面对急剧变化的国内外经济环境与日趋激烈的同业竞争态势,宁波银行更为注重金融科技赋能,持续优化数字引擎,走出一条高质量发展、差异化布局的特色之路。

一、总资产破2万亿:2021年注重高质量发展,走轻资本之路

宁波银行的25年成长史,为业界展现了一家城商行深耕实体经济、探索高质量发展的进击路径。正如中信建投所提及的,宁波银行做到了“景气度高且确定性强”。

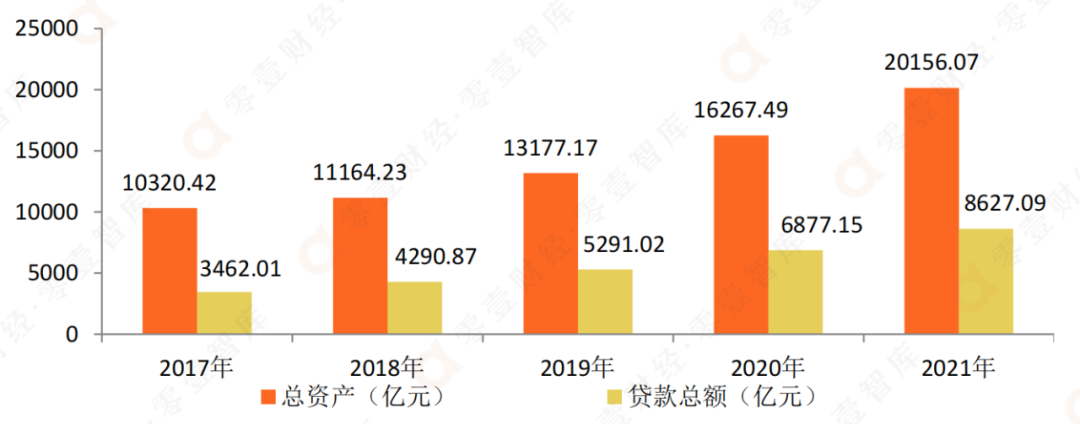

零壹智库选取总资产与贷款总额两项指标,观察宁波银行2021年业绩表现。从总资产规模来看,宁波银行从2017年的10320.42亿元,增长到2021年的20156.07亿元,增幅接近翻倍,进一步凸显其“城商行优等生”的独特优势;从贷款总额来看,宁波银行从2017年的3462.01亿元,增长至2021年的8627.09亿元,增幅达到1.5倍。面对复杂严峻的国内外经济形势,宁波银行保持信贷业务稳健运行,在扶持实体经济之中形成差异化的比较优势,重点加强对于普惠小微、制造业和绿色金融等领域的信贷投放力度。

图 1:2017-2021年宁波银行总资产与贷款总额

(单位:亿元)

资料来源:宁波银行年报,零壹智库

说明:贷款总额的统计口径,根据财政部《关于修订印发2018年度金融企业财务报表格式的通知》(财会〔2018〕36号)的规定,基于实际利率法计提的金融工具的利息计入金融工具账面余额中,金融工具已到期可收取或应支付但于资产负债表日尚未收到或尚未支付的利息在“其他资产”或“其他负债”列示。上述采取宁波银行“发放贷款和垫款”指标,不包括含息金额。

回望近五年的数字化转型路径,宁波银行在2018年制定的战略规划指出——利用五年时间,实现“双二目标”,即两万亿资产、两百亿净利润,构建百强银行。目前,仅经历3年时间,宁波银行已完成了总资产任务目标;2021年净利润达到195.46亿元,距离两百亿的目标额也十分接近。

实现这一愿景,特别是利润目标,离不开轻资本业务的优化布局。宁波银行2021年持续升级商业模式,聚焦于财富管理布局,提升非息收入占比。目前,财富管理、债券承销、资产托管等轻资本业务发展空间将进一步打开,驱动银行加速高质量发展,不断巩固自身的发展护城河。

二、零售金融:从小微金融到消费贷、财富管理,优化生态体系

地处民营经济最为发达的江浙地区,宁波银行在扶持小微企业、助力实体经济方面,具备天然的发展基因。大零售板块是宁波银行核心业务之一,2021年重点围绕于小微金融、消费信贷以及财富管理等3项业务,在场景、获客、平台等方面加强投入力度,持续优化零售金融生态体系。

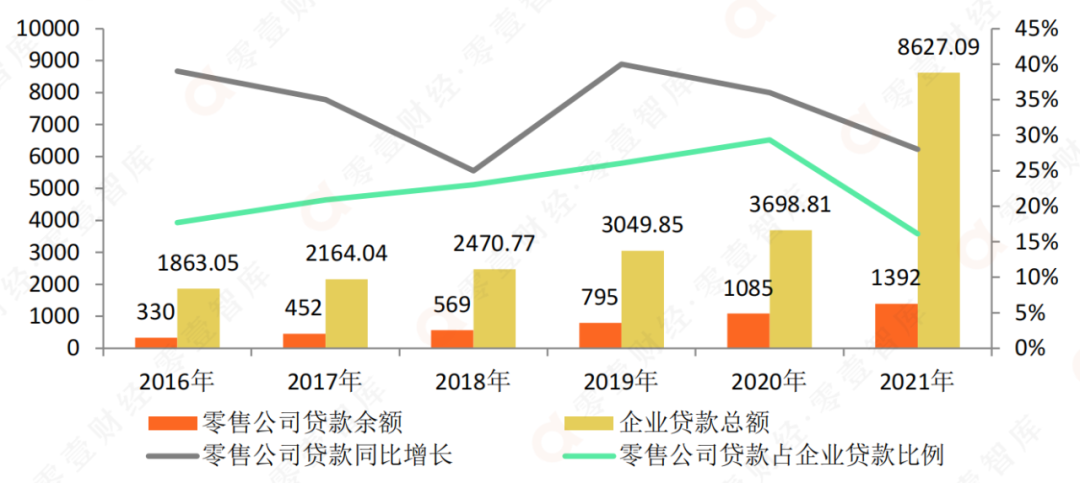

普惠小微金融业务围绕全生命周期,突出“专注主业,服务实体”定位。宁波银行在业界率先设立“零售公司部”这种独特的组织架构,采取零售金融的作业模式,批量化开展小微企业群体的开拓维护。截至2021年末,零售公司授信客户12万户,贷款余额1392亿元,较上年末增长28%。普惠型小微企业客户数8.27万户,较上年末增长18%;普惠型小微企业贷款余额1222亿元,较上年末增长35%;新发放普惠型小微企业贷款平均利率6.17%,同比下降40个基点。

图 2:2016-2021年宁波银行零售公司贷款余额与占比分析(单位:亿元、%)

资料来源:宁波银行2021年报,零壹智库

受到2021年疫情反复的影响,宁波银行2021年零售公司贷款的同比增速出现微幅滑落,但近6年以来整体小微企业信贷规模保持稳增长态势。与此同时,借助金融科技优势,宁波银行强化大数据支撑,持续优化小微企业融资的产品、流程和服务,推动普惠金融的商业模式更轻、更快、更高效。

消费信贷增速保持平稳,规模占比超过经营贷。数据显示,宁波银行2021年个人消费贷款达到2198亿元,在整体贷款规模的占比为25.47%。对比来看,个人经营贷款实现760亿元,远不及消费贷款规模,可见在消费升级的趋势引领下,零售客群的消费潜力巨大,已成为宁波银行重要的利润增长点之一。

表 1:宁波银行2021年个人贷款金额与占比情况

资料来源:宁波银行2021年报

财富管理是拓展中间业务、加速轻资本变革的重心。财报显示,宁波银行自2018年起推进财富业务转型,提前布局客户投教与专业服务。在产品体系上,持续引入头部基金、保险、信托、理财子公司的优质产品,形成了现金、固收、混合、保障、权益与挂钩全品类产品线。值得注意的是,宁波银行在2021年11月中旬全新升级的个人银行App(2022版),构建了“财富开放平台”,成为了业内首家推出财富开放平台的城商行。借助手机银行App,宁波银行实现一键式购买理财产品,提升用户体验。

在私人银行方面,截至2021年末,宁波银行客户量达到12974户,较上年末增加5357户,增长70%;私人银行客户金融总资产(AUM)1464亿元,较上年末增加508亿元,增长53%。此外,在业务协同方面,宁波银行披露2022年将加强与永赢基金、宁银理财等子公司的联动发展,进而提升非利息收入规模。

三、数字引擎:持续加强金融科技投入,塑造差异化标杆城商行

金融科技已成为商业银行最重要的生产力之一,宁波银行提出全力推进数字化转型,以金融科技的智慧银行战略为指引,全面深化金融科技融合创新。数据显示,宁波银行每年将营业收入的5%左右投入到金融科技建设中,拥有300多套科技系统。具体来看,在组织架构、转型布局、平台建设与智能风控四个方面,宁波银行塑造“城商行优等生”的成功典范:

在组织架构方面,宁波银行以金融科技管理委员会为核心,构建“横向到边、纵向到底”的金融科技板块体系,配置“十中心”和“三位一体”的研发中心体系;

在转型布局方面,宁波银行以系统化、数字化、智能化为发展策略,持续在金融产品、服务渠道、营销经营、营运风控四大领域推动数字化转型;

在平台建设方面,宁波银行持续推动以业务中台、数据中台、技术中台为一体,以研发平台、运维平台为两翼的五大平台架构升级,为各项业务有序拓展提供支撑。

在智能风控方面,宁波银行通过金融科技赋能,不断丰富客户风险管理的模型,加快风险管理的智能化、数字化转型。面对疫情引发的信贷风险加大难题,银行更需借助大数据、人工智能等前沿科技,搭建全流程时效监测模型,优化风控模型。鉴于此,宁波银行持续推进有关机器学习、关联图谱等新技术的落地运用,以此作为数字引擎,保证风险可控。

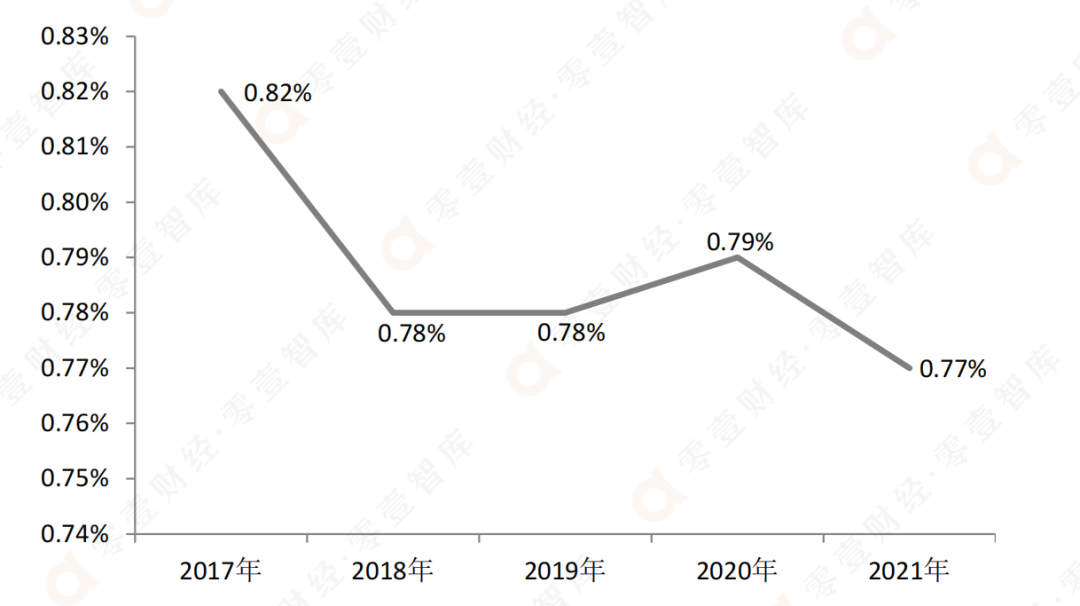

“控制风险就是减少成本”,这句话全面阐释了宁波银行坚守的风控理念,由此也保证在银行业保持着较好的资产质量。零壹智库发现,在2017-2021年连续5年之中,宁波银行不良率始终保持在1%之内,体现出较好的风控水平。截至2021年末,宁波银行不良率仅为0.77%,成为中小银行的优秀典范,从而塑造出一家走差异化路线、注重金融科技投入的标杆城商行。

图 3:2017-2021年宁波银行不良率变化(单位:%)

资料来源:宁波银行2021年报,零壹智库

四、小结

宁波银行历经25年的发展周期,为业界展现其最新“成绩单”——总资产突破2万亿,不良率仅为0.77%,并构建了基于手机银行的财富管理开放平台。这些成果离不开金融科技的持续投入,宁波银行在系统搭建、场景布局、生态建设等方面,向业界展现出标杆城商行的品牌形象。展望2022年,正如宁波银行董事长在致辞中所说,“服务好实体经济,推动银行稳健可持续发展”,今后将进一步推进商业模式变革升级,坚持走轻资本的高质量发展路线,进而塑造独特的金融生态圈

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“零壹财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

零壹财经

零壹财经