更多干货,请关注资产界研究中心

作者:好猫

来源:好猫财经(ID:haomaocaijing)

“尚坤塬”是一个位于北京平谷的时尚创意园区,总建筑面积高达12.6万平方米,项目分多期开发,目前仍处于开发阶段。

这个项目原本为中国纺织业工业协会发起,2017年融创入股60%,经过四年多的运作,融创收购了另外40%的股份。

十多天前,融创将这个项目100%的股权转手出售给了中南控股,中南控股旗下的上市公司中南建设,是这几年地产行业的规模“黑马”。

融创的出售,以及中南没有用上市公司直接收购项目,都显示出对这类投资周期长的产业园区的谨慎。

这种横跨多年的并购、然后再出售的案例还有金科,融创出售了所持大部分金科股票后,浮盈超过70亿元。

两个出售案例之前,融创成功的并购案例还有收购泛海、成都环球。

在国际评级机构标普看来,融创在并购与出售之间取舍,证明了“与项目收购相关的执行风险仍将基本可控,同时显现出识别优质资产并迅速执行的能力。”

另一评级机构穆迪则认为,融创加快了部分非核心资产的处置,以增强流动性和资本结构。

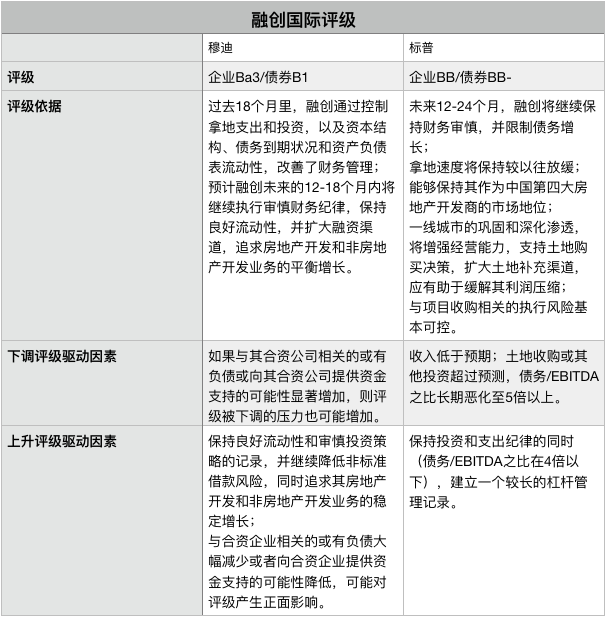

上述是标普和穆迪提升融创评级的依据之一,刚刚过去的一周,这两家评级机构接连均将融创的主体、债券评级上调一级。

穆迪给予融创主体企业Ba3级、债券B1级评级。鉴于不同评价标准,对同一企业,标普给出的评级通常比穆迪高一级,标普给予融创主体企业BB级、债券BB-的评级。

这两家机构都认为,过去的12-18个月里,融创通过控制拿地支出和投资,以及资本结构、债务到期状况和资产负债表流动性,改善了财务管理。

未来12-18个月里,预计融创将继续保持财务审慎,并限制债务增长,保持良好流动性,并扩大融资渠道,追求房地产开发和非房地产开发业务的平衡增长。

相较于穆迪,标普的评级依据分析更加细节化,也更加贴近实际业务发展。

除了上述提到的处置非核心资产之外,标普总结了融创之前和未来的降负债重点:

融创将优先考虑现金流管理和资产负债表恢复,如融创的土地投资额占销售额比例,从2017年的80%下降至2020年的30%;

融创具备了通过控制开支迅速扭转局面能力,当前监管环境也让恢复大规模举债扩张变得不可行;

融创的业务地位持续提升,其中包括规模多样性(80%储备在一二线城市)、保持与同行竞争优势(2020年在37个城市合同销售额排名前五,2018年为25个)、扩大土地补充渠道有助于缓解利润压缩。

对于被打上重资产标签的文旅业务,标普认为将与主业务产生协同,通过文旅业务将目标锁定在20个一二线城市,有助于融创资本配置,维持快速周转率,这个渠道在2020年给融创贡献了2500亿元可销售资源。

目前已开工建设的深圳融创冰雪文旅综合体,是一个很好解释标普分析依据的例子。

这样一个颇具北方特色的业务,帮助了融创在南方核心城市深圳,获取了这宗建筑面积131万平方米的土地,并且是挨近国际机场的核心位置。

融创为了打造好这个世界级地标项目,也考虑到长期稳定投资,联合了国资地产商华发股份共同开发。

对于未来继续调升或者调降评级的驱动因素,标普和穆迪关注的重点也略有不同。

如果下调评级,穆迪看的是融创对合资公司的投入是否显著增加,这重点关注的是表外的或有负债;标普则看重融创未来收入是否低于预期,以及土地收购、其他投资是否超过预测。

如果继续调升评级,穆迪同样看重对合资公司投入降低,以及保持良好流动性和审慎投资策略,并继续降低非标准借款风险,追求房地产开发和非房地产开发业务的稳定增长。

标普则认为,如果融创保持投资和支出纪律的同时,建立一个较长的杠杆管理记录,则将继续上调融创的评级。

很显然,在中国房地产监管日趋严格的未来,投资纪律和把控风险正成为房企必修课,也是控制负债的关键因素。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“好猫财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 穆迪、标普眼里的降负债样本

好猫财经

好猫财经