更多干货,请关注资产界研究中心

作者:投拓江湖团队

来源:投拓江湖(ID:toutuoJH)

在建工程转让也可以称为资产转让,即通过全部或者部分收购目标地块及其附着建筑物,从而达到部分或者全部持有目标地块开发权的行为。

股权转让适用范围:适用于目标地块权属复杂(主要是一个项目公司名下多宗土地),债权债务关系复杂,或者已经进行实质开发的项目。

需要特别注意和区分的是,在建工程转让与股权转让(净地)不同的是,在建工程转让属于资产转让,即土地所有权+地上建筑物一并进行转让。

1、单纯的资产转让行为,不继承原公司的权利和义务,对原公司的债券债务,税务风险,开发风险进行了有效阻断和切割。

2、转让资产的前提需要进行各项税费的清缴,买家得到的是完整的资产价格和全票,可以后期抵扣,项目竣工清算时税负较低。税负全部转移到出让方这边,收购方税负较轻。

1、需要满足25%投资强度的硬性规定,有的地方还需要达到30%的投资强度,比如河南。因此交易之前需要收购方介入,对项目进行先期投入,待项目达到25%的投资强度时再进行交易。

对于这个25%的投资强度如何认定,各个地方的操作会有差异,但是大多遵循项目的现场照片留证,专业评估机构的鉴定报告,以及住建部门的现场踏勘查验,这三者都要。

2、交易时出让方的税收负担较重,需要在短时间掏出大笔的资金,垫付相关的税费,因此出让方采用此种交易方案的意向较低。这是在建工程转让很难谈成的关键原因。

3、项目原开发的部分风险仍然存续(虽然已进行了主体责任切割,但是不排除有个别群体在向原卖家追索无果后,在项目上无理取闹,阻挠等行为),要防范被卷入纠纷的风险。

4、部分极个别复杂项目的资产剥离时间较长。

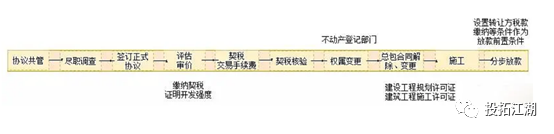

具体的实际操作中,转让的流程图如下(各地略有差异):

主要的步骤,按先后顺序如下

1、协议共管。主要是收购方为了锁定项目,通过先期支付部分共管资金,以协议方式确定项目合作意向,并且排他,方便后期开展尽职调查。

2、尽职调查。尽职调查如有重大风险或重大未披露,不实的情况,直接退出。特别是对已开发的项目上的未完成合同解除的风险,已销售房屋的风险。

3、正式协议签订。因涉及在建工程转让的项目,需要满足投资强度达到25%,很多项目在交易之前并未达到此条件,因此买家一般需要进行先期垫资到满足交易条件。通过签订协议,共管资金以及印章,卖家提供财产抵押或者增信措施来保证交易的安全。

4、评估审价。这个步骤分两步,一个是由专业的评估公司对项目的价值进行评估,作为交易对价和纳税的依据。另一个是由申请人提供材料,由国土局进行投资强度的审定。

5、契税和交易手续费的缴纳。这个每个地方政策有差异,有的地方是要求先缴税,待完成25%的投资强度后再转让。有的地方是完成25%的投资强度后再缴税完成转让。实操中建议具体咨询当地的住建部门。

7、办理新的国土证。需要提供前面的土地契税发票。

8、原项目的总包单位解除。当然,有的公司会选择继续选择原来的总包单位,只需变更施工图,以及按照本公司的建筑标准施工。这个步骤实操中可以前置做一些准备和沟通工作。

在建工程转让项目,还需要额外注意一些容易产生的风险,具体有以下几个方面:

1、了解项目是否存在司法查封的情况,若有司法查封,需要了解司法查封的原因,以及解除的条件。并在合同中约定由卖家全权解决。

2、了解项目是否存在抵押情况。根据《物权法》第一百九十一条规定:抵押期间,抵押人未经抵押权人同意,不得转让抵押物。因此要进行转让,需要先接触抵押。

3、了解项目施工单位及施工情况。用以明确是否存在巨大的结算争议,是否阻碍后期开发进度,研判解除总包合同的难度,成本,决定是否需要换新的施工单位。

4、原项目如有部分销售的,需了解预售情况,房源数量,所收款项数额,制定清单。 并在在建工程转让合同中设定,如果购房者不同意解除购房合同的处理措施条款。

出让方:主要涉及有企业所得税(卖家为企业)或者是个人所得税(卖家为自然人)、增值税、土地增值税、印花税城建税及附加五种。其中企业所得税税率25%,个人所得税税率20%,增值税税率为9%,印花税税率万分之五。

关于在建工程转让中,原项目公司投资开发成本能否累计计入后续的土地增值税开发成本问题:

在《土地增值税暂行条例实施细则》第七条中列举了各项可扣除的成本,并未明确禁止不能扣除。而且项目实实在在已经完成了投资,如果不能抵扣,无异于是在进行重复无效的投资。

但有的地方政府是明文规定不能计入和抵扣的,例如广西省。但是广西的做法不具有普遍性,大家在实操中可以根据法无明文禁止即可为的原则,只要地方没有明确禁止,就可以抵扣。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“投拓江湖”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

投拓江湖

投拓江湖