作者:杆姐

房地产行业正经历大考。

复杂的局势下,在杠杆地产看来,最危险的是腰部房企。他们没有大型房企靠体量还能熬一熬、想更多办法的底气;没有小型房企进退自由的轻盈。在吃到了土地、人口、规模化的一点点红利后,又面临排山倒海的黑天鹅,进退两难。

01增收增速降、现金降、拿地降

和其他大部分房企一样,杠杆地产从宝龙地产2021年未经审核的业绩报告里,看到了诸多以降为主题的数据。

图表来源|东方财富(特此感谢)

不过宝龙地产营业收入能增长已经很不错,之前地产年鉴里还写了很多负增长的房企。

有意思的是2020年宝龙地产的非控股权益应占利润似乎异常地高,为26.71亿元,2019、2021年分别为19.07亿元、13.06亿元。

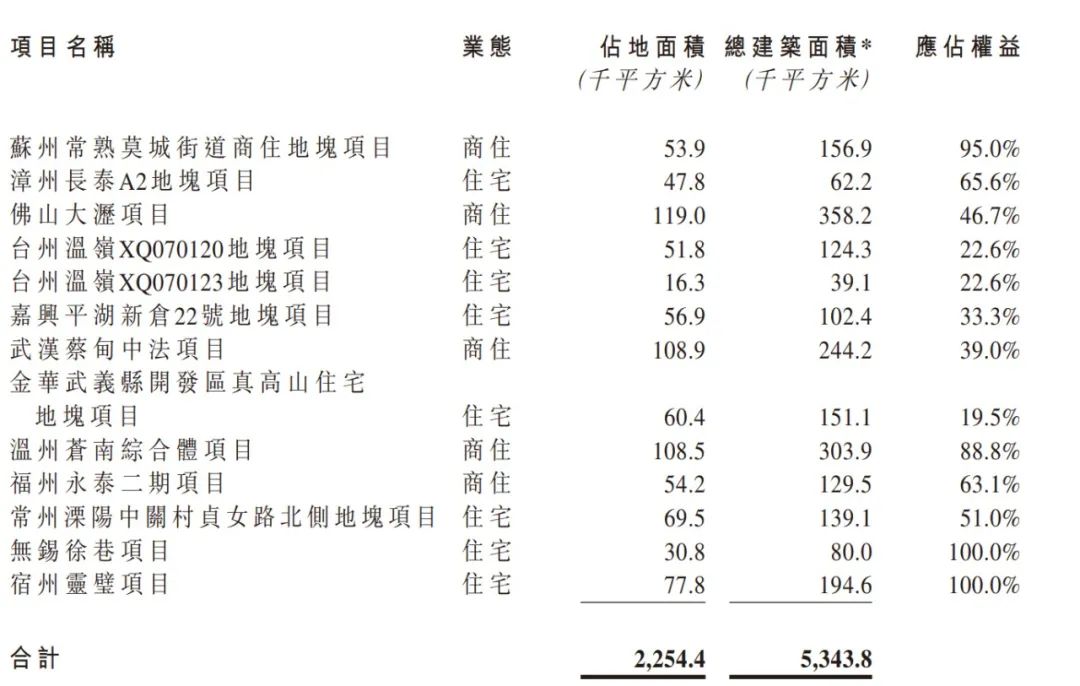

另一降幅明显的是拿地。2021年宝龙拿地29块,总建筑面积约534.38万平米, 同比大幅减少43.2%。按面积计算,其全口径拿地销售比从去年同期的1.76明显下滑至0.83。这也是大部分房企的过冬手段。值得注意的是,宝龙2021年新拿的地里很多都是三四线城市。

再就是财务方面,2021年宝龙地产的现金及现金等价物及受限制现金同比减少11.3%,为250.68亿元。

02 销售升、短债升、负债率升

说了宝龙地产的降,接下来谈谈升。

如上文杠杆地产提到的,2021年宝龙的营收是提升的,对应销售额也上升。期内其合约销售额1012.27亿元,同比增长24.1%;合约销售面积641.05万平米,同比增长20.3%。虽然没有完成此前公布的年度目标,但这个成绩也很不错。

销售及营销成本及行政开增幅更快,为25.1%,33.04亿元,宝龙说是因为业务增长而导致销 售及管理项目规模扩大。

相比前面现金状况的下降,宝龙地产的借款总额在上升,截至2021年底这一数据为729.58亿元,同比增幅约9.6%。其中1年内到期的借款为220.23亿元,比2020年底的206.01亿元增加了十来亿元。

前面杠杆地产提到宝龙地产现金及现金等价物及受限制现金250.68亿元,这其中受限制存款及现金约有56.61亿元,也就是说宝龙地产能自由支配的现金及现金等价物约为194.07亿元,不足以覆盖其1年内到期的220.23亿元短债。

基于此,宝龙地产2021年的净负债比率比2021年上升2.8个百分点,为76.7%。

总资产从2020年末的1951.3亿元增加到2450.6亿元,主要是物业方面的增加。

一个有意思的细节是,在年报发布前几天,宝龙地产、宝龙商业也官宣了更换已合作了13年的核数师普华永道。在杠杆地产印象里,今年年报季宣布更换核数师的就有好几家。

03 降准!春天来了吗?

另外,前几天杠杆地产注意到宝龙地产发了2022年一季度未经审核营运数据。数据没有惊喜,两个字:腰斩。

一季度,宝龙地产合约销售额121.15亿元,同比下滑50.8%;销售面积76.81平米,同比下滑51.5%。

趋势不太妙。

实际上百强房企1季度的销售情况也不尽人意。据中指院统计,2022年1季度,百强房企在全口径下的整体业绩规模为16279.2亿元,相比去年同期下降47.1%,销售额均值为162.6亿元,同比下降47.2%。

虽然最近各层面利好消息不断,今天央行也官宣降准:

共计释放长期资金约5300亿元!

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“杠杆地产”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

杠杆地产

杠杆地产