更多干货,请关注资产界研究中心

作者:小债看市

来源:小债看市(ID:little-bond)

近年来,华钰矿业盈利规模和能力持续下降,且控股股东部分股权被动减持和司法拍卖,剩余股份全部被冻结,公司面临控股股东、实际控制人变更风险。

降级

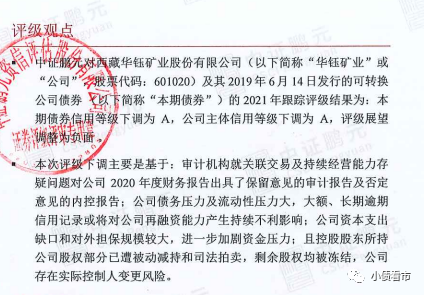

近日,中证鹏元公告称,将华钰矿业(601020.SH)主体信用等级由AA-下调至A,“华钰转债”信用等级由AA-下调至A,评级展望由“稳定”调整为“负面”。

下调评级报告截图

中证鹏元认为,华钰矿业债务压力及流动性压力大,大额、长期逾期信用记录或将对其再融资能力产生持续不利影响;另外其资本支出缺口和对外担保规模较大,进一步加剧资金压力。

《小债看市》统计,目前华钰矿业存续一只“华钰转债”,该券发行于2019年7月,当前余额3.25亿元,转股价10.17元。

“华钰转债”基本条款

今年4月29日,因审计机构出具了否定意见的《2020年度内部控制审计报告》,华钰矿业股票已被实施其他风险警示。

已出现借款逾期

据官网介绍,华钰矿业成立于2002年,2016年3月登陆资本市场,主营铅、锌、铜等有色金属的开采、加工、销售及固体矿产勘察业务,具有固体矿产勘查乙级资质。

华钰矿业现有采矿权和探矿权多项,其中已探明储量具有大型以上规模的矿山两座,中型以上规模的矿山一座。

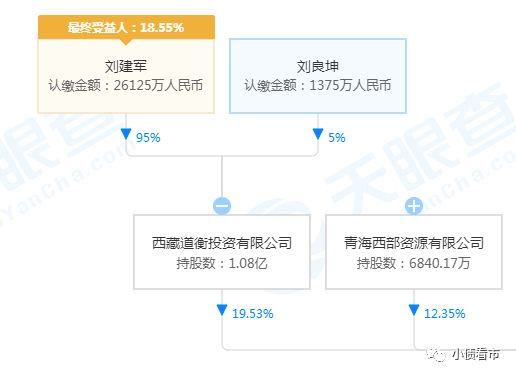

从股权结构看,华钰矿业的控股股东为道衡投资,持股比例为19.53%,公司实际控制人为刘建军。

据公开资料,今年刘建军存在两笔合计3.78亿元被执行标的,且被执行限消令。

股权结构图

2020年11月-2021年4月,因与金融机构存在质押式证券回购纠纷,控股股东道衡投资被动减持及司法拍卖合计8151万股,占华钰矿业总股本的14.72%。

值得注意的是,目前道衡投资所持华钰矿业全部股份被质押或冻结,未来质押股权存在继续被平仓、司法拍卖的可能, 公司面临控股股东、实际控制人变更的风险。

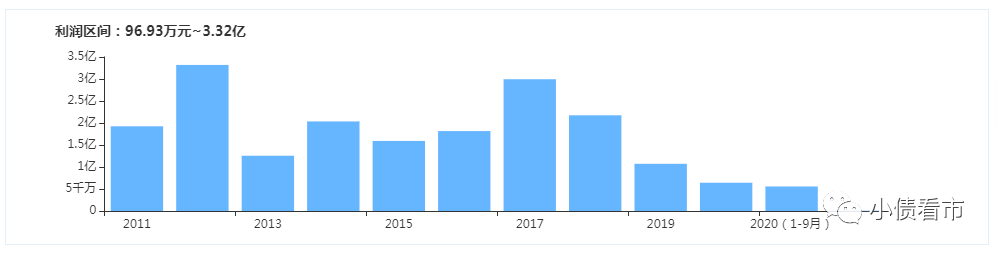

近年来,华钰矿业的盈利规模和能力持续下降,2020年计提相关在建工程减值后,实现归母净利润7238.05万元,同比下滑42.16%。

今年以来,受经济复苏、通胀预期和疫情反复影响,铅锌等金属价格波动较大,未来存在一定不确定性。

盈利能力

截至今年一季末,华钰矿业总资产为48.16亿元,总负债15.94亿元,净资产32.22亿元,资产负债率33.1%。

从债务结构看,华钰矿业主要以流动负债为主,占总债务的54%,债务结构待优化。

截至同报告期,华钰矿业流动负债有8.63亿元,主要为应付账款,其一年内到期的短期债务有1.89亿元。

然而,相较于短债规模,华钰矿业流动性十分紧张,其账上货币资金仅有2907.98万元,不足以覆盖短债,短期偿债压力较大。

流动性紧张

从短期偿债能力指标看,2018年以来华钰矿业流动比率和速动比率均小于1,今年一季末其速动比率仅为0.21,流动性压力及债务偿还压力均很大。

在备用资金方面,截至今年4月末华钰矿业银行授信额度为4.5亿元,其中国家开发银行西藏自治区分行2亿元,中国建设银行西藏自治区分行2.5亿元,已使用4.17亿元,可使用额度仅0.03亿元,可见其银行授信规模空间小。

除此之外,华钰矿业还有7.31亿非流动负债,主要为长期借款和应付债券,其长期有息负债合计5.15亿元。

整体来看,华钰矿业刚性债务有7.04亿元,主要以长期有息负债为主,带息债务比为44%。

流动性吃紧压力下,从2019年开始华钰矿业就已发生借款逾期,最高金额达1.95亿元,不良银行债务履约记录或将影响其再融资能力。

在资产质量方面,截至今年一季末华钰矿业应收账款有1.11亿,且应收对象集中度高,有一定坏账风险。

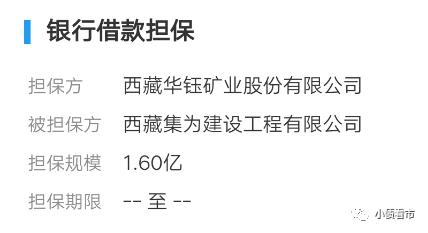

另外,华钰矿业对外担保规模较大,面临一定的或有负债风险。

截至2020年末,华钰矿业为西藏集为建设工程有限公司贷款事项向担保公司拉萨市信用融资担保有限责任公司提供反担保,担保余额1.6亿元,占期末净资产的6.36%。

对外担保情况

总得来看,近年来华钰矿业盈利规模和能力持续下降;流动性压力及债务偿还压力均很大;且已发生借款逾期,影响再融资能力;还面临控股股东、实际控制人变更的风险。

并购加剧资金压力

自2016年上市后,华钰矿业持续对外收购有色金属资源,并对矿山项目建设进行大量固定资产投资。

2019年11月和2020年4月,华钰矿业分两笔以5亿元现金方式取得地润矿业持有的亚太矿业40%股权。

目前工商变更完毕,但该矿山仍处于筹建阶段,难以贡献现金流,同时华钰矿业境内收购资产使流动资金紧张,加剧资金压力。

2019年,华钰矿业以9000万美元收购了塔吉克铝业持有的“塔铝金业”公司50%股权,双方建立合资经营关系。

截至2020年末,华钰矿业按合同仍需向塔铝金业提供3313.35万美元借款。

除此之外,华钰矿业主要在建项目尚需投资11.96亿元,整体上其对外支出规模较大,存在较大的资本支出压力。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市