更多干货,请关注资产界研究中心

作者:小债看市

来源:小债看市(ID:little-bond)

2020年10月,紫光集团放弃赎回永续债,市场对其财务状况及偿付能力的担忧加剧,随后“17紫光PPN005”违约爆发债务危机。

01

违约

4月26日,北京紫光通信科技集团有限公司(以下简称“紫光通信”)旗下“18紫光通信PPN001”迎来兑付日,但其未按期支付本息,构成实质性违约。

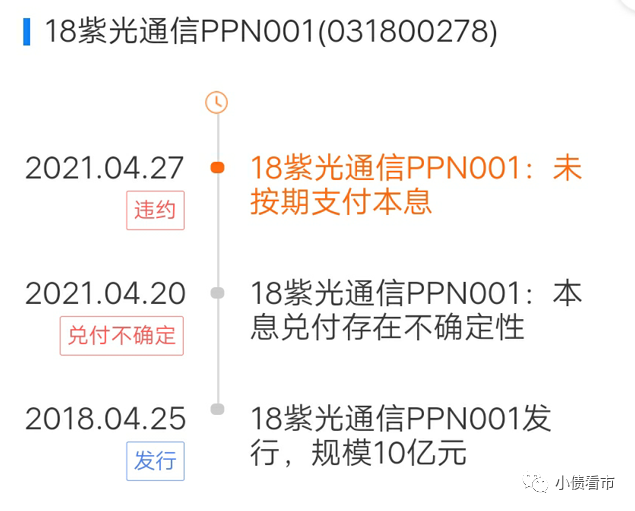

“18紫光通信PPN001”违约进程

据公开资料,“18紫光通信PPN001”发行于2018年4月,发行规模10亿元,票息6.27%,期限为3年期,应于今年4月26日到期。

值得注意的是,这是紫光通信首次发生债券违约,此前紫光通信发布“18紫光通信PPN001”兑付存在不确定性公告。

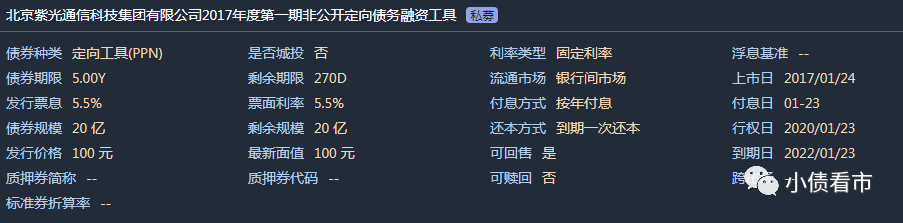

《小债看市》统计,目前紫光通信仅存续一只“17紫光通信PPN001”,当前余额20亿元,将于2022年1月23日到期。

“17紫光通信PPN001”基本条款

据评级公告显示,紫光通信主体和相关债项信用等级均为AA+,评级展望为“稳定”。

2020年10月,紫光集团放弃赎回永续债,市场对其财务状况及偿付能力的担忧加剧,随后旗下多只债券暴跌,被上交所多次临停,甚至风险波及到母公司清华控股。

一个月后,紫光集团“17紫光PPN005”发生实质性违约,截至目前累计已有9只债券违约,违约规模高达68.84亿元。

02

债务危机爆发

据公开资料,紫光集团是中国大型综合性集成电路领军企业、全球第三大手机芯片设计企业和领先的全产业链云网设备和服务企业。

紫光通信是一家专注于通信技术服务,专门提供通信网络规划设计与无线通信产品的高新技术企业,主要客户为中国移动、中国联通、中国电信等通信运营商及大型通信规划设计研究院。

紫光集团官网

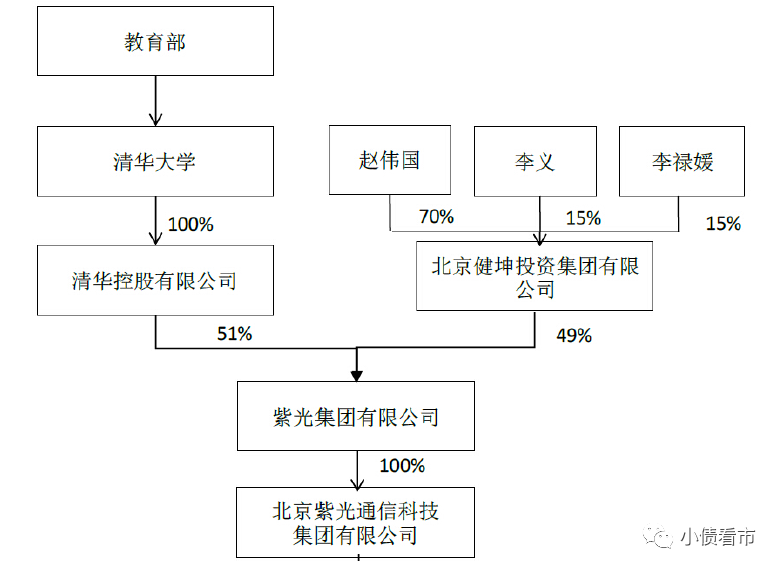

从股权结构看,紫光集团享有紫光通信100%股权,公司实际控制人为清华大学。

股权结构图

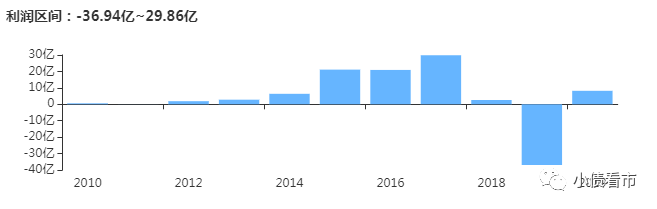

近年来,紫光集团业务规模持续扩张,利润总额对公允价值变动收益、投资收益和各类补助的依赖程度较高,其经营业务利润水平波动很大,盈利稳定性较弱。

2018年,由于资产减值损失、公允价值波动等因素影响,紫光集团亏损6.31亿元;2020年前三季度其业绩再次亏损43.81亿元。

实现归母净利润情况

截止2020年9月末,紫光总资产3007.53亿元,总负债2106.86亿元,净资产900.66亿元,资产负债率70.05%。

截至2017年末,紫光通信总资产为896.27亿元,总负债606.9万元,净资产289.37亿元,资产负债率67.71%。

《小债看市》分析债务结构发现,紫光集团主要以流动负债为主,占总负债的57%,债务结构待优化。

2019年以来,由于流动负债增长较快,紫光流动资产已无法覆盖前者,流动比率小于1,短期偿债能力指标呈现恶化趋势。

截止2020年9月末,紫光流动负债有1208.16亿元,主要为短期借款和一年内到期非流动负债,其短期负债合计746.81亿元。

而相较于短债规模,紫光流动性明显吃紧,其账上货币资金有505.55亿元,不足以覆盖短期负债,现金短债比为0.68,短期偿债风险较大。

在备用资金方面,紫光财务弹性尚可。截至今年6月末其银行授信总额为2957.58亿元,未使用授信额度为1555.16亿元。

银行授信情况

除此之外,紫光集团还有近900亿非流动负债,主要为长期借款,其长期有息负债合计756.55亿元。

整体来看,紫光集团刚性负债在1500亿以上,主要以短期有息负债为主,带息负债比为73%。

2018年以来,由于长期债务迅速增加,紫光集团有息负债居高不下,2018和2019年该指标一直维持在1600亿以上高位。

有息负债高企,致使紫光集团的财务费用也在不断攀升。2019年其财务费用竟高达92.36亿元,对利润形成严重侵蚀。

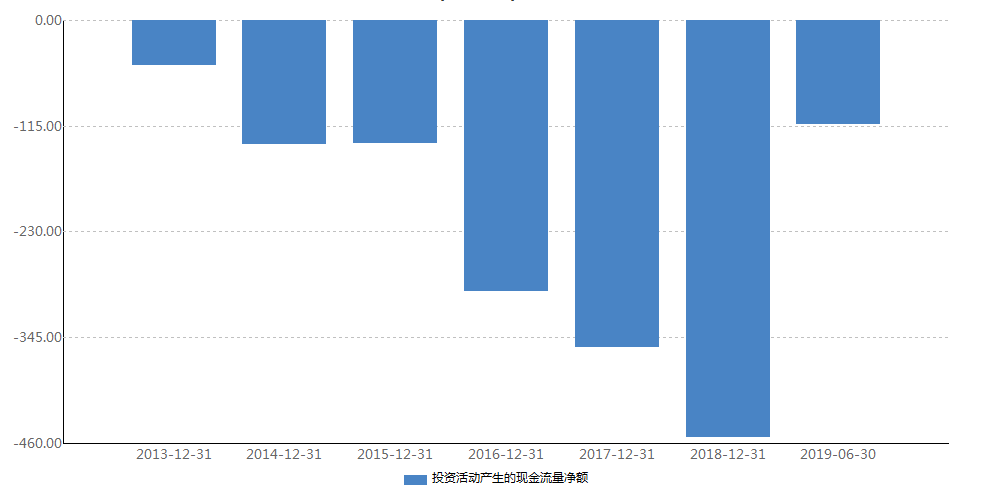

近年来,紫光集团进行大规模并购和国际存储基地等项目投建,其投资性现金流大幅流出,尤其是2018年该指标净流出额高达453.78亿元。

投资性现金流

同时,频繁并购产生大量商誉,截至2020年9月末紫光集团商誉已经高达520.99亿元,占净资产的58%,未来面临一定商誉减值风险。

对外投资活跃、流动性紧张压力下,经营获现难以满足紫光集团资金需求,其偿债资金主要依赖于外部融资。

从融资渠道看,紫光集团渠道较为多元,除了发债和借款外,其还通过租赁融资,应收账款融资,定向增发,股权质押以及信托融资等方式融资。

值得注意的是,2019年受融资环境收紧影响,紫光集团筹资活动现金由净流入转为净流出状态,筹资性现金流净额为-34.54亿元;2020年前三季度虽然该指标转正,但净流入额大为下降。

筹资性现金流情况

值得一提的是,2019年末紫光集团还大手笔拿到海淀区一稀缺办公用地,但已逾期缴纳土地开发建设补偿费超过90日以上。

2019年12月,紫光集团与“紫光系”其他几家公司组成联合体,66亿元竞得北京海淀区一办公地块,拟建设紫光全球智能科创总部,仅支付投标保证金13.1亿元。

近年来,随着校企体制改革的推进,紫光集团开始重组。

2018年末,紫光集团控股股东清华控股就先后与苏州高新、海南联合、深投控等公司签订了股权转让和合作协议,但最终都因落地难度太大而不了了之。

另外,紫光集团也开始逐步出售子公司股权缩表,缓解流动性压力。

2019年末,紫光集团相继转让子公司紫光同创24%股权、华山智安21%股权,收到股权转让款合计39亿元;后又欲出售子公司展讯投资20%股权,同时拟通过增资募集不超过50亿人民币,目前股权转让和增资项目已在北京产权交易所挂牌。

2020年4月,紫光集团计划转让旗下紫光股份17%的股份,同时紫光股份筹划定增120亿元;5月紫光展锐以500亿估值与22家投资者达成转让协议,紫光集团将转让紫光展锐13.39%股权,同时后者获得几家机构50亿元的增资。

同时,紫光集团引入战投工作,也进入初步合作意向阶段。

2020年6月,清华控股和健坤投资,拟同意紫光集团增资扩股引入重庆两江新区管委会指定的两江产业集团或其关联方,最终清华控股、健坤投资和两江产业集团或其关联方三方各持有紫光三分之一股权。

总得来看,紫光集团经营性业务盈利欠佳,利润对非经营性损益依赖度高;同时其有息负债高企、流动性紧张、商誉规模较大;并且重组和引入战略投资者等事项存在不确定性。

03

激进扩张

紫光集团前身是清华大学科技开发总公司,成立于1988年7月,1993年改组为清华紫光(集团)总公司。

1999年,紫光打包了名下扫描仪销售、软件、环境工程等等业务登陆资本市场,这就是紫光股份(000938.SZ)。

后来,清华大学校办企业规模越来越大,2003年成立了清华控股,把清华大学所有企业都整合了进去。

从此,中国最大的校办企业清华控股诞生了。(后台回复“清华控股”查看)

目前,紫光集团旗下上市平台有6家,包括4家A股和两家港股上市公司,分别是紫光股份(000938.SZ)、文一科技(600520.SH)、紫光学大(000526.SZ)、紫光国微(002049.SZ)、中芯国际(00981.HK)以及芯成科技(00365.HK)。

2017年3月,国家开发银行、华芯投资管理分别与紫光集团签署了《“十三五”开发性金融合作协议》和《战略合作协议》。

根据协议,紫光集团获得总额高达1500亿元的投融资支持,从此紫光进入并购爆发期。

2017年,紫光集团投资16起,包括威尔泰(002058.SZ)、西部证券(002673.SZ)、祥龙电业、英力特等;2018年继续投资18起,包括中京电子、紫光展锐、中国动力等。

2019年,紫光集团投资脚步开始放缓,仅投资两家公司,包括通过定增方式以28亿元取得诚泰财险33%的股权,成为其第一大股东;以及22亿欧元收购法国芯片组件商Linxens。

截至目前,紫光集团投资事件达到60起,其中定向增发就有35起,并且多数为上市公司,一系列大手笔的并购也为今天的债务问题埋下隐患。

2019年,方正集团和紫光集团境外债同时出现异常波动。后紫光集团紧急发布声明称,境内外无违约事件发生,公司境内外现金充足、资金流动性稳健。同时紫光集团校企身份不变,清华控股控股股东地位不变。

2019年末,方正集团出现债务违约,目前仍处在破产重整中;没想到一年后紫光集团也爆发债务危机,并逐渐波及到控股股东清华控股和子公司。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市