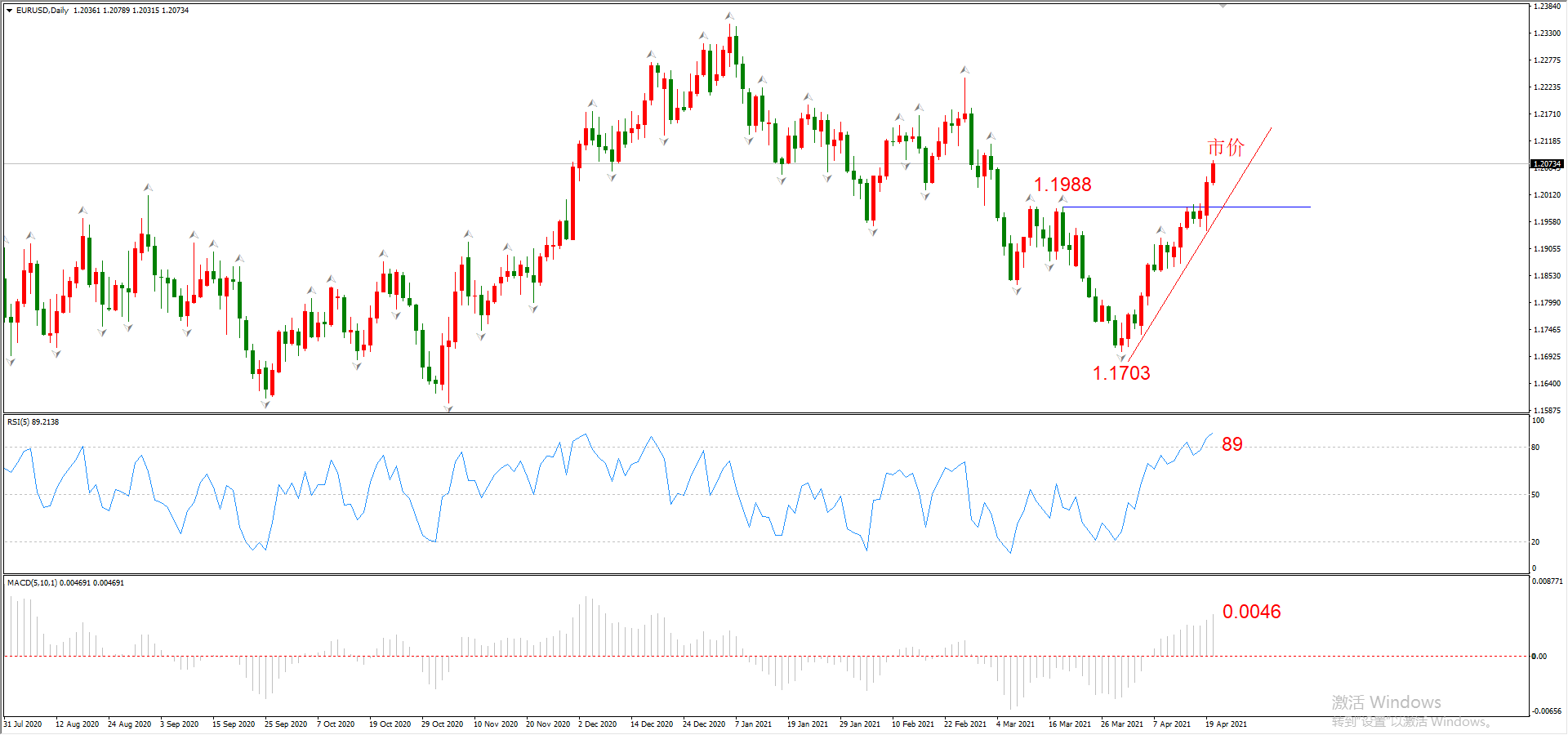

图1,EURUSD 日线图-ATFX

ATFX汇评:自2021年1月份起,笔者就不断看空EURUSD走势。在4月份之前,看空的观点不断得到市场的验证:EURUSD从最高点1.2348,一路下跌至最低点1.1703,跌幅5.22%,约644标准点。自4月份开始的上涨,在初期更像是反弹。本来以为会在1.1988附近寻得阻力,之后开启新一轮下跌。不成想,昨日的长阳线和今日的强势上涨,硬生生将近期高点拉到了1.2078位置。在面对持续性上涨波段的现实面前,笔者不得不重新梳理EURUSD的多空逻辑。

汇率波动,从本质上讲,是国家债券收益率波动的副作用。EURUSD的涨跌,主要取决于美国十年期债券收益率的未来走势。如果债券收益率能够继续维持强势,那么EURUSD的上涨就只是暂时的,早晚会跌回原形;如果债券收益率因为各种原因而不再强势,那么EURUD的上涨就具有趋势性的特征,前期的看空观点就需要彻底修正。

会有人产生疑问,EURUSD既然是货币对,就必然涉及两个国家——美国和欧元区。那为什么说EURUSD的未来走势至取决于美国的十年期国债收益率,而不是欧元区十年期国债收益率呢?首先,欧元区美国同意的国债体系,都是各自的财政部负责自己国家的国债发行。平时我们所说的欧债,更多的是指德国债券,因为德国是欧元区的经济增长引擎。德债相比美债来说,无论从发行总量还是受追捧程度来看,都处于明显的劣势。另外,美债的收益率是全球债市的指导价,美债上涨,其它国家的债券收益率跟涨;美债下跌,全球跟跌。所以,我们说,EURUSD的走势,基本取决于美国十年期国债收益率的未来走势。

图2,美国十年期国债收益率 日线-ATFX

技术角度来看,美债收益率近期仅仅是前期大幅上涨之后的适度回调,且回调幅度低于50%,没有趋势转折的特征。最近四个交易日,美债收益率均收出阳线,从最低点1.5280%上涨至1.6260%,这意味着本周的EURUSD大涨(1.2078的高位)没有任何依据,属于市场情绪不稳定造成的。美联储当前的基准利率区间为(0~0.25%),而国债收益率的最新值为1.6%,后者远高于前者,美联储存在加息的压力。

当然,美联储的加息压力仅仅来自于理论上,如果美联储主席和票委无视这些征兆,依旧可以选择维持当前基准利率,并不断对美国经济释放鸽派言论。鲍威尔最新讲话如下:提高利率,有两个先提条件。一是通货膨胀率达到2%以上,二是美国劳动力市场恢复;目前美国离这两个目标仍相距遥远,同时表示在2022年之前提高利率不大可能。可以看出,美联储不想加息,不认为未来将出现恶性通胀。说的更严重点,如果美国的CPI迟迟达不到2%的水平,美联储没准会继续QE,更大力度的释放流动性。这一猜想是导致市场大举做多EURUSD的主要因素。但是,前面也说了,这种做多具有盲目性,因为它无视了国债市场的变动。

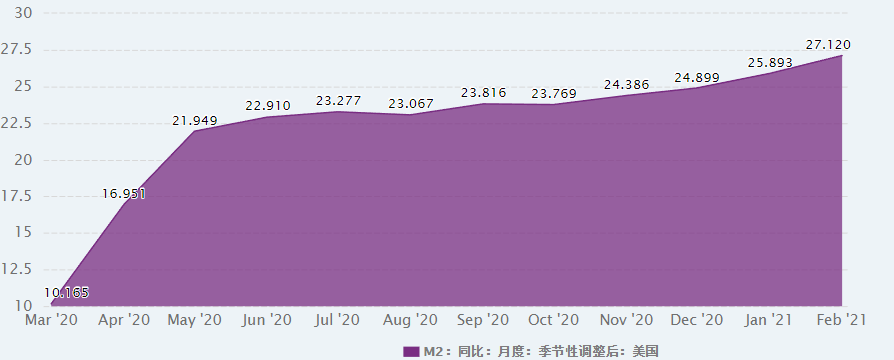

图3,美国M2增速-ATFX

说实话,对于美国M2增速的判断,笔者出现了重大失误。从上图可以看出,2月份美国M2增速为27.12,而1月份的M2增速为25.89%,今年以来处于增速提高的状态。但是,笔者在年初的判断是美国的M2增速会随着辉瑞疫苗的普遍接种,而不断降低。现在看来,这一结论明显错误。疏忽的地方在于,美联储完全不在意市场的美元总量不断放大,根本不考虑加息和缩减资产负债表的政策。要知道,美联储开动印钞机,买单的是全世界各国的外汇储备。只降息不加息,说的严重一点,属于央行层面的耍流氓。

#小结:长线看空EURUSD的逻辑没有变,只不过美联储的紧缩货币政策来的要比预期更晚一点。只要美国十年期国债收益率依旧保持升势,美元指数就具备大幅升值的基础驱动力。本周EURUSD的上涨,看上去更像是因为鲍威尔讲话造成的“冲动情绪”,不具有持续性,未来出现回调概率较高。最后,祝读者朋友们都能财源广进。

ATFX免责声明:

1、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“ATFX”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

ATFX

ATFX