更多干货,请关注资产界研究中心

作者:爱读财报的面包君

来源:面包财经(ID:mianbaocaijing)

在房地产调控和去杠杆的疾风骤雨之中,房地产巨头们正竭尽全力利用手中的资产获取现金,至少是释放出市值。

物业管理公司,原本只是房产巨头们的辅助业务。尽管与业主们的生活息息相关,但在很长时间之内,都处于聚光灯之外。市况好的时候,与动辄以千亿计的物业销售相比,物业管理费这点“小钱”对房企巨头们来说,油水太少。

但是,积少成多,苍蝇也是肉。最近两年,几家大的上市房企纷纷分拆旗下物业管理公司上市。

鸡肋变正餐,甚至一度出现了物业管理公司市值比房企母体市值还高的奇景。

此前分拆上市的碧桂园服务(6098.HK),总市值一度高达302亿港元,要知道2016年初市况低迷时,整个碧桂园(2007.HK)的总市值也只有677亿港元。

在碧桂园之后,曾经因债务重组轰动海内外金融市场的佳兆业(1638.HK),也在分拆物业公司上市。

2018年6月25日,佳兆业集团旗下佳兆业物业正式向港交所递交主板上市申请。而更多的房企巨头正在分拆的路上。

物业管理公司股,到底是值得长期持有的“现金奶牛”,还是一块并无太大油水的鸡肋板块?

今天,就来研究一下独特的中国式物业管理公司。

鸡肋变成香饽饽:房企巨头集体拆分物业公司上市

尽管与房地产行业密切相关,但很长一段时间,沪港深三个交易所都没有形成物业管理公司的上市板块,甚至连一家像样的内地上市物业管理公司都没有。

从2015年中国海外发展(0688.HK)分拆旗下物业管理公司——中海物业(2669.HK)在港股独立上市之后,房企巨头拆分物业公司独立IPO已经成为一种“时尚”。至今已经有至少四家房企巨头的物业公司分拆上市。

如果此前提交上市申请的佳兆业物业也能顺利闯关,港股房企系的物业管理公司将达到6家,形成一个独立的板块。

实际上,这一波物业管理公司上市潮最早可以追溯到2014年彩生活(1778.HK)的IPO。彩生活分拆自在港股上市的花样年控股(1777.HK),当时曾被称为内地物业管理公司分拆上市第一股。

但其实,花样年控股的资产规模与随后分拆物业上市的中国海外发展、碧桂园等不在一个量级。从严格的意义上讲,正是2015年10月份中海物业的独立上市,启动了这一波房企巨头分拆物业公司上市的热潮。

具体拆分时间表整理如下:

佳兆业与碧桂园的分拆动作几乎是同步的。碧桂园服务于2018年6月19日正式上市,而6天后佳兆业物业就向港交所提交了上市申请。

分拆之后,物业公司成为独立的上市公司,但大部分上市房企仍然会保留控制权,有的甚至仍处于绝对控股的地位。

根据佳兆业物业聆讯资料披露:佳兆业集团拥有佳兆业物业98.6%的权益,分拆及上市完成后,佳兆业集团将拥有佳兆业物业不少于50%的权益,佳兆业物业仍为佳兆业集团的附属公司。

上表五家已上市物业公司中,绿城服务是从绿城控股中拆分出来的,上市房企绿城中国并不对其控股,所以没将绿城中国计算在内。剩余几家物业公司情况与佳兆业类似,房企仍为大股东,详见下表:

除了在港股上市之外,还有一波房企将物业公司分拆到新三板挂牌,如保利集团的保利物业发展,蓝光发展旗下嘉宝股份等。

100亿变800亿,物业公司分拆上市的估值魔法

上市房企为何热衷于将物业管理公司分拆上市?

房企巨头们分拆时,几乎无一例外的给出一个相似的理由:分拆有利于提升物业板块的竞争力,能够为业主提供更好的服务。

但或许,这更与二级市场,尤其是港股市场对房地产行业的估值有关。当前,上市房企的市净率和市盈率普遍不高,而分拆之后,物业管理公司则能享受更高的估值。

简单的说,即便仍然从事与原先一样的业务,分拆之后“身价倍增”。做一个简单的对比:

可以看到,各个被拆分出来的物业公司享有的市盈率与市净率都远高于关联上市房企的估值水平。以碧桂园和碧桂园服务为例:目前,碧桂园的市盈率为9.62倍,市净率为2.68倍,而拆分后的碧桂园服务,其市盈率和市净率分别达到52.33倍和14.79倍。

当前,上述五家分拆上市的物业公司市值总和约840亿港元。如果不分拆上市,即这些物业公司仍留在上市房企内,则只能按照上市房企的市盈率和市净率来估值。做一个简单的还原测算:若上述五家公司都按照关联房企对应的市净率估值,当前市值总和为105亿港元;若按照关联房企对应的市盈率估值,市值总和为146亿港元。

也就是说,通过分拆上市,这五家物业公司的市值总和,比按照关联房企进行估值得到的市值总和增加了738亿港元(按市净率估值)或者687亿港元(按市盈率估值)。

分拆背后是点石成金的估值魔法。这或许有一定道理,房地产行业具有明显的周期性,高负债、重资产。而物业管理公司则具有轻资产和逆周期的属性,享受更高的估值水平在情理之中。另外,物业管理公司的现金流也更加稳定——房地产调控也无法成为业主拒缴物业管理费的理由。

但问题是,物业管理公司的故事真的那么美好吗?市场究竟应该给出多少估值?翻一翻几家物业管理公司的财报,其实想象空间并没有这么大。

抱大腿:营收依赖关联交易

即便被分拆之后,这些物业管理公司的业务仍然很难摆脱对母公司或者关联方的依赖,2017年的相关数据如下表:

佳兆业物业与碧桂园服务2017年的营收分别为6.69亿元与31.22亿元,利润分别为0.71亿元与4.4亿元,但佳兆业物业与碧桂园服务的大部分业务都来自对应的母公司佳兆业集团和碧桂园。

根据佳兆业的聆讯资料披露:截至2017年底,佳兆业物业关联方管理面积为2067.7万平方米,占管理面积总额的86.12%。而同为房企拆分出的物业公司碧桂园服务关联方管理面积最大为89.1%,而雅生活服务管理面积为57.3%,关联交易比例都不算小。

而在中国指数研究院(简称中指院)最新的中国百强物业管理公司排名中,大多物业管理公司都有着地产开发背景。下表为面包财经整理的中指院2017年中国物业百强名单中的TOP10:

从前十大物业管理公司排名也能看出,物业管理头部事实上也像是地产企业头部公司的延续。但不得不提的是,房企系物业虽然可以背靠关联房企拥有业务保障,但反过来讲也因此存在过于依赖关联房企的风险,较难向外开拓业务。

另外,由于地产开发具有周期性,一旦关联房企的新房竣工面积减少,那么物业管理企业的营收增长很可能会受到影响。

除此之外,物业公司存在另一个值得关注的问题,就是人均绩效低。

人均创收水平低下:物业公司价值被市场高估?

物业公司也是一个人力密集型的行业。尽管现金流比较稳定,但是人均绩效并不高,当运营成本上升之后,盈利能力面临被侵蚀的风险。

翻查招股书,截至2017年底,碧桂园服务员工总数高达23961人,而总营收和净利润只有31.22亿元和4.40亿元。折合人均营收和净利润分别只有13.03万元和1.84万元。

佳兆业的人均营收水平也与碧桂园在一个档次上,人均利润则更低。根据聆讯资料集披露的数据,截止2017年底佳兆业物业员工总数4285人,人均营收和利润分别为15.61万元和1.67万元。

其他几家物业公司的情况大体类似,低人均绩效已经成为行业通病,人均营收水平甚至比劳动力密集型的餐饮行业更低。以下是物业公司与部分港股餐饮类上市公司2017年的人均绩效对比:

可以看到,上表中的三家上市餐饮企业2017年的人均营收都超过了佳兆业物业与碧桂园服务。而上述三家餐饮公司中人均营收最低的呷哺呷哺,其2017年人均营收为17.28万,仍略高于佳兆业物业的15.61万元。在人均利润方面,碧桂园服务与佳兆业物业则与三家餐饮公司处在差不多的水平,均在2万元左右。

翻查招股书,碧桂园服务与佳兆业物业这两家公司的员工成本占服务总成本都在55%左右。这意味着,作为劳动密集型企业,物业公司未来很可能将面临人力成本进一步提升的压力。但是,由于目前我国的物业费定价受到相关政策限制以及需要与小区业主委员会协商等原因,物业公司想要通过提升物业费,向小区居民转移成本也没那么容易。

人均绩效低,未来将面临劳动力成本提升的压力,那么在港股上市的物业公司真的能够享有动辄高达二三十倍,甚至四五十倍的市盈率估值吗?

文末附上中美物业公司的对比情况,作为拓展知识。

中美物业公司比拼:中式拼爹与美式管家

通过上文分析,我们知道,目前中国物业公司的商业模式很多属于拼爹型,即物业公司主要依赖关联房企的业务。

但是,国外物业公司的商业模式与中国不太一样,尤其是欧美地区的物业公司,主要原因在于住房习惯不同。

以美国为例。

美国统计局数据显示,截至2014年,美国住宅约为1.34亿栋,美国家庭自己拥有房屋比率为65%,其中60%为独栋别墅,6%为联排别墅,8%为活动房屋,26%为公寓。从比例来看,美国基本不存在“小区业主共有的物理空间”。而由于别墅等产权原因,物业基本不会与开发商之间存在连带关系。所以美国物业企业经营模式较为单纯,针对单一客户出售具有竞争力的服务。

以在美国上市的FirstService为例。

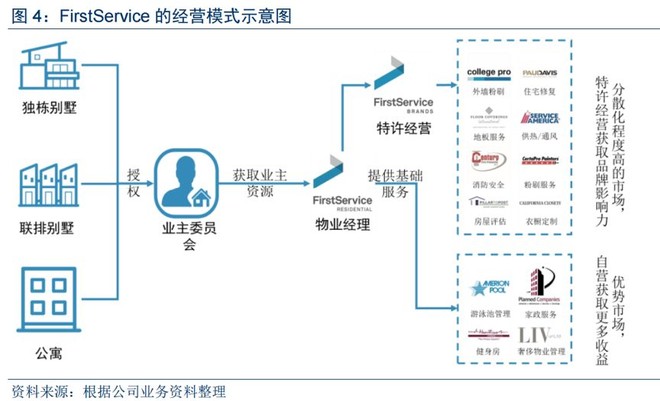

FirstService是北美地区物业服务的领先者,通过两大服务平台为客户提供综合物业服务:一个是住宅平台FirstService Residential,是北美最大的住宅物业管理平台;另一个是品牌平台FirstService Brands,是北美最大的基本物业服务供应商之一。根据中信证券研报,其提供的服务主要如下:

FirstService的客户增量主要是由老客户带来的新客户源。根据该公司统计,60%的新增客户都是由老客户引流,而与客户的合同是按每年为单位续签的,也就是说,想要留住新客户,就要拼服务品质。(LZQ/CBB)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经