更多干货,请关注资产界研究中心

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

面对明年新一轮的偿债压力,部分房企进行配股是较为“划算”的融资方式之一。

在政策的密集发声下,房地产融资的“冰封”状态有所解封,12月6日中央政治局会议提及“良性循环”的表述是近年来首次提及,释放出很强的信号意义,更加为加快企业融资恢复注入一剂强心剂。在多举措维稳纠偏下,个人按揭出现阶段性回暖,房企国内贷款方面降幅收窄,房企的自筹资金也实现了由负转正,部分房企通过配股为明年新一轮的偿债以及投资储备弹药。

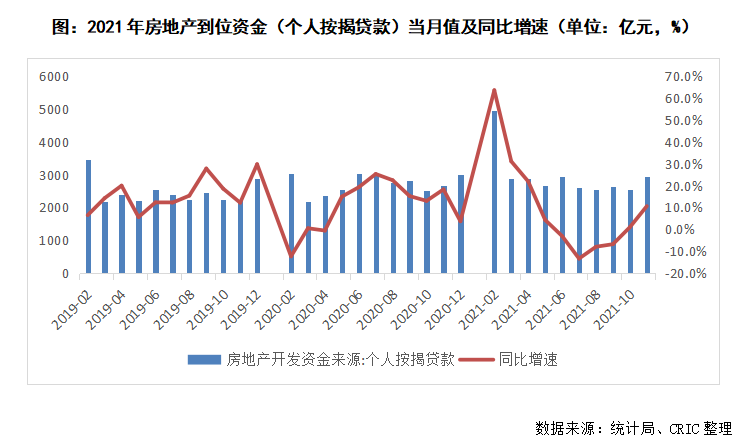

1-11月房地产开发企业的到位资金183362亿元,同比增长7.2%,增速较10月末继续下降1.6pct;11月单月到位资金16765亿元,同比下降7.0%,继续维持下半年来下降的走势,但降速比上月缩小2.5pct。其中,11月定金及预收款为5116亿元,同比下降16.1%,降幅继续扩大;11月个人按揭贷款达到2955亿元,同比增长10.6%,同比增幅持续扩大。9月底央行窗口指导银行贷款有序发放以来,个人按揭贷款额度紧张的情况有所缓解,个人按揭贷款10月单月到位金额同比增速自6月后首次回正,11月回暖加速。

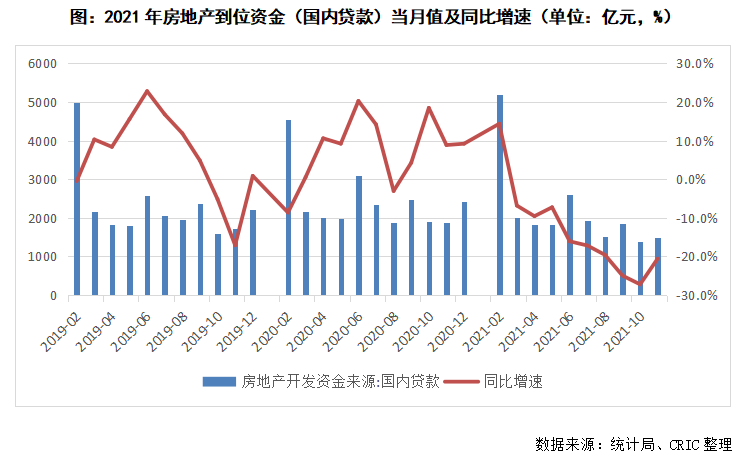

国内贷款在政策托底下也有所恢复,11月到位资金中国内贷款为1492亿元,同比下降20.5%,但较10月降幅缩小6.7个百分点;同时,国内贷款量环比增长8.3%,止跌转增,传递较为积极的信号。

02 房企自筹资金迎来增长 密集再融资补充资金

在政策回暖的同时,房企也在积极自救,通过项目转让、股东借款等方式补充现金流,还有部分房企继续通过配股融资的方式募集资金,为新一轮的偿债潮做准备,也为明年新一轮的投资机会储备资金。

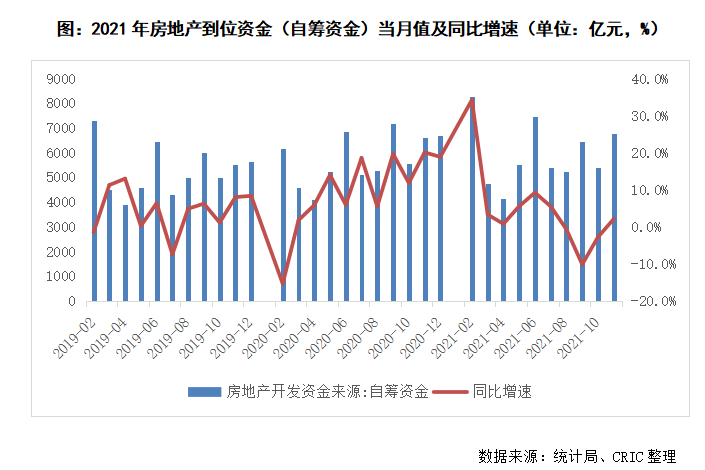

从房地产开发企业到位资金(自筹资金)来看,11月单月值为6761亿元,单月资金量年内仅次于6月,从增速来看,同比增长2.1%,增速自8月后首次重新回正。

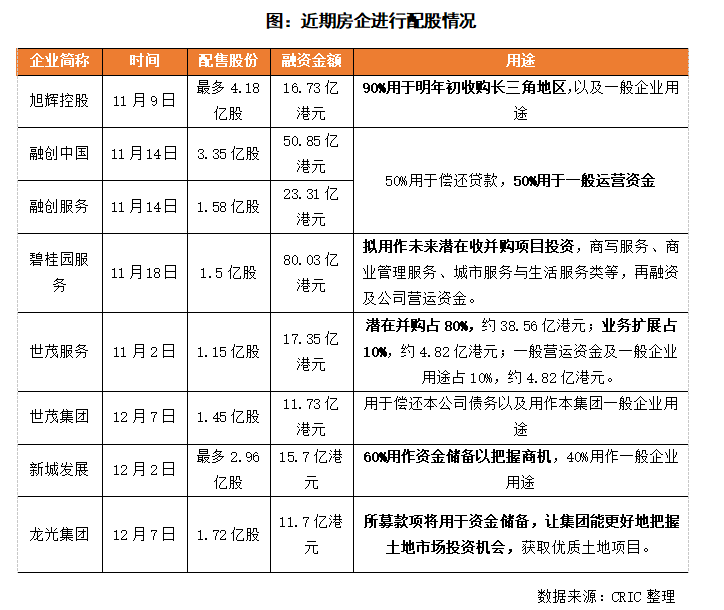

11月以来,融创中国、旭辉控股、世茂集团、新城发展以及龙光地产均进行了配股融资,其中融创中国配售3.35亿股,募集金额约50.85亿港元,金额最高,也是唯一一个募集金额超过20亿港元的企业。而旭辉和新城发展则以股东托底的供股方式进行,一方面是彼时寒冷的资本市场难以通过合理的配售价寻到承配人和机构,而另一方面大股东通过对供股兜底的方式,展示资金实力和对上市公司的支持。

除了集团自身进行配股之外,部分企业旗下的物企也加入了配股潮,碧桂园服务、旭辉永升服务、世茂服务、融创服务等物管公司也进行配股,除了为物管行业越来越激烈的厮杀提供资金之外,物管公司配股也可以帮助母公司改善财务杠杆水平。

而根据房企发布的资金用途来看,融创、世茂等主要用作偿还贷款,以及部分用于企业的一般运营资金。值得注意的是,旭辉、新城、龙光等将资金用途用作明年投资机会,为明年的投资购地提前储备资金,其中旭辉将募集的最多16.3亿港元的90%用于明年长三角区域的购地。

在政策密集发声下,政策的回暖正从个人按揭贷款端逐步传导至企业端,虽然速度相对较缓,但也阻止了企业贷款降幅持续扩大的趋势。随着行业出清持续,在政策稳信心的情况下,一些企业的正常融资需求也逐步得到解决,市场信心正在逐步恢复,面对明年新一轮的偿债压力,以及新的投资机会,部分房企进行配股是较为“划算”的融资方式之一,在募得资金储备的同时,不增加企业债务,更实打实地增大企业权益,真实实现在募集资金的同时降杠杆,为明年储备“弹药”。不过值得注意的是,根据企业配股价来看,本轮企业配股潮都是折价配股,一般折价在10%左右,显示出资本市场信心的不足,当前企业配股只是权宜之计,房企仍需扩展融资方式保证正常融资,妥善安排偿债及投资计划。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究