更多干货,请关注资产界研究中心

作者:克而瑞资管

珠三角是中国经济最为繁荣的区域之一。但在商业地产领域,珠三角城市的表现却与我们的认知有明显的反差。

在新公布的2021年购物中心销售额TOP300中,珠三角购物中心仅上榜33家,数量最少。2022年,全国计划新开商业项目1007个,其中珠三角新开项目仅188个仅占总数量的19%,为四大经济圈最弱。

作为房企深耕的重点区域,珠三角城市商业地产有没有机会?如何用商业地产的眼光来取代传统地产投资寻找“洼地”的逻辑?

通过研究发现,珠三角房地产市场存在明显的住宅与商业轮动特征,两者周期差异近3年。并呈现市场快速向外围低能级城市传导的特征。

01 房企布局聚焦广深市场下沉深度不够

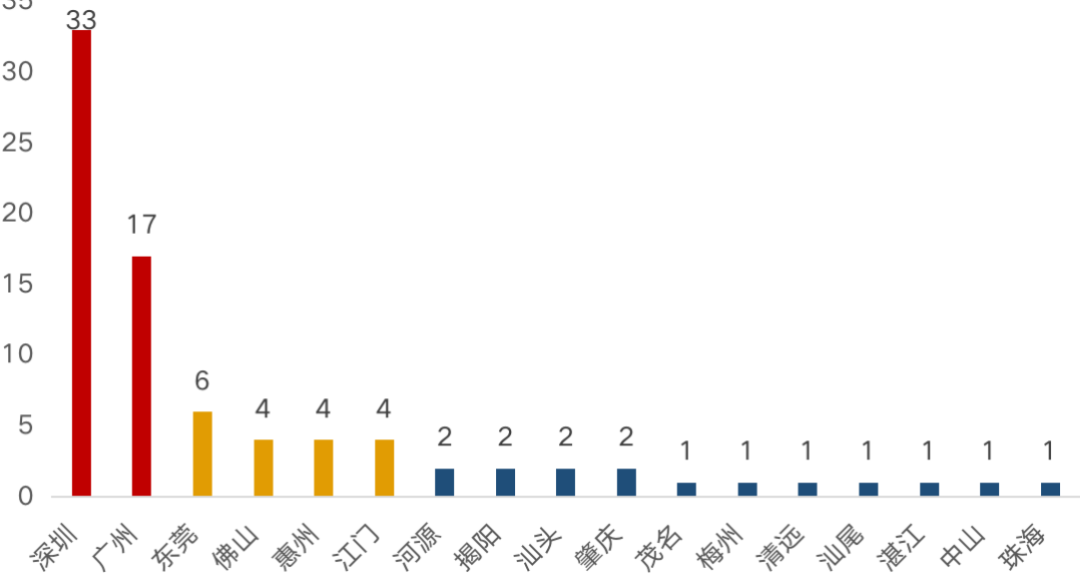

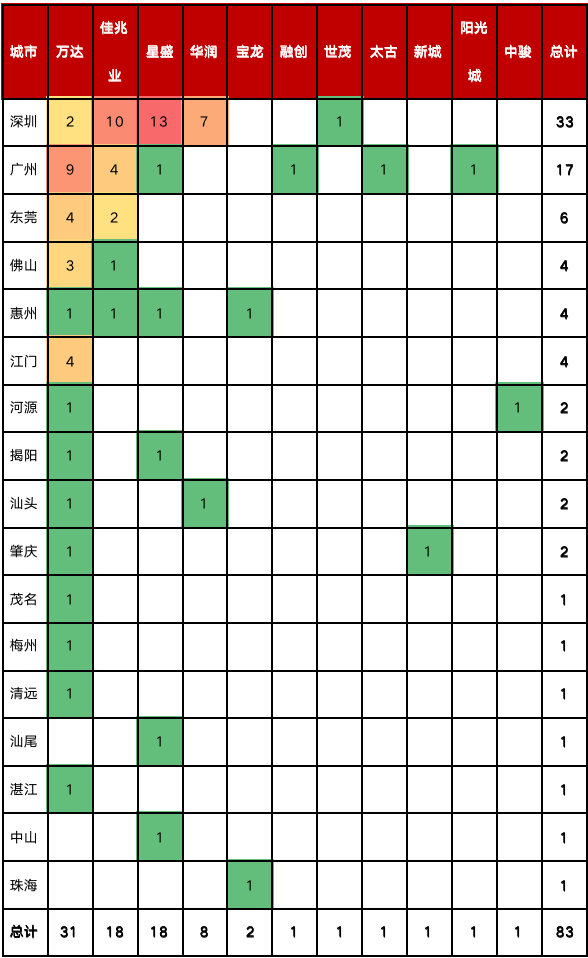

CAIC数据显示,截至2020年末,仅有万达、佳兆业、星盛、华润、宝龙、融创、世茂、太古、新城、阳光城、中骏等11家房企在广东省有所布局。

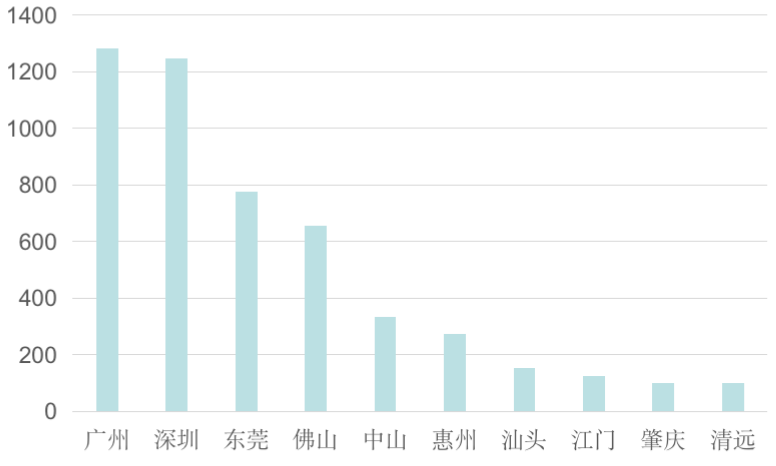

其中深圳数量遥遥领先,广州位于其后;东莞、佛山、惠州、江门处于第二梯队,其他城市关注度较低。整体来看热度集中,深度下沉不够,广深“能进则进”,都市圈城市择机进驻,其他城市“能不进就不进”。

图:2020年典型房企广东省商业项目布局情况(个)

从企业项目分布来看,万达布局数量最多,范围最广;佳兆业、星盛拥有本土优势,在广深形成“寡头”效应;华润高度聚焦深圳,其他企业布局则较为分散。

表:2020年典型房企广东省各城市商业项目布局情况(个)

数据来源:公司2020年年报

备注:以上均为截至2020年末已开业项目

从具体项目来看,本土企业优势极大,惠州、东莞典型项目除华润此类知名连锁品牌,所属企业总部均在本地,深圳、佛山开放度相对较高,但绝大多数企业均有“湾区血统”,而前文所监测到的万达、宝龙、融创等外来房企均“水土不服”。

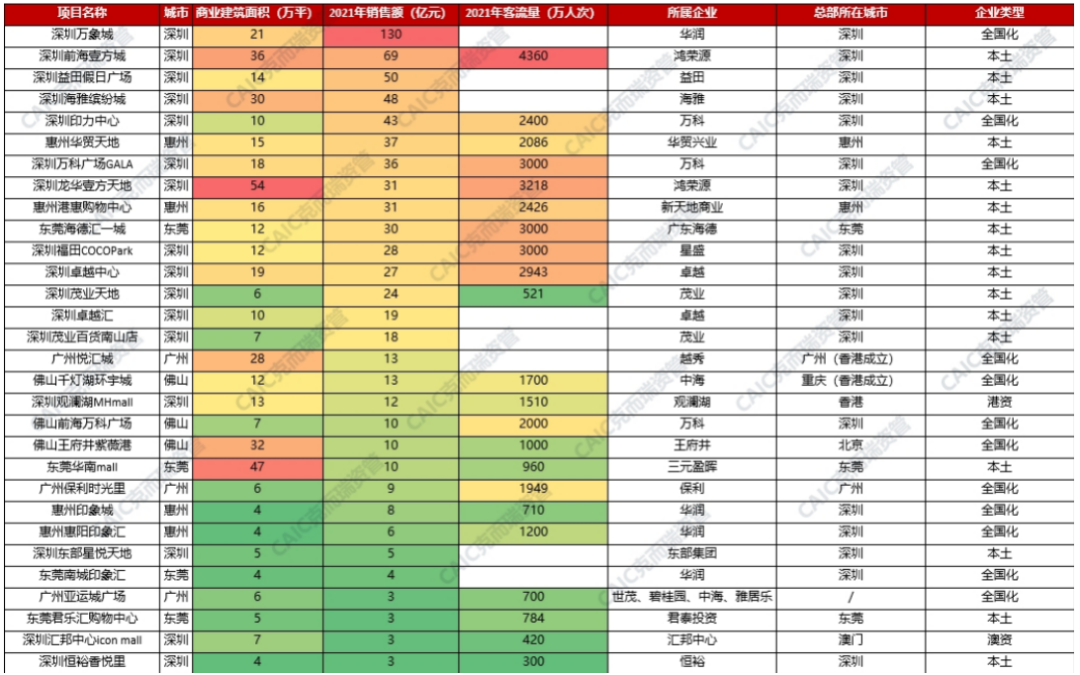

表:2021年珠三角房企典型项目业绩(万平、亿元、万人次)

数据来源:CAIC整理

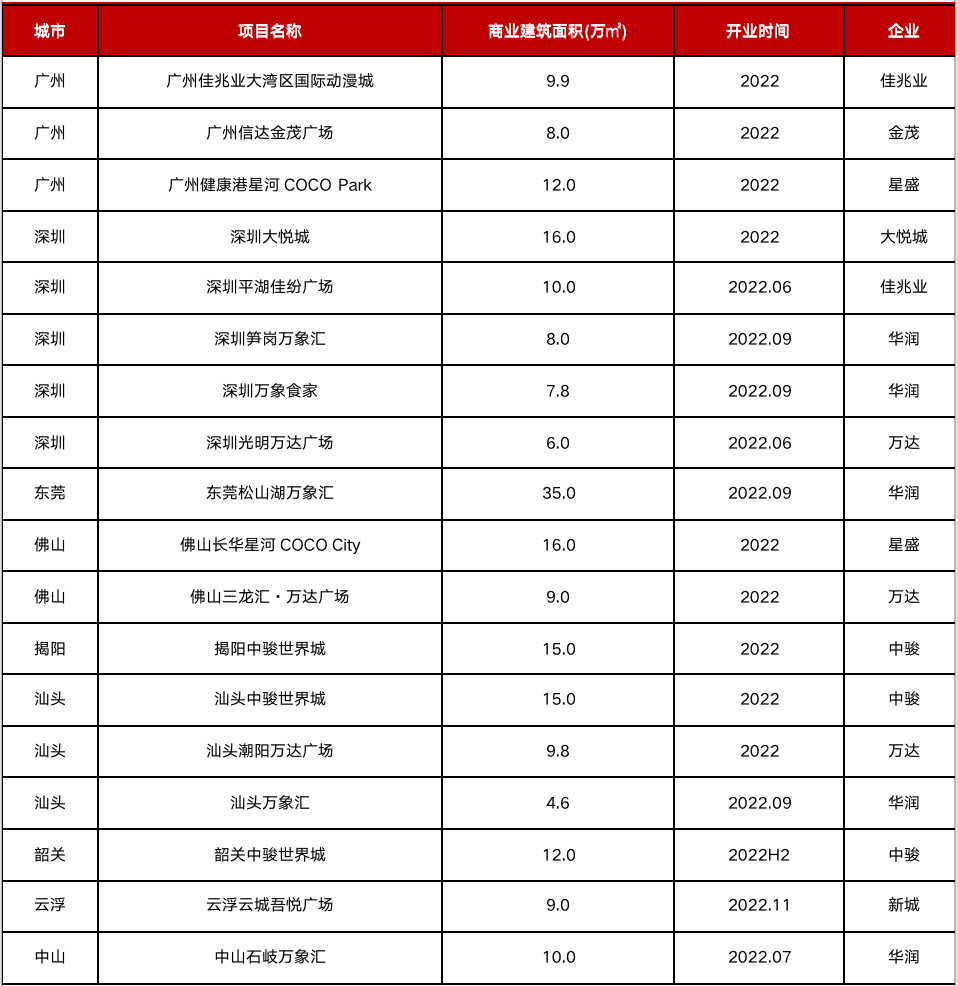

从2022年拟开业项目情况来看,即便现有项目“水土不服”,房企依然没有停下对珠三角的探索。中骏、新城、万达在企业战略定位的导向下,向汕头、韶关、云浮等更低能级城市进驻,而对于金茂、大悦城等首入珠三角的房企来说,广深依然是最安全的选择。

表:2022年典型房企广东省商业项目拟开业项目情况(万平)

数据来源:CAIC整理

02 整体商业区域分布不均佛山、东莞为第二梯队

从项目分布上看,珠三角城市商业项目高度集中于广深,东莞、佛山处于第二梯队。佛山:2020年佛山新开业项目体量排全国第三,在华南仅次于广州,2021年佛山新开购物中心39家,领跑广东,新增供应252.1万㎡,延续市场竞争白热化状态。

图:2021年典型城市商业项目数量(个)

数据来源:公开资料、CAIC整理

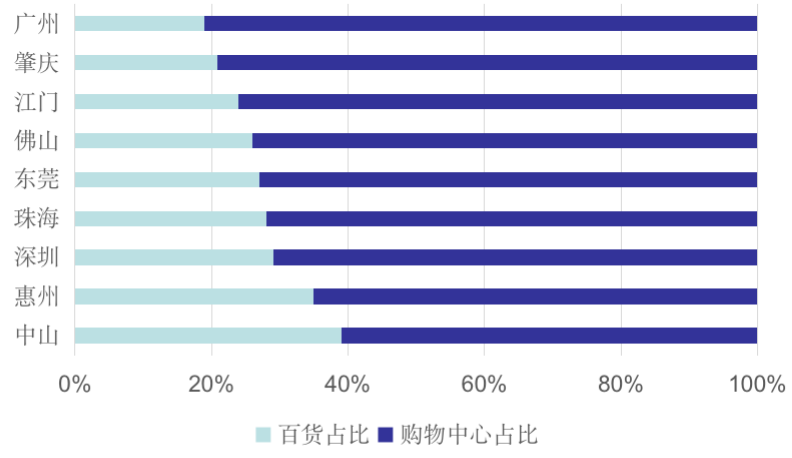

截至2021年末,珠海购物中心数量尚不足100家,2022年,仅拟开9个新商业项目,香洲区占6个,新增体量超32万㎡,整体商业呈现区域分布不均现象。另外,从珠三角城市购物习惯来看,中山市及珠海地理位置靠近购物业发达的澳门,本地客群有跨境购物的习惯,本地百货作为基本生活消费的补充,占比较高,故目前依然缺乏大型商业综合体。近期,在珠海城市西进战略下,金湾区、斗门区、高新区纷纷发力打造区域商圈,引进商业项目,未来珠海商业西部市场将迎来一波商业兑现。

图:2019年典型城市业态占比(%)

数据来源:公开资料、CAIC整理

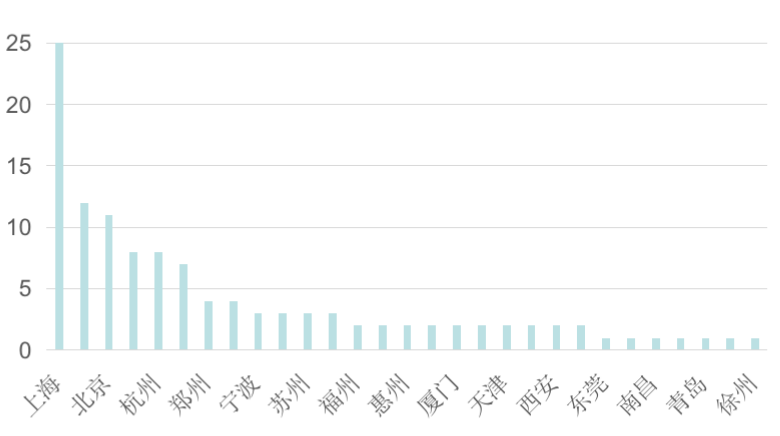

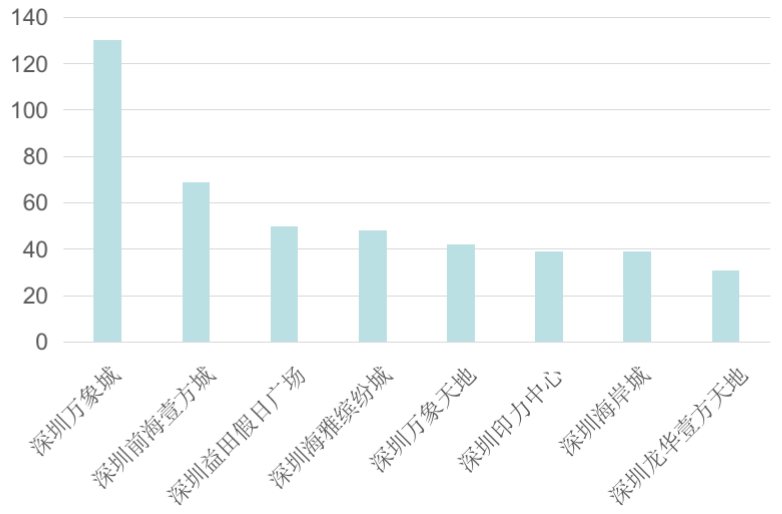

深圳2021年20个典型深圳商业项目销售额超过10亿的数量达到16个,占比80%,是名副其实的“掘金之地”。广州虽为广东省省会,但相比深圳持其经济首位度效应并不明显,反映在商业地产市场,广州与深圳差异明显。截至2021年底,广州共有1282个商业项目,深圳则有1246个,规模不相上下,但从2021年全国购物中心销售额百强榜单来看,广州仅2家上榜,而深圳则有12个。

图:2021销售额百强项目城市分布

图:2021年深圳典型项目销售额(亿元)

东莞惠州标杆级项目则较少。2021销售额百强项目排名中,惠州华贸天地购物中心以36.5亿销售额位列第52位,惠州港惠购物中心以31亿销售额位列第58位,东莞海德汇一城以30亿销售额位列第71位。

表:2021年东莞、惠州典型项目业绩情况(亿元、万人次、万平)

03 住宅与商业销售周期背离两者存在约3年差异

除了城市轮动、市场轮动的周期特征之外,商业地产最为关注的应该是“人”。我们依照“消费看人口、人口看产业和交通”的逻辑来分析珠三角城市的商业投资价值。

1、把握城市轮动,行业周期轮动的规律

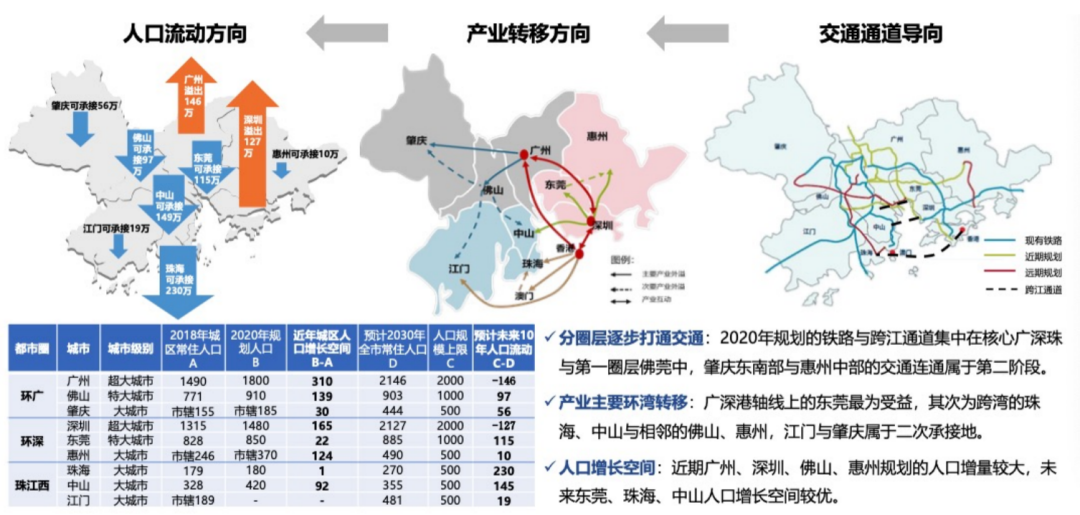

从人口流动、产业转移、交通建设三个方面,珠三角城市圈内形成了“广佛肇”、“深莞惠”、“珠中江”三个小群落。

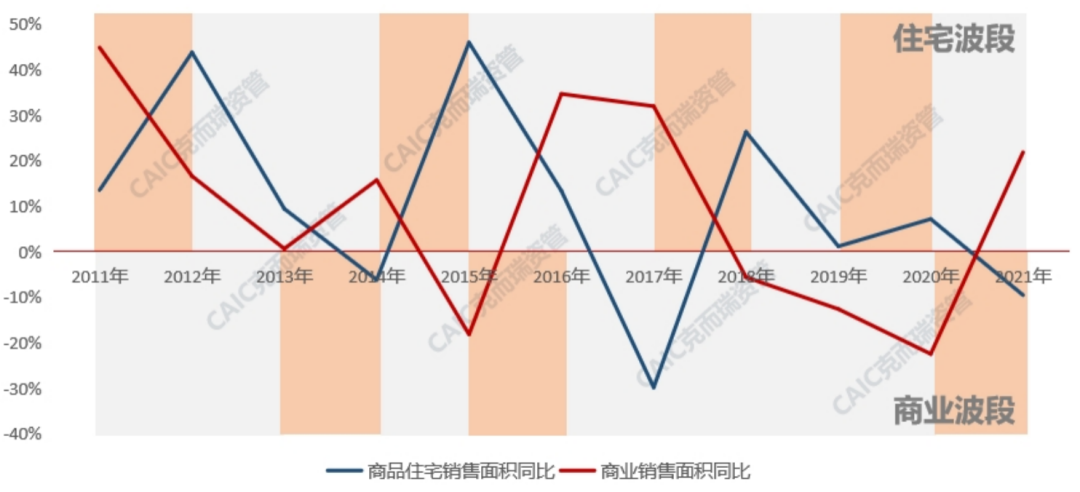

八城住宅与商业销售周期背离,两者存在约3年差异

从2011-2021年珠三角八城商品住宅、商业销售面积同比来看,珠三角房地产市场存在明显的住宅与商业轮动特征,两者周期差异近3年。

图:2011-2021年八城市商品住宅和商业销售面积同比(%)

以广深为源头,市场向外围传导机制明显

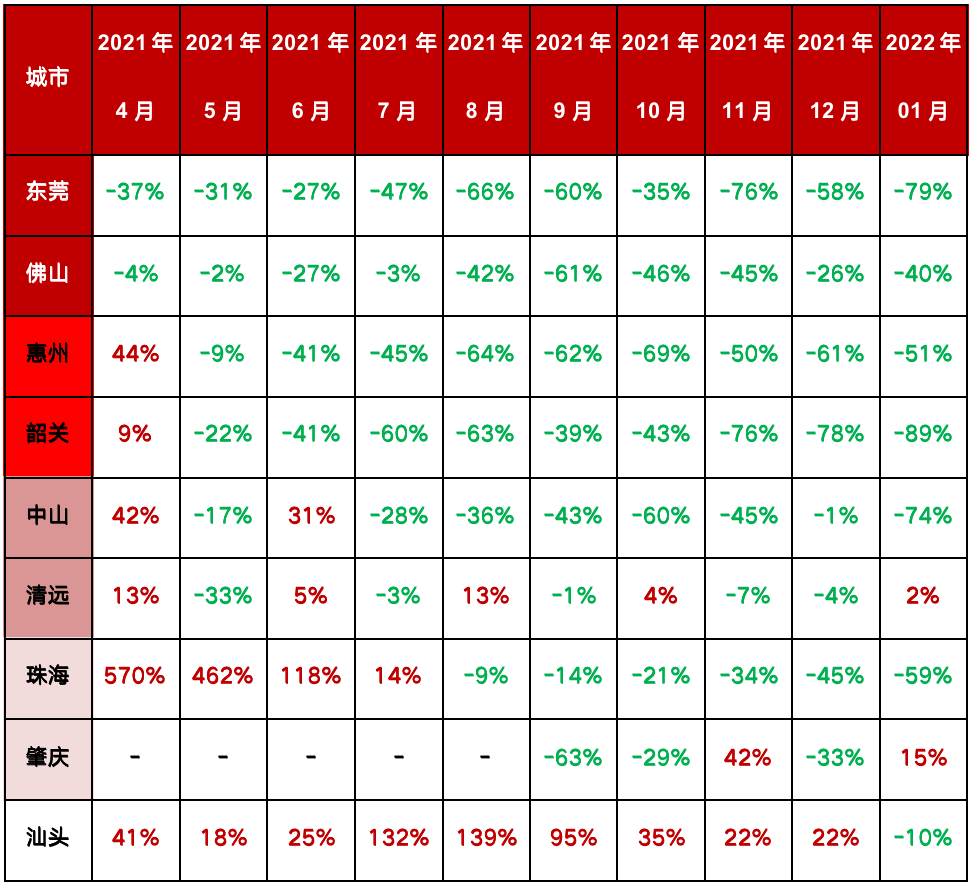

从2021年4月-2022年1月珠三角主要城市住宅销售面积同比情况看,市场快速向外围低能级城市传导。

表:2021年4月-2022年1月广东省各城市住宅成交量同比(%)

数据来源:CAIC整理

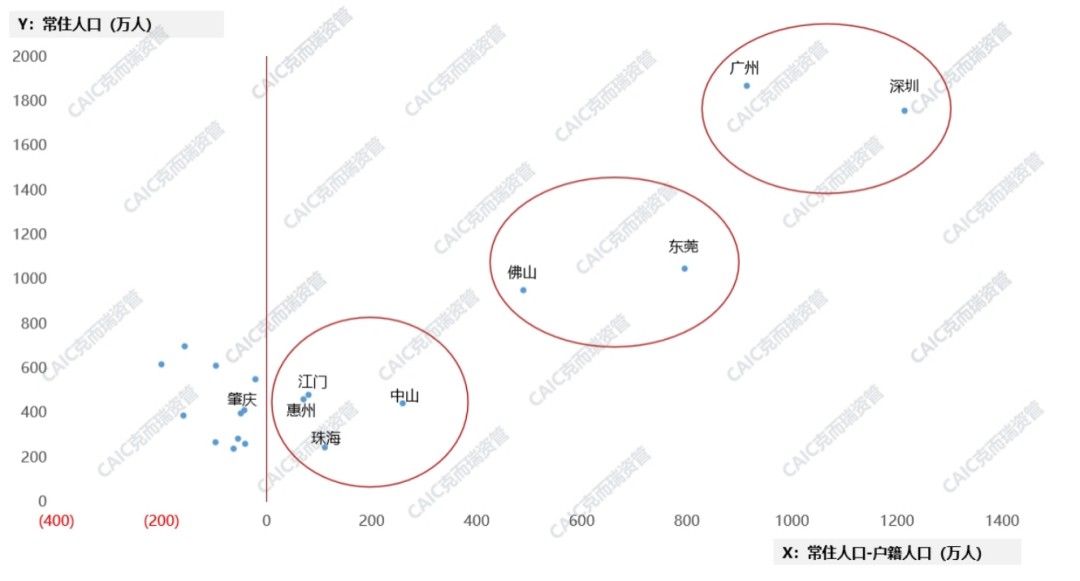

2、人口存量大净流入大、消费实力强的城市更为安全

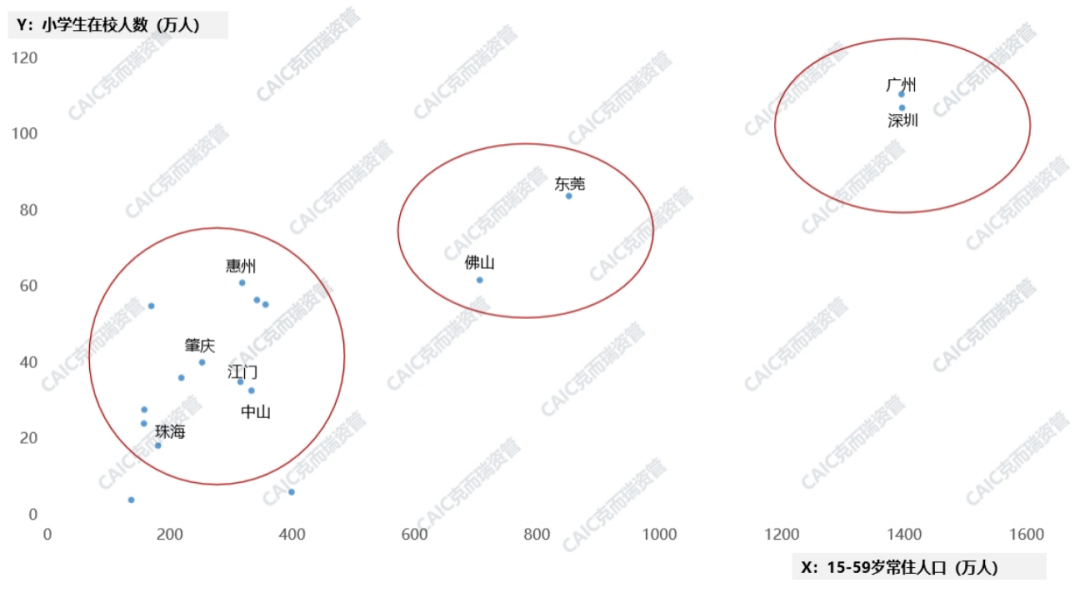

从人口基数来看,深圳为人口流入最多的广东城市;广州常住人口最多,同时也有稳定的人口流入;东莞佛山依然位于第二梯队,远超其他三四线城市;肇庆整体人口流失。从人口结构来看,广深小学生人数最多,消费“流量”稳定,且青年人口居多,消费活力充足;东莞佛山次之,其他城市较弱,整体人口格局未变。

图:2020年广东各城市人口流动情况(万人)

图:2020年广东各城市人口结构情况(万人)

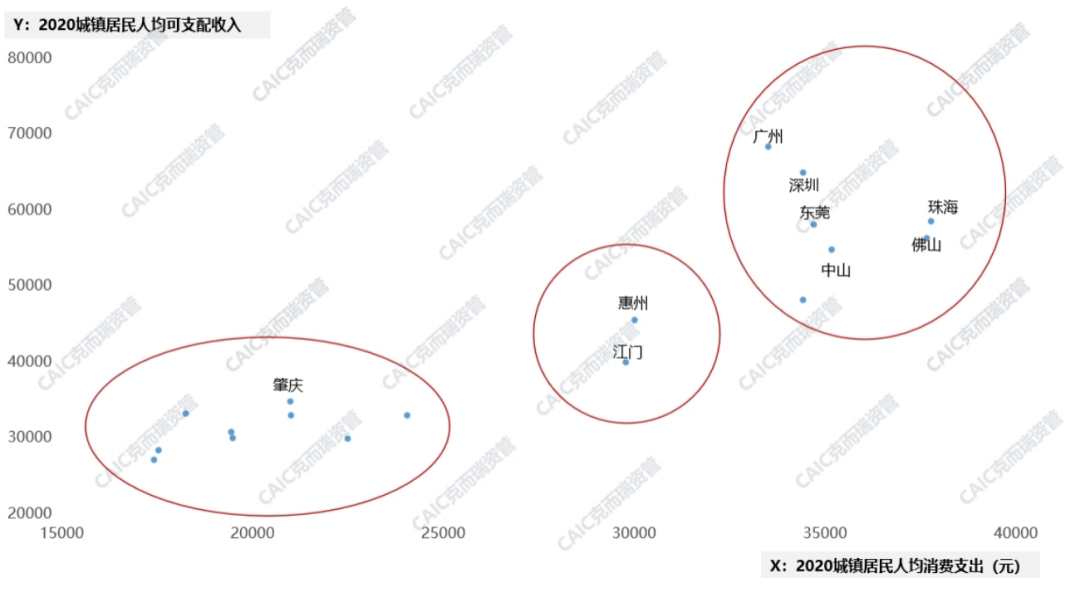

广州、深圳、东莞等城市组团的人均可支配收入、人均消费支出也很高,属于“有钱肯花”的城市,消费旺盛,商业发展潜力足。而肇庆等低能级城市消费水平则显著较弱决定了在这些城市做商业的风险和天花板。

图:2020年广东各城市城镇居民收入与支出情况(元)

3、交通通达性越好的城市,商业越健康

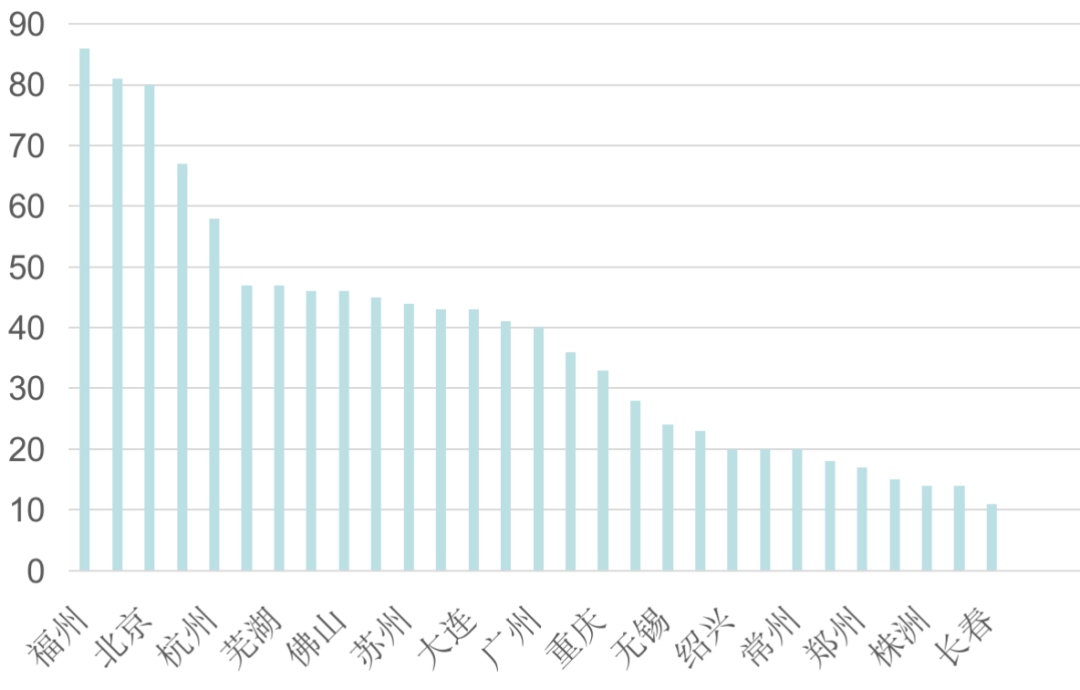

2021年广州以线路总长610.8公里位列全国第三位,深圳以442.45公里位于第七位,东莞线路总长不足50公里,惠州、中山、江门、珠海、肇庆尚未开通运营城市轨道交通。

表:2021年广深佛莞轨道交通运营线路规模(公里、座)

从未来规划来看,佛山2021年计划新开通轨交里程46公里,东莞和惠州则均为2035年远期规划,故惠州、东莞交通塑造可能性较强,短期内佛山交通规划兑现快。

图:2021年计划新开通轨交城市及里程(公里)

4、产业结构越健康,消费越稳定

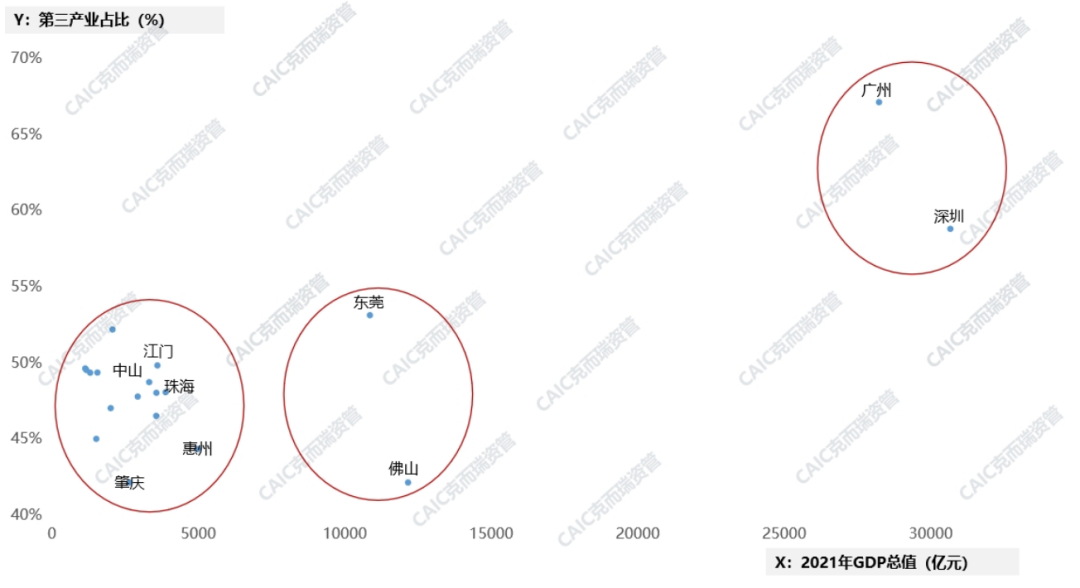

2022年,广东省“一核一带一区”区域发展新格局基本确立,其中由韶关、梅州、清远、河源、云浮组成的北部生态发展区将严格控制开发强度,着力发展现代农业、休闲旅游、绿色低碳产业,承接发展引擎区产业转移的可能性较小。我们关注的九个城市虽然定位为广东省的发展引擎,但广深仍远超其他城市,莞佛位于第二梯队,其他城市均无突出表现,身为“引擎”,未来产业发展仍需提速。

图:2021年广东各城市GDP及第三产业占比(亿元、%)

5、市场饱和意味着更大的竞争压力

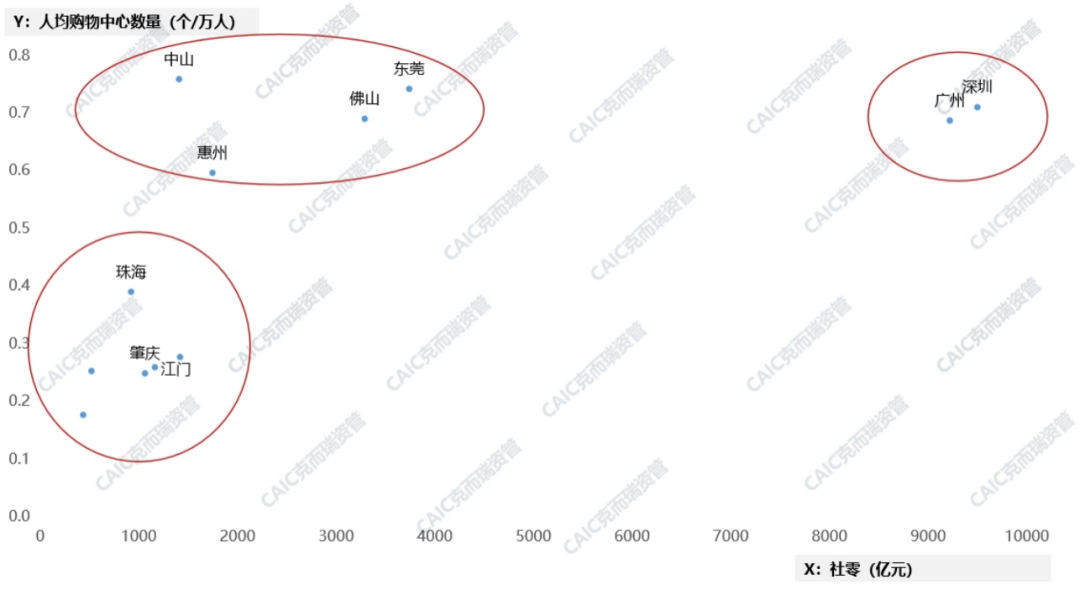

从城市人均购物中心数量和社零的对比来看,广州、深圳社零基本面较好,城市整体商业面积仍未满足人口消费需求,天花板较高,商业仍有发展空间。而中山、惠州、佛山、东莞市场饱和已显现,珠海、肇庆、江门仍处于购物中心稀缺阶段。

图:2020年广东各城市社零与商业竞争度的关系

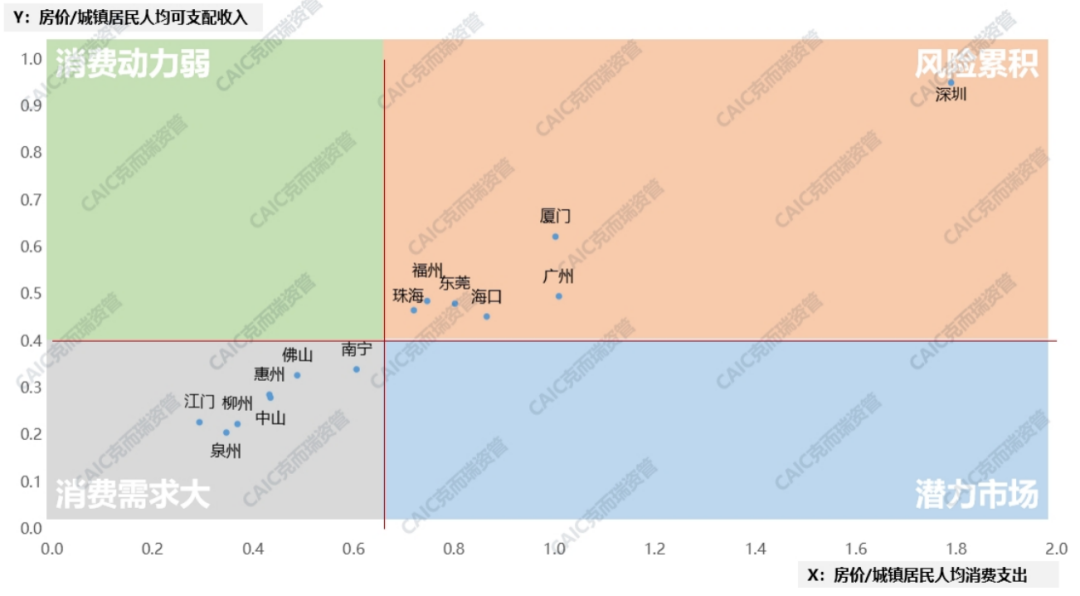

6、警惕房价对消费支出的制约效应

房价占人均可支配收入越高,房价与人均消费支出占比越高,意味着房产消费对商业消费产生了抑制作用。对珠三角及周边城市数据分析来看,对于商业地产投资来说,深圳等高能级城市房价对消费抑制的风险正在累积,而低能级的消费需求仍需要进一步释放。

图:2020年珠三角典型城市房价与收支的关系

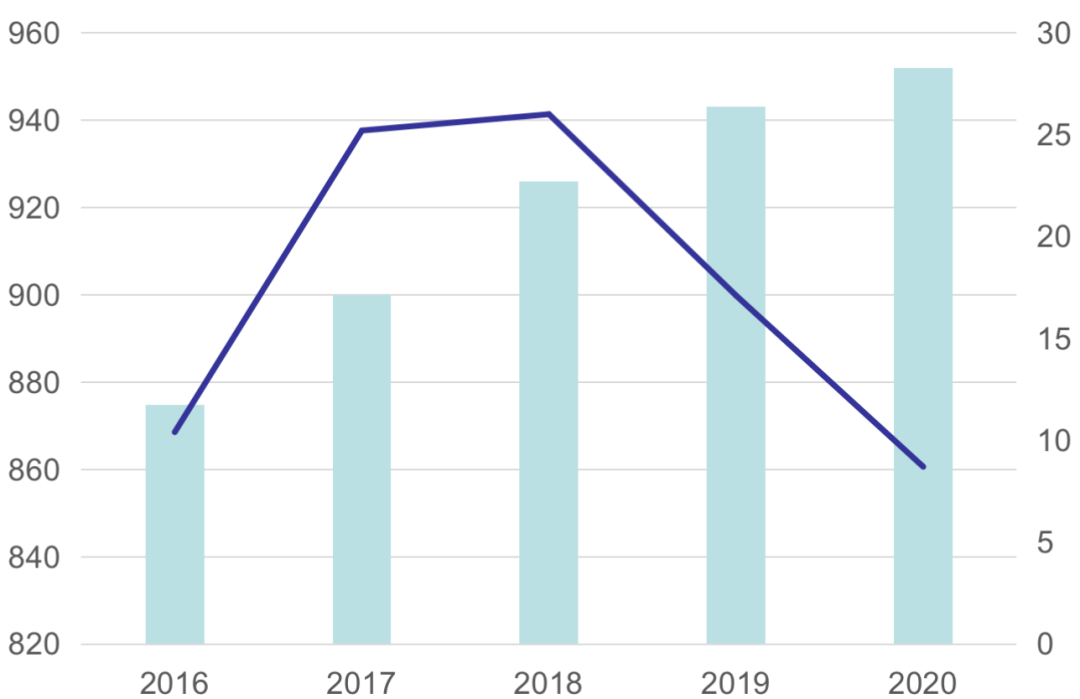

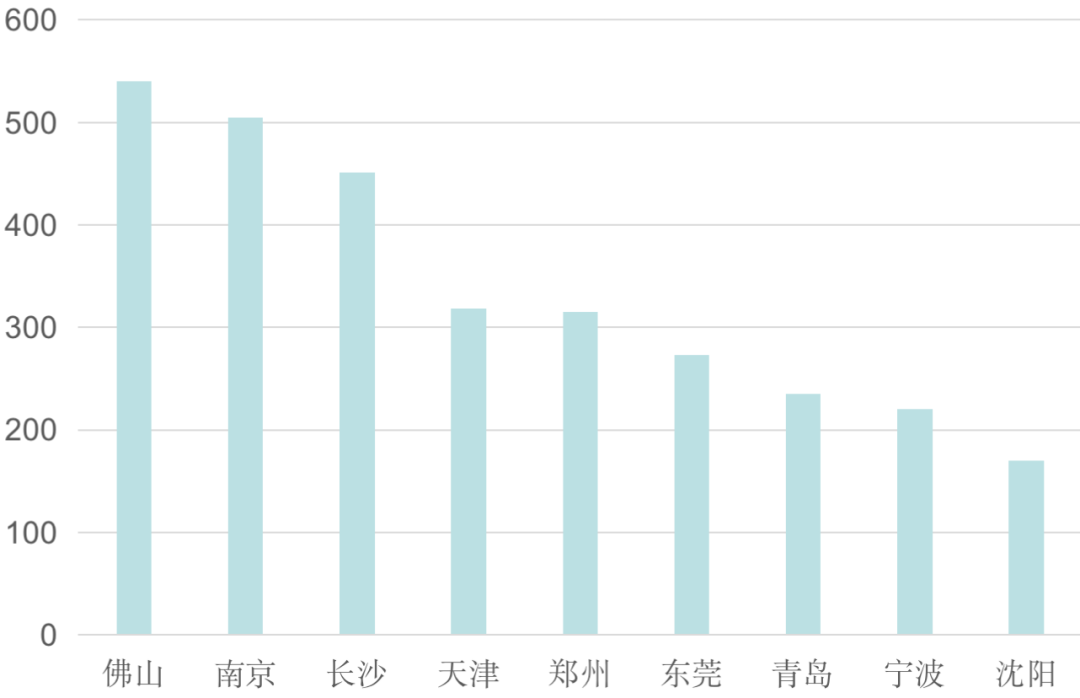

综上所述,对于珠三角城市的商业投资价值我们认为:佛山商业的发展与近年佛山人口导入息息相关,2016年至2020年间,佛山市常住人口净增77.1万;但2018年以来,佛山新增人口持续下行,同时2016年至2020年间商业中心面积增量超过500万平方米。商业饱和的趋势加剧。

图:2016-2020佛山常住人口及净增(万人)

图:2016-2020年典型城市购物中心总增量(万平)

数据来源:公开资料、CAIC整理

广州:城市首位度较低,但常住人口与小学生人数能够为其贡献稳定的流量,商办与综合用地供应较多,建议以招拍挂形式关注新崛起商圈机会,谨慎收并购。

深圳:人口流入最多、经济最为活跃,同时市场天花板最高且仍有进驻空间。但商办与综合用地供应较少,且房价对收支影响过大,建议以旧改或收并购等多元化获取方式规避风险,同时尽早进入市场。

佛山、东莞:莞佛基本面相似,城市更新水平较高,交通方面佛山更胜一筹,东莞目前仅有2号轨交线通车,仅能带动7个镇市聚集。但在人口方面东莞净流入人口较多,而佛山新增人口持续下行。但总而言之目前莞佛竞争更为激烈,商业进驻空间有限,需谨慎进入,可持续关注城市更新带来的商业机会。

中山、江门、惠州、珠海:中山二手房市场占比、城镇居民可支配收入、消费支出均表现更好,在轨交未通的市场阶段下,建议在核心人流量充足地区布局;江门、惠州城市基本面更为相似,但江门人才吸引力度更大,惠州则在轨交方面有明确长远规划,建议重点关注惠州轨交规划机会;珠海人口、产业、交通等各方面决定了其天花板较低,目前大型购物中心数量较少,向西商业规划力度加强,但当地居民跨境购物习惯、办公底商占比较高等因素影响下,或将导致消费需求分流,仍需警惕基本面不足导致的后续经营问题。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“丁祖昱评楼市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

丁祖昱评楼市

丁祖昱评楼市