更多干货,请关注资产界研究中心

作者:阿邦0504

来源:债市邦(ID:bond_bang)

进击的证券投行

最近证券公司投行涨薪的消息沸沸扬扬,建投、中信和中金的应届生base据传已经能到3.4~3.8w一个月的水平。加上公积金,税后到手的收入能超过3w。

此外,CICC的大幅招兵买马也是让市场侧目,几乎所有证券公司的资深债承都接到了猎头的电话。招聘的压力大到3C负责人事的HR,都要到其他公司挖的地步。

如此红红火火的市场行情,似乎和大家的直观感觉不太一致。

不是说债券承销一片红海吗?

怎么还有那么高的base增长和头部机构的大幅人员扩充?

下面来看看2020年证券公司债券承销收入的情况。

承销费收入分析

2020年,证券公司的债券承销收入额达到252亿元,较2019年的202亿元增长超过20%。

但是值得注意的是,2020年债券承销收入的大幅增长,主要是受益于疫情防控期间,高承销费率的低级别城投债的承销发行放量。

除了行业承销额绝对值的增长,未来承销费率的触底回升。或许也是证券公司高管们愿意在债券承销赛道下注的另一个重要原因。

未来债券承销费率能够有所上升,那行业确实还有较大的增长想象空间。

债券承销第一集团承销费收入情况

中信建投在债券承销领域还是yyds,连续3年位居行业第一且保持稳定增长,难怪人家有底气在这个时候提高投行团队的base收入。

中信证券和中信建投在排名上一样稳,连续3年位居行业第3,但从承销费收入上,却是和兄弟公司的差距越来越大。

华泰、国信、开源和天风,连续3年的承销费收入和承销费排名保持稳定增长,强有力的管理层是业务开展的最大保障。

浙商证券成为2020年最大的黑马,承销费收入从2019年的2.2亿猛增至2020年的5.5亿,排名也从2019年的第27上升至2020年的第13,打破第二集团的天花板成功晋升至第一集团。

浙商证券成为2020年最大的黑马,承销费收入从2019年的2.2亿猛增至2020年的5.5亿,排名也从2019年的第27上升至2020年的第13,打破第二集团的天花板成功晋升至第一集团。

中金公司和中泰证券,是第一集团里唯二2020年债券承销费收入负增长的主承,也难怪3C最近着急要在债券承销业务上发力了。

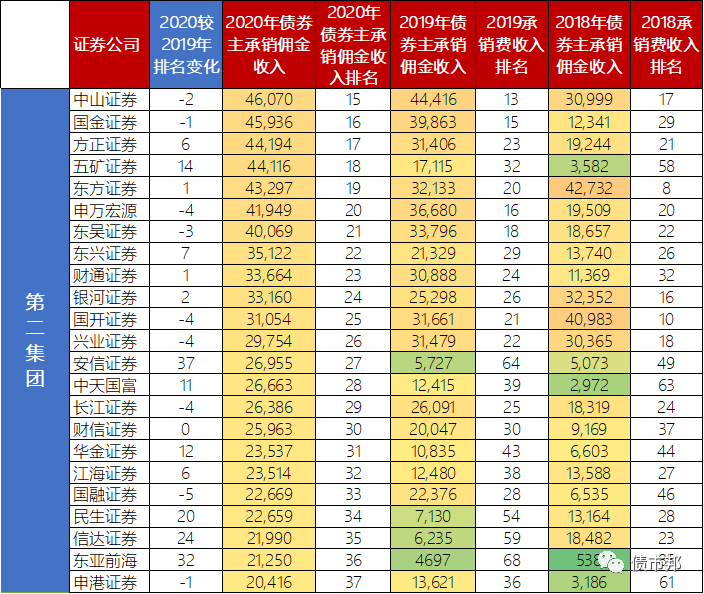

债券承销第二集团承销费收入情况

2020年证券公司债券承销收入在2至5亿元之间的有23家,在文中划为第二集团。

方正证券、五矿证券、安信证券、中天国富证券、华金证券、民生证券、信达证券和东亚前海表现亮眼,均较2019年在承销费收入和排名上有着较大幅度增长。

债券承销第三集团承销费收入情况

2020年证券公司债券承销收入在5000万至2亿元之间的有30家,在文中划为第三集团。

第三集团的变动比较大,里面有慢慢恢复元气的国海证券,也有曾经行业排名前列的老牌投行广发证券,因为康美药业受到监管处罚,暂停债券投行业务12个月,承销费收入较2019年打了2折,掉入到了第三集团。

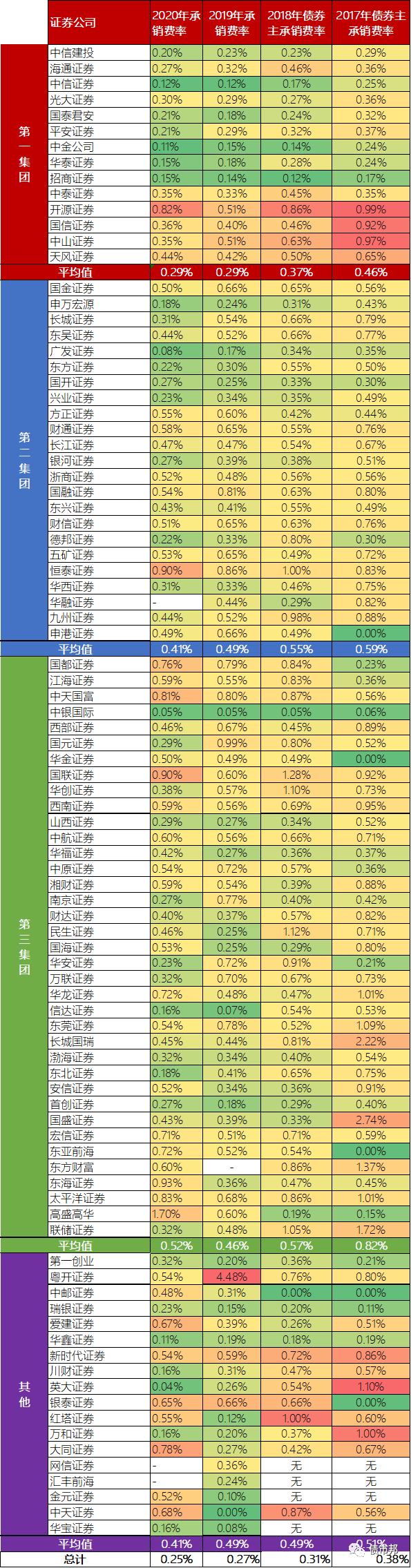

承销费率情况

最近3年证券公司债券承销的平均承销费率分别是0.31%、0.27%和0.25%。从上述数据可见,行业的内卷还是在进一步加剧。

从承销费率上来看,第一集团的承销费率要显著低于二三集团及其他。中信证券、中金公司、华泰证券、招商证券承销费率平均不足0.2%,不过背后的原因未必是低价竞争。因为头部券商在地方政府债和政策性银行债这类费率较低的品种上的承销金额较多,从而摊薄了承销费率。

具体承销费率数据如下表所示,因为承销结构的差异,不同机构之间没有横向可比性,只是提供一个感性的认识。

希望2021年可以看到全行业承销费和承销费率的双提升!

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市邦”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 2020证券公司债券承销收入对比分析

债市邦

债市邦