更多干货,请关注资产界研究中心

作者:松柏长青

来源:巴路君(ID:baluzhengguijun)

如果投资是为了挣钱,尽可能挣最多的钱。那么我们不得不思考哪一类资产会赢。我们的直觉是,应该是股票。我们想更进一步的追问,股票资产在什么维度上最有可能是会赢的资产。

为了简单起见,我们用各类资产的指数来代表各类资产。这样做有一个好处,基本上可以认为是可落地的,对普通大众投资者而言都是可落地的。并不是选择了某一只最牛的股票基金、或者其他什么基金来比较。

短期,比如月度以内,甚至年度,我们都很难判断股票指数的是涨是跌。也就是说,在短期我们是很难判断,股票资产和债券资产、大宗商品资产相比,谁会赢。但股票市场有一个神奇的规律。虽然短期的股票市场的涨跌很难预测,但是一说到长期,我们却非常有信心,股票市场大概率是上涨的。这背后最基本的理由是,短期股票市场受情绪因素影响大,长期更多的受企业的盈利的影响。从长期来看,一个国家的经济是增长的。这种增长必然会反映到企业的销售额、盈利水平上,进而带动股价的上涨。

而且一般而言,股票资产上涨,多数时候是要超过同期债券资产。因此,我们说长期看涨,默认,股票资产是最优资产。

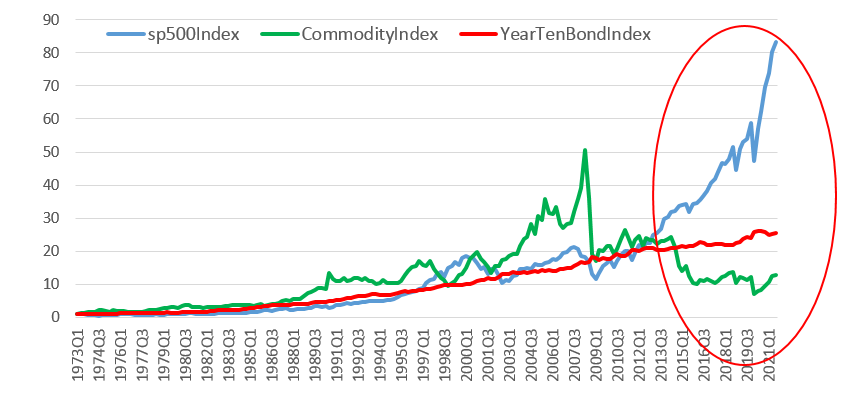

图1 标普500上涨的时候超过85%的时间也战胜了债券指数

注:统计区间为1973年Q1-2021年Q3*(9月24日).数据来源彭博社。

但由于股票市场可能在某个阶段受情绪影响非常大,估值提升到非常高的位置,以至于未来很多年的经济增长都被透支了。也有可能在某个阶段经济处于非常困难的环境中,比如持续的高通胀导致债券的利率非常高。当这些不如意发生,我们可能未必有把握的说,股票市场能在较长的时间维度内一定能获得比债券指数更好的回报。1929年的美股大崩盘后直到25年后才创新高。2000年的纳斯达克指数,都花了7年以上的时间才回到当初的水平。而中国股市至今还没有回到2007年的水平,尽管经济增长已经翻了好几倍。

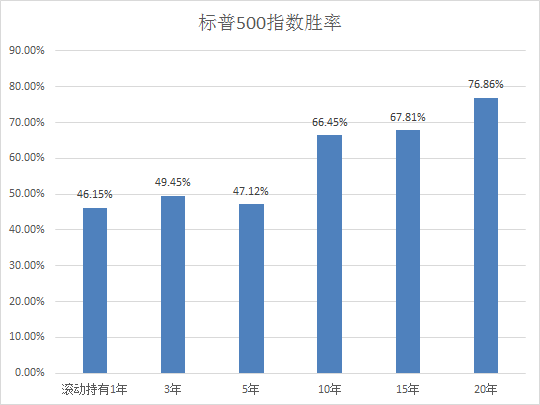

为了更全面合理的统计股票指数相对于其他资产的胜率,我们统计了标普500指数、GSCI大宗商品指数、美国十年期国债指数等三类资产的价格走势(都是总收益指数)。我们发现,持有标普500指数的时间越久,标普500战胜大宗商品和债券指数的概率越高。滚动持有一年的胜率已经接近50%。十年的胜率达到了66%,20年的胜率达到了76%。也就是说,如果持有标普500指数10年,大概率比大宗商品指数、债券指数的收益要高。

图2 标普500战胜其他指数的概率

注:统计区间为1973年Q1-2021年Q3*(9月24日).数据来源彭博社。

但是如果统计上证综指、中证债券总财富指数、南华工业品指数的话,这个数据显得差了很多。上证综指持有一年的胜率只有22%,持有5年的胜率也没有超过50%。这说明,滚动持有5年,上证综指的战胜工业品指数、债券指数的概率也不到50%。

图3 上证综指战胜其他资产类指数的概率

注:统计区间为2004年Q1-2021年Q3(9月24日),数据来源Wind.

通过图1、图2的对比,标普500指数是一个非常优质的股票指数。如果投资时间在十年以上,可以重仓配置。投资的策略可以是买入并持有。但是对于A股而言,由于长期策略的胜率并不很高,可能买入并持有的策略并不是很适合A股市场。但无论如何,投资期限越长,配置更多的股票资产是一致的。

对于标普500指数而言,很明显的看到,2010年以后,标普500指数对其他资产的优势呈现出加速的迹象。

图4 标普500指数在2010年之后优势加速

这一加速迹象可能受美联储改变了货币政策框架的影响。2008年底开始,受金融危机的冲击,美联储开启了量化宽松政策。之后随着美国政府债务越来越高,经济增长乏力,通胀低迷等因素影响,美国的货币政策正常化进程变得非常艰难。我们预计未来很长一段时间都可能如此。股票资产大幅跑赢债券资产的局面可能还会延续。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“巴路君”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 股票资产的胜率

巴路君

巴路君