更多干货,请关注资产界研究中心

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

导读

三条红线下房企积极降杠杆,踩线房企占比不到两成。66%房企净负债率实现下降,增长的房企较为克制增幅不大。

2020年上半年经历疫情,下半年监管部门又提出了三条红线的监管指标,整年房企的投资及销售较为跌宕起伏。特别是三条红线对整个房地产行业的运营逻辑都产生了重大的影响,在融资监管方面,从此前的供给端严控转到需求端严控,实现双管齐下。

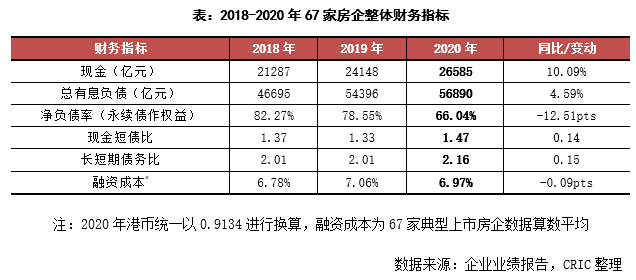

在此背景下,2020年降杠杆成为企业的共识,房企积极调整财务结构以求变“绿”。从67家已经披露业绩报告重点上市房企的财务情况来看,短期有息负债五年来首次实现同比下降,与此同时企业通过加大销售回款、推进主体上市等方式增加现金流入,从而使得行业平均现金短债比优化10个基点至1.47,短期流动性增强,债务结构优化。房企净负债率同比大幅下降12.5个百分点至66.04%,有超过六成的房企净负债率实现了下降。通过调整优化,2020年末有15家房企成功降至绿档。

同时,由于房企积极降杠杆、优化融资结构,67家重点房企平均融资成本也实现自2017年以来首次下降。未来在三条红线的长期影响之下,财务健康、融资能力较强的房企,能更好的利用当前的财务优势融资扩张,房企的发展分化将更加明显。

01

但增幅有所下滑

2020年末67家重点上市房企的现金持有量为26585亿元,同比增长10.1%,增速较2019年下降3.35个百分点。现金持有量同比增速由2016年的56.0%的增速下降到2020年的10.1%,呈下降趋势,且近两年逐渐下降到一个相对稳定的区间,主要在于随着政策持续调控,近两年行业已经进入缓慢增长期,叠加近期三条红线的调控出台,短期内现金的增长也相对平稳。

1.现金增长房企占比达77%,但增幅相对较小(部分略)

从各梯队来看,持有现金量跟房企规模大体成正比,TOP10房企仍拥有着绝对的领先地位。从增速来看,TOP10房企的现金持有量同比减少了3.15%,是唯一现金减少的梯队。值得注意的是,TOP50+梯队的房企现金增幅相对较大,同比增长达到20%以上,在“三条红线”的共识下,中小型房企意图建立更强的风险抗击能力,加大持有现金量以应对更加复杂的市场环境。

在现金为王的行业背景下,大部分房企现金持有量维持增长,2020年末约77%房企实现现金增长。现金增长的企业中,有占比27%的企业增幅超过50%,占比相较于2019年的36%有所下降,一定程度上是因为融资环境收紧,再加上房企主动降负债所致。

2.新上市房企现金增幅较大,规模房企增量领先(略)

3.现金持有减少企业降幅相对较小,仍以现金为王(略)

02

短期偿债压力有所缓解

1.各梯队总有息负债增长分化,TOP10不增反降

2020年末67家重点房企的总有息债规模为56890亿元,同比增长了4.59%,增速较于2019年下滑超过10个百分点。可以看到,总有息债的增速自2018年实现断崖式下跌后,再一次迎来较大幅度的下降,近两年的行业调控效果逐步显现,特别是2020年政府出台三条红线相关调控政策后,一方面很多企业为了减少踩线,积极调整财务结构,有息负债不增反降,另一方面整体调控带来的对有息债总量上涨幅度的限制,也使得房企的有息债增速下降。

从各梯队的表现来看,2020年末 TOP10房企的总有息债规模实现负增长,同比下降2.39%至22866亿元。除了TOP10以外其余四个梯队的房企均实现了总有息债的增长, TOP51-100的房企增幅最大,同比增长16.11%至10688亿元,而TOP31-50及TOP100+梯队的房企增速相对较小。可以看到,房企整体的有息债增长较为缓慢且均衡,但各个梯队的变动有所分化,部分头部房企主动追求降杠杆,TOP11-30和TOP51-100等规模扩张的房企则增长相对较大,TOP31-50及TOP100+的房企求稳,增长较小。

2.79%房企总有息负债有所增加(略)

3.短债近五年首次同比下降,现金短债比优化10个基点(部分略)

从有息债的期限结构来看,2020年末67家房企的短期有息债18042亿元,同比下降0.30%,近五年来首次出现同比下降的情况,而此前短债的年同比增速均保持在20%左右的水平;同时,2020年末长期有息债39008亿元,同比增长7.09%。三条红线出台后,可以看到房企的有息债增速进一步下降,同时由于“三条红线调控中其中的一条红线为现金短债比不得小于1的硬性指标,房企积极调整负债结构,积极赎回短债,确保过线。

得益于此,2020年末房企的现金短债比的加权平均值相同比增长了0.14至1.47,是近四年来最高值,且67家重点房企现金短债比的中位数为1.61,较于2019年增长0.58,房企流动性和安全边际得到进一步的提升;同时,长短债比加权平均值同比上升0.15至2.16,也是近四年来的最高值,房企整体的偿债结构近一步优化,短期偿债风险有所降低。

03

踩线房企不到两成

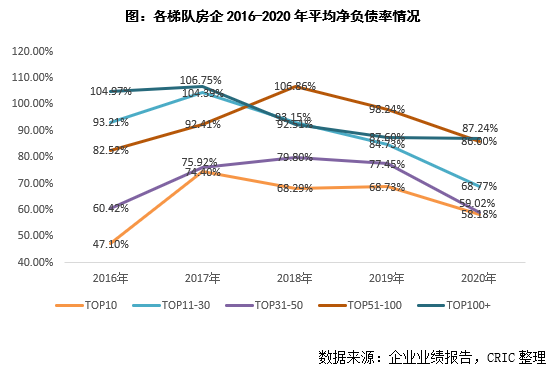

1.净负债率下降12.5个百分点,降幅创近三年新高

2020年末67家房企的加权净负债率(永续债作为权益)约为66.04%,同比大幅下降了12.5个百分点,下降幅度是近三年来新高。三条红线出台后,由于净负债率需低于100%的红线要求,房企积极进行降杠杆,一方面通过出售项目,加大现金回款率等多种方式促进现金增长,现金同比增长了10.1%个百分点;同时,减少负债增加额,总有息债同比涨幅仅为4.6%;最后,通过加大合作,或者实现上市、分拆旗下业务板块上市的方式,保持较高的权益增长速度,67家房企的总权益同比增长20.1%。在此消彼长的情况下,房企的整体净负债率得到较大的改善。

值得注意的是,永续债理论上虽然也能为企业增添权益,改善杠杆,但由于永续债“明股实债”的特性,三条红线提出后监管层面严控房企永续债发行,2020年三条红线公布之后企业新发行的永续债量约为84亿元,占全年22%,2021年至今无企业发行永续债。基于此,2020年末67家重点房企的永续债存量1429亿元,同比减少56亿元。永续债作为债务计算的加权净负债率为71.37%,同比减少14.3个百分点。

从各梯队的企业表现来看,2020年末净负债率最低的梯队还是TOP10房企,为58.18%,实际上,50强房企净负债率差距不大,且明显低于排名第50名之后的房企。值得注意的是,所有梯队的房企的加权净负债率均实现了下降,其中TOP31-50的房企降幅最大,同比减少18.43个百分点至59.02%,TOP100+房企净负债率仅下降0.36个百分点至87.24%。

2.三条红线下房企积极降杠杆,踩线房企占比不到两成(略)

3.66%房企净负债率实现下降,增长的房企较为克制增幅不大(略)

04

自2017年以来首次下降

1.货币环境整体宽松加上境外债占比下降,促使平均融资成本降低(部分略)

2020年67家重点房企的融资成本较2019年略微降低了0.09个百分点至6.97%,是2017年以来首次下降。出现这种情况的主要原因在于2020年的货币环境整体较为宽松,房企境内外融资成本均有所下降,同时2020年境外债发行量占比有所下降,由于境外债发行成本普遍高于境内债券,从而也导致了整体融资成本降低。

2.65%重点房企融资成本下降,部分积极扩张房企上升(略)

05

三条红线监管下

房企积极降档满足红线要求

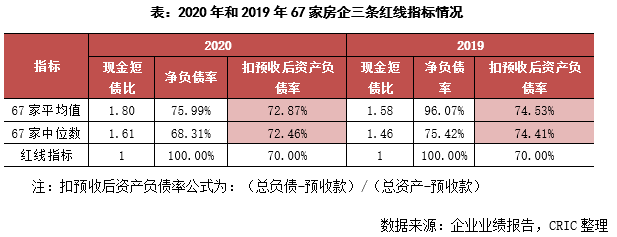

自从2020年8月底政府颁布三条红线监管指标以来,三条红线就成为房企改善财务状况的一个重要衡量标准。从67家重点房企2020年底的财务情况来看,其现金短债比的算数平均值为1.8,中位数为1.61;净负债率的算数平均值为75.99%,中位数为68.31%,现金短债比和净负债率两项指标基本都能达标。仅有剔除预收款后的资产负债率无论是算术平均还是中位数都均超70%,未来将是房企改善的重点。

从67家房企在三个指标上的通过率来看,现金短债比的通过率最高,达到了91%,同比提高了16个百分点;此外净负债率也同样较高,通过率达到了82%,同比提高了12个百分点,整体看来大多数企业都能满足这两个指标。相较之下,剔除预收款后的资产负债率的通过率仅有37%,虽然同比提高了15个百分点,但是仍然较低,多数房企仍然需要在这个指标上面继续改进。

从不同的颜色档次来看,2020年底处于黄档的企业占比为46%,占比仍然最高,但是相比于年初而言已经下降了8个百分点,同时红档房企的占比也从19%下降到了8%。与此同时绿档的房企占比由16%大幅提高到了36%。在三条红线的压力下多数房企都积极改善财务状况,约有37%的房企成功降档,预计未来将会继续保持。

1.15家企业成功降至绿档,仍需持续稳定财务状况(略)

2.黄档企业占比近半,多数房企资产负债率有待改善(略)

3.橙档企业共有7家,需降低净负债率和资产负债率(略)

4.红档企业还有5家,需要多管齐下逐步改善(略)

06

优化融资结构

总的来看,三条红线的监管范围虽然尚未在全行业全面铺开,但主流房企都已经主动按照指标要求改善其财务状况,不少房企已经取得了一定的成效成功降档。但是值得注意的是,虽然多数房企是在切实去杠杆改善财务状况,但仍有一些房企是通过一些财务手段优化其负债指标,使之满足红线要求,但是事实上企业的财务压力仍然相对较大。比如部分房企通过合并报表范围变化、大幅增加少数股东权益等成功降档,但是这种方法并未真实降低其负债压力,同时也在一定程度上会稀释企业的归母利润水平,再加上未来三条红线的穿透式监管也会涉及到表外指标,这种优化财务指标的方法注定不是长久之计。

2021年,随着房地产贷款集中度管理的落实以及土地出让两集中政策的推出,再加上三条红线的降杠杆要求,房企对于融资的安排势必会越发谨慎。整体看来大多数房企在2020年业绩会上都表示将会继续紧抓销售回款,不断提升运营效率,提高盈利水平,以加强自身造血能力;同时也会继续优化融资结构,尽量降低融资成本;此外部分企业如佳兆业、阳光城等也宣布将旗下业务分拆上市提上日程。而由于目前房企的融资成本相对下行,因此部分财务状况良好、融资能力较强的房企也可以凭借自身优势拓展项目。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究