更多干货,请关注资产界研究中心

作者:阿邦0504

来源:债市邦(ID:bond_bang)

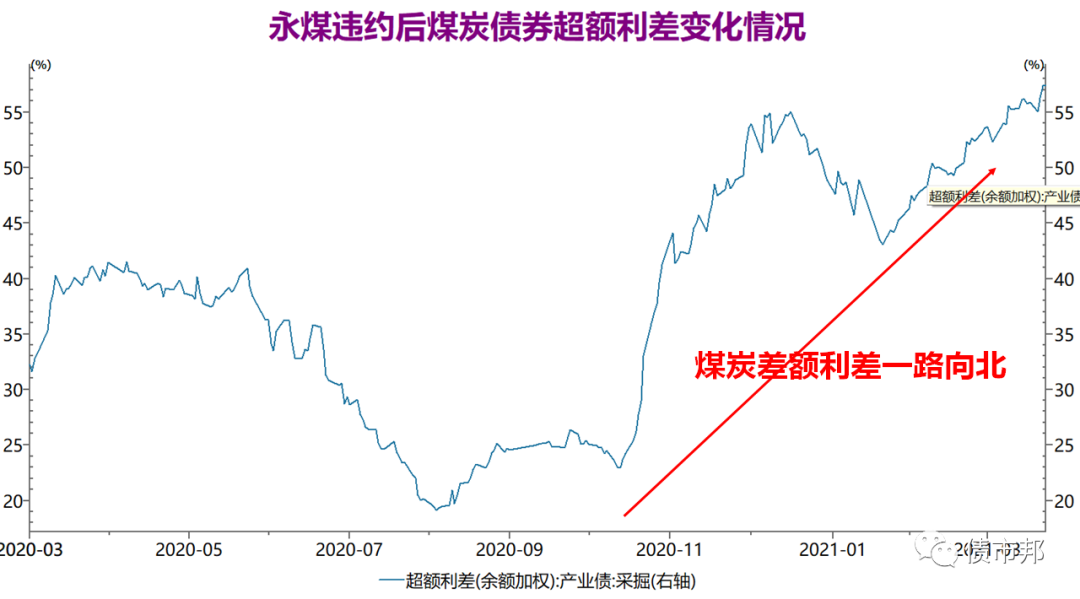

永煤事件以后,信用债投资人对过剩产能的风险偏好一直没有得到恢复。

从一级发行情况来看,2020年11月永煤违约后,煤炭企业债券一级发行遭受重大冲击。2021年一季度趁着疫情期间宽松货币政策的春风,煤炭企业发行创下了1351亿元的单季度发行记录,结果转过年来的20201年一季度,便创下了2014年以来单季度发行的最低记录403亿元。这一前一后的对比,还是应了那句老话,“信心比黄金更重要。”

从二级市场交易来看,投资人更是用脚投票,ofr遍地,砸出了一堆的黄金坑,煤炭企业债券的估值超额利差达到了2016年三季度以来的最高值57bp,10%+的大同煤矿,7%+晋能、潞矿,6%+的阳煤、开滦,俯拾皆是。而2016年那时候的动力煤价格大概是500元/吨,而现在的期货价格已经超过了770元/吨。

许多资管机构一边喊着资产荒、资产欠配,一边对高收益的煤炭债券视而不见一刀切,却捏着鼻子买了一堆4%收益率的区县级私募债,或是不到3%收益率的存单。有点拿着金饭碗讨钱的那种感觉。

现在的煤炭债到底能不能配?这个价格入手胜率如何?阿邦觉得从历史数据看,会对我们现在有一些启发。

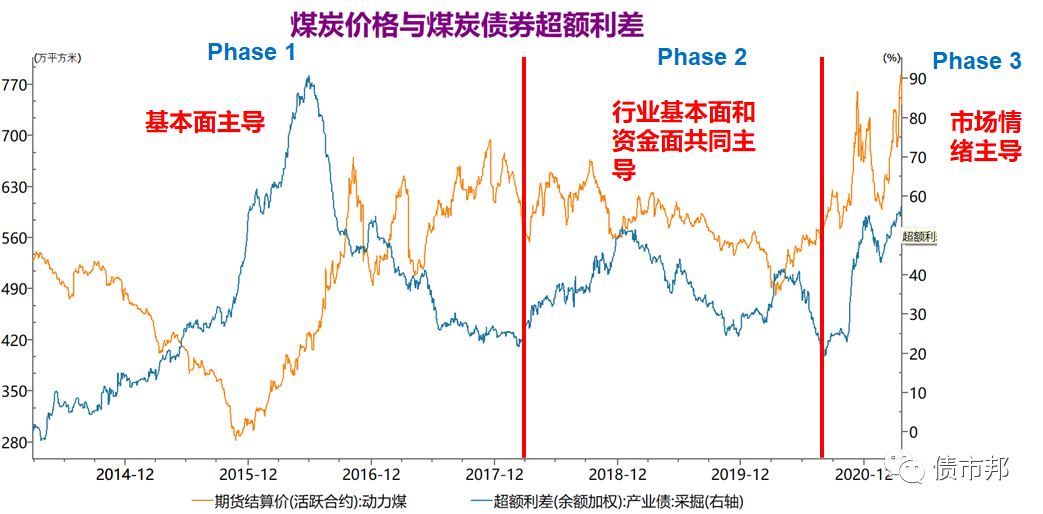

回顾2013年以来的行情,煤炭债券的超额利差主要经历了三个阶段。

第一是2018年以前的基本面主导阶段。煤炭债券的超额利差与煤炭价格呈现明显的反向关系。供给侧改革前,煤炭等过剩产能产品的市场价格一路走低,投资人对过剩产能感到极度悲观,煤炭债券的超额利差达到了历史最高的90bp附近。2016年山西省长进京路演的一个大背景是“供给侧”改革已经初见成效,煤炭价格底部反转趋势明显,但煤炭债券二级市场利差还在不断走扩。必须承认山西的领导还是很会选择路演时机的,和金融机构投资人交流不仅仅是“画大饼”,而是有坚实的基本面数据支持后才过来,做到言之有物。

第二是2018年至2020年三季度,行业基本面和资金面共同主导的阶段。2017年开启的“金融去杠杆”,限制金融信贷的无序供给,反过来对实体经济的需求也造成了一定的影响,使得煤钢的价格开始高位盘整甚至是稳中有降,煤炭债券的超额利差也反应了这一市场变化跟随上行。但是2019年开始,煤炭债券的利差并没有随着煤炭价格的下跌而走高,甚至出现了同向变化的情况。主要原因是2018年融资收紧导致信用风险的不断爆发,央行重新开始了一轮较为宽松的货币周期,信用债投资者的风险偏好有了一定的修复,加之供给侧改革的成效经过宣传后深入人心,煤炭债券的超额利差在2020年三季度一度到了20bp左右的极低水平。

第三阶段是永煤违约之后的市场情绪主导阶段。2020年11月永煤的无征兆违约,摧毁了过剩产能行业债券的投资人信心。大家都害怕持仓中的X煤会成下一个永煤,信评纷纷出库,公募基金在二级市场不计成本的砍仓,影响至今仍未消除。

在这一阶段,煤炭债券的超额利差罕见地走出了和煤炭价格的同向走势。即一边是煤炭价格不断创新高,一边是煤炭债券的估值也在刷新新高。但这个趋势总是不能长时间持续的。

按照正常逻辑,煤炭价格的走高对以煤炭生产销售作为主要现金流的煤炭企业是最大的利好,随着现金流改啥,未来偿债能力将得到明显提高。但是投资人还是将再融资风险放在了比行业风险更高的地位,毕竟煤炭企业百亿元的经营现金流对超千亿元的有息负债的覆盖程度还是差点意思。

阿邦觉得煤炭企业的再融资风险其实不是那么的高,整体来看,虽然金融监管部门近期是在收紧融资的,但主要针对的一是涉及到地方政府隐性负债的城投企业,二是涉及到住房这个基本民生问题的房地产企业。

对于煤炭企业而言,其实整体的再融资环境没有那么恶劣,只要作为最主要融资方的商业银行不抽贷、不断贷,其实一切都好说。目前煤炭企业再融资最大的风险是,如果一级市场没有办法发出来,那只能通过自有资金或银行贷款去进行硬性偿还了。

自永煤事件以来,煤炭企业的债券市场再融资受到了严重冲击,债券余额排名前20的煤炭企业,除了陕西煤化工还能实现净融资外,其余19家煤炭企业的债券市场净融资额均为负。除了我们熟知的刚兑猛男冀中能源外,晋能控股同样表现不俗,净偿还额268亿元比冀中能源的231亿还要多。

面对这样不利的市场环境,但咱们坚强的煤炭企业依然保持了一路平稳的兑付。这种巨额的兑付,仅仅依靠企业的经营现金流是不太可能的,背后必然是以银行为主的金融机构的大力支持。

从已经披露的新闻来看,山西省政府和晋能等重要煤炭企业,已经在密集地和各大银行签订战略合作协议,没有披露出来的合作肯定会更多。

此次主要针对非银机构的500人信评大会,其实只是政府的一盘大棋中的一个小小组成部分,规格不高,但引起的轰动却不小。对于我们政府部门来说,其实也是有启发的,如何把宝贵的行政资源用到沟通效率最高的地方。

永煤违约事件其实给了地方政府一个最大的教训,就是青海式的债务处置模式,对于债务大省来说,一定是弊大于利的。

山西省政府体现出的态度和诚意,阿邦觉得还是很足的。作为投资人来说,我们一定是买在分歧,卖在一致。待市场缓过神来,可能煤炭债券的价格也没那么美丽了~

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市邦”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

债市邦

债市邦