更多干货,请关注资产界研究中心

作者:高慧珂

来源:中证鹏元评级(ID:cspengyuan)

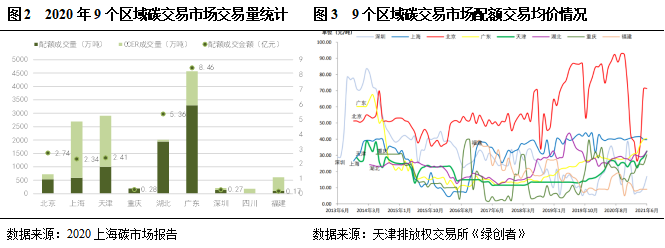

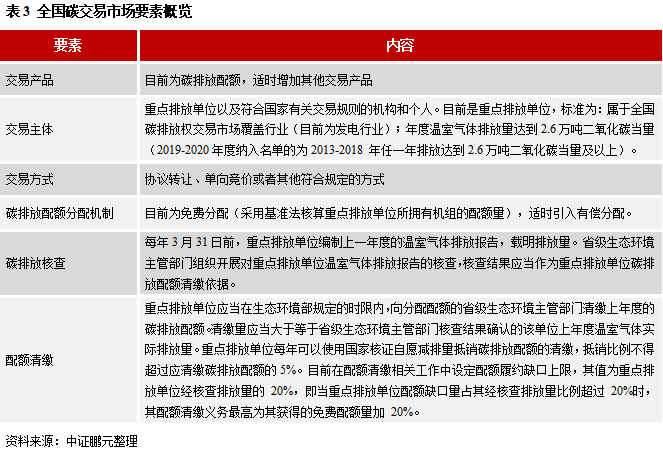

至今,全国共有9个区域碳交易市场。交易产品主要为碳排放配额和中国核证自愿减排量(CCER),除了现货产品,上海和湖北还有远期产品交易。2020 年,全国9个区域碳市场总交易量1.41 亿吨,其中,配额成交量0.78亿吨,CCER成交量0.63亿吨。配额交易价格方面,北京均价最高(51.41元/吨),其次是上海(30元/吨)。各区域碳交易市场价格差别较大与各区域纳入碳交易的行业范围、标准、地区产业结构等多方面有关。

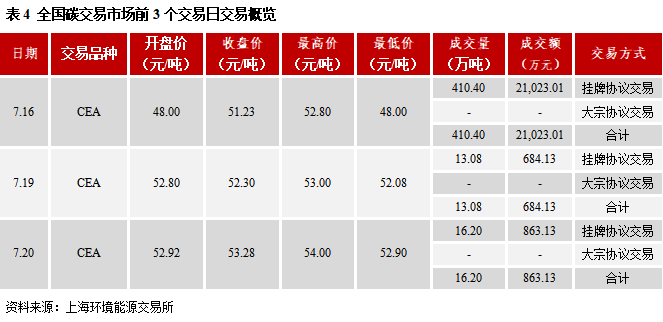

全国碳交易市场已于2021年7月16日开市。在全国碳排放权交易机构和注册登记机构成立前,分别由上海环境能源交易所和湖北碳排放权交易中心承担相关工作。开市3个交易日,碳排放配额累计成交量439.67万吨,7月20日收盘价53.28元/吨,开市3个交易日实现三连涨。

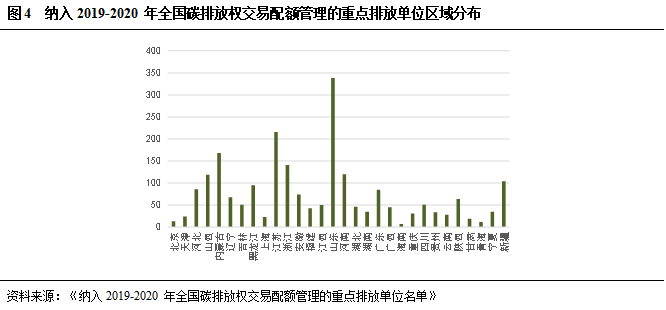

从纳入2019-2020 年全国碳排放权交易配额管理的重点排放单位区域分布来看,排名前三的区域为山东、江苏、内蒙古。从利润角度看,碳排放权交易不会影响发电企业的营业利润,但会影响其利润总额。

目前来看,国内碳排放配额价格与国际相比较低,且考虑到设定配额履约缺口上限的机制(以免费配额的20%为上限),对发电企业的利润不会产生太大影响。从国际碳交易市场价格走势来看,2016年之后有明显的升高趋势,因此随着国内碳交易市场规则不断完善,交易机制不断成熟,未来碳排放配额价格有较大的上升空间,因此要关注碳配额价格走势以及给发电企业利润总额造成的影响。未来发电企业需要在节能减排方面加大投入,走低碳发展的可持续道路,否则就需要支付额外的碳排放成本,影响企业的获利能力。

试点区域碳交易市场发展成果

2011年10月,发改委发布《关于开展碳排放权交易试点工作的通知》(发改办气候[2011]2601号),同意在北京、天津、上海、重庆、湖北、广东及深圳开展碳排放权交易试点。经过近2年的筹备,2013年初,除重庆和湖北外的5个试点地区碳排放交易场所通过发改委备案,2014年4月,重庆和湖北两地碳排放交易场所也通过发改委备案。2013年6月至2014年6月期间,试点地区碳排放交易陆续开展,其中2013年6月18日,深圳试点率先启动交易。2016年,在首批7个试点后,四川、福建也先后成为国家备案碳交易机构的省份,当年12月两省碳排放交易场所先后启动。至今,全国共有9个区域碳交易市场。碳交易市场是利用市场机制来控制和减少温室气体排放,推动绿色低碳发展。

目前,试点区域碳交易市场交易产品主要为碳排放配额和中国核证自愿减排量(CCER)。以上海为例,碳排放配额即企业等在生产经营过程中排放二氧化碳等温室气体的额度,1吨碳排放配额(简称SHEA)等于1吨二氧化碳当量(1tCO2),配额发放以免费的发放方式为主,此外,上海也推出SHEA有偿竞价发放配额的机制,采用不定期竞价发放的形式,2020年上海组织了两次SHEA 有偿竞价发放,总成交量211.8万吨。CCER(Chinese Certified Emission Reduction)是经国家自愿减排管理机构签发的减排量,为“中国核证减排量”。除了现货产品,上海和湖北碳交易市场还有远期配额产品交易,以上海为例,上海碳配额远期是以上海碳排放配额为标的、以人民币计价和交易的,在约定的未来某一日期清算、结算的远期协议。此外,部分试点区域碳交易市场还推出多个创新产品,如上海推出碳配额质押、碳中和、CCER质押等。

碳交易市场的参与主体方面,主要有纳入配额管理的单位、其他符合条件的企业或组织、自然人。各区域碳交易市场之间有差异,上海碳交易市场参与主体不包括自然人。

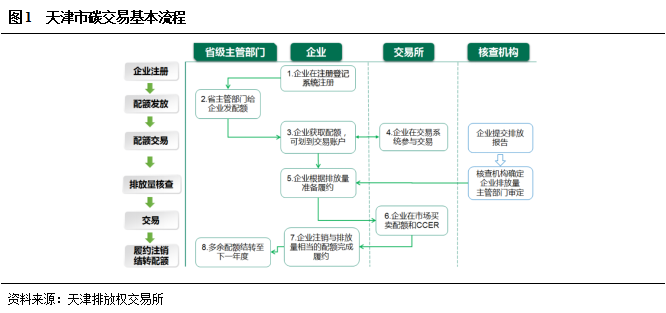

碳交易流程方面,流程主要为:企业注册会员——主管部门发放碳排放配额——企业获取配额——对企业的年度碳排放量进行核查——若企业排放量超过配额则需进行配额或CCER购买——企业注销与排放量相当的配额完成履约——多余的配额结转下年度。例如,假设A企业、B企业为纳入配额管理的单位,2020年履约年度各获得100吨的碳排放配额分配,该履约年度A企业(采用了节能减排新技术等)、B企业(增加发电量导致排放量增加等)经核查实际排放量分别为90吨、110吨。对A企业来说,该履约年度结束前,注销90吨的碳排放配额,结余的10吨配额可以拿到碳交易市场卖出,获得收益,也可以将这10吨配额结转到下一个履约年度使用。对B企业来说,在履约年度结束前,要到碳交易市场从别的企业那里购买10吨的配额,支付一定的成本,之后再注销110吨的碳排放配额(100吨的免费配额+10吨的外购配额)。

从2020年全国9个区域碳交易市场交易量来看,参考《2020上海碳市场报告》,2020 年,全国9个区域碳市场总交易量1.41 亿吨,其中,配额成交量0.78亿吨,CCER成交量0.63亿吨。广东碳交易市场成交量最大,接下来是天津、上海、湖北,其余碳交易市场成交量相对较小。配额交易价格方面,北京碳交易市场均价最高,2020年全年均价为51.41元/吨,其次是上海,2020年全年均价为30元/吨。各区域碳交易市场交易价格差别较大与各区域纳入碳交易的行业范围、标准、地区产业结构等多方面有关。

具体以上海为例,2020年上海碳交易市场现货产品(包括配额和CCER)总成交2,692.68 万吨,总成交易额4.31 亿元;上海碳配额远期总成交量12 万吨。交易方式方面,以协议转让为主,现货配额产品协议转让方式交易占比超5 成,现货CCER产品协议转让方式交易占比99.48%。市场参与主体方面,2020 年参与交易的市场主体共197 家,其中投资机构79 家,其交易量占2020 年度总成交量的76.86%;纳管企业118 家,其交易量占2020 年度总成交量的19.11%。截至目前,上海市纳入配额管理的单位连续七年实现100%履约。

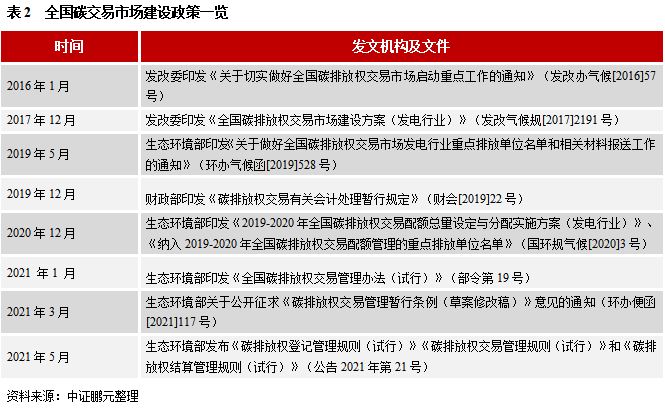

试点地区碳交易市场发展已有近8年,在促进试点省市企业温室气体减排方面取得了成效,同时为全国碳交易市场的建设提供了借鉴的基础,在制度、人才、系统等方面积累了经验。2017年12月,发改委印发《全国碳排放权交易市场建设方案(发电行业)》,正式启动全国碳排放交易体系,按照先易后难、稳中求进的安排,在发电行业(含热电联产)率先启动全国碳排放交易体系。2018年,应对气候变化与发展碳交易市场职责从发改委转到生态环境部。2021 年1月,生态环境部印发《全国碳排放权交易管理办法(试行)》,自2021 年2 月1 日起施行,正式启动全国碳市场第一个履约周期。2021年3月30日,生态环境部关于公开征求《碳排放权交易管理暂行条例(草案修改稿)》意见的通知。除了以上政策,还发布了多项配套政策制度、技术规范等。在全国碳排放权交易机构和注册登记机构成立前,由上海环境能源交易所和承担全国碳排放权交易系统账户开立和运行维护等具体工作,由湖北碳排放权交易中心承担全国碳排放权注册登记系统账户开立和运行维护等具体工作。

全国碳排放权交易已于2021年7月16日开市。首批参与全国碳排放权交易的发电行业重点排放单位有2225家,这些企业碳排放量超过40亿吨二氧化碳。根据7月14日国新办举行的启动全国碳排放权交易市场上线交易国务院政策例行吹风会,全国碳市场选择以发电行业为突破口,主要有两个原因:一是发电行业用煤量大,直接排放的二氧化碳量也比较大;二是发电行业的管理制度相对健全,数据基础比较好,排放数据的准确、有效获取是开展碳市场交易的前提。从国际经验看,发电行业都是各国碳市场优先选择纳入的行业。未来,石化、化工、建材、钢铁、有色、造纸、航空等高排放行业将按照成熟一个批准发布一个的原则,逐步纳入全国碳市场覆盖行业范围。

截至7月20日,全国碳交易市场开市3个交易日,碳排放配额(CEA)累计成交量439.67万吨,累计成交额22,570.26万元。7月20日碳排放配额收盘价53.28元/吨,开市3个交易日实现三连涨。

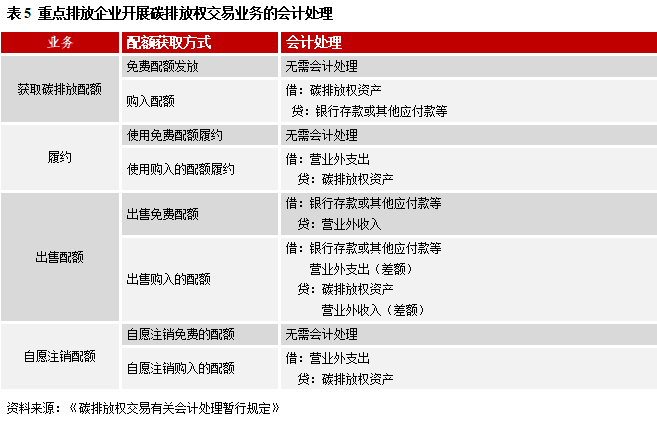

根据《碳排放权交易有关会计处理暂行规定》,重点排放企业在资产负债表中的“其他流动资产”项目下设“碳排放权资产”科目,其开展碳排放权交易业务的会计处理如表5所示。根据企业碳排放配额的获取方式不同,交易业务的会计处理也不同。我们继续以前文所述A企业和B企业为例进行说明。对A企业来说,其实际排放量小于免费配额发放量,所以无需购入配额来履约,如果最后A企业选择将结余的10吨免费配额转至下年度使用,则全程无需会计处理,如果最后A企业选择将结余的10吨免费配额出售,则仅需在出售配额时做“借:银行存款或其他应付款等 贷:营业外收入”会计处理,获取营业外收入。对B企业来说,其实际排放量大于免费配额发放量,需要购入配额来履约,对于免费配额的获取和履约无需会计处理,但是对于购入配额的获取和履约则分别需要做如下会计处理“借:碳排放权资产 贷:银行存款或其他应付款等”、“借:营业外支出 贷:碳排放权资产”。

从纳入2019-2020 年全国碳排放权交易配额管理的重点排放单位区域分布来看,排名前三的区域为山东、江苏、内蒙古,分别有338家、216家、168家。

从利润角度看,碳排放权交易不会影响发电企业的营业利润,因为碳排放权交易影响的会计科目是营业外收支,所以会影响发电企业的利润总额。目前来看,全国碳交易市场碳排放配额价格在50元/吨左右,与国际碳交易市场相比,2019年欧盟碳配额均价为27.8美元/公吨,韩国碳配额均价为25.56美元/公吨(数据来自《全球碳市场进展2020年度报告》),国内碳配额交易价格相对较低。且考虑到设定配额履约缺口上限的机制(以免费配额的20%为上限),对发电企业的利润不会产生太大影响。但是,从国际碳交易市场价格走势来看,2016年之后有明显的升高趋势,因此随着国内碳交易市场规则不断完善,交易机制不断成熟,未来碳排放配额价格有较大的上升空间,因此未来要关注国内碳配额价格走势以及给发电企业利润总额造成的影响。最后,碳交易市场利用市场化机制推动发电企业转型升级,未来发电企业需要加大节能减排技术投入,走低碳发展的可持续道路,否则就需要支付额外的碳排放成本,影响企业的获利能力。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

中证鹏元评级

中证鹏元评级