更多干货,请关注资产界研究中心

作者:云蒙

来源:云蒙投资(ID:Yun-Meng111)

从资产结构看银行

上次从新生不良角度看银行资产质量,麻袋儿、邢台草帽、话马泽平 、估值的救赎、Byron等朋友提了很多建设性意见,我还在考虑如何完善这种方式。

新生不良率只是大概反映一家银行的信用成本,或者说相对来说某家银行坏账率相对较高,坏账高有可能和资产结构有关,和风险定价有关,也和不良认定的严格程度有关,我想试着一层一层来说说这些话题,看看银行这些年数据的变迁,也许从中可以看到大概的趋势。今天想看看过去八年银行资产的主要结构及变化情况,下次再说说资产认定的话题。

这些年,招商银行等零售银行业绩遥遥领先,浦发银行、民生银行等对公银行、小微银行等深陷不良泥潭。不同的资产确实风险不同,大类趋势就在那里,这里面比较突出的是制造业、批发零售业和按揭贷款,制造业和批发零售业贷款就是在风控做的比较好的招商银行和四大行,不良率都高于5%,2015-2016年招商银行出清不良资产,这两年招商银行每年新生不良率都有3%的样子,招商银行制造业贷款从占比20%迅速降到10%,然后降到现在的5%,批发零售业从占比13%降到现在的3%,这两个行业应该说过去几年整个银行业是亏损严重。而按揭贷款各家银行公布的不良率都低于0.5%,而且基本上能完全回收,也就是基本上没有风险。

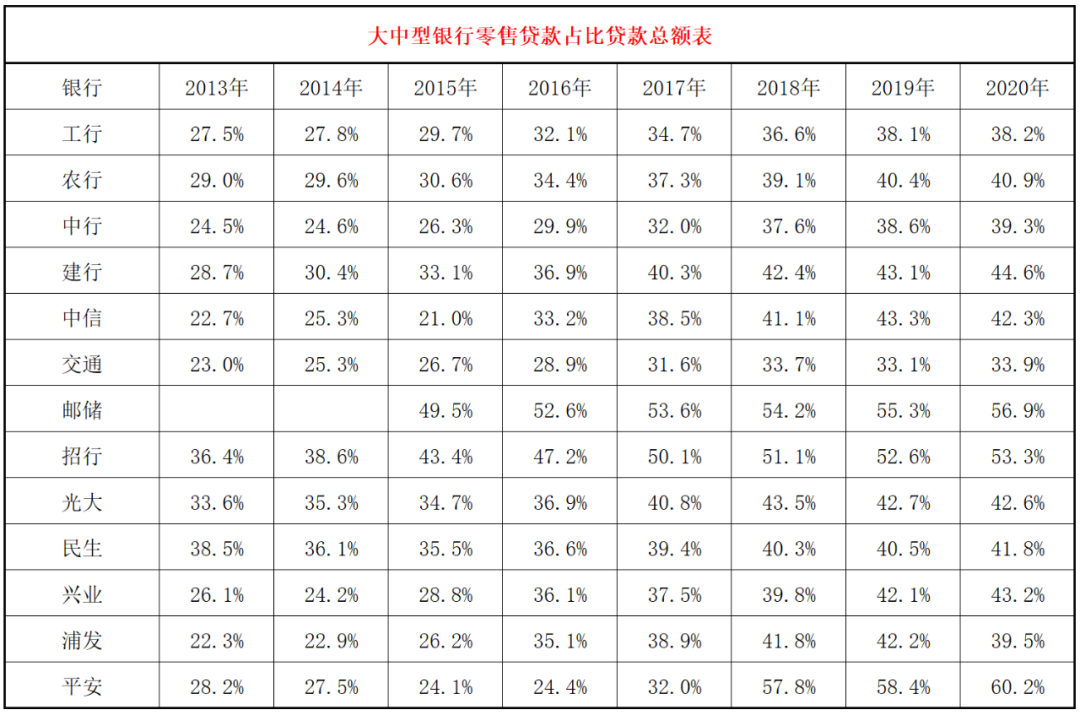

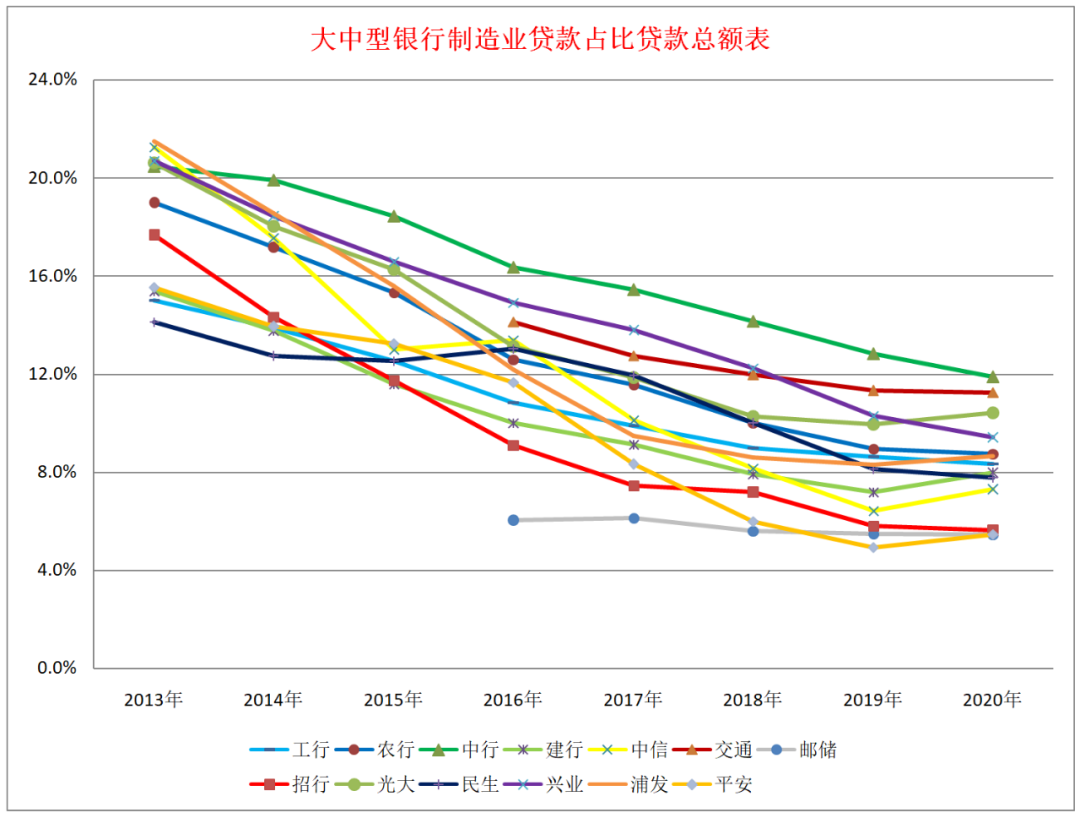

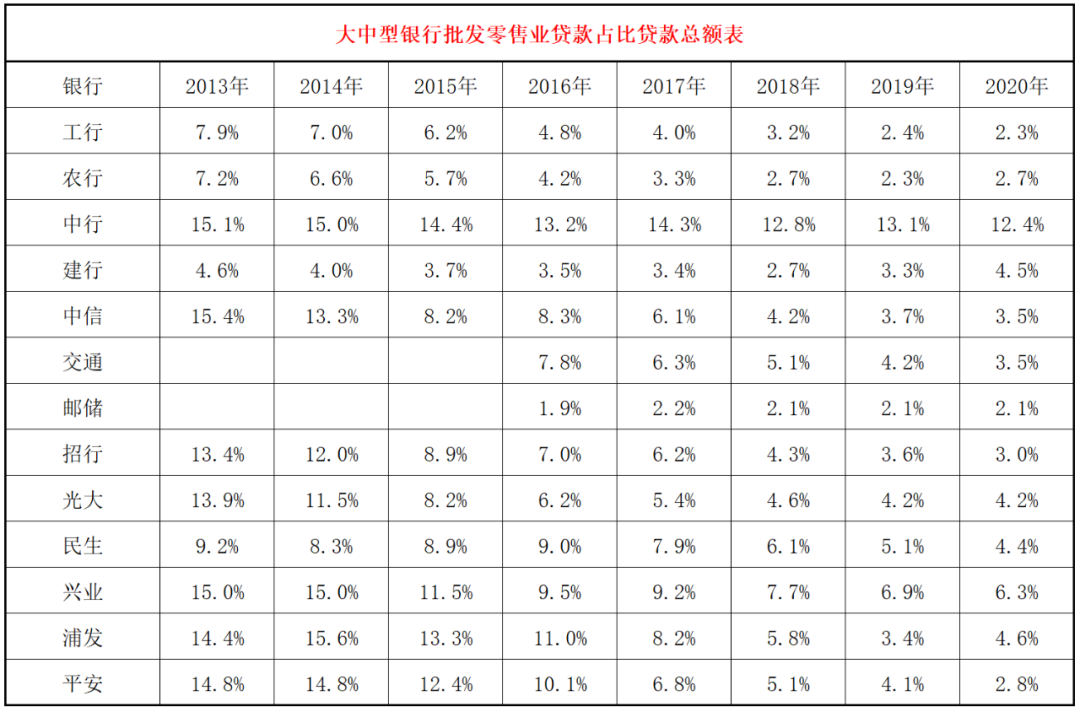

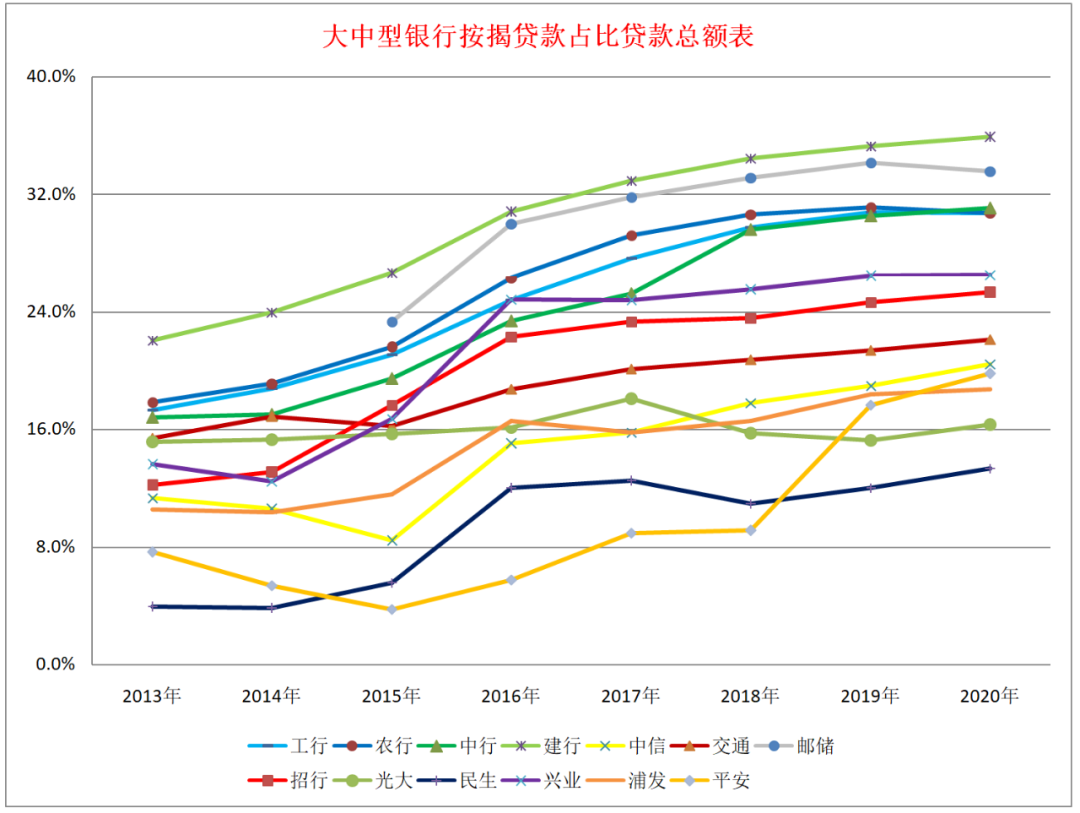

我们统计了13家大中型银行过去八年贷款与总资产的占比、零售贷款与贷款总额的比值,制造业贷款与贷款总额的比值,批发零售业贷款与贷款总额的比值,按揭贷款与贷款总额的比值。

1、总体规律。贷款占比总资产的比例总体都在升高,这个和监管要求有很大关系。零售贷款占贷款的比值在迅速攀升,都在学招商银行搞零售业务,也许各家银行看到过去这些年零售收益高风险低。制造业贷款和批发零售业贷款占比不断下滑,从业人员应该都害怕这两个黑洞了。按揭贷款占比增速是最快的,占比过去八年平均都翻倍了,房地产政策也助长了按揭贷款是高收益低风险。

2、贷款总额占比情况。由于管监要求回归贷款,回归实体经济,压制同业等方面的原因,各家银行都在提高贷款的比重,2020年内平均贷款占比为56.2%,2013年平均为50.2%。目前占比最小的兴业银行和邮储银行,也是贷款增速最快的银行,从2016年的30%多一点提高到现在的50%,由于贷款是利润前置风险后移,相对来说还是会有一些隐忧。贷款占比最稳的是四大行,这些年一直围绕55%波动。

3、零售贷款占比情况。这些年很多银行都在学招商银行做零售,零售贷款从2013年占比28%到现在的44%,几乎快一半的贷款给普通老百姓了,也说明这些年个人的杠杆一直在增加。零售贷款最野蛮的是平安银行,从28%的占比飙升到60%,中信银行、浦发银行这两家原来对公的王者零售贷款增速也非常快,不过这三家银行的零售贷款质量还是要差一些,毕竟萝卜快了不洗泥。四大行依然是最稳健的,波动最小,从30%提到到现在的40%。零售贷款占比明显远超其他银行的是平安银行,邮储银行和招商银行。

4、制造业贷款占比情况。中国的制造业是全球的王者,激烈的竞争也决定了很多企业生存非常艰难,集团企业平均寿命7年,中小企业平均寿命不到3年,能从银行贷款的制造业企业按理并不差,但从历年各家银行的财报看,除掉核销的不良,公布的不良率有不少接近10%甚至超过10%,凭这些年对数据的观察,制造业贷款应该会有20%会是坏账,也就是贷款出去1个亿,应该有2000万坏账,几个点的利息完全覆盖不了不良,制造业高的企业需要多一份谨慎。制造业贷款从2013年占比18%压缩到现在占比8%,这里面压缩最坚决最快最早的是招商银行,招商银行2016年制造业贷款就压缩到10%以下,其他银行都在10%以上,那两三年也是招商银行不良集中爆发的时期,现在压缩到只有5%。后来中信银行也压缩的非常猛,从21%压缩到6%,结果行长被抓第一条理由就是压缩制造业过猛。对于中国银行,制造业一直占比比较高,但是中国银行新生不良一直很低,在四大行也是最低的,多少还是有点存疑,工农建三家都是中规中矩慢慢的压缩。

5、批发零售业贷款占比情况。批发零售业一直都是死亡率最高的行业,商业服务业能做长久的太少了,而且这些年互联网对其冲击非常大,从银行披露的财报数据看,不良率是仅次于制造业的,实际不良率超过10%是没有悬念。2013年批发零售业贷款平均占比为12%,到2020年平均占比只有4%。招商银行依然是那个跑的最快最坚决最靓的仔,从13%压到3%,中信银行、平安银行都是压缩比较狠的,其实中信银行被抓的那个行长对中信银行是有功的,中信银行2020年业绩好于浦发银行、光大银行、民生银行还是有一些原因的。最不可思议的依然是中国银行,依然坚挺占比12%,和制造业一样保持较高,然后这些年的新生不良还很少,这一点一直让我困惑。

6、按揭贷款占比情况。按揭贷款现在是绝对的香饽饽,新增的按揭贷款利率有5%左右,四大行和招行等负债成本不到2%,这个利差就是3%以上,而且几乎没有风险,同时还能获取一个高粘性的客户。按揭贷款从2013年平均占比13%增长到现在的平均25%,尤其是四大行加邮储,按揭贷款占总贷款的比值都超过30%,建行占比最高是35.9%,邮储是33.6%,按揭贷款占比高的银行值得高看一眼。招商银行,兴业银行按揭贷款占比都超过25%,是非国有银行中比较高的,受房地产贷款新政影响,后期不但不能增加按揭比例,还需要压缩贷款比例。按揭贷款占比最低的是民生银行,只有13.4%,也是资产质量最差的银行,还有资产质量比较差的光大银行是16.4%。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“云蒙投资”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 从资产结构看银行

云蒙投资

云蒙投资