更多干货,请关注资产界研究中心

作者:观点地产新媒体

来源:观点(ID:guandianweixin)

香港REITs的15年,是越秀房产基金发展的15年,亦是内地投资物业资产证券化积极探索的15年。

观点地产网 三天前,作为全球首只投资于中国内地物业的香港上市REIT,被誉为“中国第一REIT”的越秀房地产投资信托基金(简称“越秀房产基金”),凭借其有效化解疫情影响、逆势上升的优异表现,荣获“资产管理年度表现大奖”。

“REIT”、“资产管理”在内地仍然是“低频词”, 然而在中国最重要的离岸金融中心香港,当地REITs市场已走过15年的风雨历程,资产管理行业发达,越秀房产基金是其中重要代表之一。

作为一种热门金融投资标的,REITs产品的推出和发展,帮助香港巩固了国际金融中心的地位,维持其对国际资本的吸引力。而在内地,目前REITs市场的培育也进入了关键时期。

今年4月,中国证监会、国家发展改革委联合文,明确了国内公募REITs试点的基本原则、试点项目要求和试点工作安排,内地版公募REITs将从基础设施领域正式启航,一步一个脚印向我们走来。

站在今年是国内公募REITs元年的重要时点,回望越秀房产基金十五年发展经验,越秀样本或许能给内地REITs市场发展提供更多启示。

开全球先河,“中国第一REIT”上市

追溯REITs的历史,其起步于1960年美国房地产市场,截至目前在世界范围40个国家内蓬勃发展。而到去年年末,全球REITs市场规模已超过2万亿美元。以商业地产的角度看,REITs形式已成为商业物业主要持有形式之一。

REITs是连接实体经济和资本市场的桥梁。

国务院发展研究中心资产证券化REITs课题组组长孟晓苏曾表示,REITs是一个伟大的金融创新,不动产收益权由此通道进入资本市场流通。而据统计,中国房地产REITs将是一个规模达数百万亿级的市场。

但目前,国内房地产企业要想将商业物业套现,只有通过整体转让或散售的方式进行,融资方式及渠道受限,缺乏如此便捷且风险较低的方式来投资中国内地商业地产市场。

香港REITs发展始于2005年,以领展、越秀房产基金、泓富产业信托共同上市作为标志性事件。在此之前,2003年7月香港证监会发布《房地产投资信托基金守则》明确了REITs的业务边界、运营方式、收益分配方式等,为推行REITs打下法律基础。

两年后,香港证监会修订守则解除香港REITs投资限制,允许在香港上市的REITs注入香港以外的地产项目。这为REITs投资提供了极大的灵活性,也成为越秀房产基金上市的契机。

于2005年同年上市的越秀房产基金,是全球首只投资于中国内地物业的香港上市REITs。

回顾该基金筹备时期,越秀地产选定旗下,位于广州的白马商贸大厦、维多利广场、城建大厦、财富广场四项物业,以BVI架构分别成立离岸公司,再通过股权转让的方式注入独立受托拟发售底层资产的公司,最终实现信托计划的架构设置。

到上市初期,越秀房产基金凭借越秀地产注入的四项物业,拥有总建筑面积16万平方米的商业资产,物业类型涵盖写字楼、零售商场及专业市场。这便是越秀地产与越秀房产基金两大平台间商业金融化互动的雏形。

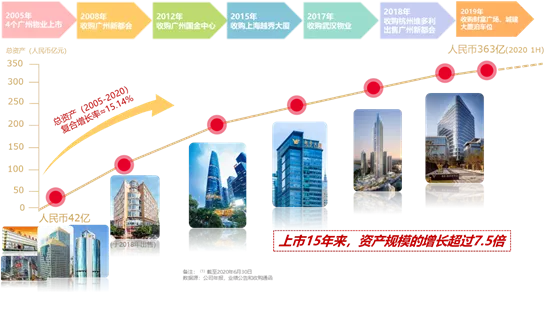

自2005年起至今,总资产已从45亿上升到超360亿,资产规模增长7.5倍,年复合增长超过14%,获得2家国际评级机构穆迪及标普投资级评级,入选7项香港恒生指数,成为亚洲十大上市房地产投资信托基金之一。

对比同行,越秀房产基金背靠发展迅速的地产平台越秀地产。相对而言,其拥有双平台联动优势,并受益于越秀地产独特的“开运金”模式(开发+运营+金融)。

“开运金”模式即某项优质商业地产物业由越秀地产进行开发,度过初步培育期后,就由越秀房产基金接手,进行金融化和持续的运营。简单来说,越秀地产负责孵化阶段,而越秀房产基金则负责铺陈商业项目的退出路径。

通过注入,越秀地产可把运营成熟的项目整体销售给基金,回笼大笔资金,同时未来还可通过持有的基金份额继续享受基金物业的收益。目前越秀地产持有后者38.4%的权益。

以这种模式,越秀地产陆续向越秀房产基金注入多项投资物业。2008年6月,越秀房产基金向母公司购入越秀新都会大厦。2015年后,该基金“出羊入沪”从第三方购入了上海越秀大厦,在广州以外区域扩充资产。

但要说最典型的一笔交易,则为2012年越秀房产基金斥资134.4亿元,向越秀地产收购位于珠江新城的广州国际金融中心(广州IFC)。该收购案例被誉为资本市场“蛇吞象”的经典案例。

交易后,越秀房产基金新增物业建筑面积45.6万平方米,并通过加入酒店、服务式公寓丰富了基金的物业组合类型,资产规模实现飞跃式增长,一跃成为亚洲十大上市房地产投资信托基金之一。同时,此次交易亦标志着越秀商业板块独特的“开运金”模式首次尝试的成功。

据了解,当时随着IFC注入越秀房产基金,越秀地产随即减少约45亿元银行贷款,并带来净现金流入约40亿元,大大改善越秀地产的流动资金状况,加快全国化发展步伐。

另外,2017年越秀地产再成功向越秀房产基金转让武汉越秀财富中心和星汇维港购物中心67%的股权。武汉项目是由越秀地产于2015年开发落成,运营孵化两年后注入越秀房产基金。

通过此次交易,越秀地产获得约20亿元的一次性现金收入,并再一次展示了双平台互动和“开运金”模式的优势所在。

在可预期的未来,越秀房产基金与越秀地产将形成常态化互动。

据了解,未来随着广州环贸中心(广州ICC)、武汉国际金融汇、广州越秀南沙国际总部项目等的落成投入使用,到2025年越秀地产商业板块体量将实现翻倍增长。这些项目均将有机会注入房托,有助于越秀房产基金快速扩张资产规模。

抵御“黑天鹅”,穿越周期的制胜之法

新冠病毒疫情是2020年全球经济面临的最大“黑天鹅”事件,与2008年金融海啸前后相似,在风波之中,各界总会想寻找一种相对稳定保值的投资方式。

对于房地产开发企业而言,REITs是一种较其他筹资途径风险更低,财务压力更小的融资和退出方式。

一般而言,商业地产开发商主要有三种运作模式。一类公司以赚取价值链前端的开发收益为主要目的,第二类公司通过“以售养租”模式滚动开发综合体项目。第三类企业就是以越秀地产为代表,通过将物业注入REITs,开发企业能一并享受开发期收益和长期的稳定资金回报。

而对众多投资者来说,作为公募基金的最重要使命,REITs每年可以为持份者创造稳定的回报。

以越秀房产基金而言,它的上市地香港为REITs设置了严格的运作标准,包括分红比例要达到税后净收入的90%以上,负债限度不能超过资产总值的45%,限制从事或参与房地产开发活动等等。

运营标准严格,“所以REITs的好处就是天然去杠杆……因为借贷比例一定要控制在45%以下。”越秀房产基金董事会主席、执行董事及行政总裁林德良曾表示。

他还分享:“REITs对于产品的控制权有两个要求,一是产权要拥有51%以上;二是拥有控制权(物业管理表决权有2/3以上)。”而这就保证REITs对项目有绝对的分红控制权或者决定权。

这确保了REITs相对而言的低风险,较稳定的增长并使它能进行稳定的现金分派。

从越秀房产基金分派收益率看,自2005年起,越秀房产基金已超过14年将可分派收入进行全额分红,历史基金分派收益率整体保持在5%以上,高于同行平均水平。

历经2020年新冠疫情难关,越秀房产基金显得很淡定。” 写字楼是容易穿越经济周期的产品,越秀房托基础资产几乎都是地铁上盖的地标物业,所以抗风险能力很好。今年6月,林德良总接受采访表示,越秀房产基金旗下写字楼项目在疫情中保持稳定,武汉财富中心项目出租率甚至逆市上升,商场客流与销售额已恢复80%以上。

“仅凭物业这还不够,我们不能单单做一个简单的物理空间出租。”林德良表示,今年越秀房托写字楼业态升级“悦享会”会员平台,重构“人、货、场”从To B端的企业会员体系升级为“区块链营销平台”,由点及网全面升华“1+1>2”的营销裂变效果,打造城市数字化“楼宇生态圈”。

从投资标的来看,越秀房产基金旗下物业均是可以长期产生稳定收入的物业资产。资料显示,写字楼是越秀房产基金资产组合里面收入占比最多的一个业态,目前占比约50%。

一般而言,写字楼市场是最容易穿越经济周期的市场。在目前的语境下,优质的写字楼资产在疫情期间能发挥良好的防御性。

以广州国际金融中心的写字楼为例,大厦作为亚洲首个获得BOMA 360认证的REIT项目,在借鉴应用BOMA相关标准提升防疫抗疫水平,得到广东省、广州市政府领导充分肯定,成为当地防疫标杆,积累了良好市场口碑。

疫情下,今年上半年广州国际金融中心写字楼营收仍上涨了1.2%。而该基金写字楼整体出租率也稳步上升达到82.9%,同比增长17.1%,收入总额同比增长3.5%至4.7亿元。

面对突如其来的新冠疫情,越秀房产基金展现了强大的抗风险能力。除写字楼外,基金上半年物业整体出租率维持在92.1%的高位,同比增长1.6%。

同时,越秀房产基金因应疫情后的市场变化及不同行业租户所面临的压力,提供租金减免措施,并制定更为合理且具针对性的租赁政策,有效化解疫情带来的运营风险,各项经营指标逐步企稳回升。

凭借出色的物业运营水平,疫情期间武汉物业保持了出租率的稳定,维持在82.9%水平。值得注意的是,项目购物中心的超市部分在疫情下保持营业,2月份销售额反而同比增加了18.8%。

而危机下受创严重的广州四季酒店,入住率从2月份的3%恢复至6月末的62%,平均出租率较竞品酒店高出3.3个百分点。专业商场白马大厦,今年6月末客流量也已恢复至去年同期的60%,开业率接近九成。

越秀房产基金旗下最优质项目广州IFC,今年上半年亦顺利通过 BOMA国际360认证,成为亚太地区首个获得BOMA COE+360 双认证的REITs资产项目,并获英国皇家特许测量师学会(RICS)授予“年度设施管理团队优秀奖”、“年度可持续发展成就优秀奖”。

一贯以来越秀房产基金坚持“有进有出”的投资策略,亦令其实现稳健增长。

据了解,越秀房产基金每年都会对旗下的物业,按增长率、物业估值、NPI回报率三个指标去进行资产评估,排名靠后的物业可能会有选择的机会。

2018年年末,越秀房产基金以11.78亿元出售越秀新都会,价格较评估价溢价约5.8%。同时其又补仓购入租户构成、成长性更好的杭州维多利商务中心及315个地下车位,就是对“有进有出”策略的诠释。

始于2005年,经过15年发展,越秀房产基金凭借“双平台协作”、“开运金”轻资产运营模式和“有进有出”等独特优势,以过人之处塑造了一个优秀基金样本,资产价值持续提升,为投资者、越秀地产创造了丰厚、稳定的收益。

越秀房产基金与越秀地产一道走出独特的商业地产发展之路,它首开先河,为其他商业地产开发商,提供了一个如何利用商业物业融资和退出的模板。

香港REITs的15年,是越秀房产基金发展的15年,亦是内地投资物业资产证券化积极探索的15年。作为先行者,越秀房产基金与香港REITs市场一道成长,也给中国内地投资物业资产证券化提供了宝贵的案例。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“观点”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

观点

观点