更多干货,请关注资产界研究中心

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

相较于其他商业运营商,大悦城商业拓展速度缓慢,整体商业规模处中游水平。

从2007年北京西单大悦城开业起,大悦城商业已经经历了十余年的发展,并逐步在中国商业地产版图中树立了自己的地位,并越来越多地扮演着创新引领的角色。

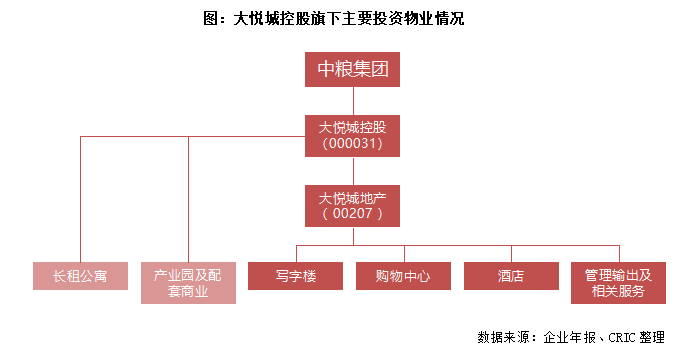

大悦城控股(000031.SZ)是中粮集团旗下唯一的地产投资和管理平台,旗下的投资物业类型,主要包括购物中心、写字楼、酒店、长租公寓、产业园及工业园等,其中购物中心(尤其是大悦城商场)、写字楼、酒店主要归属于大悦城地产(0207.HK)旗下。下文中,将从大悦城商业的发展历程、商业规模、运营管理等多方面进行分析。

01

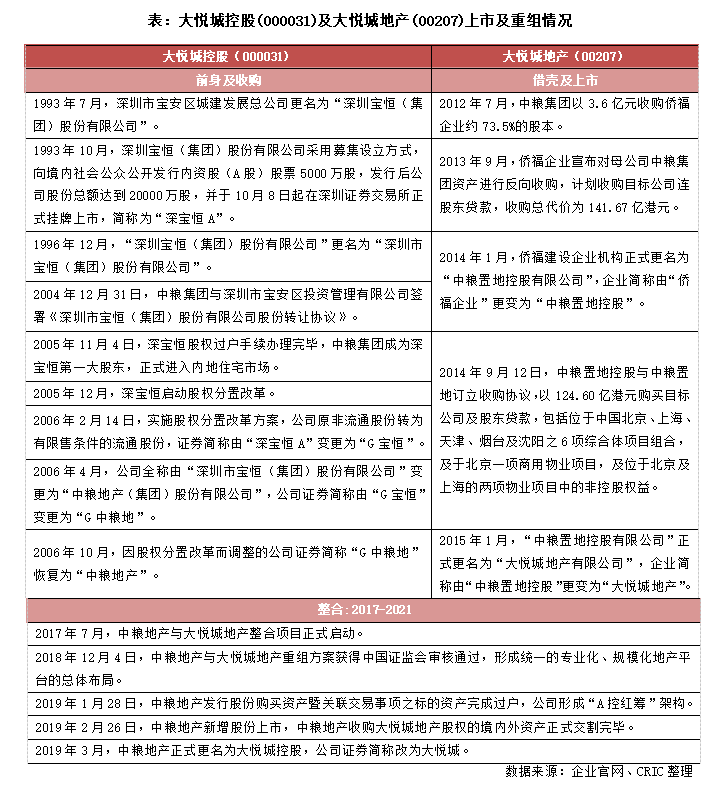

商业迎来更大机遇

大悦城控股原名“中粮地产”,由中粮集团2005年收购深圳宝恒(集团)股份有限公司而来,并于2006年更名为中粮地产(集团)股份有限公司。2006年,中粮集团发文决定划分投资性物业和住宅发展业务、分开发展;随后2007年中粮置业成立,专门运作商业地产,同年年底首个大悦城——北京西单大悦城开业,标志了正式布局商业地产;而此后的A股中粮地产则主要负责住宅和工业地产开发。

2011年,在国资整合大背景下,中粮集团将中粮置业、中粮地产、酒店事业部、海南公司进行整合,形成了“中粮置地”统一的地产业务平台;此后2012年至2014年旗下投资物业通过侨福企业借壳上市,并将侨福企业更名为中粮置地控股,2015年再次更名为大悦城地产。

2017年7月,A股中粮地产开启与借壳上市的大悦城地产的重组,并于2018年12月得到证监会审批通过,2019年初形成“A控红筹”架构,并更名为现在的大悦城控股。

本文将从大悦城旗下商业为主要方向,将大悦城商业的历史发展分为三个阶段,分别为2007年至2011年的起步阶段,在该阶段中大悦城商业试水商业,尝试布局;2011年至2016年的标准化阶段,在该阶段中主要的商业运营载体大悦城地产借壳上市;2016年至今则是整合与扩张阶段,该阶段大悦城商业提出了新的目标,并在业务模式上不断拓展。

1、2007-2011年:起步阶段试水商业,收购改造异地复制(略)

2、2011-2016年:建立标准化与城市选型,借壳上市三次注入(略)

2、2016至今:整合重组实现A控红筹,轻资产化加大扩张(略)

02

持续性收入规模近60亿

1、规模:持有物业种类多样,历年规模发展速度较慢

持有12个购物中心,轻资产在营大悦城3座(部分略)

截止2020年底,大悦城控股(000031)旗下重资产在营购物中心项目12个,其中10个为大悦城项目,1个春风里项目,1个祥云小镇项目,总可出租面积达90.77万平米;轻资产在营购物中心3个,分别为天津和平大悦城、昆明大悦城及鞍山大悦城。除购物中心外,还拥有在营写字楼项目5个,总可出租面积21.04万平米;产业园及配套商业5个,总可出租面积117.95万平米,为各业态中出租面积规模最大的。此外,还有酒店式公寓1个,出租面积达4.85万平米;长租公寓5个,出租面积达2.51万平米。从大悦城地产(00207)来看,其拥有除祥云小镇外的11个购物中心项目,可出租面积83.26万平米;5个写字楼中的4个,可出租面积达18.5万平米;以及1个酒店式公寓。

1、商场平均面积7.56万平米,北京可出租面积占总量33%(略)

2、租金:疫情影响同店租金下降16%,租金贡献较为依赖少数项目

3、可持续性收入59亿,购物中心收入贡献近半(略)

西单大悦城租金达5.72亿,项目平均租金贡献2.98亿(略)

03

构建三大竞争力

大悦城不断迭代更新旗下商业项目,推动商业地产的转型升级,商业运营模式已经从大悦城1.0时代发展到大悦城3.0时代。1.0时代更侧重招商和品牌,大悦城引入国际品牌,并将影院、餐饮、娱乐与综合业态引入购物中心,打造全新一站式生活模式。进入2011年,随着商业同质化愈发激烈,大悦城开启2.0产品时代,从场景化和体验感两个维度上突围传统零售,采取因城而异、因地不同的策略,以项目的不同主题体现不同的定位,让每个项目都具有不同的体验感。2016年以来,大悦城3.0从内容创造能力着手,将自身打造成为内容平台,自主开发国内首个商业智慧平台——悦·云系统。

根据大悦城商业运营理念的转变趋势,本文认为,大悦城商业运营的核心竞争力在于项目区位优势、标准化的招商原则(便于复制)、主打体验式消费、大数据运营等方面,下面将对此逐一展开。

1、产品定位:旗舰系聚焦一二线核心+地铁可达,招商遵循343原则(略)

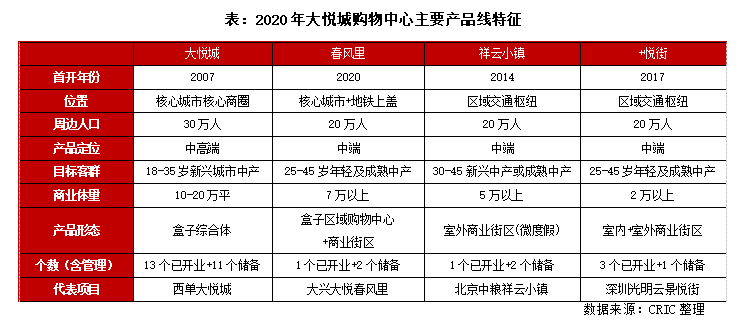

以年轻中产、成熟中产为核心客群、以“年轻、时尚、潮流、品位”为品牌定位,大悦城旗下零售商业的主客群为中高端消费者,目前推出大悦城、春风里和祥云小镇三大核心系列,并以+悦街作为商住地块中商业配套的补充。四大产品线在在客群和建筑形态相互承接,在定位、布局和产品标准等方面相互区隔。

客群和产品形态上,大悦城形态表现为盒子式,聚焦18-35岁新兴中产阶级;春风里由盒子式购物中心+商业街区构成,关注25-45岁年轻及成熟中产群体;而祥云小镇和+悦街主要是室外商业街区,分别以30-45岁和25-45岁年轻及成熟中产为核心客群。

而从定位和布局来看,大悦城和春风里是商业综合体,其中大悦城体量处于10-20万平区间,定位都市型(高端),布局侧重一二线核心商圈,周边辐射人口约30万,而春风里通常体量在7万平以上,定位区域型(中高端),择址往往在一线非核心商圈和二线核心商圈,辐射人口约20万。而祥云小镇和+悦街是商业街区,布局以一二线非核心商圈为主,周边辐射人口约20万,其中祥云小镇契合核心城市周边大面积综合地块要求,体量通常5万平以上,而+悦街则作为商住地块中商业配套的少量补充,体量多在2万平左右。

2、产品打造:围绕年轻客群,IP+主题街区主打体验式消费(略)

3、智慧管理:大数据起步较早优势显著,精细化运营提升效率(略)

资本运作:2016年开始寻求自持商业的轻资产化

1、投入:自有现金流不足,投资物业投入较为谨慎(略)

2、拓展方式:早年依赖集团孵化,近期并购改造和拿地自建双发力(略)

3、轻资产化:借力基金和品牌输出寻求自持物业“由重变轻” (略)

经营指标:运营、坪效和回报率领先同行

1、运营:出租率常年95%以上,体验经济引流后能否变现待考察(略)

2、坪效:租售比维持14.5%左右,租金坪效优势显著(略)

3、盈利:EBITDA率升至81%,EBITDA/COST8.6%冠绝同行(略)

06

总结:基金实现资本闭环

三大瓶颈制约商业拓展

相较于其他商业运营商,大悦城商业拓展速度缓慢,整体商业规模处中游水平,但其商业运营的核心竞争力主要体现在项目区位优势、标准化的招商原则和大数据运营等方面,精细化运营下整体零售商业的运营坪效和回报率处行业前列。其中,商业地产基金和存量更新改造是大悦城商业发展的两大独有优势。

商业地产基金方面,不少运营商如华润和龙湖都寻求与基金合作,基金或起到资金杠杆的作用,或实现存量物业的出售,但这类基金运作并未真实打通商业项目的资本循环。而大悦城更类似于凯德的“PE+REITs”模式,最早在项目获取阶段由母基金介入,有助于分摊资金压力;待项目开发运营进入培育期后,将项目股权转让给并购基金以便于表外孵化,起到优化报表的作用;最终等项目进入成熟期后,通过出售项目部分或全部股权来减轻自持压力(或实现项目变现)。

存量更新改造方面,依托于精细化的运营,大悦城通常会折价收购其他运营商的存量项目并进行更新改造。存量物业租金收入常年偏低,估值无法体现,收购存量项目具有成本优势,叠加更新改造周期大多7-30个月不等,远短于拿地自建周期(40个月),成为大悦城拓展商业规模的主渠道之一。但值得注意的是,存量物业改造可能隐藏较大隐性风险,曾经北京安定门项目就此“难产”,此外如何寻求存量更新项目并对接资源也存在诸多困难。

另外,当前大悦城商业的发展仍面临以下三个“先天不足”:

第一,住宅销售规模偏小,无法给予商业更多资金助力,叠加过去更偏好收并购存量项目,并购机遇难得拖累拓展速度。大悦城商业拓展速度慢,部分归因于自身住宅与商业发展合力较弱,住宅开发规模偏小,自持物业比例过大,自有现金流不足导致的投资物业投入较为谨慎,大部分年份维持30亿元,投入与产出基本持平;另一方面,大悦城商业项目多数来源于收并购,并购机遇难得拖累拓展速度。

第二,体验式消费能否吸引流量后转化变现有待观察。大悦城主打体验式经济,基本每个大悦城项目均划拨几千平打造主题街区,但占据总面积近30%的娱乐及服务,2019-2020年对零售额的拉动仅为10-13%;再叠加大悦城体验消费大多走文青风格,契合少部分受众,如何对主流的年轻客流产生粘性值得探讨。

第三,管理输出面临不少挑战。大悦城规划未来在营项目中轻资产运营项目个数占比五成左右,但其拓展面临不少问题。大悦城旗下合作品牌大多符合高能级年轻客群的定位,但进军管理输出主阵地的三四线可能面临水土不服;另外,万达长期占据三四线管理输出寡头地位,为大悦城三四线轻资产拓展带来难度。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究