更多干货,请关注资产界研究中心

作者:小债看市

来源:小债看市(ID:little-bond)

在被证实财务造假、违规占用上市公司资金后,深陷债务紧张旋涡的延安必康发生债务违约。

01

违约

1月5日,延安必康(002411.SZ)公告称,暂时未能在2020年12月31日及时兑付不低于“18必康01”债券本金的50%和相应利息,合计约3.86亿元。

“18必康01”偿付安排公告

公告显示,考虑到延安必康股权转让交易事项进展情况,无法在2020年12月31日前获得新宙邦应支付的50%交易价款,以及其他融资事项等工作进展并不理想,资金面紧张局面至今尚未得到有效缓解。

据公开资料,“18必康01”发行金额7亿元,票息7.5%,期限2+1年,附第2年末投资者回售选择权和发行人票面利率调整选择权。

2020年4月28日,7亿“18必康01”获全部投资者回售。鉴于当时融资环境影响,经投资者同意后“18必康01”回售展期。兑付日由2020年4月26日延期至2021年4月26日,其中应于2020年12月31日前按约定按期足额偿付本期债券约定的应付本金及利息,合计3.86亿元,同时采取场外兑付的方式支付利息。

也就是说,在延期半年多后,“18必康01”回售还是违约了,这也是延安必康首次发生债券违约。

其实,延安必康违约并非没有预兆,2020年12月30日联合资信将“18必康01”债项评级从AA+下调至BB,评级展望“负面”。

信用评级情况

02

财务造假

据官网介绍,延安必康成立于2002年,2015年借壳九九久在深交所挂牌上市,是一家集原料药、中成药、化学药品、生物制剂、疫苗研发、健康产品、健康饮品生产和营销于一体的现代化大型医药企业集团。

2013-2015年,陕西必康连续三年入选“中国制药工业百强”,并荣获“2016年中国医药工业最具成长力企业”荣誉称号。

延安必康官网

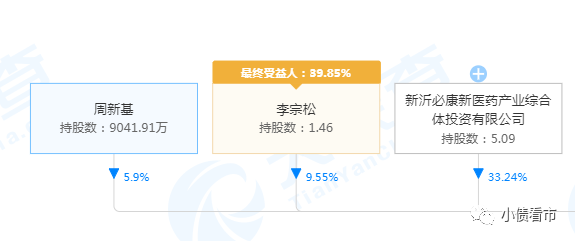

从股权结构上来看,延安必康的控股股东为新沂必康,持股比例为33.24%,穿透后公司实控人为李宗松,其通过18条直接或间接路径持股,合计持有39.85%股份。

股权结构图

2020年3月,因涉嫌信息披露违法违规,延安必康被证监会立案调查。

经查明,延安必康存在对上市公司44.97亿资金违规占用、虚增货币资金36.63亿元及信息披露内容不准确、不完整,存在误导性陈述等违法事实。

在财务造假的画皮下,2017年以来延安必康的盈利能力持续下滑,陷入“增收不增利”怪圈。

2018年,业绩承诺期满后即“变脸”,延安必康净利润腰斩;今年前三季度其业绩更是大幅下滑97%,实现归母净利润仅1276.84万元。

盈利能力

对于业绩下滑原因,延安必康表示并购子公司形成的商誉存在减值计提情形,导致利润有所下降。

《小债看市》统计,延安必康2015年借壳、2016年并购小营制药、2017年收购润祥医药、百川医药等子公司后,最高形成商誉20.17亿元,截至2019年末商誉为16.94亿元。

截至最新报告期,延安必康总资产218.26亿元,总负债117.5亿元,净资产100.76亿元,资产负债率53.83%。

《小债看市》分析债务结构发现,延安必康主要以流动负债为主,流动负债占总债务比为83%,债务结构不合理。

截至今年三季末,延安必康流动负债97.19亿元,主要为短期借款和应付票据及应付账款,其一年内到期的短期债务为58.93亿元。

而相较于短期负债,延安必康流动性十分紧张,其账上货币资金仅有6.59亿元,无法覆盖短债,现金短债比为0.1,短期偿债风险巨大。

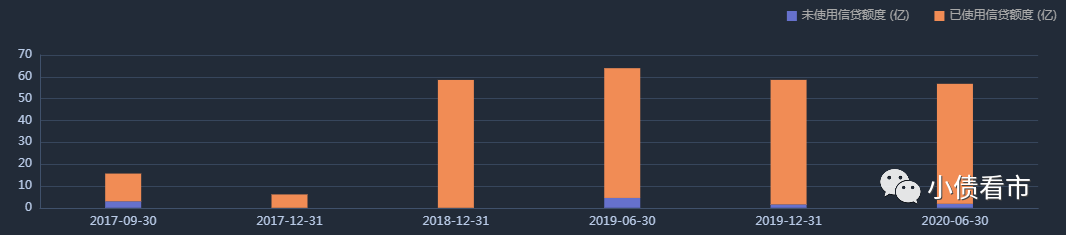

在备用资金方面,截至2020年6月末,延安必康银行授信总额为58.8亿元,未使用授信额度为1.84亿元,可见其财务弹性不佳。

银行授信情况

在负债方面,延安必康还有非流动负债20.31亿元,主要为长期借款,其长期有息负债合计17.34亿元。

整体来看,延安必康刚性负债近70亿,主要以短期有息负债为主,带息负债比为58%。

2015年上市后,延安必康有息负债猛增,高企的债务产生大量利息,对利润形成严重侵蚀,其中2019年财务费用就高达5.32亿元。

近年来,延安必康偿债资金主要依赖于外部融资。在融资渠道方面,除了发债和借款,其还有10次租赁融资、2次应收账款融资、1次信托融资以及股权质押融资。

在股权质押方面,截至2019年末延安必康的控股股东新沂必康已将其所持99.66%的股权质押;实控人李宗松股权质押率为97.49%,且大部分已到平仓线,如股价进一步下跌有爆仓风险。

2015年,从借壳九九久开始,李宗松定向增发23.2亿元,进行了高股权质押融资;两年后,他再次质押延安必康股权,用13亿现金参与东方日升定增后,又以融资为名全部质押定增股份。

从此之后,李宗松所持两家公司股权均处于高质押的状态,2018年8月他所持东方日升股权已被动减持遭平仓。

股权质押风险

值得注意的是,除了已查明违规占用上市公司资金,延安必康还存在关联利益输送嫌疑,2019年其应收账款、预付款项和其他应收款项数额激增。

截至2019年末,延安必康的应收账款有40.07亿元,较2018年年末增长近4成,其他应收款项从6874.02万元激增至21.83亿元,一年翻了32倍令人咋舌。

在财报数据疑点重重之中,2019年年末延安必康突然变更会计师事务所,辞退了服务多年的瑞华换为永拓。

2020年,巨大偿债压力之下,延安必康开始卖子求生。

2020年3月,延安必康拟将其控股子公司九九久分拆至深交所创业板上市,最终因为陕西证监局对实控人李宗松作出行政处罚,分拆终止。

在筹划分拆上市未能成行后,延安必康为九九久科技找到新买家。

2020年11月,延安必康拟向新宙邦以22.27亿元转让九九久74.24%股权,同时向九九久科技及其法定代表人周新基以3.9亿元转让九九久13%股权。

除了出售九九久,延安必康还将将在建工程嘉安信息中心工程、新沂智慧健康小镇及其所坐落的土地使用权转让给新沂经济开发区建设发展有限公司,转让价格为16.91亿元。

总得来看,延安必康深陷业绩变脸、财务造假、违规占用上市公司资金等丑闻,实控人不仅悉数质押还多次减持股票,仿佛做好全身而退的准备。

03

长袖善舞李宗松

延安必康的前身是国有山阳药厂,由于其品种单一、管理粗放、亏损严重等诸多因素,于1995年6月被迫停产处于破产边缘。

1997年,李宗松凭着对市场的把握和对企业的认识,对山阳药厂实行整体买断并组建了陕西必康制药。

延安必康董事长李宗松

据悉,当时山阳药厂设备破损率达85%,资产负债率高达600%。

接手后,李宗松先后投入资金2000万元,对厂房进行维修、改造并新添设备,先后引进了国际国内最先进的制药设备,对原老药厂的基础设施和制药设备进行了改良升级。

此后,长袖善舞的李宗松开启了一系列外延式扩张,先后并购五景药业、康宝制药、金维沙药业等医药公司,2015年延安必康位于“中国制药工业百强榜”第19位。

2015年,延安必康借壳“九九久”登陆深交所,其市值在2018年达到最高点522亿,但好景不长后来一路跌至不足百亿。

值得注意的是,延安必康借壳时的业绩承诺是在2015-2017年实现净利润分别不低于5.65亿、6.30亿及7.20亿元。业绩承诺期间,上市公司净利润分别为5.68亿、9.62亿和9.01亿元,但业绩承诺期满后其业绩突然变脸,惨遭腰斩。

延安必康上市后,李宗松利用上市公司进行股权和债券融资,借助子公司实施对上市公司的资金占用,同时为了掩盖违规占用问题,在此期间虚增货币资金。

近年来,“功成名就”的李宗松打算套现离场,2019年年末其拟将延安必康的控制权卖给延安国资,后又拟将新沂必康超50%股权也转让给后者,不过此事未有下文。

另外,延安必康还寄望于迁址或是与新地方政府合作,来为自己以及新沂必康寻求出路。

2018年,新沂必康深陷债务紧张的旋涡,实控人李宗松果断与延安合作,将必康股份从江苏迁至陕西延安,近期传出消息其将二次迁址至武汉。

在个人财富上,2020年2月李宗松、谷晓嘉夫妇以140亿元人民币财富名列《胡润全球富豪榜》第1443位。

百亿债务压顶、发生债务违约后,延安必康将如何化解债务危机,胡润榜富豪李宗松将如何开展“花式自救”。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市