作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

豫系房企原始资源积累较为缓慢,规模相对较小。

2016年底国家发改委批复《中原城市群发展规划》,中原城市群的概念正式确立。依靠着“一核四轴”的发展战略,中原城市群落地3年以来总体发展良好。河南作为中原城市群中的发展核心,房地产市场同样受到极大关注。建业、正商、康桥等房企在其中有什么亮眼的表现呢?未来在三条红线的调控下,豫系房企应当如何面对?

中原城市群政策利好

经济规模领先周边省份

1、省内基本面向好,整体经济水平提升

河南地理位置优越,郑州作为中原城市群核心城市带动区域发展(略)

河南经济相对领先周边省份,产业结构升级优化明显(部分略)

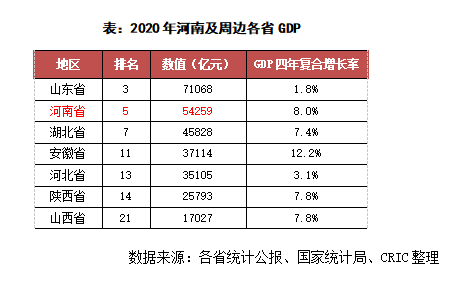

随着近几年中原城市群建设的逐步推进,河南省城市规模持续扩大,河南的整体经济水平稳步增长,2020年河南省的GDP水平为54259亿元,排名全国第5,排名在周边6省中位居第二,且四年GDP复合增速达到8.0%,在周边地区中仅次于安徽省的12.2%,综合河南省在全国的GDP排名较为靠前这一因素来看,其四年GDP复合增速在周边地区属于较高水平。

省内各城市经济水平发展不均,郑州虹吸效应明显

从河南省内各区域城市发展来看,已形成了以郑州为主中心,洛阳为副中心城市,以及南阳、商丘、安阳各区域中心的城市联动发展格局。其中郑州大都市区定位国际综合枢纽及国际物流中心;洛阳副中心定位建设区域经济中心及全国先进制造业基地;此外商丘聚焦产业、创新,南阳聚焦生态、旅游,安阳聚焦交通、产业等。

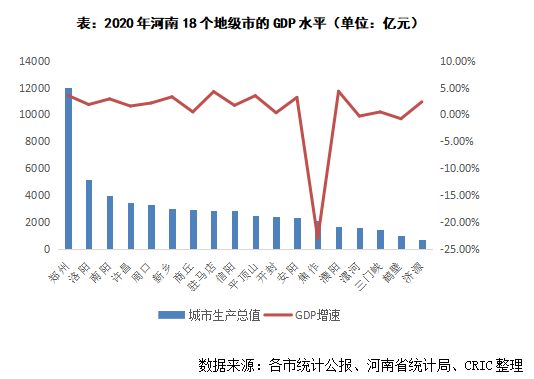

从经济水平上来看,郑州近几年GDP水平得到了飞速的发展,2020年GDP水平为12003亿元,四年复合增长率达到11%,2020年的GDP水平排在周边省份的省会前列,与周边接壤的6个省份的省会相比,仅次于武汉。同时,在省内,郑州2020年的GDP水平是第二名的2.3倍,河南省内其他城市经济发展水平相对郑州来看断层明显,省内18个地级市发展较为不平衡。洛阳、南阳、许昌、周口、新乡五市2020年GDP水平超过三千亿元,而濮阳、漯河、三门峡、鹤壁、济源这5个地级市GDP水平不到两千亿元。

2、河南房地产市场较大,人均购买力低致售价不高

省内房地产市场较大,投资主要集中在郑州(部分略)

从房地产发展体量上来看,河南省2019年房地产开发投资额7465亿元,全国各地区排名第五,房地产市场整体体量较大,同时同周边6个接壤的省份比较来看,河南仅次于山东省,在中部地区中属于领先地位。反映到最终的商品房销售额来看,2019年河南省的商品房销售额9010亿元,全国各地区排名第六,与周边接壤的省份相比,仅次于山东省。

三四线市场成交韧性较强,重点地级市土地市场表现较好(略)

人均购买力及城镇化率较低,商品房销售均价不高

从人均发展水平来看,2019年河南省人均地区生产水平56388元/人,全国地区排名第17,城镇居民人均可支配收入34201元,排名第26名,在周边接壤的省份中,人均购买力属于下游的地位,整体人均购买力较弱。

此外,河南省整体的城镇化率才达到53.21%,远低于全国城镇化率60.6%。整体反映到商品房销售均价来看,由于人均经济水平较低,城镇化不高,商品房销售均价也较低,2019年仅为6311元/平方米,较全国平均少32%,全国排名也仅为第25名,在周边各省市中排名最末。而基于河南省人均购买力不足、商品房销售均价较低,整体豫系房企销售规模相对较小。

3、竞争格局:外来房企深耕愈显成效,本土房企仍有较大土储积累

竞争集中大郑州,本土房企市场份额日渐被蚕食(部分略)

从河南省的整体房地产的历史发展格局来看,过去很长的一段时间内,无论是头部豫系房企还是外来规模房企,主要的战场在郑州,对郑州之外的市场下沉相对困难。主要因为郑州的城镇化水平以及人均购买力较高,容易孕育出规模相对较大的豫系房企,如正商、建业、鑫苑等本土房企的大本营一直在郑州,且一直占据郑州市场的较大份额。

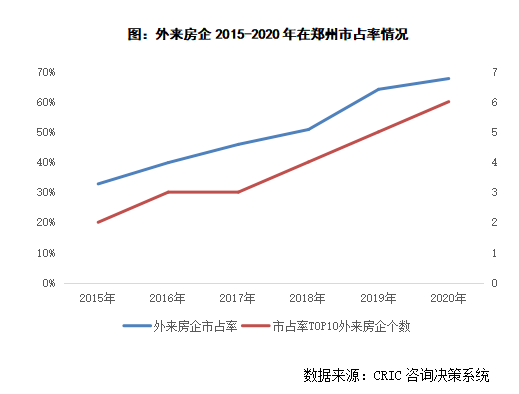

然而,随着外来房企的进入,本土房企的份额正逐年被外来房企蚕食。一方面郑州市占率TOP1的水平逐年下降,且与第二名的差距逐年缩小,市占率TOP1由2015年的16.0%下降到2020年的9.1%,2015年TOP1的市占率与第二名的差距有6个百分点,而2020年差距则不足1个百分点;另一方面,本土房企在郑州的销售占比逐年下滑,由2015年的68%下降到2020年的32%,并且在市占率TOP10的房企中,外来房企个数逐年上升。

不过基于郑州激烈的竞争环境,因而近几年在河南省布局的房企也将目光投向三四线市场。本土房企中,建业、正商等逐步向三四线城市下沉,其中建业2019年实现省内18个地级市122个县级市的覆盖;外来房企中碧桂园、恒大、绿地、中海等龙头房企在布局郑州之余,也积极在三四线城市进行布局,同时部分规模房企中梁、中南、融侨、融信、绿城等中上梯队的规模房企,也会机会型进入一些基本面较好的三四线城市

碧桂园土储量独占鳌头,但本土房企仍有较大积累(略)

豫系房企规模发展有所落后

应积极外拓扩大规模

1、豫系无超级大房企,整体竞争力相对较弱

TOP200房企中豫系房企上榜13家,整体排名相对靠后(略)

建业、正商位居龙头,规模断层较为明显(部分略)

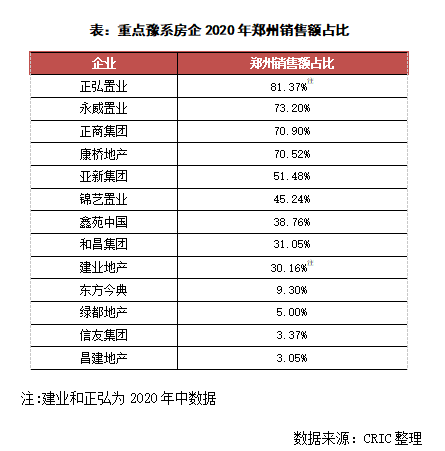

从豫系房企的销售规模来看,豫系房企的规模断层较为明显,200亿元是明显的分水岭。目前规模最大的是建业,其2020年的销售金额为683.4亿元,若加上建业轻资产代建的343.03亿元,则建业的整体的销售规模超过千亿。排名第二的是正商,其2020年的销售金额420.1亿元,而绿都、康桥、鑫苑、和昌的销售金额集中在200-300亿元之间,他们之间规模相差不大,但明显断层于建业和正商。

2、豫系房企本省销售占比超过7成,主要集中在大郑州

集中布局郑州及周边城市,建业正商下沉效果显著(部分略)

从上榜的13家豫系房企的销售区域分布来看,2020年这13家企业在河南省内的销售金额约为2102亿元,对其总销售额的占比约为74.15%,可见重点豫系房企的合约销售金额主要仍来自于河南省。与此同时,根据河南省2020年房地产销售金额9364.36亿元计算,这13家豫系房企在河南省的市占率约为22.45%,豫系房企在本省的市占率仍有待提高。

大郑州地区销售贡献较多,未来竞争可能更激烈(部分略)

具体来看各企业2020年在河南省内的销售规模,较为值得注意的是重点豫系房企在大郑州的销售额对其省内销售额的占比达到了57%,排除深耕全省的建业之后甚至能达到69%,是省内销售贡献最大的区域。

不过销售份额在郑州的过度集中使得这几家房企的未来发展受郑州单城市的政策影响较大,风险较为集中。与此同时,随着市场愈发公开和透明,外来规模房企的资本优势也在不断放大,通过不断输出其品牌以及口碑,长期来看会加剧市场的竞争激烈度,逐步挤压本地房企的生存空间。

内郑州外各城市销售贡献均不足6%,许昌吸引房企入驻(略)

3、省外扩张有待加速,全国各经济区分布较为平均

多数企业将全国化提上日程,而进度较为迟缓(略)

区域布局渐趋平均,重点布局一二线城市(部分略)

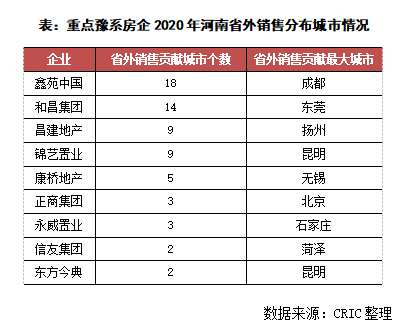

从单个企业的省外布局来看,作为积极省外扩展的豫系房企,鑫苑中国省外销售贡献的城市个数最多,包括成都、青岛、北京等18个城市,其销售贡献最大的省外城市为成都,销售额为38.77亿元。城市能级方面,豫系房企的省外扩张的选择主要是以热点一二线城市为主,价值外溢的三四线城市为辅,这为企业投资效益以及风险规避打下了较为不错的基础。不过,由于这些城市的开发成本以及竞争成本较高,因此对于企业的资金链产生了一定的挑战,从而拖慢了豫系房企进行全国化布局的步伐,相应的全国的产品知名度影响也较弱。

豫系房企整体注重产品品质

重视全产业链发展

在注重省内省外扩张的同时,豫系房企也没有放松产品力的打造。整体看来豫系房企在产品打造方面,不仅通过提升建造品质、物业服务品质等方式增强其产品竞争力,此外还推出了众多不同市场定位的产品系列,以满足不同人群的需要,基本达成了从刚需到豪宅的全覆盖,从而为其规模的稳定扩张提供了有力的基础。与此同时,不少豫系房企都布局了多元化产业,从而为住宅产品带来优质配套,力图打造地产全产业链模式,进一步提升其市场竞争力。

1、本地经济发展以及客户偏好促使企业更加重视产品品质(略)

2、产品线基本实现刚需到豪宅全覆盖,仍需打磨产品特色(略)

3、多家豫系房企推动多元化战略,打造地产业务全产业链(部分略)

除了提升产品品质外,不少豫系房企还加大了在房地产上下游的多元化布局力度,形成全产业链生态,从而为自身项目提供更多优质配套,提升其产品竞争力。整体来看,豫系房企中大部分都布局了金融、工程、物业以及商业运营等房地产开发上下游的业务,此外还有部分企业在教育、科技、贸易等方面进行差异化探索布局。

以建业地产为例,自从企业在2015年6月开启了由“房地产开发商”向“新型生活方式服务商”的战略转型之后,构建了地产、物业、智造、科技、文旅、商业、酒店、农业、君邻会、教育、足球、旅游、金融为一体的大生态服务体系。其中筑友智造科技(00726.HK)、建业新生活(09983.HK)两家建业推行多元化业务的重点公司已实现香港主板上市,代建业务平台中原建业也向港交所递交了招股书。多元化的业务布局不仅能为建业带来更多利润,同时也能够反哺主业,为住宅产品带来更为优质的资源配置,提升市场竞争力。

总结:省内竞争加剧

豫系房企应积极走向全国拥抱合作

受限于人均购买力不足,叠加城镇化水平不高等原因,豫系房企原始资源积累较为缓慢,规模相对较小,以建业地产和正商集团为龙头代表,同时出现较为明显的规模断层。在发展过程中,豫系房企体现以下特征:

一方面,由于河南消费者比较偏好本土地级市小房企,城市之间存在口碑壁垒,规模豫系房企下沉三四线受阻力较大,省内扩张缓慢,规模增长较慢;另一方面,近几年外来房企经过几年深耕后,积累一定的开发口碑,对以郑州为大本营的规模豫系房企造成较大的冲击,外来房企逐步蚕食本土房企在郑州的市场份额。

面对下沉困局和外来的竞争危机,一方面,豫系房企积极推动多元化战略,打通房地产上下游业务,树立品牌认可度,在当前房地产步入存量时代,更加注重企业综合运营实力及服务的时代下,这些生态圈的打造凸显前瞻性。另一方面,豫系房企积极向省外扩张,其中建业在战略上重资产坚守河南,省外扩张主要通过轻资产管理的方式进行;而鑫苑、和昌、永威、康桥、信友、锦艺、昌建等积极向外出走,经过多年发展,向外扩张有所成效,省外销售占比有所提升,并且从布局区域来看,由起初的集中布局长三角,转向长三角、京津冀、珠三角等多个城市群分散布局,同时正逐步提高自身的品牌影响力。

随着河南省房地产竞争的加剧,在省外龙头房企的冲击下,作为龙头的建业规模上具有一定的资金实力以及品牌影响力,省内积极下沉,持续深耕,未来有望持续坐稳河南省龙头地位,在稳固大本营的基础上,稳健进行省外扩张,同时在多元化上拥有较为全面的生态圈布局,拥有地产、物业、建筑三个上市平台,且代建板块也在上市中,未来在多元化业态打通、省外布局取得进展的情况下,建业具有较大的发展潜力与较强的竞争力,规模有望持续上升。值得注意的是,康桥2020在竞争较为激烈的大郑州的销售排名达到第3名,以此来看康桥在一定程度上具有与规模房企抗衡的产品力以及品牌影响力,同时康桥在省外扩张力度也较大,无锡等地销售贡献日益加大,综合来看其未来有较大的发展潜力。

未来,房地产三条红线调控下,叠加省内竞争加剧,可以预见豫系房企特别是河南省内地级市的本土小型房企生存环境更加艰难。在此情况下,豫系房企首先应持续打磨产品力,强化自身优势,护住本土优势;其次,应积极拥抱合作,扩大规模,在资本冲击下,唯有保证一定量的规模体量才有持续向前发展的空间;第三,规模豫系房企可以像建业一样积极打造生态圈,同时通过代建等方式做大规模,提升品牌影响力,增添企业盈利增长点;最后,积极走出省外,力拓新的增长空间。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 专题|豫系房企发展现状及扩张模式探究

克而瑞地产研究

克而瑞地产研究