更多干货,请关注资产界研究中心

作者:克而瑞研究中心

销售由重视规模转向重视权益,财务状况进入绿档,多元化业务快速发展。

核心观点

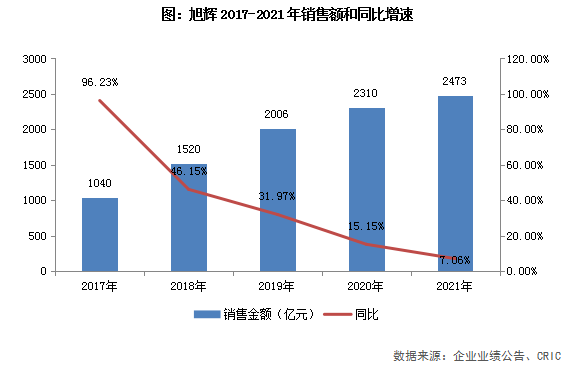

【城市扩张与深耕促进规模增长,未来更加重视权益销售的稳定】2021年旭辉集团累计合同销售金额为2473亿元,同比增长7%。销售规模的增长主要在于不断开拓新市场,有销售贡献的城市数量保持着较快的增长速度,与此同时也不断加强重点城市的深耕。2022年旭辉可售货值约为3600亿元,未来并不会过于追求销售规模的增长,转而更加重视权益销售的稳定。

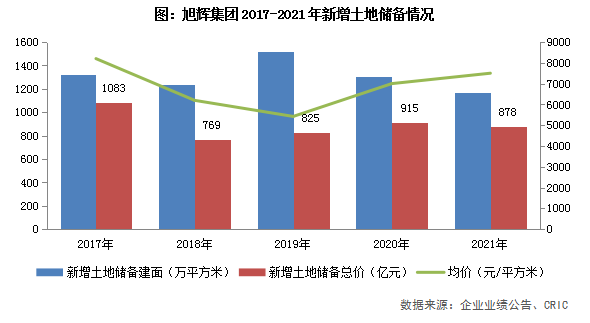

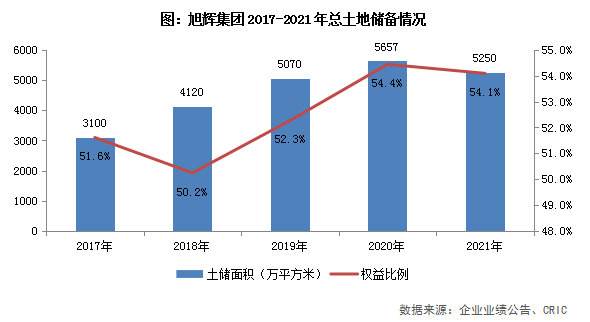

【拿地权益比例大幅降低,总土储规模首次下滑】2021年旭辉共新增66个项目,总建面为1170万平方米,新增土储总价为878亿元,拿地销售比为0.36,在TOP11-20房企中拿地仍较为积极。新增土储建面的权益比例为51.6%,较2020年大幅降低了15.2个百分点,主要是因为合作力度较大所致。截至2021年底,旭辉共有土地储备5250万平方米,总土储规模自2017年以来首次下滑,未来随着旭辉推进“轻土储”战略,总土储规模将会控制在2年的开发周期内,因此有可能短期内总土储规模将会继续保持当前水平甚至下降。

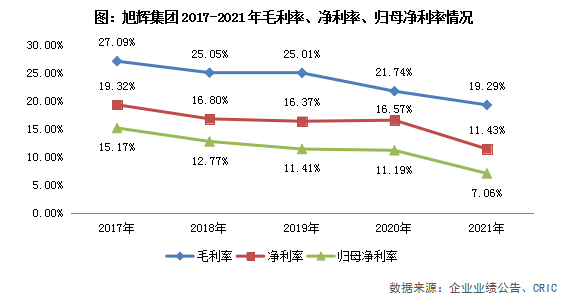

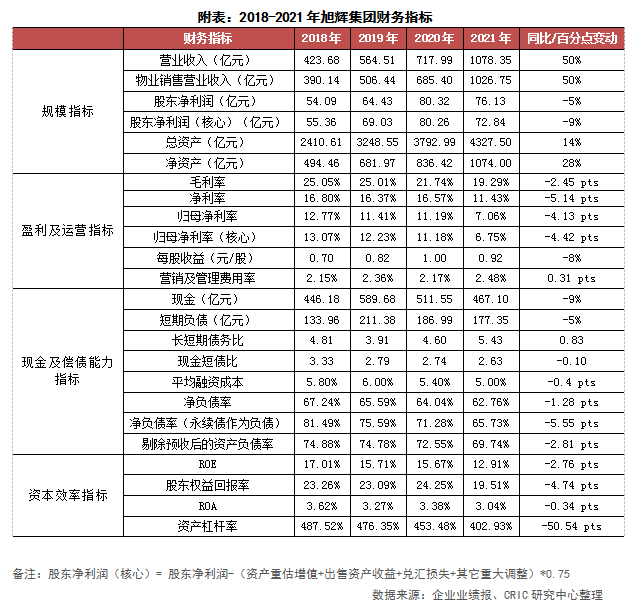

【受市场下行影响利润率继续下降,企业提质降本任重道远】2021年旭辉实现营业收入1078亿元,同比增加了50.2%,毛利率则同比降低了2.45个百分点至19.29%,主要是受到了行业下行以及企业重点布局的一二线城市限价的影响。受合联营收入减少和所得税支出增加影响,旭辉2021年的净利率和归母净利率大幅降低,企业提质降本的长期战略仍然任重道远。

【三条红线成功进入绿档,融资能力保持较强水平】2021年底旭辉的净负债率为62.76%,现金短债比为2.63,长短期债务比为5.43,平均债务账期为4.5年,企业的负债结构相当安全,短期的偿债压力不大。剔除预收账款的资产负债率为69.74%,达到了三条红线的要求,企业成功进入绿档。2021年加权平均融资成本相较于2020年降低了0.4个百分点至5%,仍然处在较为不错的水准。

【大力推进轻资产业务发展,代建业务2021年开始起航】旭辉在2021年业绩会上提出了“三五战略”,其中明确提出旭辉要加大力度推进轻资产的发展,物业管理、商业地产、长租公寓和代建业务是旭辉的重点发展方向。从2021年的情况来看,旭辉永升服务、旭辉商业、旭辉瓴寓都在快速稳定发展,代建业务的旭辉建管虽然是企业在2021年新成立的板块,但是由于企业在业内良好的口碑、较为全面的上下游产业链以及全国化的布局,旭辉建管的发展速度相对较快。截至2022年3月23日旭辉建管的合约建面就达到了280万平米,预计2022年内可以签约40-50多个项目。

01 销售 城市深耕继续加强更加重视权益销售稳定增长

2021年旭辉集团累计合同销售金额为人民币2473亿元,同比增长7.06%,销售增速相对于2020年的15.15%继续放缓。随着旭辉将更多的精力投入到提效降本上,企业未来并不会过于追求销售规模的增长,转而更加重视权益销售的稳定。2021年旭辉的合约销售面积为1448.69万平米,同比减少了5.8%;累计销售均价为17071元/平方米,同比提升了13.7%。在销售回款率方面,旭辉2021年的回款金额为2403亿元,同比增长了20%;销售回款率超过了95%,相比于2019年和2020年的92%继续提升,保持在较高的水准。

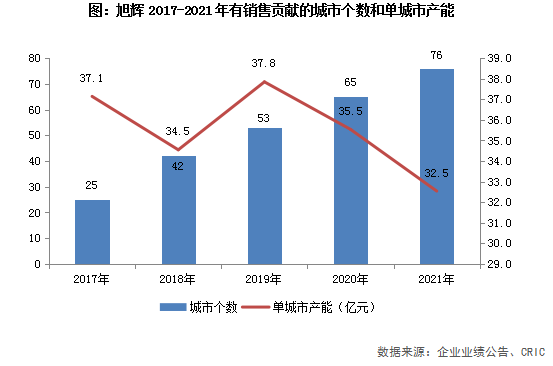

近年来旭辉的销售规模持续保持较为稳定的增长,主要原因是旭辉持续开拓新的市场,有销售贡献的城市保持着较快的增长速度,据统计,2021年旭辉在76个城市有销售贡献,在2020年的基础上继续增加了11个。但是与此同时,旭辉2021年的平均单城市产能相较于2020年继续有所下降,从35.5亿元降至32.5亿元,创下了自2017年以来的新低,可能是因为新进入城市较多从而拉低了平均产能。

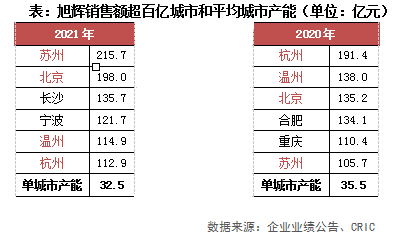

2021年旭辉销售贡献超百亿的城市和2020年一样是6个,其中对销售额贡献最高的城市是苏州,全年的销售额达到了215.7亿元,同比增长了104%。值得注意的是,2021年旭辉销售额过百亿的城市中有4个和2020年相同,分别是苏州、北京、温州以及杭州,企业在这些城市的深耕已经有了不错的效果;同时,旭辉在20个城市的销售规模进入了当地的前十。从旭辉2022年计划重点在15个城市拿地来看,企业仍在继续加强重点城市的深耕力度,未来可能会提高单城市产能。

2021年旭辉销售区域分布变化不大,长三角、环渤海、中西部以及华南区域的金额贡献分别为46.7%、19.8%、22.4% 及11.2%,2020年则是43.8%、22.9%、22.2%以及11.1%。不过企业销售的能级分布变化相对较大,一线城市的销售占比从2020年的12.3%略微提升至13%,二线城市的销售额占比大幅提升了13.8个百分点至74.2%,三四线城市的销售额占比则从27.3%大幅降至12.8%。城市能级的变化使得旭辉在2021年的销售均价相较于2020年有大幅提升,也是企业销售回款率提升的保障。

展望2022年,旭辉可售货值约为3600亿元,但是企业并没有提出明确的销售目标,仅称目标是保持权益销售额的稳定,企业的内部评价和考核也从追求规模全面转向权益销售、权益利润和权益回款。

02 投资 拿地权益比例大幅降低总土储规模首次下滑

2021年旭辉共新增66个项目,总建面为1170万平方米,同比减少了10.5%;新增土储总价为878亿元,同比减少了4.1%,总货值约2056亿元。2021年的拿地销售比为0.36,高于TOP11-20房企0.27的平均水平,企业拿地仍然相对积极。新增土储的平均楼板价从2020年的7001元/平方米继续提高至7505元/平米,主要是因为企业在北京、苏州、南京等多个地价较高的城市拿下了数个总建面超过20万平米的大盘。在拿地方式上,2021年旭辉通过多元化拿地方式获得的项目货值占比由2020年的51%降至33%,回到了2019年的水平。不过随着2022年开始行业收并购机会浮现,旭辉预计将会得到200-300亿元的并购贷额度,企业未来有可能增加收并购的拿地力度。

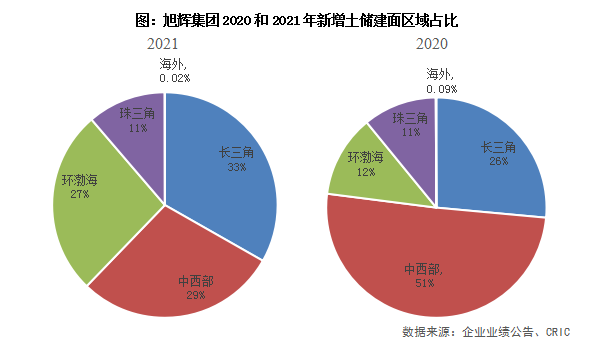

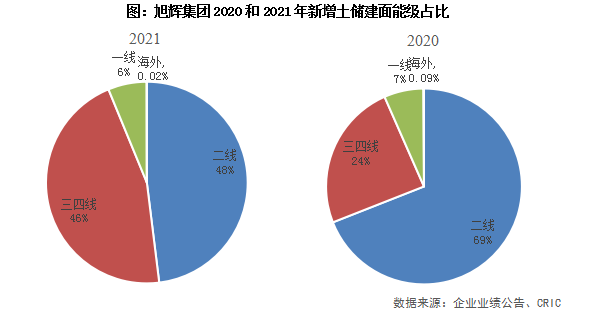

2021年旭辉的新增土储建面的区域分布变化相对较大,企业在中西部的拿地占比大幅降低了22个百分点,而环渤海和长三角的拿地占比则分别提高了15和7个百分点。整体来看,2021年旭辉的新增土储在各区域的分布更加均衡,有助于企业分散市场风险,让企业的销售能更加稳定地增长。

2021年旭辉新增土储的能级结构也有较大的变化,在二线城市的拿地占比大幅降低了21个百分点,而三四线城市的拿地占比则提高了22个百分点。不过旭辉重点布局的三四线城市基本上是温州、六安、临沂这样的强三线,或者一二线城市的卫星城,盈利水平都有一定的保障。其中,旭辉2021年在温州的新增土储建面达到了96.25万平米,是所有城市中最多的,而温州对旭辉销售额的贡献自2018年起都超过了百亿,可见企业仍然重视重点城市的深耕力度。

值得注意的是,旭辉2021年新增土储建面的权益比例为51.6%,较2020年大幅降低了15.2个百分点,新增土地权益金额占比为44.9%,主要是因为旭辉新增的66个项目中有31个项目的权益比例小于50%,占比将近一半。同时企业在部分地价较高的城市拿下的大盘项目,比如在苏州、北京、广州新增的几个10万平米以上的项目企业的权益比例甚至低到20%以下。旭辉的发展重心已经转向稳定权益销售、提质增效上,在销售规模增长放缓的形势下,保证权益销售,旭辉未来仍需要继续提高拿地的权益比例。

截至2021年底,旭辉共有土地储备5250万平方米(权益占比54.1%),自2017年以来首次出现总土储规模下滑。从旭辉最近几年的增长来看,企业目前的货值储备仍可以满足3年左右的开发,较为充足。根据旭辉的“三五战略”,企业将会推进“轻土储”战略,未来总土储规模将会控制在2年的开发周期内,因此有可能短期内总土储规模将会继续保持当前水平甚至下降。

03 盈利 受市场下行影响利润率继续下降 企业提质降本任重道远

2021年旭辉实现营业收入1078亿元,同比增加了50.2%,其中物业销售收入为1027亿元,占比达95.2%。企业的毛利润同比增加了33.2%至208亿元,毛利率则同比降低了2.45个百分点至19.29%,主要是受到了行业下行以及一二线城市限价政策的影响。

2021年旭辉的净利率同比大幅降低了5.14个百分点至11.43%,同时归母净利率也同比降低了4.13个百分点至7.06%。企业的净利率水平出现了大幅降低,除了是受到了毛利率降低的影响之外,合联营收入同比大幅减少了64%,以及所得税支出增加了38%也是重要原因。其中合联营收入的减少也和合作项目遇到的市场下行有关,而所得税支出的大幅增加则是因为递延税项的影响。整体看来,旭辉目前追求的提质降本的长期战略仍然任重道远。

04 负债 三条红线成功进入绿档 融资能力保持较强水平

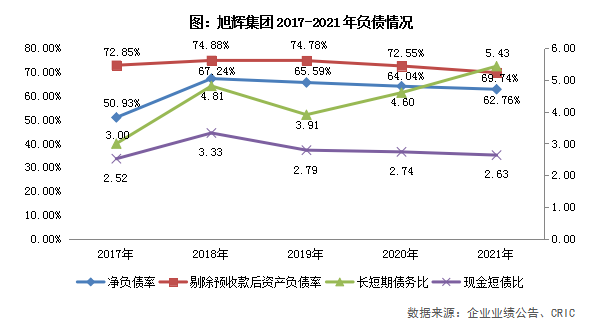

2021年底旭辉的持有现金约为467.1亿元,较于期初减少了8.7%;总有息负债为1141.12亿元,同比增加9%;企业的权益规模则增加了28.4%至1074亿元,因此企业的净负债率继续降低了1.28个百分点至62.76%,若是将永续债作为负债计算,则旭辉的净负债率为65.73%,同比降低了5.55个百分点,企业的净负债率继续保持在行业相对较低的水平。

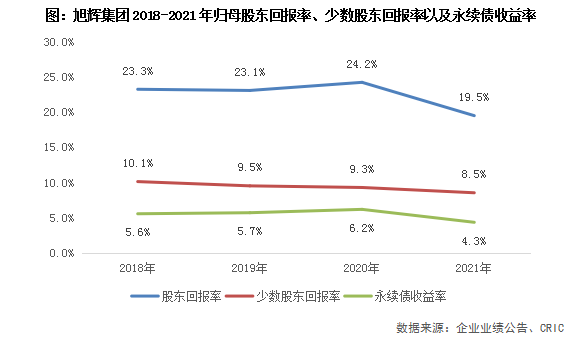

值得注意的是,旭辉权益规模的增长主要是因为企业少数股东权益大幅增加了44.1%,ROE和归母股东回报率分别为12.9%和19.5%,差距较大,可能存在明股实债。与此同时,合作的增加也给企业带来了较多表外的权益负债。截至2021年底,旭辉总土储的并表比例为55.9%,非并表项目权益后有息负债203.92亿元,较2021年中期下降19%,经审计对外担保金额157.88亿元,企业未来在合作促进规模和风险控制之间平衡。

在负债结构方面,2021年底旭辉的现金短债比为2.63,而长短期债务比则继续提高到了5.43,平均债务账期为4.5年,企业的负债结构相当安全,短期的偿债压力不大。与此同时,旭辉2021年底剔除预收账款的资产负债率降至69.74%,成功满足三条红线要求,企业也首次降至绿档。整体来看旭辉的资金链较为稳定,有利于企业未来的发展。需要注意的是旭辉的外币债占比仍然有40%,汇率的波动对于企业的影响相对较大,企业可能需要采用一些金融手段对冲汇率风险。

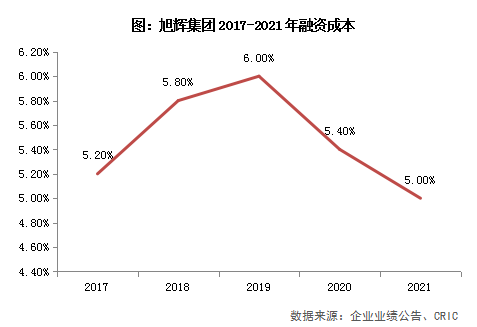

2021年底旭辉的加权平均融资成本相较于2020年继续降低了0.4个百分点至5%,处在较为不错的水平。与此同时,旭辉在2021年新增的融资成本仅为4%,在融资方面也有诸多的突破,在境外首次获得了绿色银团贷款共27.98亿港元,企业的境外信用评级也一直保持稳定,体现了企业较为不错的融资能力。除此之外,旭辉的资金链也有着大股东的支持,在2021年完成了公司历史上首次供股,成功募集16.7亿港元,增厚了企业的资本,也可以保持企业的稳定发展。

旭辉在2021年业绩会上提出了“三五战略”,其中明确提出旭辉要加大力度推进轻资产的发展,让旭辉拥有穿越周期的能力。在这个过程中,物业管理、商业地产、长租公寓和代建业务是旭辉的重点发展方向。

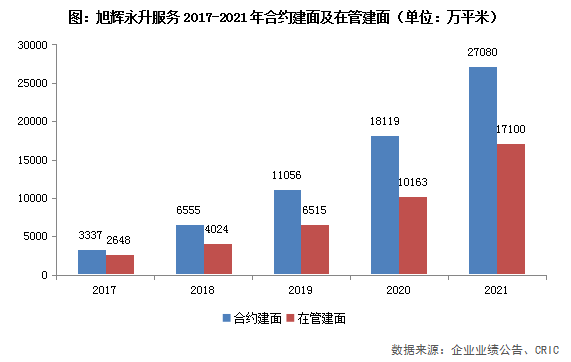

在物业管理方面,截至2021年底旭辉永升服务的签约管理面积达到了2.7亿平方米,在管面积超过1.7亿平方米,营业额同比增长50.8%至47亿元,归母净利润更是同比增长58%至6.2亿元,继续保持着较快的规模发展。在保持规模发展的同时,旭辉永升服务也在客户之间树立了良好的口碑,未来发展值得期待。

在商业地产方面,自从旭辉在2019年将商业提升为核心战略之后,截至2021年底,旭辉储备的商业综合体已经有31个,总建面约为278万平米,其中有14个已经开始运营,2021年实现持有物业收入10.3亿,同比增长74%。2022年旭辉计划开业5座Cmall以及2座以上的旭辉里,同时旭辉里产品线也将会自持和轻资产托管同步并进,预计在未来三年实现商业租金50%的年复合增长率。

除了这两个重点开发的方向之外,旭辉在长租公寓和代建方面也在积极布局。长租公寓方面旭辉瓴寓截至2022年2月底已经进入20个城市,房间规模接近8万间,企业未来会聚焦大社区的细分赛道,继续轻重结合的战略,深耕重点城市。

而代建业务是旭辉在2021年新成立的板块,但是由于企业在业内良好的口碑、较为全面的上下游产业链以及全国化的布局,旭辉建管的发展速度相对较快。截至2022年3月23日,旭辉建管的合约建面已经达到了280万平米,预估可以收取代建费4.7亿元,可售货值145亿元,预计2022年内可以签约40-50多个项目。旭辉建管当前在政府代建、资本代建和商业代建三个方面全面推进,其中将以商业代建作为主要业务核心,未来将成为行业代建的重要一员。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究