更多干货,请关注资产界研究中心

作者:欧阳柳生

来源:并购行者(ID:bing-gou-xing-zhe)

从并购基金的视角来看康尼机电的话,那么康尼机电似乎更像是一个“落难王子”,因为一个大宗的跨界并购受到巨大冲击,但是,幸好公司的基本面依然维持较好的态势,在轨道交通行业里所具有核心竞争力这个基本盘,公司的未来依然可期,太阳照常升起。此时的康尼机电管理层在解决好并购遗留下的问题的前提下,一方面夯实主业减少并购所造成的负面影响,一方面也应该积极主动与资本市场的投资者进行沟通,充分展示自身的价值。

1、康尼机电并购龙昕科技案例介绍

并购结果:2018年度康尼机电计提商誉减值22.71亿元、龙昕科技出现巨额亏损12.2亿元,进而导致公司2018年归属于上市公司股东的净利润亏损近32亿元。

直接原因:主要系龙昕科技原董事长、总经理廖良茂私自以龙昕科技名义违规对外担保,累计金额巨大,并引发多起诉讼,导致龙昕科技银行账户被冻结、资金被限制使用;受此影响,龙昕科技部分供应商停止供货,客户订单大幅萎缩。并且,造成龙昕科技巨亏,上市公司计提巨额商誉减值。后续还发现龙昕科技在经营过程中出现大量财务造假,虚增收入利润。

并购目的:公司主业是轨道交通,通过并购进入到消费电子领域,形成“轨道交通+消费电子”双主业经营格局,增强上市公司抵御宏观经济波动的能力。

标的介绍:龙昕科技为行业领先的消费电子精密结构件表面处理整体解决方案提供商,具体包括塑胶精密结构件的生产及表面处理,金属精密结构件的表面处理,并具备其他各类材质结构件的特殊涂装、真空镀膜等表面处理服务能力。主要客户:OPPO、VIVO、华为、TCL、ADVAN、MICROMAX、LAVA、万利达等品牌的旗舰机型。

交易方案:龙昕科技100%股权作价34亿元,账面价值8.1亿,增值率:317%。其中支付股份对价23.37亿元、折合股份157,292,234股(每股发行价14.86元),支付现金对价10.62亿元。向10名投资者非公开发行股份97,600,000股,发行价格每股11.40元,扣除发行费用后的募集资金净额为10.65万元;公司总股本变更为993,275,484.00元。业绩承诺:龙昕科技2017 年、2018年、2019 年合并报表口径扣除非经常性损益前后孰低的净利润分别不低于23,800 万元、30,800 万元和38,766万元。

后续处置:南京政府出手,南京紫金观萃民营企业纾困发展基金来当这个“接盘侠”,以4亿元收购龙昕科技100%股权。双方约定,后续处置龙昕科技的收入低于4亿元,则相关处置收入全部归纾困基金;如受让方后续处置龙昕科技的收入高于4亿元,则超出4亿元部分的90%归上市公司所有,10%归纾困基金。康尼机电包括董事长、总裁在内的12名管理层股东,约定以其所持4353.55万股上市公司股票(目前市值超2亿元),作为纾困基金后续处置龙盺科技的收益提供质押担保。如龙昕科技后续处置收入不足4亿元,则以前述质押股票为限对纾困发展基金进行差额补偿。其中,董事长陈颖奇、董事金元贵、总裁高文明、副总裁刘文平等人,拟出资5000万元认购纾困基金合伙份额。

对上市公司的影响:剥离龙昕科技之后,上市公司因为并购所导致的风险充分暴露,基本实现风险出清。这个并购对上市公司来说伤害很大,尤其是对上市公司的股东和管理层给以重重一击,股价持续低迷。所幸,上市公司管理层还算稳定,主营的轨道交通门系统业务稳定,但需要提振投资人对上市公司的信心。

2、公司状况

基本情况:

康尼机电成立于 2000 年,2014年上市,主营业务为轨道交通门系统的研发、制造和销售及提供轨道交通装备配套产品与技术服务,公司拥有很强的研发能力和技术优势,是具有完全自主知识产权的轨道交通门系统供应商。公司已形成变导程螺旋传动及锁闭、数字闭环无刷直流电机驱动技术和微动塞拉三大具有完全自主知识产权的原创核心技术。公司在轨道车辆门系统上的核心原创技术主要有:1、首创轨道车辆门自动门“变导程驱动及锁闭”的核心技术。2、首创轨道车辆自动门微动塞拉技术。3、首创轨道车辆门自动门数字闭环无刷直流电机驱动技术。4、首创轨道车辆自动门“无源全程锁闭”的核心技术。5、首创内置塞拉门系统技术。6、首创新型外摆塞拉门系统技术。7、首创新型内藏侧拉门系统技术。8、首创轨道车门PHM(故障预测与健康管理)系统。

公司品牌 “康尼”、“KN”品牌在国内外轨道交通装备制造行业具有较高的知名度和美誉度。城轨车辆门系统市占率已持续十多年保持在50%以上、动车组外门整体市占率已超过50%, 2019年公司门系统产品全球市场占有率已位居第一。同时,公司已跻身欧洲、北美等发达国家市场,成为加拿大庞巴迪公司、法国阿尔斯通公司、德国西门子公司的合格供应商。

财务情况:

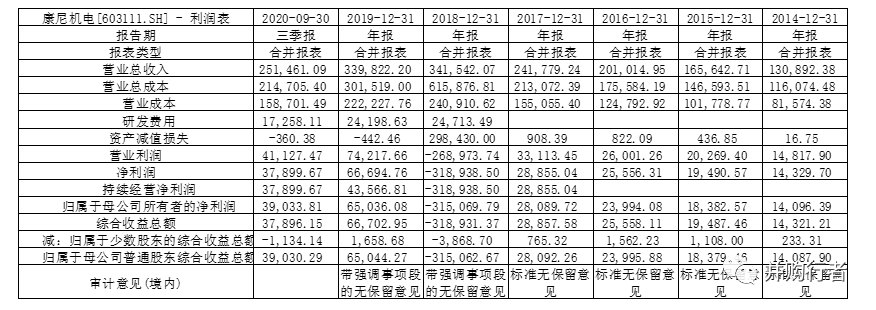

公司在2018年由于并购造成巨额的商誉减值和被并购子公司的的巨额亏损,导致上市公司合并报表中归母净利润亏损31.5亿之多,但是,上市公司的主业依然保持较强的增长势头,康尼机电是一家研发和技术驱动的公司,招股说明书上显示:2011-2013年,公司每年用于技术研发的投入超过销售收入的6%,公司上市之后每年在研发投入超过销售额的7%,2014年7.22%,2015年7.8%,2016年8.4%,2017年7.65%,2018年7.24%,2019年7.12%,即便是在2018年因为并购导致上市公司巨亏的情况下,公司依然进行较大额度的研发投入,现在的投入决定了公司的未来,目前公司已经在轨道交通门领域取得了比较明显的优势,持续的研发投入,会继续加深加宽企业的护城河。2019年,2020年营业利润持续增长。上市公司母体的原有业务的基本面依旧保持强劲增长。

3、对康尼机电并购的反思

用“并购五步工作法:风控掌舵、研究驱动、撮合助力、交易推进、整合增值”来复盘这个项目。主要从风控和研究的视角来看。

风控掌舵:

并购本身蕴含着风险非常高,上市公司要有足够的能力理解风险、评估风险、应对风险。尤其是极限环境下上市公司是否能承担起并购所造成的风险,并且守住不因并购影响上市公司母体业务的底线。所以,上市公司做并购必须做到风控掌舵。

康尼机电在主业增长势头非常好的情况下制定双轮驱动业务战略,为寻找新的增长点,公司通过并购进入新的领域,进行大体量的跨界并购。但是,标的公司龙昕科技公司不仅存在严重的财务造假,还出现董事长廖良茂私自以龙昕科技名义违规对外担保,且金额巨大,直接导致龙昕科技账户被冻结,业务停滞,造成上市公司的巨额亏损,给投资人造成了巨大经济损失,严重打击了投资人的信心。

暂且不论上市公司是否有依据业务战略制定并购战略,并且依据并购战略做并购,单看标的本身出现就出现重大瑕疵,龙昕科技财务造假,龙昕科技实控人涉嫌合同诈骗。在并购交易中是否能够仅仅依靠中介机构做尽调并对标的做出判断?作为收购方是否有更多的渠道对标的进行尽调?

坦率讲,对于跨界并购来讲,更应该依靠的标的团队来经营企业,因为上市公司对于新进入的领域几乎很难派出懂行的管理者整合标的,此时,更需要对核心管理团队进行360度全方位的考察。而且,一个非常重要的方法就是拉长时间考察。

在并购这件事情上面,仍然要强调的是实控人负责制,实控人必须亲自参与到并购的全过程,对于这种跨界并购更是如此,绝对不能以我不懂然后交给懂的人来做,如果实控人自己还没有想清楚、看明白,那么就暂时不要做,有时候,筹划一个并购(尤其是跨界并购)需要几年的时间,在这段时间里,既给自己留足思考和筹划的时间,也给尽调一个标的留足时间。人们常说日久见人心,对标的的尽调来说,时间或许是最好的尽调武器。当然,前提是实控人对并购这件事要躬身入局。

总之,除了常规的识别风险的方法之外,拉长时间做尽调,实控人负责制是有效降低并购风险的关隘。

研究驱动:

并购的本质是控制权转让的投资,对于跨界并购,更应该以研究来驱动并购,进行自上而下的深度研究以确定要进入的市场,并且对拟收购的标的设定量化的标准,同时,务必要有战略定力,宁可错过一千,不可错收一个。即便是把一个行业研究透了,对于跨界并购来说,也应该事先做一些低成本的尝试,要么是自己做一些投入通过内生的方式组建小团队来做,从实践中验证先前的研究是否可行,要么是做一些规模较小的并购,以此加深对行业市场的认知,并且验证自己的判断力和对新进入市场的驾驭能力。如果一开始就做一个规模巨大的并购,跨界进入到未知的行业,风险是巨大的。研究驱动的并购,一方面要做案头研究,从历史的角度研究市场的前世今生,并以此来判断未来,一方面要做广泛的实地调查研究,以便获得第一手的资料,一方面小步快走,做低成本的尝试,进一步验证先前研究的结论。

4、企业价值评估

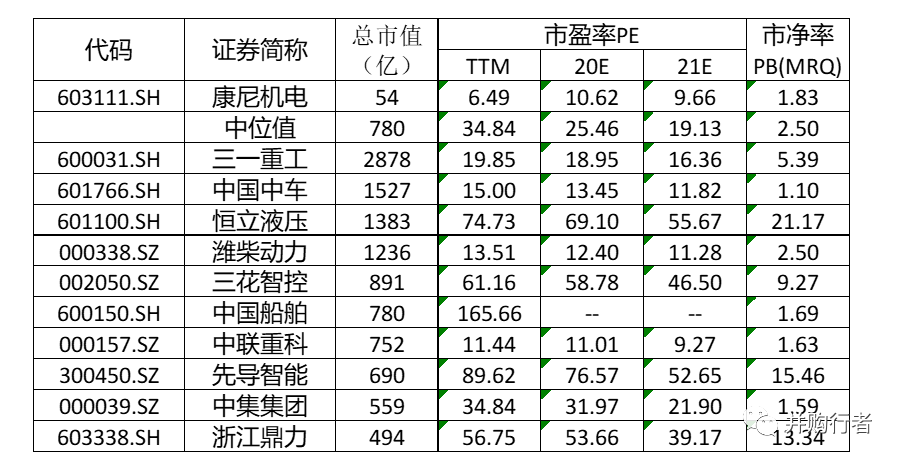

截止2020年12月28日,上市公司的市值为54亿,滚动市盈率6.5倍,2020预期市盈率10.6倍,PB1.83倍。

可比机械行业的企业估值比较:

对康尼机电的估值需要更细致的综合测算。

5、亟待解决的问题:

龙昕科技后续处理问题,这会涉及到上市公司及核心高管能够从纾困基金中全身而退,并且没有后顾之忧地投入到上市公司的经营中去。

面对股民的集体诉讼,如何进行有效沟通并妥善处理。尽快平息市场情绪,提振市场信心,使得上市公司能够专注企业经营。

公司主业如何发展的问题,一个是轨道交通,一个是新能源,需要制定一个清晰的符合股东长远利益的战略,这样才有利于上市公司长期发展。既夯实轨道交通门系统的主业,同时,拓展新的业务增长点。

目前核心的高管团队年纪都偏大,大都在50-60之间,最大的董事金元贵先生79岁,如何在确保企业稳定发展的前提下实现核心高管的年轻化也是摆在康尼机电面前的一个重大问题。

6、对康尼机电未来规划的思考:并购基金参与助力

公司第一大股东是南京经营学院资产经营有限公司,股比8.57%,公司处于无实际控制人状态,是否可以有整合能力比较强的并购基金参与进来和上市公司的经营管理层一起解决目前存在的问题,使得上市公司重回轨道。

需要准确评估企业的价值,以合理的方式、合理的成本筹集资金,并且以合理的价格进行收购。

需要做好与第一大股东的沟通,并达成共识。

需要与目前的高管团队达成共识,尤其是就公司未来的发展达成共识。既依靠现有团队,与其实现利益一致,做到利出一孔,力出一孔,又能够着眼企业未来,让管理团队年轻化。

很多东西只能点到为止,要得出更准确,更具体,更可行的结论,还需要更多的调查研究与分析。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“并购行者”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 公司研究 | 康尼机电并购反思

并购行者

并购行者