作者:任庄主

来源:涛动宏观(ID:jinrongjianghu123123)

虽然短期内限于转型阶段的不同,理财产品与公募基金在销售端、发行端与投资端存在明显差异,但理财产品向公募基金转型的中长期方向则是无疑的。

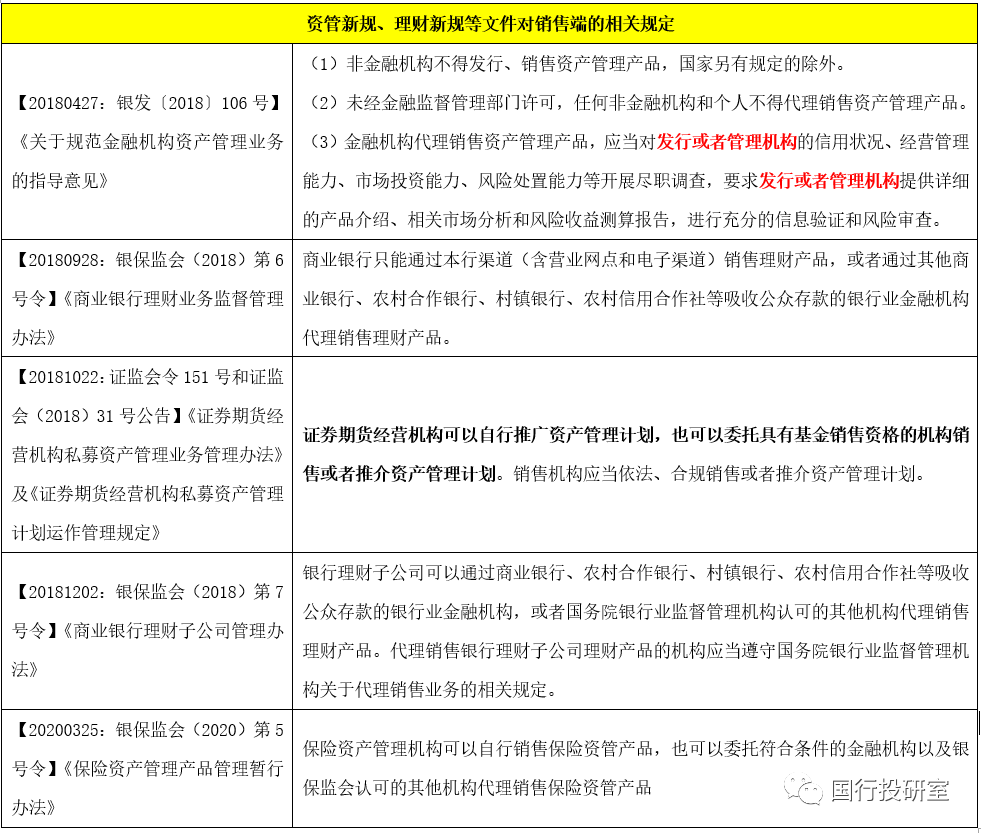

一、资管产品销售端迎来变革

除存贷款产品以及保险产品外,资管产品的销售端亦是近期政策层面的重要关注点(包括理财产品和公募基金,详见互联网存款正式被终结,金融产品销售端格局将重塑),表明资管产品的销售端正迎来大变革。

(一)2021年5月27日,银保监会官网发布2021年第4号令《理财公司理财产品销售管理暂行办法》(2020年12月25日发布征求意见稿),对理财公司的理财产品销售端进行了规范。

请注意这里针对的是理财公司的理财产品销售,因为2011年8月28日银监会发布的《商业银行理财产品销售管理办法》(2011年第5号令)已经对银行理财产品销售进行了规范。

不过这里不再对银行理财的销售端进行讨论,主要有两方面原因:

1、银行理财无论是短期还是中长期,均无法通过非银行机构进行销售。

2、中长期来看,由于银行理财无法真正脱离于银行,无法真正打破刚兑,因此银行理财将逐渐趋于萎缩态势,后续理财业务将主要由理财公司承接并开展,未设立理财公司的银行在未来大概率将无法开展理财业务(仅能销售),亦只能通过销售等方式开展财富管理业务。

(二)2020年8月28日,证监会便发布了《公开募集证券投资基金销售机构监督管理办法》(第175号令)和《公开募集证券投资基金宣传推介材料管理暂行规定》(证监会2020年第59号公告),对公募基金销售端亦进行了规范。

特别是,2021年5月13日,中基协历史上首次公布了销售机构公募基金销售保有规模的前100大榜单(详见基金代销江湖的拼杀)。表明政策层面对资管产品销售端的变革是非常重视的。

和征求意见稿相比,《理财公司理财产品销售管理暂行办法》(2020年6月27日施行、理财公司和销售机构有6个月的过渡期用以整改)在参照银行理财销售相关规则的基础上,更为完善,要点如下:

(一)明确理财公司包括合资理财公司(已成立四家)

将文件的名称由《商业银行理财子公司理财产品销售管理暂行办法》修改为《理财公司理财产品销售管理暂行办法》,即明确理财公司不仅包括银行理财子公司(已成立22家),还包括合资理财公司。

截止目前,已有4家合资理财子公司获批,分别为汇华理财、贝莱德建信理财、施罗德交银理财、工银理财与高盛资产合资成立的理财公司。其中,

1、汇华理财于2019年12月20日获批筹建于上海(银保监复(2019)1157号)、2020年9月24日获批开业(银保监复(2020)683号),注册资本为10亿元,东方汇理资产管理和中银理财分别持股55%和45%。

2、贝莱德建信理财2020年8月11日获批筹建于上海(银保监复(2020)509号)、2021年5月10日获批开业(银保监复(2021)344号),注册资本10亿元,贝莱德金融管理、建信理财和富登管理私人分别持股50.10%、40%和9.90%。

3、施罗德交银理财于2021年2月19日于上海(银保监复(2021)137号)获批筹建,施罗德投资管理与交银理财分别持股51%和49%。

4、2021年5月25日,工行发布公告称其全资子公司,工银理财与高盛资产管理分别出资49%与51%在上海设立合资理财公司,并获银保监会批复同意。

(二)明确销售机构仍不包括非银金融机构,但留有空间

正式稿仍将销售机构局限于理财公司和吸收公众存款的银行业金融机构,从这点看,理财产品销售相较于公募基金仍偏严。

1、明确销售机构包括理财公司和吸收公众存款的银行业金融机构。

2、银保监会规定的其他机构。

3、未经许可,任何非金融机构和个人不得代理销售理财产品(该规定和资管新规、理财新规等规定整体保持一致)。

不过答记者问亦提出适时将理财产品销售机构范围扩展至其他金融机构和专业机构,相当于留下了口子。我们预计待理财行业转型成熟后,券商、三方销售机构等亦会被纳入销售机构范畴,以保持与公募基金一致,但这也仅限于理财公司的理财产品销售,而非银行理财。

(三)对理财公司与销售机构进行规范

1、理财公司不得因其他机构代理销售而免除自身应当承担的责任、应当对本公司理财产品的全部宣传推介材料内容承担管理责任、应当对本公司发行的理财产品进行产品评级。

2、理财公司应当对代理销售机构理财产品销售业务活动情况至少每年开展一次规范性评估。并且要对销售机构实行专门的名单制管理,同时代理销售机构的名单应当至少由理财公司高级管理层批准并定期评估。

3、理财产品销售结算资金属于理财产品投资者,禁止任何单位或者个人以任何形式挪用理财产品销售结算资金。

4、理财产品销售机构不得以理财名义或使用“理财”字样开展其他金融产品销售业务活动。

5、理财公司与销售机构在销售合作协议签订10个工作日内,理财公司与销售机构均应通过官方渠道予以公告(中止合作应在5个工作日内进行公告),并于每年度结束后2个月后向银保监会及其派出机构报送年度报告。

(四)理财销售需要注意的六个重要禁止事项

正式稿明确应向投资者充分披露信息和揭示风险,防止变相宣传预期收益率,促进净值化转型,致力于打破刚兑预期,并提出了18个禁止事项,其中重要的六个禁止事项如下:

1、不得直接或变相宣传、承诺保本保收益。

2、不得损害国家利益、社会公共利益和投资者的合法权益。

3、禁止使用未说明选择原因、测算依据或计算方法的业绩比较基准。

4、禁止单独或突出使用绝对数值、区间数值展示业绩比较基准。

5、禁止在理财产品销售过程中强制捆绑、搭售其他服务或产品.

6、禁止提供抽奖、回扣、馈赠实物、代金权益及金融产品等销售理财产品。

(五)特别提及向非机构投资销售理财产品的四个注意事项

1、通过营业网点向非机构投资者销售理财产品的,应实施销售专区管理,并对每只理财产品销售过程进行双录。

2、除非与非机构投资者当面书面约定,评级为四级以上理财产品销售的,应当在营业网点进行。

3、通过电子渠道向非机构投资者销售理财产品的,应当完整客观记录重点销售环节,且应当征得投资者同意,否则不得向其销售理财产品。

4、理财产品销售机构应当对非机构投资者的风险承受能力进行评估。

(六)对销售人员的两个重点要求

1、具有高中以上文化程度、从事金融工作1年以上。

2、每个销售人员每年接受本机构组织或认可的培训时间不得少于20小时。

三、公募基金销售端:各类资管产品领域中,政策层面最宽松、约束最小

公募基金的销售端主要受《公开募集证券投资基金销售机构监督管理办法》(证监会第175号令)和《公开募集证券投资基金宣传推介材料管理暂行规定》(证监会2020年第59号公告)约束。

(一)和其它资管产品相比,目前公募基金的销售端应是最为宽松的。主要体现在以下两个方面:

1、允许并支持基金管理人和基金销售机构规范利用互联网平台拓展客户。

2、基金销售机构的范围较宽。即商业银行、证券公司、期货公司、保险公司、保险经纪公司、保险代理公司、证券投资咨询机构、独立基金销售机构等均可以向住所地证监会派出机构申请注册基金销售业务资格。

(二)当然和理财产品销售端相比,也有一些共同点:

1、销售等相关机构不得将基金销售结算资金(属于投资人)归入其自有财产,且任何单位或个人不得挪用基金销售结算资金。

2、未经证监会及派出机构注册,任何单位或个人不得从事基金销售业务。

3、基金销售机构可以从事私募基金销售业务,但应当以非公开方式向合格投资者销售,不得通过公众传播媒体、互联网、公开营业场所等平台或手机短信、微信等渠道公开或变相公开宣传推介私募基金。

(三)与此同时,175号令还对基金销售机构提出了更高要求:

1、取得基金从业资格的人员不少于20人、最近3年没有受到刑事处罚或重大行政处罚、最近1年没被采取重大行政监管措施等。

2、对独立基金销售机构提出了更多的要求:

(1)专业从事公募基金及私募证券投资基金销售业务,不得从事其他业务。

(2)净资产不低于5000万元。

(3)对独立基金销售机构的股东和控股股东提出了一系列量化要求。

(4)独立基金销售机构股东以及股东的控股股东、实际控制人控股和参股独立基金销售机构的数量分别不得超过1家和2家(即一控两参)。

(5)仅限于在住所地所在省、自治区、直辖市范围内设立分支机构。

(6)可以运用自有资金进行金融资产投资,其中投资于现金、银行存款、国债、基金等高流动性资产的净值不得低于2000万元。

(7)不得向关联方提供借款、资金垫付或担保等,不得进行股权投资。

当然,公募基金的销售端虽然是最宽松的,但也是最规范的,毕竟公募基金的发展阶段和理财产品有明显差异,而早已打破刚兑的公募基金在销售端较为宽松也是可以理解的。由于目前理财产品尚未真正打破刚兑,因此在销售端给予其相对更严的规范是题中之义,而在这一阶段,公募基金利用难得的销售端窗口期显然也是应有之义,且是必要之举,否则等理财产品真正规范后,公募基金的劲敌也就真正的来了,届时资管行业两大细分行业(理财与基金)的角逐将非常激烈。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“任博宏观伦道”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 理财产品与公募基金销售端全面对比

任博宏观伦道

任博宏观伦道