更多干货,请关注资产界研究中心

ATFX摘要:

美联储在今日2:00公布利率决议结果,维持基准利率上限(0.25%)和下限(0%)不变,维持超额准备金率0.15%不变。美联储点阵图显示,预计2022年底前美联储首次加息的看法各占一半。 半小时后的新闻发布会上,美联储主席鲍威尔讲话称:将逐步减少购债,大约在2022年年中结束。 在这句话出现之前,EURUSD、黄金和美股都在上涨,在这句话出现之后,三者同时开启下跌模式,并抹去前期全部涨幅。整体来看,本次决议偏向鹰派,虽然没有给出确切的缩减每月购债时间表,但体积缩债的最终期限依旧威力无穷。

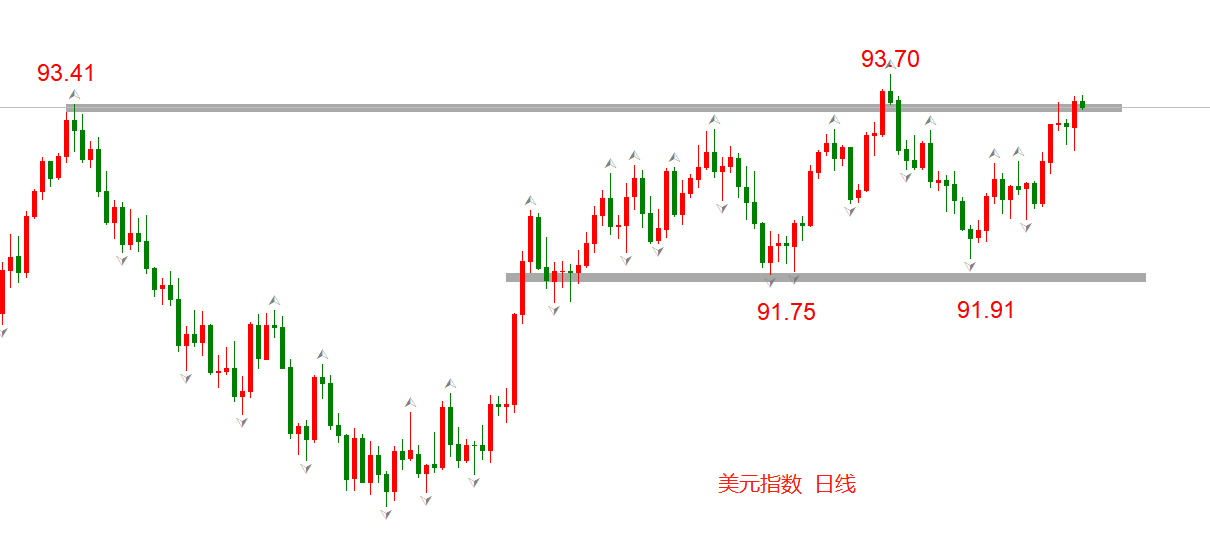

▋美元指数 日线

图1,美元指数 日线图-ATFX

可以看出,在纳斯达

甚至于,在新冠肺炎疫情

▋美国十年期国债

图2,美国十年期国债收益率 日周期-ATFX

从图中可以发现,美联储的利率决议和鲍威尔的讲话,虽然都偏向鹰派,但美国十年期国债收益率不涨反跌。这是非常需要重视的情况,因为它意味着市场上大量的资金依旧不认同当前的经济复苏,只愿意投身到相对安全的债券市场,并不想过多参与投资和消费。

缩减每月购债是加息的前奏,而加息意味着经济正处于强劲复苏状态。这种“复苏”的判断来自于美联储所关心的两个经济指标——CPI和失业率。当前,美国CPI升至5.3%,失业率也已经跌至5.2%,一切都在往好的方向发展。但是,不要被这种数据型的逻辑欺骗,经济复苏最关键的指标是,十年期国债收益率大幅上行。没有这个核心指标的变动,CPI和失业率表现再好,美联储再怎么提前加息时间点,都不能对黄金、美股形成真正利空,也不会对美元指数形成实质性提振。

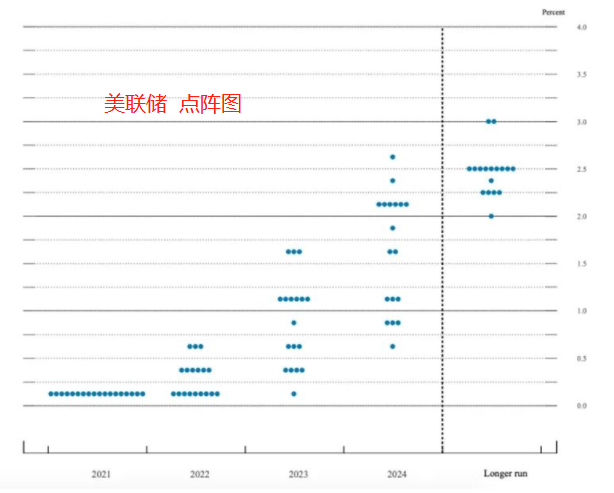

▋美联储点阵图

图3,点阵图-ATFX

美联储主席曾经说过,点阵图只是一个统计面板,并不能代表未来的利率调整计划,具体的加息安排还需要看实时的经济数据表现。

当前的市场,对点阵图有些过度解读。对某一年度、某一利率水平人数的增减过度在意,这是不合适的。

从上图可以看出,2022年美联储的基准利率将会出现变化,2023年和2024年的利率预期已经达到最高2.75%水平,而当前的基准利率只有0.25% 。这意味着,美联储票委对未来两三年的美国经济复苏持有极为乐观的看法。但这种看法到底能不能成为现实,依旧是未知数。毕竟,点阵图在新冠肺炎疫情之前和之后,变化甚大。谁也不能保证,未来两三年不会出现什么突发的黑天鹅事件。

▋总结:

十年期美债收益率依旧低位徘徊,这不利于美元指数上冲94整数关口,同时对黄金的压制作用较为有限。由于纳斯达克指数成分股都具有高成长性和高科技属性,所以在缩减每月购债的预期之下,依旧能够表现出强劲的升势。

*ATFX风险提示及免责条款*:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“ATFX”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

ATFX

ATFX