更多干货,请关注资产界研究中心

作者:裕道人

来源:资管裕道人(ID:lwwjy1991)

这个数字是私募资管业务在经历了持续几年的降杠杆、去通道之后的“新生”。今年以来,私募通道类产品规模缩减,而对应的则是主动管理产品的增加。

随着资管新规过渡期的结束,整个资管行业都在加速去杠杆、去通道;资管新规威力之大不可不察。其影响涵盖券商资管,保险资管,信托资管,私募资管等众多资管领域。目前通道类产品的规模持续压降并且得到稳步缩减,以准备迎接即将真正到来的资管新规。

其实早在2020年年底,私募资管规模就已经到达16.27万亿元的关口。经历了规模的下降之后,如今的私募资管业务开始稳中回升。与以往不同的是,主动管理规模占比持续增加,市场认可度也在不断提升。

16.27万亿的私募资管结构

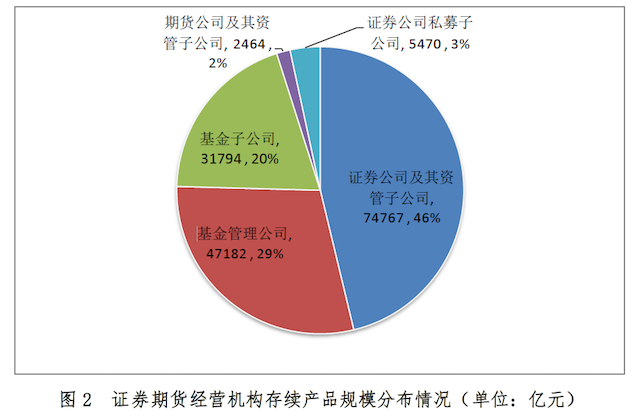

从下表可以一窥整个私募资管的结构和占比。

目前最大规模的是证券公司及其资管子公司的私募资管业务规模,达7.48万亿元,占比46%;其次是基金管理公司私募业务,规模为4.72万亿,占比29%;还有基金子公司的私募业务规模为3.18万亿元,占比20%;证券公司的私募子公司规模为5470亿元,期货资管类最少为2464亿元。

值得注意的是,与通道的产品规模持续缩减相对应的,是主动管理产品规模的不断增长。今年以来通道类产品规模缩减1.1万亿,而主动管理类产品的规模已增加至11.12万亿。

按投资类型来看,固定收益类产品数量和规模均占据四类产品最大比例,目前存续规模为11.35万亿元,占比高达70.2%;权益类产品达2.39万亿元,首次超过混合类位居第二;混合类数量为2.34万亿元,位居第三;而商品及金融衍生品类产品数量和规模相对较小,规模不足1000亿。

业务规模破千亿的资管机构

在介绍完整体规模之后,来看看不同资管机构的规模分布情况。

截止到2021年4月,证券公司及其资管子公司平均管理私募资管业务规模为779亿元,中位数为307亿元;其中管理规模超2,000亿的有9家,200~500亿的有25家。

而证券公司私募子公司平均管理私募基金74亿元,管理规模中位数19亿元;其中管理规模超200亿的有7家,规模在5-15亿的有22家。

基金管理公司平均管理私募资管业务规模为387亿元,管理规模的中位数为112亿元;管理规模超1000亿的有9家,规模在100-300亿的有31家。

期货公司及其资管子公司平均管理私募资管业务规模为23亿元,管理规模中位数为3亿元,其中,管理规模超过50亿的有13家,规模在2-15亿的有30家。

抛开图标和枯燥的数字不谈,数据已经给出一个很明显的趋势,那就是在私募资管项下的四个子类,头部化趋势显而易见。

私募资管大有可为

在经历了几年的稳步发展之后,2020年成为了私募行业发展的爆发之年。突出表现就是百亿元私募管理机构的大幅扩容,正式进入到了“60+”的时代。

更有部分优秀的私募,其管理的资产规模已接近千亿元。而在这些百亿私募当中,股票多头策略占比超过一半。私募资管行业大爆发的背后,是国家坚持“房住不炒”以及居民资产配置方向的深刻转变,叠加2020年股市的赚钱效应,加速了行业的一个发展趋势。

头部化趋势可谓势不可挡,而且好处比比皆是。比如规模效应带来的成本的下降,增强批量议价的能力以及给投资者带来更好的回报。而且目前私募募集也是呈现严重的“两极分化”,一边是百亿私募抢不到额度,另一边是小私募老板干不下去开专车。

毕竟相对于中小私募而言,大机构的投入不可同日而语;而且能够使自己不局限于单一的交易策略和市场,更能强有力的分散资产,按照分类和风险偏好进行资产配置。

目前中国证券市场已经进入了注册制时代,而私募进入注册制时代明显要早于股市。比如持牌金融机构,私募是真正意义上的红海搏杀。能够做到百亿规模的,都是经历过几轮牛熊和政策的洗礼。所以私募也是市场化程度最高,对于市场也是最为敏感。

业绩为王,胜者为王。

针对私募资管行业从通道类产品的收缩到主动管理类产品规模的增长,业内人士表示自私募纳入监管之后,获得私募管理人牌照的私募可以自主发行产品,从而提升自身的知名度和美誉度 。在扎实业绩的支撑下,获得了越来越多投资者的认可。

而不需要再像过去一样依赖通道做背书,还能省去一大笔的通道费用;这也能解释为什么越来越多的私募,开始发行主动管理产品的原因。

写在最后

从发展来看,私募行业已经经历了两个阶段:第一个阶段是从0-1,即从无到有的草莽式发展阶段;第二阶段是大量公募基金和券商优秀的基金经理“私奔”的 阶段;目前第二个阶段还在深入;第三个阶段,就是私募对冲时代。

在经过去伪存真的发展之后,大环境为私募行业奠定了良好的基础。我国正处于产业升级的关键时期和科技立国的重要时期,迫切需要提高直接融资的比重支持科技的发展,资本市场持续改革为私募资管市场仓提供了强有力的制度基础。

随着资本市场被国家提高到前所未有的高度,国内的资管行业也必将迎来广阔的发展,而作为八大资管之一的私募资管,也必将个随着中国经济的转型迎来属于自己的星辰与大海。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“资管裕道人”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 16.17万亿!私募资管行业持续向好发展

资管裕道人

资管裕道人